文|DT财经 郑晓慧

迈入2024,美妆洗护行业交出的成绩单可圈可点,国货美护更是亮眼。

根据青眼情报,2023年化妆品市场份额中,国货占比最多,超过一半(50.4%)。

国货化妆品销售额的增速也最高,同比增加21.1%,日韩品牌则分别同比下降17%和26.1%。

一面是珀莱雅、薇诺娜等国货美妆当红,另一面则是部分美护品牌黯然退场。

比如欧美老牌露华浓,曾在1998年拿下2亿销售额的彩妆霸主,却逃不过被淘汰的命运,二次退出中国市场;韩国网红彩妆品牌BBIA也曾在韩妆的“黄金年代”红极一时,如今却停止运营天猫海外旗舰店。

《DT商业观察》想以此为切口,通过数据研究三个问题:

为什么这些美妆洗护品牌会相继“退场”?

那些逆势增长的品牌又做对了什么?

随着消费需求和观念的变化,美妆洗护品牌未来应该靠什么争夺增量市场?

2023,美妆洗护品牌“大面积退场”

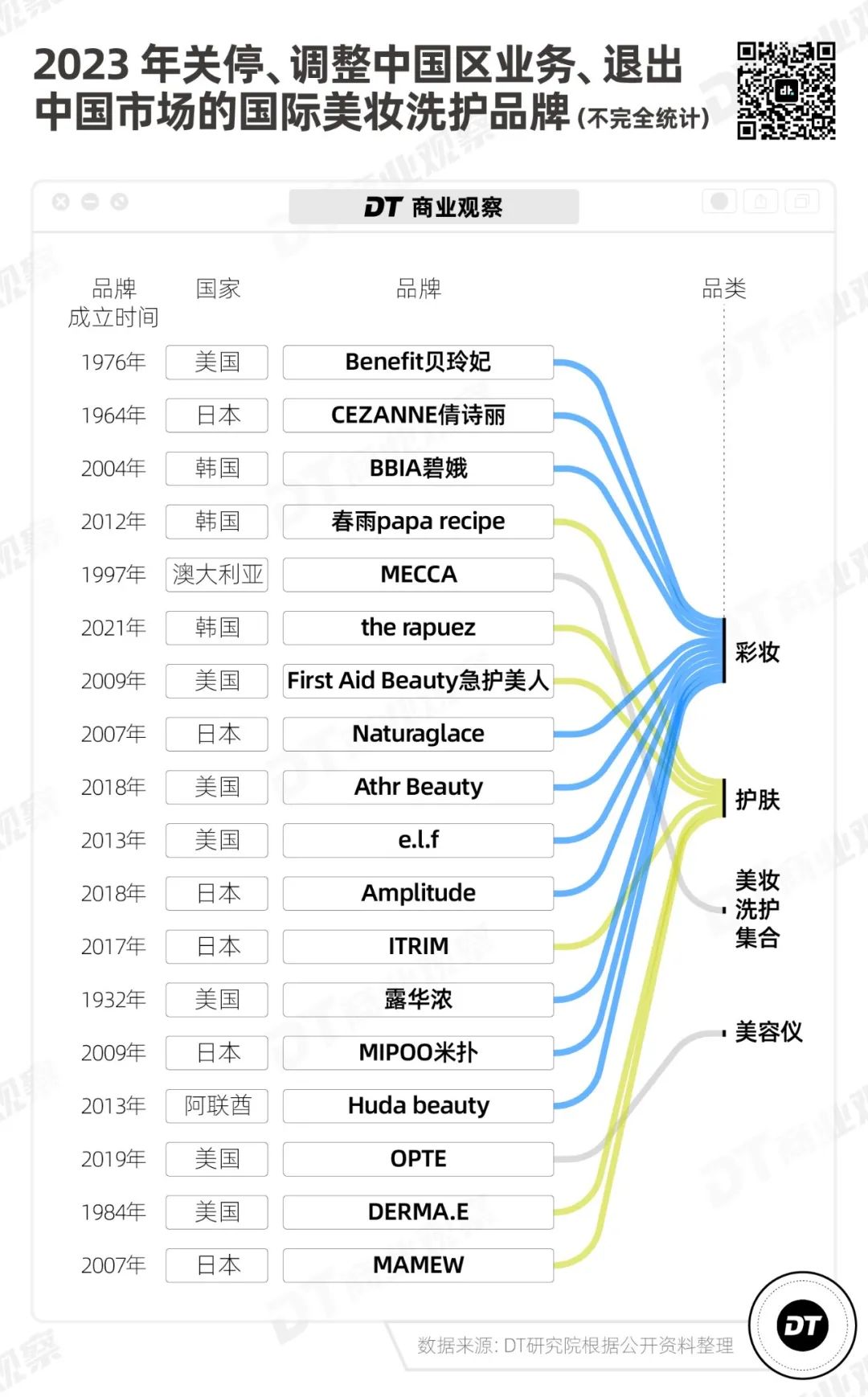

据不完全统计,接近30个品牌在2023年关停电商平台的官方旗舰店、调整中国区业务、或者直接官宣品牌清仓倒闭。

进一步区分国际品牌和国货品牌来看,“退场”的品牌主要有以下四个特点。

首先,在国际上炙手可热的“网红彩妆”,在国内没有想象中红火。

比如日本网红品牌CEZANNE倩诗丽、韩国网红BBIA、美国网红e.l.f、阿联酋网红Huda beauty……它们都是各国本土相当受欢迎的品牌,但是在国内的讨论度和销售额,都离“网红”有些差距。

尤其是疫情以来表现不佳的日韩化妆品,都纷纷关停天猫海外旗舰店。

其次,国内纯净美护的风口已至,但国际天然有机、纯净美护品牌“不响”。

根据天猫国际2023年披露的数据,Clean Beauty纯净美妆类目过去一年新品牌成交同比增长236%。

在小红书上,Clean Beauty也是备受关注的彩妆护肤概念。国货纯净养护彩妆品牌RED CHAMBER朱栈的多用膏,凭借“调色好看”“口红、腮红、眼影一膏多用”“质地舒服”等优点,斩获了不少人的钱包。

国际品牌却稍显落寞。日本最早研发天然有机美妆品牌Naturaglace、美国纯净护肤FAB、Athr Beauty……在国内都有名无市。

此外,国际高端美容仪,不敌国货新锐品牌。

OPTE作为高档美容仪品牌之一,最初被誉为“素颜神器”,主打遮斑、淡斑的功能,售价4000多元,但还没挺过4年就关停了天猫官方旗舰店。

相比之下,双11时觅光、极萌等国货品牌来势汹汹,以2000元左右的均价和高性价比的赠品俘获了不少消费者,拿下各大电商平台美容仪销售额榜单的TOP 10。

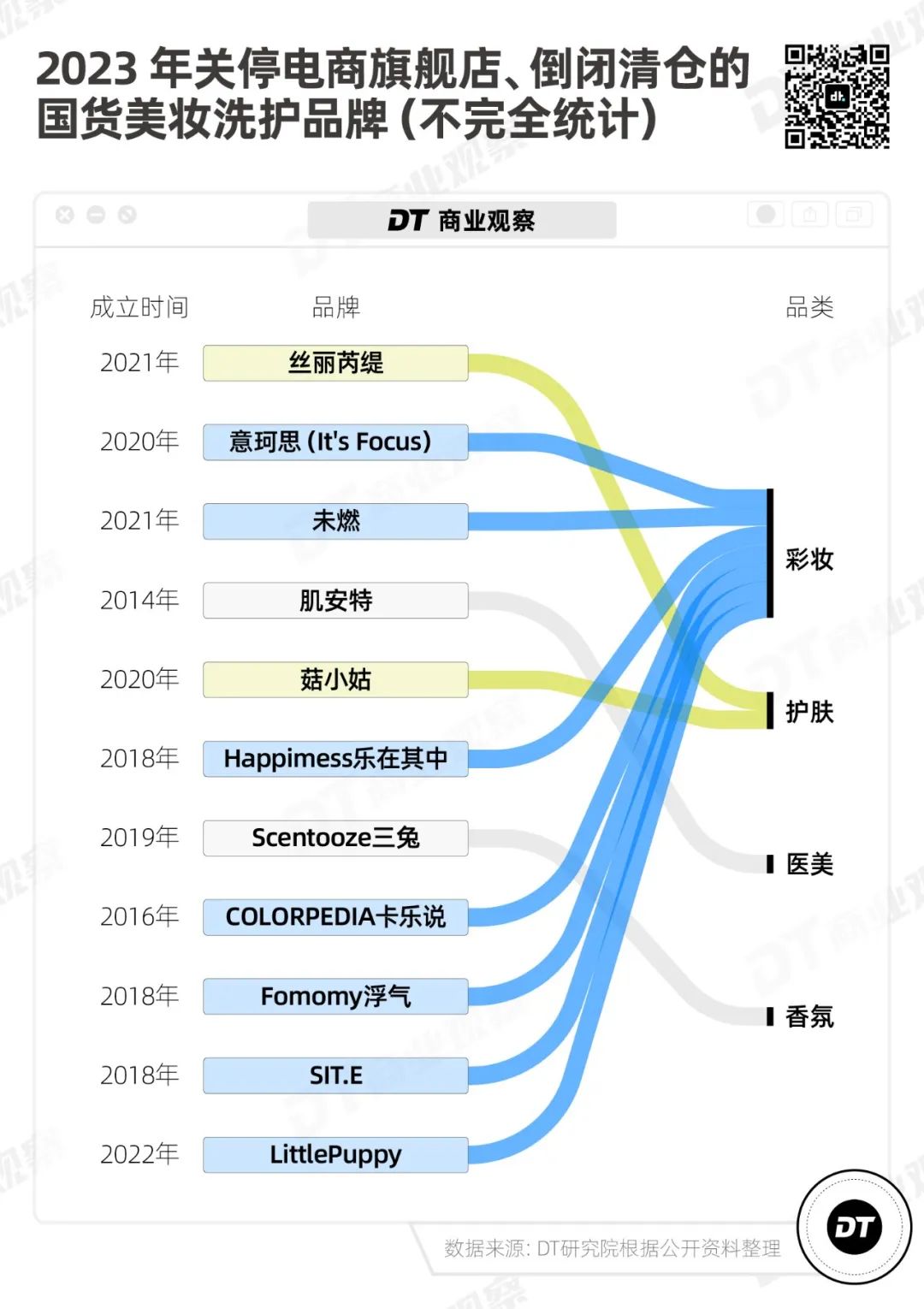

再看国货这边倒下的品牌,超过6成都是彩妆品牌,且大多是平价彩妆。

相对知名的浮气、卡乐说、乐在其中等彩妆品牌,大多是在2018-2020年成立的,而那时正好是花西子、完美日记等国货彩妆品牌崛起的时期,特点是主打平价眼影、口红。

它们过去乘风而起,现在却遭遇市场的大洗牌。

为什么这些品牌会“退场”?

进一步分析以上品牌“退场”的原因,我们会发现它们的问题主要集中在产品和营销两方面,即品牌的内功和外功。

内功的问题很好理解,就是在配方、功效的研发上,和消费者的需求不匹配。

美国纯净护肤FAB在小红书上的评价就好坏参半。有消费者吐槽,“护肤效果还行”,但“有股怪味一直没怎么用”“洗完假滑真的忍不了”。

品牌林立的中国美妆洗护市场,从不乏竞争者。如果在产品上没跟上消费者的需求,就会直接进入黑名单。

不过,光修炼好内功也不够,还要重视外功,否则好产品也可能会“死”于默默无闻。

即使是国际知名品牌,如果不重视本土化营销,也会“水土不服”。

以海外很火的美妆品牌Huda Beauty为例,它的海外官方账号拥有5000万粉丝,从2020年开始连续三年拔得英国美妆零售平台Cosmetify最受欢迎的品牌的头筹,但进入中国不到三年时间就几乎彻底退场。

鲜明对比之下,Huda Beauty在国内的困境或许不止官方对外解释的“和代运营商停止合作”那么简单。

我们查看了Huda Beauty在各平台的运营情况,发现它在国内唯一的直营渠道只有天猫海外旗舰店,且已关闭;虽然建立了小红书官方账号,但在2021年年底便停止了更新,现在主页甚至清空了内容,导致一些国内消费者缺乏了解产品、品牌的渠道。

再往下深究,这些品牌在产品和营销上的失策,归根结底是因为消费者变了。

首先,在挑选产品时,消费者更关注自己真实的需求。

最直观的例子就是消费者比之前更了解自己的皮肤状态,更重视使用体验。

前文提到吐槽纯净护肤品牌FAB的用户们,不仅关注护肤效果,也关注使用的时候会不会假滑、味道是否好闻。

其次,在决策过程中,消费者更相信普通人的真实分享,也更乐意主动分享自己的消费体验和感受。

值得一提的是,很多潜在的消费需求,是在普通用户之间的交流被激发的。它们可能会被场景化的内容所激发,也可能会被流行趋势激发。

比如秋冬的格雷系风格,最初因为精致低调的灰色系穿搭走红,随后延伸到妆容,就让不少消费者对清冷低饱和的豆沙色系、灰色系眼影盘、口红等彩妆产品产生了购买和使用需求,发出类似“没想到原来还可以这样啊”的感慨。

所以,品牌做产品研发,应该深入挖掘消费者的需求,根据消费者需求研发产品,解决消费者的痛点。

做种草营销,也应该贴近消费者,精准覆盖目标用户的消费决策场域。

那些逆势增长的品牌,是怎么做的?

道理都懂了,但具体该从何入手?我们可以参考一下那些在激烈的市场厮杀中仍占据一席之地的美妆洗护品牌。

结合电商平台不同品类的GMV排名来看,2023年的“优等生”中国际品牌有欧莱雅、兰蔻、海蓝之谜等,国货方面则以护肤品牌珀莱雅、养生堂、美容仪觅光为代表。

参考小红书2023年度精选案例手册24 Beauty Case,我们发现一些新锐国货品牌也崭露头角。比如护肤品牌东边野兽、纯净彩妆RED CHAMBER等,都收获了不少的成绩和知名度。

回溯这些品牌过去一年的动作,我们发现它们有一个共同之处——

不仅紧跟消费者需求的变化优化迭代产品,还都在小红书上“量身定制”了种草营销计划。

比如国货护肤品牌养生堂的冬孕精华其实早在2022年就上线了,直到2023年在小红书上大面积出圈,实现站内站外生意的全面跃迁,成为名副其实的爆品。

口碑和销量都逆势上扬,这是怎么做到的?我们从认知、转化两个阶段仔细拆解了一下。

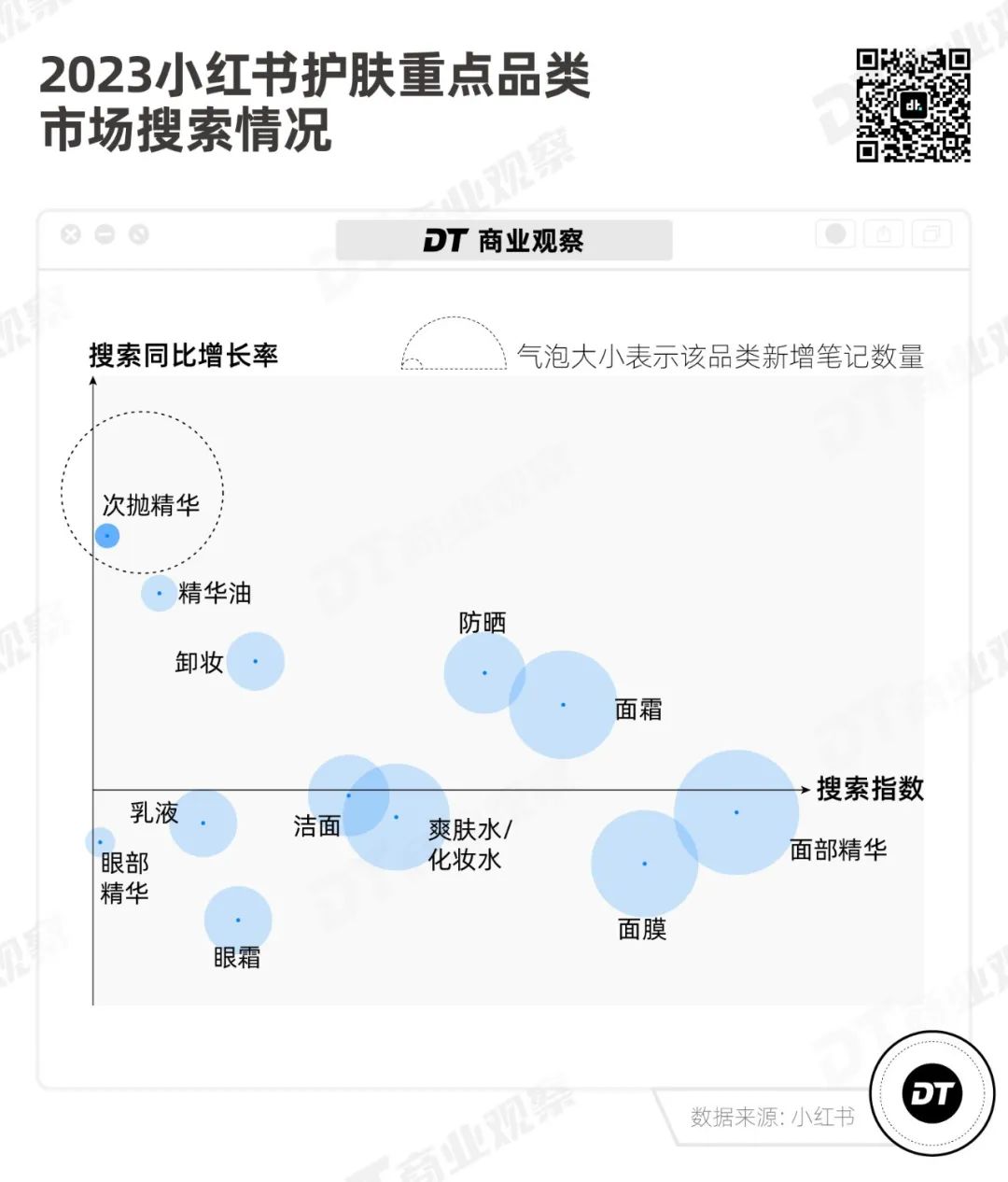

首先,养生堂根据小红书护肤重点品类的搜索情况,选定了次抛精华这一细分品类,推出独立包装的次抛精华,聚焦这个小众、但有爆发潜力的赛道。

其次,小红书联合权威媒体新华社和包含养生堂在内的四大实力国货美妆品牌,共同打造了小红书S+级IP《宝藏成分在中国》。

品牌不仅通过实地拍摄为消费者溯源冬孕精华“无水护肤”的关键成分天然桦树汁;还主动收集了大量消费者反馈,让品牌发言人亲自回应。

我们将这样的种草方式称为“权威+真诚”式种草,这样做的好处有两点。

一方面,当消费者都在往“成分党”“配方党”靠拢时,有底气的养生堂大方展示自己的科研技术和成果——真诚叠加实力,就是最大的必杀技。

另一方面,品牌主动直面消费者犀利的质疑,有利于拉近消费者和品牌的距离。品牌也可以根据这些真实反馈,打造更适合消费者的产品,在消费者的见证下不断成长。

当然,种草只是在消费者心里建立一个初步印象,接下来如何从种草走向转化,才是更关键的。

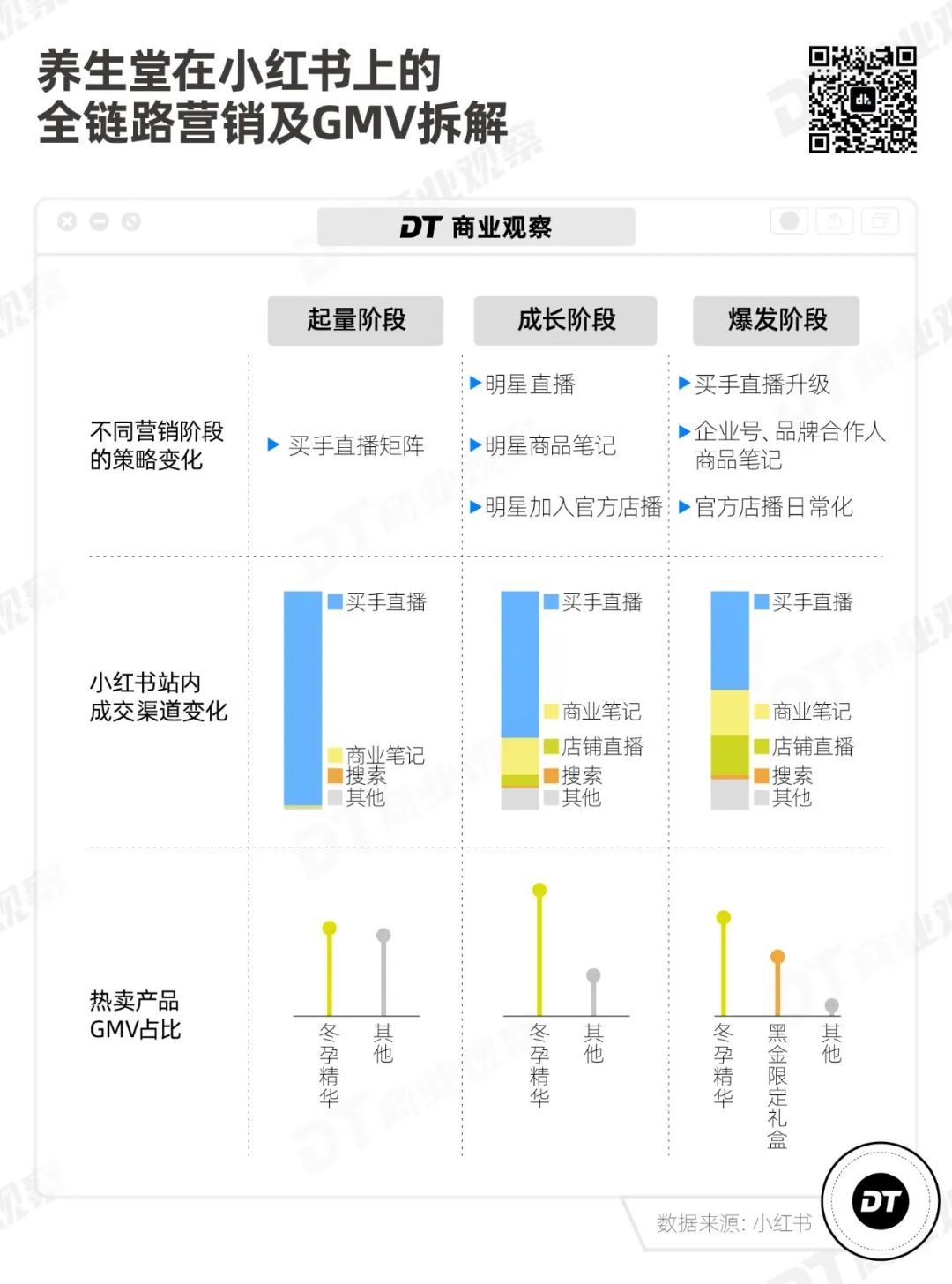

事实上,养生堂的冬孕精华销售额的爆发,也并非一飞冲天,而是分成了“转化三部曲”,循序渐进。

在最开始的起量阶段,讲究“精准触达”。

出于对养生堂冬孕精华的产品特质和高客单价(339元/7支,1309元/28支)的认知,品牌挑选的买手都是以专业、垂类护肤为主,通过头部、腰部和尾部买手矩阵直播带货,精准触达核心目标人群。

而且不同的买手,能覆盖不同垂类的人群受众。像头部买手 @爱臭美的狗甜儿、@小颠儿kini的粉丝以精简护肤的年轻人为主,腰部买手 @Lingling 和 @猫哒哒的有效护肤则覆盖了30岁以上的奢美女性和精致中产。

在这一阶段,养生堂在小红书站内的成交场域集中在买手直播,整体GMV起量迅速,冬孕精华的GMV占比超过一半,有不小的起色。

进入第二阶段,小红书开始帮助养生堂和明星联手“起高楼”,初步打造起小红书站内“种草-转化”的闭环。

一是小红书联动明星买手董洁探访养生堂实验室,为其背书、扩大声量;二是通过直播、店播和商业笔记带货,打通不同的带货渠道。

这样做的成效的确很显著。

不少普通消费者开始自发在小红书分享自己购买养生堂冬孕精华的截图,也有人专门发笔记提问“到底好不好用”,和其他消费者在评论区交换使用体验、购买经验,把小红书互助的社区氛围体现得淋漓尽致。

这种互助的社区氛围,让小红书成为消费者的种草主阵地,也成为消费者作出消费决策后的生意成交场。

在这一阶段,养生堂整体GMV单月翻了3倍,新品冬孕精华的GMV占比提升到75%,成为王牌单品。销售额的成交渠道也变得多元丰富,除了买手直播,商业笔记带货、店播销售额占比都有所提升。

经过前两个阶段的操作,养生堂的冬孕精华在小红书已经基本锁定了垂类人群,并拥有了第一批分享、拥护品牌的自来水用户,口碑开始向外扩散。

接下来就是持续发力不同的带货渠道,全面提高转化效率。

在这一阶段,买手直播矩阵与品牌店播运营继续升级,直播带货的头腰部买手占80%,直播数量上也比之前翻了6倍;官方店播日常化,日播9小时;企业号、品牌合作人也加入发布商品笔记的行列,靠优质的内容输出带动消费者下单。

其中,高质量的买手直播,可以靠高客单价的护肤品放大自身直播GMV规模,也可以反哺品牌店播,沉淀人群资产进入品牌私域,形成双赢的局面。

至此,养生堂在小红书站内“全面开花”。整体GMV单月比最初翻了12倍;除了新品冬孕精华,另一单品黑金限定礼盒(899元/18支)的GMV占比也达到了35%。

可以说,养生堂冬孕精华在小红书上的走红,绝不是靠运气随机爆火。

而是靠产品实力、小红书大数据、针对买手经济和自播生态的自闭环营销策略,一步步放大品牌和产品的优势,从而实现在小红书乃至其他消费渠道的高效转化。

写在最后

从那些“退场”的和逆势增长的品牌来看,美妆洗护的新战场,已经转移到小红书上。

翻开小红书WILL商业大会上的24 Beauty Case,我们会发现,除了养生堂冬孕精华,还有很多处于不同产品生命周期的产品,都在小红书上成功出圈、破圈。

洗护品牌Roye若也根据小红书上“去屑”和洗护消费高端化趋势,通过直播小范围试水后,不断拓展产品组合以匹配不同的流行趋势,最终全网GMV增加50%;

自然堂小紫瓶精华借助《宝藏成分在中国》IP宣传王牌成分喜默因,锚定成分党进行KFS定向人群拓新;

阿芙AFU11籽精华油乘上“以油养肤”的东风,联合明星买手实现种草-转化的闭环直播,达到百万GMV。

正如现代营销学之父菲利普·科特勒先生在最新版的《营销管理》和《H2H Marketing》中提到,要顺应“人影响人”的传播方式,回归对人、对消费者需求的理解和重视。

从小红书的平台视角来看,现在的消费者更主动了,更愿意主动讨论、复购和推荐自己喜欢的产品。

包括主动提问、收集信息→主动复购→主动向他人分享和推荐,主动和品牌互动甚至提反馈、提建议、提需求。

因此,对于品牌来说,除了一味地卷低价、折扣和优惠,还可以把小红书这把利刃用好,激发消费者的主动性,找到品牌破局的生机。

无论消费者的反馈是好是坏,品牌都可以先虚心倾听,然后有则改之,无则加勉。

评论