界面新闻记者 |

近日,10家银行系险企披露了2023年四季度偿付能力报告。

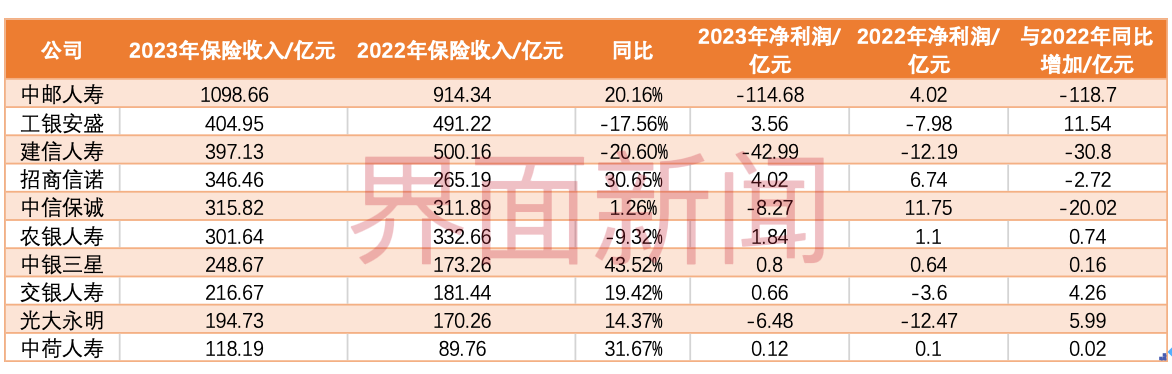

去年,这10家险企共揽保费3643亿元,同比增长6.2%。与此同时,10家银行系险企中有4家亏损,亏损额度较2022年扩大近150亿元。

2023年银行系险企苦与乐交织。寿险预定利率转换带来的炒停潮令保费收入再上一个台阶,但资产端与负债端的错配令行业利润承压。

为何银行系险企亏损有增无减?“报行合一”后对行业有有哪些影响?

中邮保险全年净亏损114.7亿元

银行系险企“一哥”中邮保险2023年实现保险业务总收入1098.66亿元,同比增长20.16%,首次站上千亿台阶;总资产4820亿元,同比增长8%;新业务价值达到了82.7亿元,同比增长16%。

行业保费位列银行系险企第二名和第三名的工银安盛和建信人寿,去年分别实现保费收入404.95亿元和397.13亿元,同比分别下滑17.56%和20.6%。招商信诺、中银三星和中荷人寿保费均同比增长30%以上。

从利润上来看,中邮保险全年净亏损114.7亿元,位列人身险公司首位。同样亏损较多还有保费下滑的建信人寿,亏损从2022年的12.19亿元扩大至42.99亿元。长期利润表现较好的中信保诚也由盈转亏,2023年全年亏损8.27亿元。

中邮保险向界面新闻表示,亏损主要是受准备金折现率和投资收益不及预期的影响。2023年,因准备金折现率就直接减少了中邮保险利润112.1亿元;同时,受资本市场不及预期等多因素影响,公司在持续优化资产配置过程中,投资收益出现了较大的净值波动,阶段性低于预期目标,需要进一步平衡短期波动和长期布局。

准备金折现率,即计算准备金时使用的贴现率。通常险企在收取保费后会在其中提取相当一部分作为准备金,以满足未来寿险保单可能产生的兑付。

传统险准备金折现率基于750日国债平均收益率曲线,2023年国债利率不断下行,再叠加新会计准则对履约现金流采用现行市场折现率,给折现率带来很大的波动,因此造成了需要准备更多的准备金以弥补差额,从而引起利润表的剧烈波动。

另外,险企资产端的波动也影响着利润表现。有险企人士向界面新闻表示,目前险资投资多依赖于股市和债市,在股票波动的时候很难做到股票空仓,债券类投资的收益也越来越难匹配产品收益的需求。保险资金的长期投资特征明显,一方面要认识到险企利润波动属于正常现象·,但一方面,资产负债久期的错配也值得关注。

“报行合一“强化行业马太效应

2023年下半年,监管两度发文规范银保渠道业务,督促保险公司严格执行经备案的保险条款和保险费率。

“报行合一”要求保险公司的实际执行费用和向监管报备时费用保持一致,这给保险业,尤其是依赖银保渠道的险企带来阵痛,大量产品下架整改。

中邮保险总经理李学军指出,过去以来行业的竞争主要依赖高定价产品、高手续费率、高营销费用的低水平竞争,而高成本又会导致险企的利差损、费差损风险不断积聚,这种粗放的经营模式不符合保险经营规律,难以为继。

李学军表示,金融监管总局力推“报行合一”政策实施,将使银保渠道费用水平回归产品定价的本源,费用使用更加透明、规范,进一步压降了险企的负债成本,可以有效地防止佣金费用的不正当使用和分配。这一政策,将重塑行业发展的经营模式,维护市场的公平竞争秩序。

据中邮保险测算,报行合一使得负债成本大概降低了30个bp,一些定价较为激进的公司可能降得更多。叠加寿险定价利率下调的影响,险企的负债成本可以下降80bp至100bp。

对于行业的影响,李学军认为,“报行合一”政策从产品开发报备费用规范和行业手续费率自律两个方面同向发力,引导行业从原有同质化、低水平的费用竞争转向品牌、专业、服务等底层能力的高质量竞争,未来差异化、特色化的专业服务能力将成为险企的核心竞争力。

业界普遍认为,“报行合一”后,一些规模较小、缺乏竞争力的保险公司可能会面临较大的经营压力和挑战,行业马太效应持续强化。从保费规模也可看出,作为背靠大树好乘凉的银行系险企,2023年保费规模七升三降,且上涨幅度多数在两位数。

不过,银行系险企长期被诟病产品价值率低、“增收不增利”,近年一直在努力压缩趸交保费规模,促进期交保费增长。如中邮保险打造专职讲师、兼职讲师以及保险规划师队伍,提升网点销售重疾险等高价值产品的能力;中信保诚引导产品结构优化,将财务资源优先投入贡献价值的产品领域。

评论