文|天下财道 孙曼

这家寿险公司用将近10年的时间,把自己干成行业倒数。

据不完全统计,日前已经有62家非上市人身险公司公布了2023年第四季度的偿付能力报告。

从数据来看,可谓几家欢喜几家愁。

例如,新华养老偿付能力超2700%,泰康人寿净利润137亿。

但是渤海人寿的表现却令人大跌眼镜,无论是从偿付能力还是盈利能力来讲,在众多非上市人身险公司中都处于垫底行列。

这也引起了媒体的关注。

(来源:媒体报道)

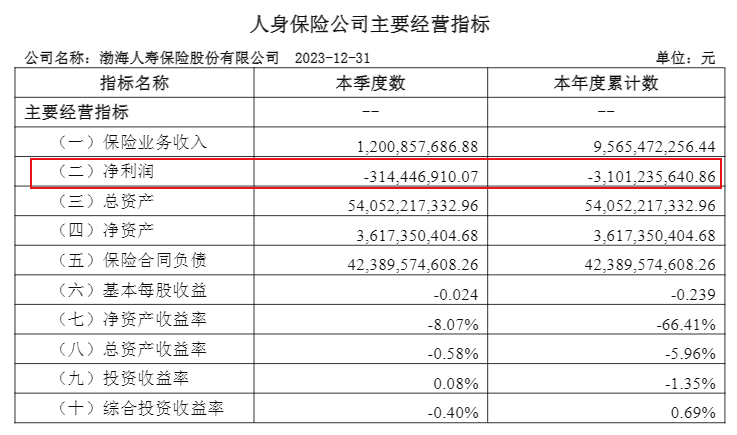

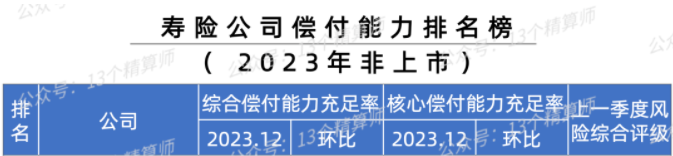

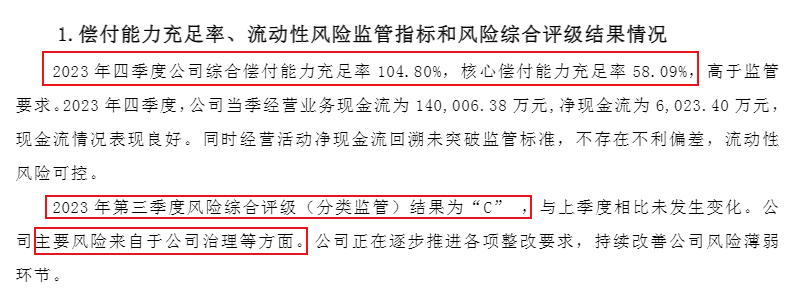

根据其1月30日披露的2023年四季度偿付能力报告,渤海人寿去年全年亏损高达31亿元,在62家非上市人身险公司中亏损幅度位列倒数第三;综合、核心偿付能力充足率分别约为105%、58%,风险综合评级为C,也排名倒数第三。

(来源:公司公告)

(来源:13精资讯)

渤海人寿到底怎么了?

六年亏90亿

渤海人寿全称是渤海人寿保险股份有限公司,成立于2014年12月,是首家总部落户天津自贸区的寿险公司,注册资本金为130亿元,主营人寿保险和年金保险、健康保险、意外伤害保险、分红型保险等人身险业务。

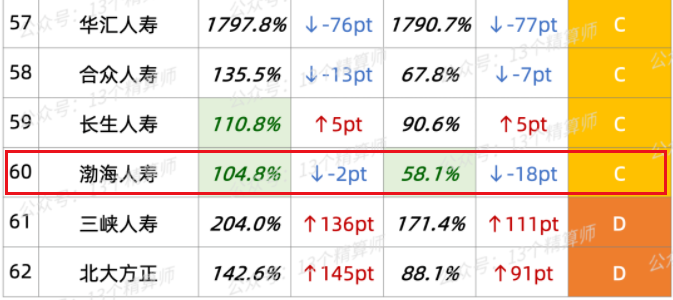

渤海人寿的起步表现不错,成立伊始便实现了连续盈利,且营收快速突破百亿大关。数据显示,2015年至2017年,渤海人寿的营业收入分别为7亿、83亿、108亿元,净利润分别为0.8亿、0.7亿、2亿元。

但好景不长,2018年渤海人寿急转直下,净利润亏损近8亿元,不仅将之前的战果付之东流,而且从此一直持续亏损,2018年至2023年累计亏损约为90亿元。

(来源:同花顺IFind)

高光时刻如昙花一现,原因大致可以归结为两方面。

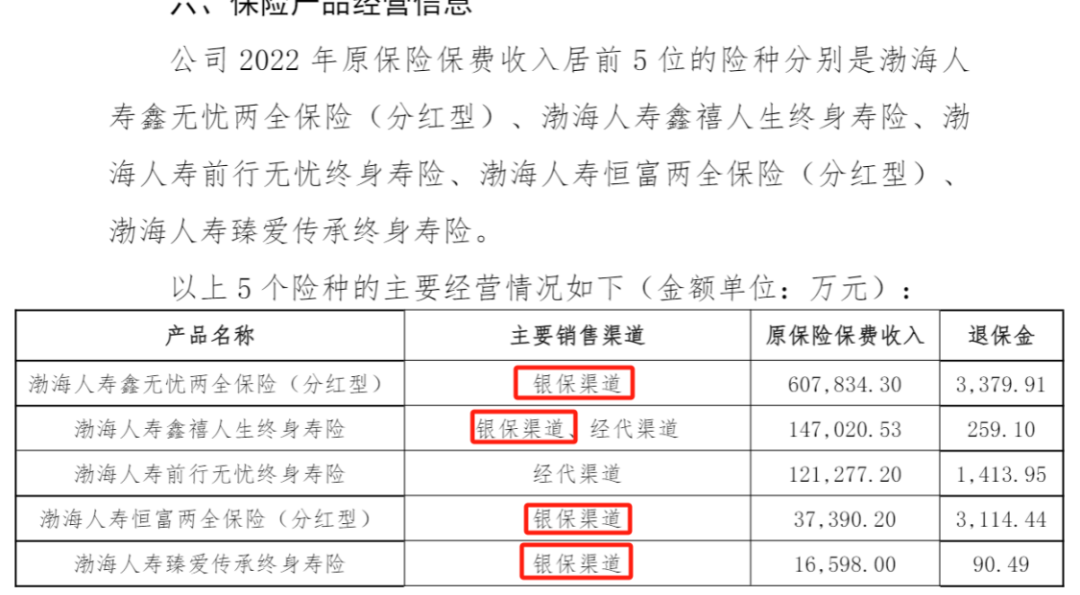

首先,保险业务过度集中于银保渠道。

2019年至2022年,渤海人寿原保险保费收入居前5位的险种中,4款来自银保渠道,2022年创收最高的4款银保渠道产品占总渠道保费收入比重超85%,单一的银保渠道为其贡献了绝对业务收入增量。

(来源:公司公告)

业务集中于银保渠道的结果是,受益于其广阔客户基础、多元销售场景,渤海人寿能在刚刚起步的几年经营规模迅速扩大,但同时也负担着较高的渠道费用,2022年手续费及佣金支出占到保费收入的15%,拉高了渤海人寿整体的运营成本,利润水平自然不高。

其次便是投资端的表现不佳,受各种因素影响,近年来资本市场表现低迷,利率也持续走低,保险行业受到较多负面影响。对应到渤海人寿,从其投资收益率表现来看,2022年为2%,2023年已跌成负值,为-1.4%。

(来源:公司公告)

(来源:公司公告)

偿付能力堪忧

业绩不尽人意给渤海人寿偿付能力带来巨大压力。

在2020年一季度时,渤海人寿的偿付能力还表现不错,核心偿付能力充足率和综合偿付能力充足率均能达到281%,但是近三年两项指标呈快速下滑态势,到2021年三季度时,两项指标已跌至2020年一季度的一半。

2022年四季度偿付能力报告显示,渤海人寿核心偿付能力充足率和综合偿付能力充足率都跌至114%,而到了2023年末,这两项指标已创出历史新低,分别下跌到58%和104%。

在风险综合评级方面,自2021年一季度起,渤海人寿的风险综合评级更是连续11个季度被评为C级。

(来源:公司公告)

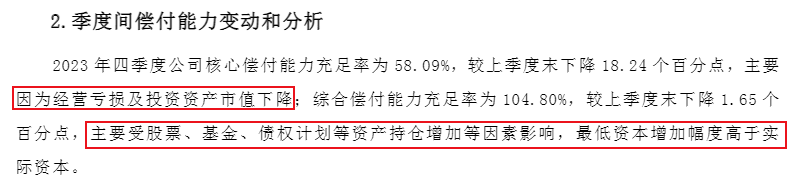

对于这样的表现,渤海人寿在2023年四季度偿付报告中称,主要因为经营亏损及投资资产市值下降。

(来源:公司公告)

根据2021年1月银保监会修订的《保险公司偿付能力管理规定》,要求保险公司核心偿付能力充足率不低于50%、综合偿付能力充足率不低于100%、风险综合评级在B类及以上,前两项指标勉强在及格线以上,但风险综合评级方面,渤海人寿已经“不及格”。

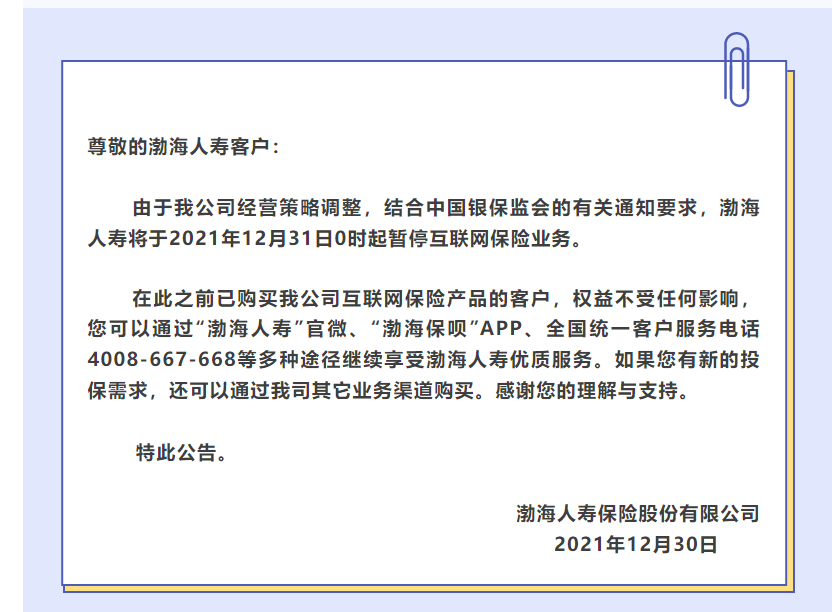

长期的偿付能力不足,直接影响了渤海人寿业务开展,依照规定,综合偿付能力低于120%,可能面临委托保险资管及其他机构投资基础设施基金限制、省级分公司以外分支机构筹建限制、互联网人身保险业务限制、证券出借业务限制及投资金融产品限制。

因此,渤海人寿痛失互联网保险销售的资格。渤海人寿2021年12月30日在其官方公众号称,已暂停互联网保险业务。

(来源:公司官方公众号)

公司治理低效

想快速改变长期以来的业绩颓势和提升偿付能力并非易事。对于渤海人寿而言,当下更需要从根源着手,在完善公司治理制度,提升风险治理水平等方面做出努力。

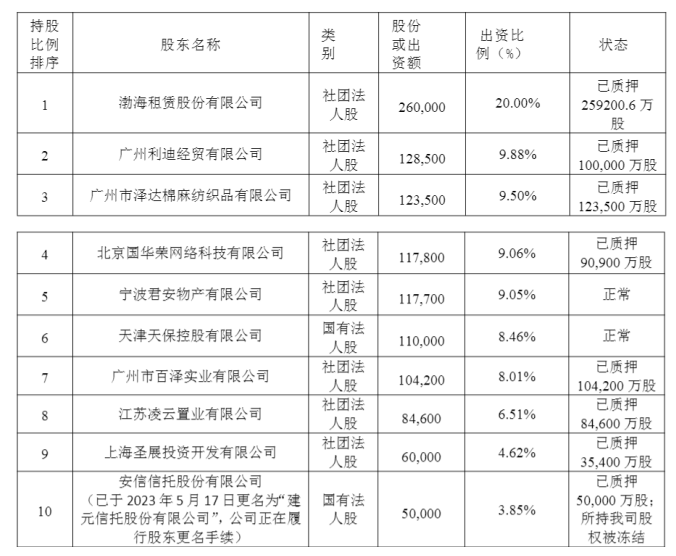

据偿付能力报告显示,截至2023年末,渤海人寿共有13位股东的股权处于质押、冻结状态,合计质押、冻结的股权数量约89亿股,占总股本的68%。前十大股东中,有八位股东的股权被质押。

(来源:公司公告)

据《银行保险机构大股东行为监管办法(试行)》相关规定,银行保险机构大股东质押银行保险机构股权数量超过其所持股权数量的50%时,大股东及其所提名董事不得行使在股东大会和董事会上的表决权。

渤海人寿第一大股东渤海租赁已对外质押其持有的近26亿股,占其持股比例的99.7%,按照规定,渤海租赁或已失去在渤海人寿股东大会和董事会上的表决权。

股权质押比例长期较高,还可能会产生质押股权无法收回的风险,不利于自身的稳健经营。

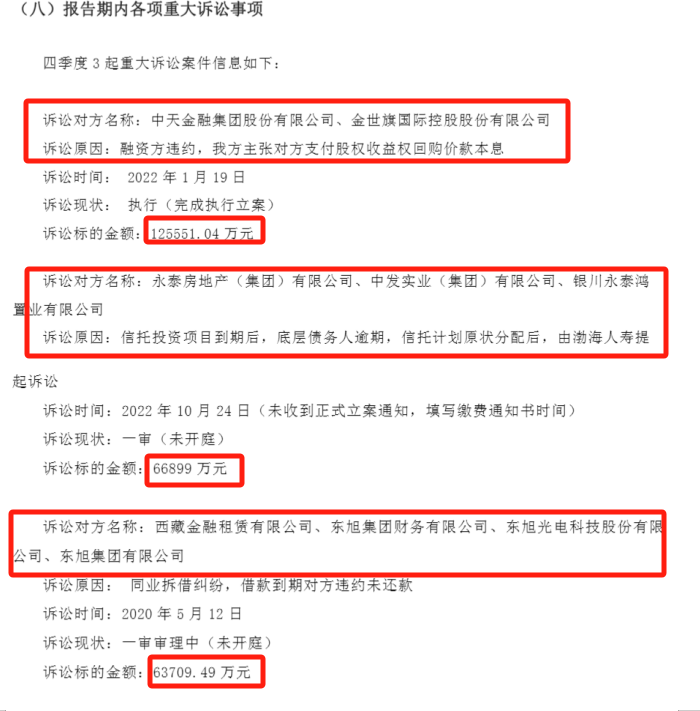

此外,渤海人寿目前涉及三起重大诉讼案件,涉诉标的金额合计约26亿元。诉讼案由包括融资方违约、信托投资项目到期后底层债务人逾期、同业拆借纠纷等。

(来源:公司公告)

为化解存量项目的风险,渤海人寿可能会对这部分金额计提损失,从而对利润产生重大不利影响。

根据天眼查显示的数据,渤海人寿周边风险高达6000余条。

(来源:天眼查)

(来源:天眼查)

当然,渤海人寿也在努力化解相关风险。根据公告信息,截至2023年底,渤海人寿资产总额约541亿元,较2022年底增加42亿元,增长8.5%,另有部分风险化解项目通过法律诉讼等手段取得重大进展,与中天金融集团股份有限公司、金世旗国际控股股份有限公司的官司已胜诉并完成执行立案。

但是,渤海人寿较长时间存在的偿付能力、盈利能力以及公司治理等问题若不尽快解决,将会对公司的经营、风险控制和投资决策等方面带来一系列不利影响。未来渤海人寿如何摆脱困境,《天下财道》将持续关注。

评论