文|满投财经

在全球碳中和共识的推动下,ESG已经成为现代企业不可或缺的发展理念。企业不再仅仅追求经济利益,而是更加注重自身行为对社会和环境的影响。在这一大势下,氢能作为一种清洁、高效、可再生的能源,其在实现“双碳”目标——碳达峰与碳中和的进程中的重要性愈发凸显。

近日,氢能利好政策频频加码,产业发展似乎将要驶入“快车道”。

2月29日,山东省交通运输厅、山东省发改委、山东省科技厅三部门发布的《关于对氢能车暂免收取高速公路通行费的通知》正式将氢能源行业推向市场风口,通知指出,自2024年3月1日起,对本省高速公路安装ETC套装设备的氢能车辆免收高速公路通行费,试行2年,到期后再根据执行情况适时调整。目前,相关部门正在积极落实该政策文件的执行细节。

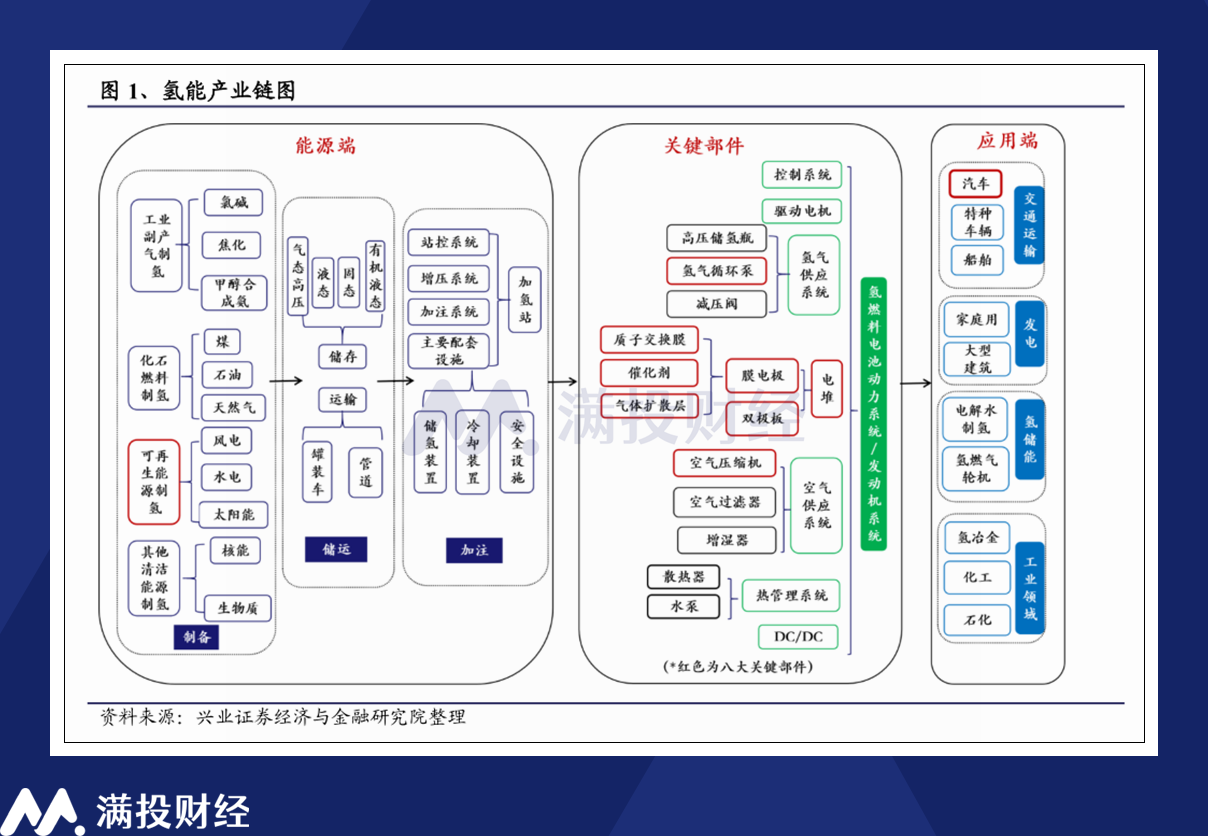

同时,工信部等七部门发布《关于加快推动制造业绿色化发展的指导意见》,意见指出要围绕多个领域用氢需求,构建氢能制、储、输、用等全产业链技术装备体系,提高氢能技术经济性和产业链完备性。

在多重政策驱动利好的加持下,港A两地氢能板块热度再度被点燃,氢能源概念相关个股均迎来暴涨。个股方面,A股美锦能源(000723)单月4次触及涨停,累计反弹幅度已达64.85%;四川金顶(600678)2月反弹超60%。港股方面,潍柴动力(02338)自阶段低点至今,累计涨幅已超60%。

个股狂飙的同时,人们更加关心的是氢能源板块的行情能否持续下去,是昙花一现的跟风炒热度,还是真正的价值投资?

政策驱动提速,氢能行业发展蒸蒸日上

在政策支持和技术进步的双重推动下,我国绿氢产业迎来蓬勃发展的阶段。

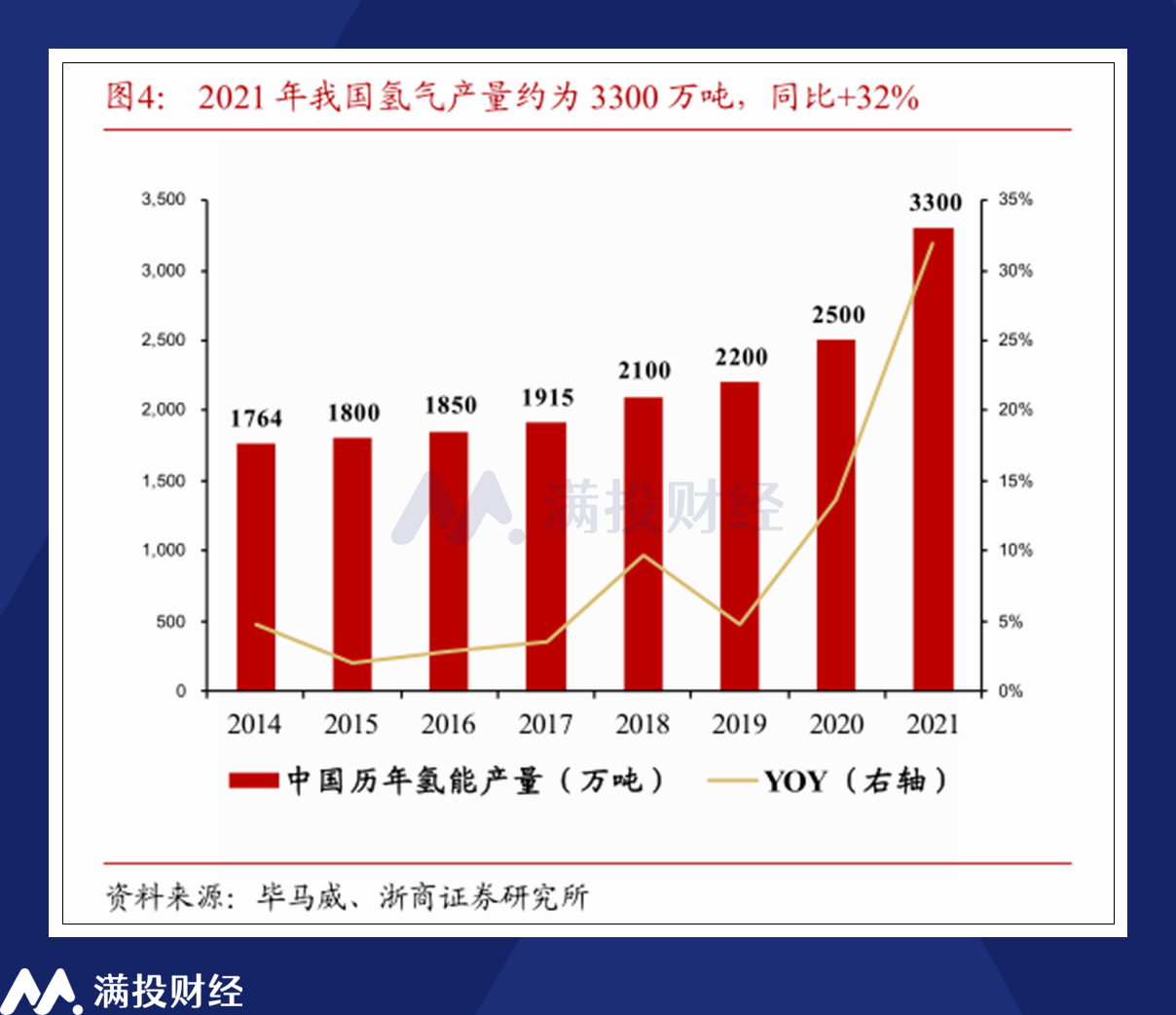

根据中国煤炭工业协会数据,2021年我国氢气产能约4000万吨/年,产量3300万吨,产量同比增长32%,达到工业氢气质量标准的约1200万吨,我国已经成为世界第一产氢大国。

根据中国产业发展促进会氢能分会根据公开资料统计,2023年1月至11月,我国签约、获批及公示的绿氢项目数量累计64个,项目规划总投资突破4100亿元,全部投产后新增绿氢产能将达234.7万吨/年(绿氨和绿色甲醇项目按氢当量折算)。

从项目进展上看,2023年百亿级的绿氢项目仍有大部分处于签约等项目前期,随着各地利好政策的接连出台,预计这些项目有望在2024年迎来开工建设。2024年绿氢项目批量开工,将直接带动制氢设备需求起量。

从政策上来看,《氢能产业发展中长期规划(2021—2035年)》,明确了氢的能源属性,是未来国家能源体系的组成部分,充分发挥氢能清洁低碳特点,推动交通、工业等用能终端和高耗能、高排放行业绿色低碳转型。同时,明确氢能是战略性新兴产业的重点方向,是构建绿色低碳产业体系、打造产业转型升级的新增长点。

《规划》提出了氢能产业发展各阶段目标:到2025年,基本掌握核心技术和制造工艺,燃料电池车辆保有量约5万辆,部署建设一批加氢站,可再生能源制氢量达到10万-20万吨/年,实现二氧化碳减排100万-200万吨/年。到2030年,形成较为完备的氢能产业技术创新体系、清洁能源制氢及供应体系,有力支撑碳达峰目标实现。到2035年,形成氢能多元应用生态,可再生能源制氢在终端能源消费中的比例明显提升。

“氢能是未来国家能源体系的重要组成部分,是用能终端实现绿色低碳发展的重要载体,是战略性新兴产业重点发展方向。”国家发展改革委高技术司副司长王翔表示,氢能产业技术密集、覆盖面广、带动效益强,对减少二氧化碳等温室气体排放、实现碳达峰碳中和目标具有重要意义,也将为我国经济高质量发展注入新动能。

氢气成本仍处高位,储氢技术发展举足轻重

随着制氢技术的发展,储氢技术在绿电中的应用成为市场关注的核心。而影响绿氢项目单位制氢成本(LCOH)的主要因素是电解槽价格以及电耗,在当前环境下仍有较大的技术进步空间。

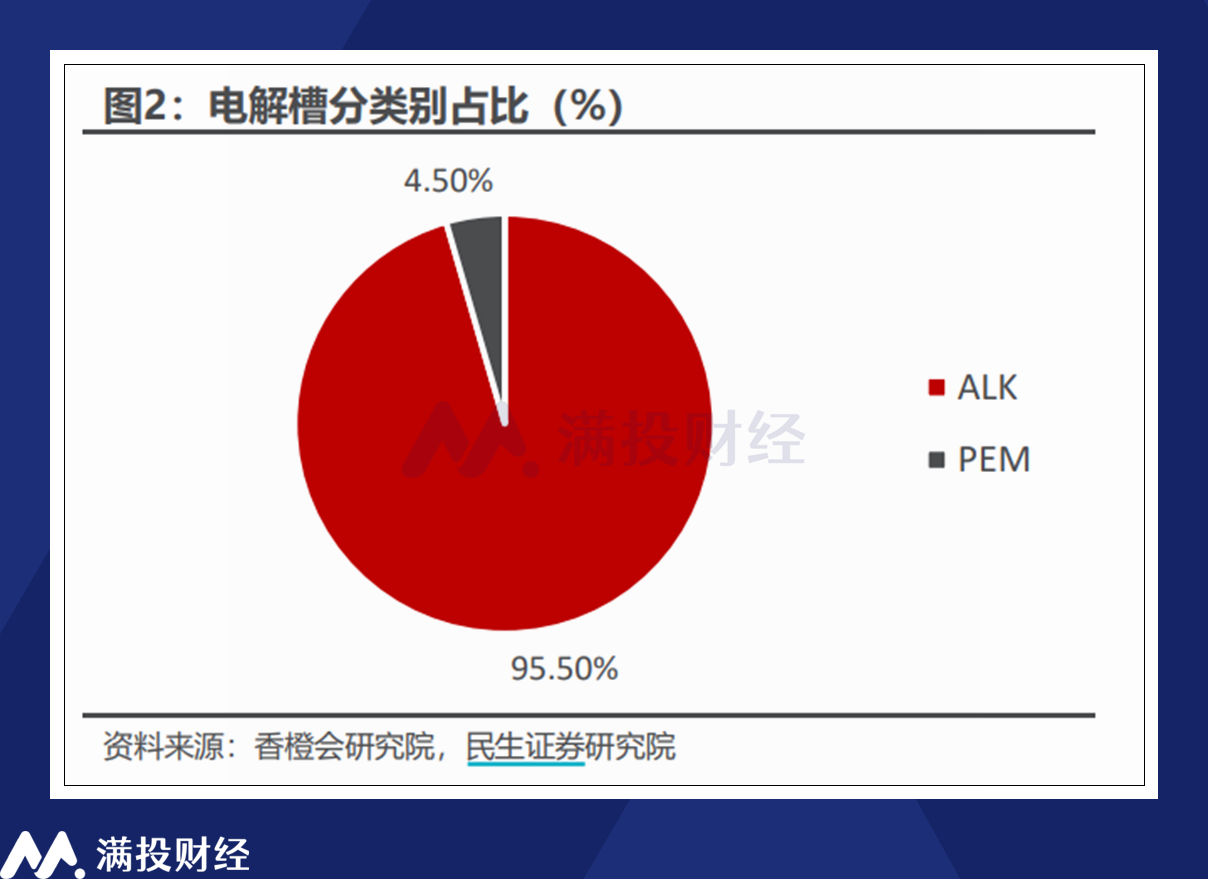

目前,我国目前仍以技术成熟度较高的碱性电解槽为主要制氢路线。民生证券引述数据显示,2023 年全年,我国电解槽公开招标需求规模近 1.7GW,涵盖碱性和 PEM 两种类型电解槽。其中,碱性招标 1619.5MW,占比 95.5%;PEM 招标 76.02MW,占比4.5%。

从电价角度来看,根据国海证券测算,使用电解槽制氢、煤炭制氢的发电/煤炭成本分别占总成本比重的66%、70%,依旧处于较高的比例。以风光耦合制氢项目为例,国海证券估算单位制氢成本在15.20元/千克,成本仍有进一步下降的需求。

另一方面,在氢能产量不断提升的同时,氢能的存储也显得尤为重要,高效、存储时间长且能更好地提高能源利用率的储氢技术是当前阶段的发展目标。华福证券研报指出,氢储运作为氢能产业的重要环节,是氢能实现大规模商业化应用的关键因素,其核心技术、关键设备与材料环节有望受益。

华安证券研报指出,全球氢能市场快速扩张,储运环节占氢气总成本的30%—40%。据IEA数据,2021年全球氢气总产量达到9423万吨,同比增加5.5%,2030年产量有望达到17998万吨,2021—2030年CAGR达到7.5%,产业发展迅速。

未来随着政策及市场驱动氢能需求有望持续保持高增。目前氢气成本仍处于高位,行业降本诉求较大。其中储运氢环节约占氢气总成本的30%—40%,是决定氢气终端成本的一大关键因素。

上下游专利权分配不均,海外专利仍需积极布局

制约我国氢能发展的问题除了成本高昂,还有专利权。

据国家能源署(IEA)发布《未来清洁能源的氢专利:氢能价值链创新的全球趋势分析》报告(简称《报告》),其中提出,尽管氢能专利的增长表明产业呈现积极发展态势,但各国家地区专利数量并不平衡,氢能产业链各环节专利发展趋势也存在差别,可能导致产业链出现不均衡发展。

《报告》数据显示,2011—2020年期间,全球氢能专利主要由欧洲和日本主导,分别占IPFs总量的28%、24%,且日本专利增长速度更快(复合增长率6.2%);美国占IPFs总量的20%,但整体专利数量呈下降趋势;中国和韩国专利总体占比不高,但增长趋势明显(复合增长率分别15.2%、12.2%)。此外,约一半专利与氢能生产有关。

据统计,我国氢能源技术专利主要以制氢技术为主,其中,电解水制氢、可再生能源制氢等绿色制氢技术专利数量占高达39.9%、10.6%,而储运及应用方面占比则相对较少。由此可见,我国氢能专利虽然处在蓬勃发展的阶段,但全球占比仍然不高,上下游专利分配不均匀等仍然是我国氢能专利的主要问题。

截至目前,日本氢能行业的发展仍处于世界领先地位,氢能专利申请量超6万件,且海外申请的专利量高居全球榜首。同时,日本是全球燃料电池技术的领先国家之一 。 该国支持燃料电池技术的研发和商业化应用,包括汽车、建筑和工业等领域。 目前,日本的燃料电池规模仍在不断扩大之中。我国专利申请量则主要集中于国内,海外申请专利量占比仅仅不到2%。这对我国氢能企业自身知识产权的保护,市场地位以及竞争优势的提升都是很严峻的考验,此外,海外专利的不足也减弱了我们来抗衡竞争对手的筹码。未来加大海外专利的申请,积极的海外专利布局,是我国氢能源发展的一大挑战。

对此,赛迪研究院报告指出,推动应用导向的氢能产业布局。目前,各地方政府发展氢能产业热情高涨,纷纷出台支持政策,但大多都集中在交通领域,存在重复建设和无序竞争的风险。为此,一是推动各地方政府依托知识产权保护中心、信息中心,围绕氢能应用场景,结合本地资源禀赋,开展专利导航分析,收集和统计氢能专利、市场信息,明确氢能产业与传统行业的协同互补关系,精准匹配有发展前景的氢能应用场景,确定配套的上下游技术环节。二是加快建立和完善氢能制、存、运方面的设备技术、检测和安全标准等,促进发电、建筑、工业等领域氢能多元应用的市场机制形成,发掘氢能的“补充”价值。

聚焦细分赛道,氢燃料电车发展有望提速

在氢能的应用方面,随着国家大力发展清洁能源,加大环境污染治理力度,氢燃料电池汽车的发展也逐渐被提上日程。

氢能源车具有零排放、高效率、快速加注等优点。氢燃料电池的核心技术是利用氢气和氧气在催化剂的作用下,产生电能的化学反应。氢气从氢气贮存罐中流入正极(阳极),氧气从氧气贮存罐中流入负极(阴极),在电解质膜中发生电化学反应,将氢气和氧气转化为水,同时释放出电子,经过外部电路后产生电流。

长城证券研报指出,上游电解槽制氢商业化推广场景丰富,利好具备电解槽技术突破能力的企业;中游固态储氢技术蓬勃发展,利好储氢技术企业和输送网络建设企业;下游各地推动氢燃料电池汽车产业落实,公交车等氢车应用规模不断扩大,利好商业化氢车企业。

中汽协数据显示,2023年氢能源燃料电池汽车全年产销量分别为约5600辆、5800辆,同比分别增长55.3%、72.0%。氢燃料电池汽车产销创历史新高,单月首次破千。

根据韩国咨询公司SNE Research编制的调查数据,去年全球氢燃料电池汽车(FCEV)的销量下降了30%以上,只有中国和美国出现了小幅增长。2023年,全球仅售出14451辆氢燃料电池汽车,而2022年为20704辆,下降了30.2%,主要原因是韩国的销量下降了55.2%。这意味着,中国以5600辆的销量超过韩国(4631辆),成为全球最大的氢燃料电池汽车市场。

根据《氢能产业发展中长期规划(2021—2035 年)》,“十四五”时期国内燃料电池车辆保有量将达到约5万辆,同时部署建设一批加氢站,可再生能源制氢量每年达到10万吨至20万吨,实现二氧化碳减排每年100万吨至200万吨。

放眼未来氢燃料电池汽车的发展,国金证券认为,2024年氢能及燃料电池行业将进入放量提速期,燃料电池汽车及绿氢项目落地均将大幅加速,氢能和燃料电池制造是目前的两条主线。

评论