文|派财经 玛利亚

近日,“植发第一股”雍禾医疗,遭遇了股价暴跌。3月4日,由于遭调出深港通下港股通标的名单,雍禾医疗股价应声暴跌超过20%,截止发稿,雍禾医疗总市值仅剩7.27亿港元,与上市首日的86.3亿港元总市值相比,跌去了九成以上。

而导致这次股票急剧下跌的或许与深交所发布的一则《关于深港通下的港股通标的证券名单调整的公告》相关。据深交所公告,因恒生综合大型股指数、中型股指数、小型股指数实施成份股调整,根据《深圳证券交易所深港通业务实施办法》的有关规定,将雍禾医疗调出深港通下的港股通标的证券名单,自2024年3月4日起生效。

而无独有偶和雍禾医疗同时出现在“调出”名单的还有,国美零售和卫龙美味在内的27家企业,近日股价普遍受挫。

近些年来踩着“颜值经济”和“脱发焦虑”上位的雍禾植发,在2021年成功赴港上市,并在次年跻身“港股通”迎来高光时刻后,业绩持续滑坡,盈利能力也在不断变弱。随着植发行业竞争日益加剧,重度依赖营销获客的雍禾医疗,在不到三年时间,业绩也已经接近“秃头”,雍禾医疗的“脱发”焦虑又该如何缓解?

1、曾经的“植发第一股”,快跌没了

随着生活压力的提升,脱发正在成为不少年轻人困扰的难题之一。来自国家卫建委的一组数据显示,我国有2.5亿人正饱受脱发困扰,平均每6人就有1人脱发。此外,脱发正呈现出年轻化的趋势,90后多于80后,30岁前脱发的比例高达84%,比上一代人的脱发年龄提前了20年,呈现明显的低龄化趋势。

市场需求催生了植发这一潜力股赛道。中国社会科学院国情调查与大数据研究中心《2022都市人群毛发健康消费白皮书》显示:国内毛发医疗服务行业市场规模在2021年达到234亿元。从2021年至2030年将以21.8%的复合年均增长率(CAGR)增长,到2030年将达到1381亿元。

但植发价格之高昂也是公认事实,动辄上万元的植发价格也让不少消费者望而却步。业内流行一种夸张说法是“每个植发的年轻人头上都顶着一栋别墅。”

通常情况下,植发的费用主要和毛囊单位的移植数量有关,每个毛囊单位的价格一般在10元到20元之间,而一平方厘米的头皮能植45个毛囊单位,换算下来,植发单价甚至是北京三环房价的百倍以上。

从简单商业模型来看,植发是一项高毛利和高客单价的生意。从后枕头提取毛囊,移植到秃顶或其他毛发稀疏的地方,是雍禾医疗采用最普遍的自体毛囊移植手法。

据雍禾医疗披露,2018年-2020年,每位植发患者的平均开支分别为26097元、27799元和27868元,而雍禾医疗的毛利率也一直稳定在70%以上,高客单价加之高毛利率,上市之前,雍禾医疗一直保持着较好的业绩增长势头。2018年-2020年,公司营业收入分别为9.35亿元、12.24亿元和16.39亿元;净利润分别为0.54亿元、0.36亿元和1.63亿元。

雍禾医疗曾是资本宠儿,2021年12月13日,公司以15.8港元/股的发行价登陆港股,上市首日盘中一度大涨16.33%至18.38港元。2022年2月18日,雍禾医疗被纳入恒生指数,随即进入“港股通”,迎来了高光时刻。

值得注意的是,在冲击IPO的2021年,雍禾医疗处于业绩的巅峰期,当年收入21.70亿元,营收增速连续三年达到30%以上,净利润1.20亿元,虽然同比有所下降,但仍是正盈利。

上市第二年,雍禾医疗的盈利能力就开始显现颓势。

2022年,雍禾医疗业绩表现持续下滑,营业收入同比减少34.85%至14.13亿元,同期净利润也转为亏损0.86亿元,毛利率由此前的70%以上下探至61.8%。对此,雍禾医疗将其归因于,疫情之下外部环境不利,公司全国门店营业时间不足,到诊量严重下降所致。

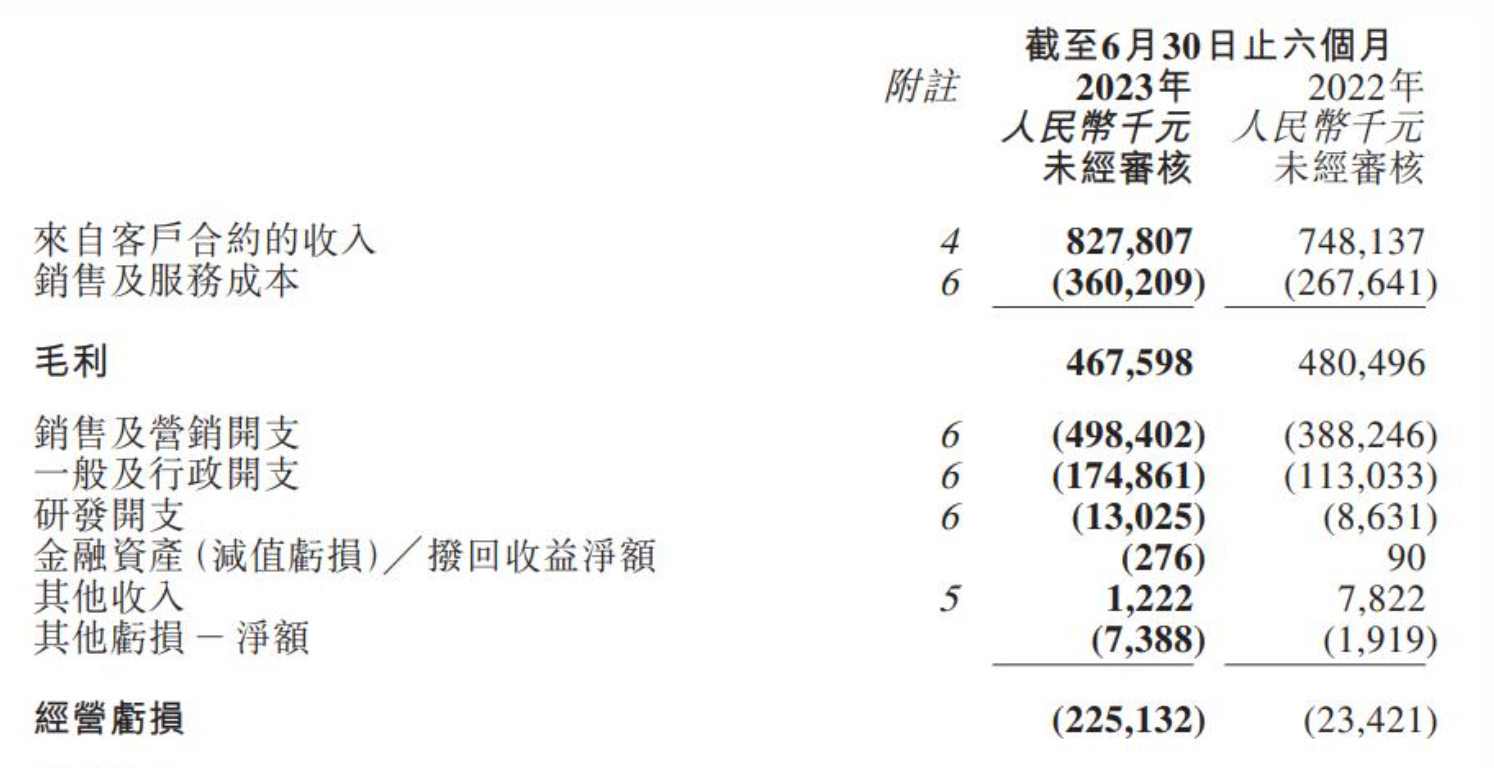

但到了2023年,外部环境回暖之后,雍禾医疗的业绩仍未实现好转。2023年中报显示,上半年雍禾医疗收入8.28亿元,同比增加10.65%,但亏损近一步扩大,净利润为-2.26亿元。毛利率也由上年同期的64.2%进一步降低至56.5%。

自2023年以来,雍禾医疗的业绩走势持续低迷。2023年10月,根据雍禾医疗公告披露,拟用自有资金回购不超过已发行的10%股份,回购的股份将全部注销。今年开年来,自1月28日起,雍禾医疗连续出手回购动作十分密集,但因为规模较小,无法起到太大作用。

2、重营销轻研发,第二增长曲线增长疲软

官网显示,雍禾医疗主要业务分为植发医疗服务和医疗养固服务,植发品牌包括雍禾植发、史云逊医学毛发中心、哈发达增发和综合毛发医院。

其中,植发医疗服务是雍禾医疗的营收支柱,这部分收入在2022年达到了10.3亿元,同比下滑约34.18%,占总收入72.9%。在2023年上半年为6.408亿元,同比增长15.9%。

医疗养固服务被雍禾医疗当做第二增长曲线,这一业务近两年来营收持续下滑。2022年雍禾医疗养固服务营收3.63亿元,同比下滑37.74%,占营收比例为25.77%。2023年上半年,该业务营收为1.717亿元,仍然在下滑,比例达到8.5%。医疗养固服务的毛利率也从上年同期的65%降至45.1%。

在核心业务和第二增长曲线业绩压力攀升之下,雍禾医疗仍然在顶风拓张。2023年上半年,雍禾医疗新开出了9家植发医疗机构和5家健发门店。截至目前,雍禾医疗共有72家植发医疗机构(含两家综合毛发医院)和15家史云逊独立门店。

为了挽救业绩颓势,雍禾医疗采用了以价换量的策略。2023年2月,雍禾医疗推出“一口价”,将植发业务以2500单位毛囊作为分界线,2500单位以下最低收费标准1.46万元,2500单位以上最低收费1.88万元。如果植入毛囊单位数量在1000个以下,只需要医生的开台费,大概数千元就可以进行手术。

降价确实带来了用户规模的增长。2023年上半年接受植发医疗服务的患者人数同比增长了34.6%,达到了28304人。

与此同时,雍禾医疗也推出了价格更高的“雍享高端定制”,最高收费20万元。选择接受收费较高的业务院长、“雍享”服务的患者人数占比分别增长了7.7、2.5个百分点,接受业务主任服务的患者人数占比则下降了10.2个百分点。

但上半年植发患者的平均消费相对应有了明显下降,仅为22640元,同比下降13.96%。

雍禾医疗的获客高度依赖营销砸钱,赞助综艺节目、在各大地铁站铺广告刷足存在感的雍禾医疗,在过去几年来,营销费用率高企,被广为诟病。

在黑猫投诉上,有85条关于“雍禾植发”的投诉帖,其中不少帖子提到了其种植毛发“存活率差”、“植发失败方案不合理”、“虚假宣传”等指控。

这也正是雍禾植发在高调营销下的副作用,被脱发困扰的消费者带着希望和重金砸入雍禾植发,到头却更焦虑了。

自 2021 年起至 2023 上半年,雍禾医疗的销售及营销开支分别为 10.73 亿元、7.67 亿元、4.98 亿元,费率从 49.46%、54.27% 升至 60.1%。

2023 上半年,雍禾医疗销售及营销开支为 4.98 亿元,同比增长 28.39%,占总营收的 60%。自 2018 年以来,它的营销费率基本约占 50%。相比之下,2023年上半年,雍禾医疗研发开支仅为1303万元,比不上销售费用的零头。

在过去五年,雍禾医疗研发开支费用始终未突破两千万。2018年至2022年,公司实现研发开支费用分别为780.70万元、886.90万元、1181.50万元、1416.30万元、1849.50万元。

对于雍禾医疗的业绩难题,资本市场也逐渐失去了耐心。截至2024年3月5日收盘,雍禾医疗跌至1.35港元/股,再创历史新低,市值仅剩7.12亿港元,市值蒸发近九成。

“股东可以免费植发不,买这股票头发都掉光了。”有投资者在股吧里吐槽道。

评论