文|化妆品财经在线CBO

据前瞻产业研究院数据,在国际香精香料市场中,奇华顿、德之馨、IFF、芬美意四家行业龙头位列前四,2022年全球市场份额占比总计达到63%。

3月6日,德之馨公布2023财年年度报告。至此,德之馨、奇华顿、芬美意和IFF四大国际香料香精巨头均公布2023财年业绩情况。通过对四大原料巨头的财报对比梳理,从中我们发现了这些趋势。

01 香料香精业务更显承压能力

四家国际香精香料公司业绩对比来看,帝斯曼-芬美意的盈利能力最弱,营收利润双下滑。奇华顿业绩表现突出,净收入增长为四家中最高。

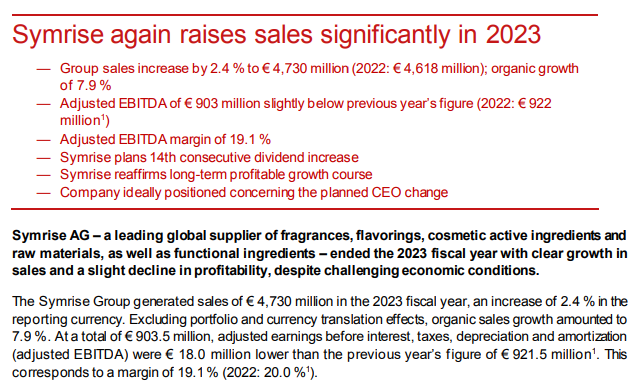

具体来看:德之馨销售额为47.3亿欧元(约合人民币370.9亿元),有机销售额同比增长7.9%;调整后的EBITDA为9.0亿欧元(约合人民币70.6亿元),低于上一年9.2亿欧元(约合人民币72.1亿元)。财报中,德之馨提到,尽管销售业绩上升,但由于原材料及制造成本的上涨,导致集团盈利低于预期。

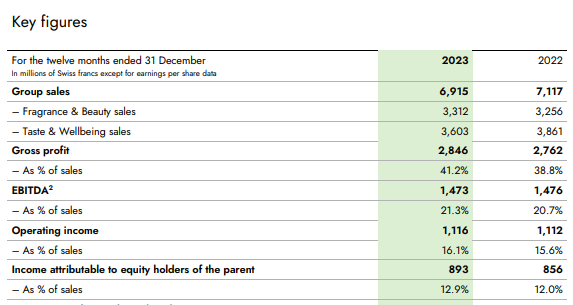

奇华顿销售额为69.2亿瑞士法郎(约合人民币567.2亿元),以报告盈利方式计算同比增长4.1%,以当地货币计算下降2.8%;净收入8.9亿瑞士法郎(约合人民币72.9亿元),比上年增长4.3%,按当地货币计算增长14.3%;EBITDA为14.7亿瑞士法郎(约合人民币120.5亿元),利润率为21.3%,而2022年为20.7%。

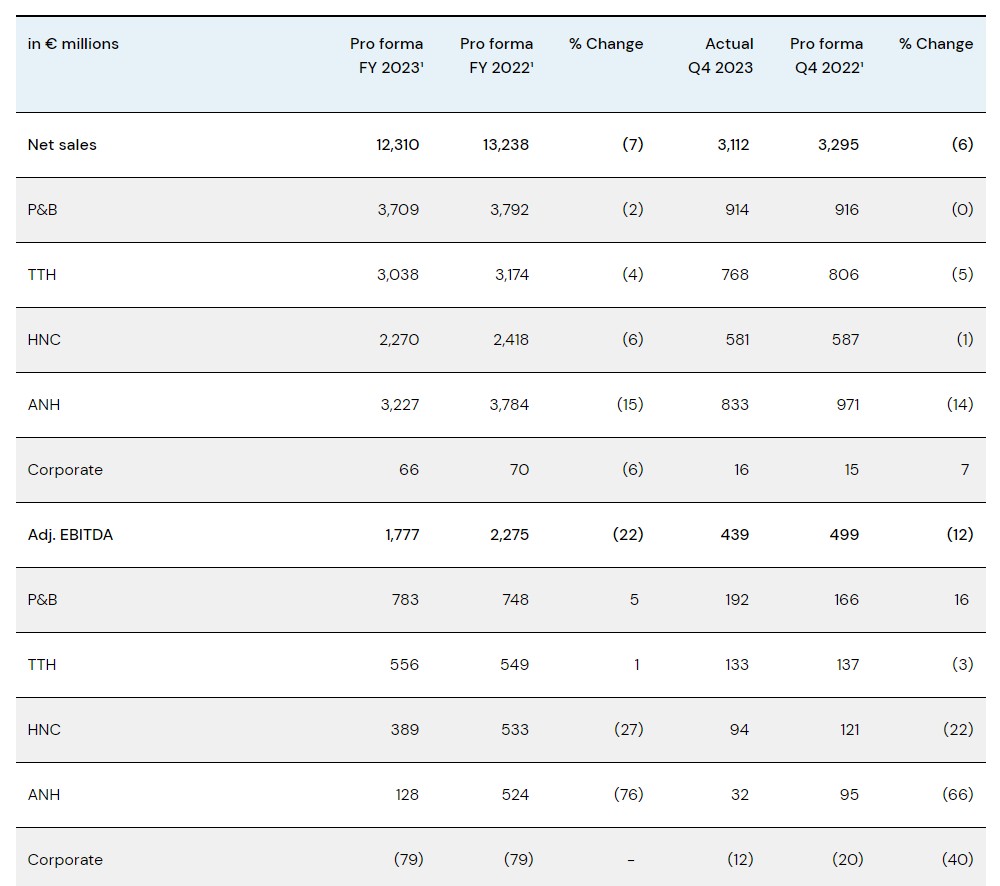

帝斯曼-芬美意全年营收123.1亿欧元(约合人民币960.6亿元),同比下滑7%;经调整EBITDA为17.8亿欧元(约合人民币138.9亿元),较2022年下滑了22%。

IFF净销售额为114.8亿美元(约合人民币825.5亿元),同比下降8%;EBITDA(营业税息折旧及摊销前利润)为19.8亿美元(约合人民币142.4亿元),货币中性调整后的营业EBITDA下降10%。

四家公司整体业绩或有起伏,但就香料香精业务来看,均保持盈利状态,更显承压能力。

德之馨旗下香氛护理部门销售额为17.5亿欧元(约合人民币137.2亿元),有机销售额同比增长5.6%。新收购的Groupe Néroli和SFA Romani也为集团业绩增长做出贡献,尤其在欧洲、中东、北美和拉丁美洲。消费者香水业务上也获得良好的个位数增长,EAME和拉丁美洲区域的增幅最大,其次是亚洲、太平洋区域。

奇华顿旗下香水美容部门销售额为33.1亿瑞士法郎(约合人民币271.3亿元),同比增长7.6%。具体到细分业务部门上,精细香料销售额增长14%,消费品销售额增长7.1%,香料成分和活性美容增长1%。

帝斯曼-芬美意旗下香氛与美容部门营收为37.1亿欧元(约合人民币289.5亿元),同比下滑7%,调整后的EBITDA同比增长了5%。在财报中,帝斯曼-芬美意提到,香氛与美容部门表现良好。集团CEO Dimitri de Vreeze表示,“鉴于员工在建立势头方面做得非常出色,集团将把自身定位为营养、健康和美容领域的世界领导者。”

IFF旗下日化香精香料部门销售额为23.9亿美元(约合人民币171.9亿元),在可比的基础上增长了8%,主要是由于精细香料和消费香料两位数增长的拉动。全年调整后的营业EBITDA为4.6亿美元(约合人民币33.1亿元),得益于销量增长、价格上涨和生产力提高,货币中性调整后的营业EBITDA增长了22%。

02 原料巨头们纷纷谋求业务转型

近日,一则关于德之馨人事变动的消息引发行业关注。德之馨首席执行官Heinz-Jürgen Bertram在执掌公司15年后宣布离任,继任者为Jean-Yves Parisot,该任命于本月31日正式生效,2028年9月底结束。

一般而言,集团发展走向与集团掌舵者的背景息息相关。新上任的Jean-Yves Parisot来自公司内部高层,目前负责集团口味、营养和健康业务部门。在任命公告中,德之馨表示,在与Heinz-Jürgen的合作中,Jean-Yves Parisot已成长为口味、营养和健康领域的领军人物。

从营收结构来看,当前德之馨香氛护理部门占集团营收的37%,口味、营养和健康业务部门则为63%,该部门有机销售增长9.3%,销售占比和增幅均高于香氛护理部门。从这一角度来看,任命新CEO或许代表集团将在这一部门着重发力。财报中,德之馨也提到收购中国Wing Pet Food为集团增长贡献了约2100万欧元(约合人民币1.6亿元)。

而帝斯曼-芬美意在财报特别提到,动物营养与健康部门去年营收同比下滑15%,调整后的EBITDA同比下降了76%。集团表示,将启动动物营养与健康事业部的开拓和分离过程,此举可通过长期战略降低资本密集度。这一计划将在2025年开始进行。

同时,集团还于2023年中期开启维生素业务的重组计划,以降低成本并恢复盈利能力。预计该计划每年可为集团减少2亿欧元调整后的EBITDA。

IFF在财报中提到,集团销售额的下降主要由营养(Nourish)和制药(Pharma Solutions)业务的下滑导致,其中营养部门营收占据集团半壁江山。IFF还对2024年业绩做出展望,预计调整后的EBITDA在19-21亿美元之间,对比今年19.8亿美元的营收,集团业绩仍然承受巨大压力。

去年12月,IFF任命J. Erik Fyrwald代替Frank Clyburn为首席执行官兼董事会董事。据悉,Fyrwald在营养、农业和化学品行业拥有40余年的管理和业务经验。在此之前,他担任先正达集团的CEO,任职期间,先正达集团的营收从2016年的130亿美元增长至2022年的330亿美元。

同年10月,IFF还将旗下Lucas Meyers Cosmetics化妆品配料业务部门,以8.1亿美元的价格出售给特种化学品公司科莱恩。

Fyrwald的接任能给集团带来什么样的结果,还有待观察。但从这一人事任免中,可以看到IFF迫切寻求转变的决心。

03 加注合成生物成为巨头们的共识

以上人事任免,透露出四大原料巨头对不同赛道的青睐,但对于合成生物领域的投入,几家巨头却保持高度一致。

去年6月,莱茵生物发布公告称,与帝斯曼-芬美意签署了未来5年合作的新协议。早在2018年,二者已围绕天然甜味剂开展合作。此次合作,是基于双方认可的再度合作。双方在协议中提到,除了在发展天然甜味剂业务的同时,还将在香精香料、动物营养、制药、美容等领域展开合作。

去年上半年,芬美意与帝斯曼顺利合并,形成了四个领先且互补的业务领域:香水和美容领域,动物营养及保健领域,食品及饮料领域,健康、营养及护理领域。同样在2022年,莱茵生物也进行了一系列的并购合作,加快在合成生物领域的布局。莱茵生物还在年报中表示,将进一步扩大合成生物学领域的相关投资,目标为建立天然提取和生物合成双技术路线比翼齐飞的发展格局。

深入合作的背后,是莱茵生物为帝斯曼-芬美意旗下四大版块业务的深度赋能。 2023年2月,还在IFF旗下的Lucas Meyer Cosmetics,开发新的活性物质IBR-SolAge(INCI:荷荷巴籽油、杜氏盐藻提取物)。这是一种粉红色微藻的油溶性提取物,具有抗糖化、抗衰老的作用,能够通过杜氏盐藻持续产生。

此外,IFF还推出酶工程生物材料设计技术(DEB),用于大规模开发生物基材料。据介绍,DEB技术平台定制的生物基材料系列产品仅使用植物基糖、水和酶等成分,通过在家庭护理、个人护理、面料护理和工业市场的各种应用和产品中实现可持续创新,引领快速发展的生物革命。

去年2月,奇华顿与合成生物头部企业Amyris达成协议,收购Amyris部分化妆品成分。这已不是奇华顿第一次布局合成生物。

早在奇华顿发布的2025年战略计划中,就把“自然”作为公司业绩的四大增长促进因素之一。2021年8月,奇华顿宣布与合成生物公司Ginkgo Bioworks(DNA.US)达成合作,“通过发酵生产更多创新和可持续的成分”;2022年9月,奇华顿和碳捕获与转化公司(CCT,Carbon Track and Trace)LanzaTech宣布将利用合成生物技术合作开发可持续的香水成分:可再生碳;更早些时候,奇华顿还和MIT教授创立的生物制造公司Manus Bio展开多年合作;2020年,奇华顿还收购了法国生物科技公司Alderys。

去年2月,德之馨也和以色列生物技术公司Synergio建立了合作伙伴关系,收购了Synergio少数股权。在2022年7月,德之馨还宣布与生物技术公司Evoxx合作,共同开发美妆成分的生物技术工艺。

Markets and Markets预计,2026年全球合成生物学市场规模将达到307亿美元,对应2021-2026年CAGR为26.5%。合成生物学已是当下最火热的赛道之一,吸引着欧莱雅、LVMH、华熙生物、水羊股份等一众美妆企业入局,技术成果的产业化变得更加热闹了。

评论