文|酒讯 子煜

编辑|方圆

春节过后,几乎所有买酒人和卖酒人都注意到了白酒涨价。在北京一连锁商场,舍得、汾酒等品牌堆头被并排陈列,今世缘、剑南春等产品被放在隔壁统一货架,而这些品牌的共同点是,近期均对旗下核心单品提价。

这段时间,穿越新周期的声音不绝于耳,白酒的涨价策略都很坚定。在消费疲软等多重因素影响下的消费环境中,一面是各家酒企的高端竞逐,一面是下行周期的消费遇冷,两极分化的趋势下行业似陷入了一种隐秘的隐忍状态,而白酒企业们以提价打破了持续已久的僵局。

图片来源:酒讯念祎/摄

01 接连官宣涨价

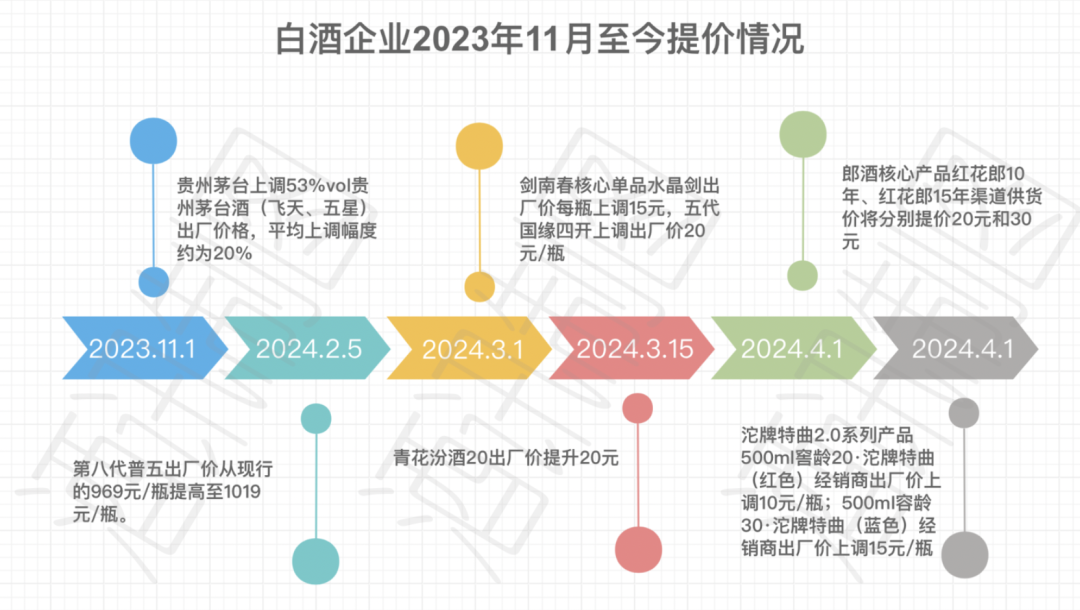

3月以来,多家酒企旗下单品宣布提价。3月1日,剑南春核心单品水晶剑出厂价每瓶上调15元,五代国缘四开上调出厂价20元/瓶;3月15日,青花汾酒20出厂价提升20元;4月1日,郎酒核心产品红花郎10年、红花郎15年渠道供货价将分别提价20元和30元;除此之外,还有沱牌特曲2.0系列产品500ml窖龄20·沱牌特曲(红色)经销商出厂价上调10元/瓶;500ml容龄30·沱牌特曲(蓝色)经销商出厂价上调15元/瓶。

拉长时间线可以看到,涨价并不是春节后才开始的。去年11月1日,贵州茅台上调53%vol贵州茅台酒(飞天、五星)出厂价格,平均上调幅度约为20%。五粮液紧随其后,今年2月5日,第八代普五出厂价从现行的969元/瓶提高至1019元/瓶。

图片来源:酒讯制图

在两大头部酒企的带领下,涨价潮愈演愈烈。据不完全统计,自贵州茅台涨价后,泸州老窖、水井坊、舍得酒业、顺鑫农业等酒企对旗下产品提价,除顺鑫农业涨幅较小,每箱上涨6元外,其他企业单品涨价均超20元/瓶。

酒类分析师肖竹青认为,茅台之外的酒厂决策者冒险涨价,本质上是倒逼重叠的渠道伙伴选择自己而放弃竞争对手。按照市场经济规律,供不应求价格上涨,供过于求价格下跌。但现在各大酒厂不按常理出牌,相继涨价使内卷更加激烈,不敢涨价的老实酒厂会越来越被动。

不过酒企涨价火热,市场端却是一池静水。据泸州·中国白酒商品批发价格指数官网显示,3月上旬全国白酒环比价格总指数为100.02,上涨0.02%。从分类指数看,名酒环比价格指数为100.00,保持稳定;地方酒环比价格指数为100.06,上涨0.06%;基酒环比价格指数为100.00,保持稳定。

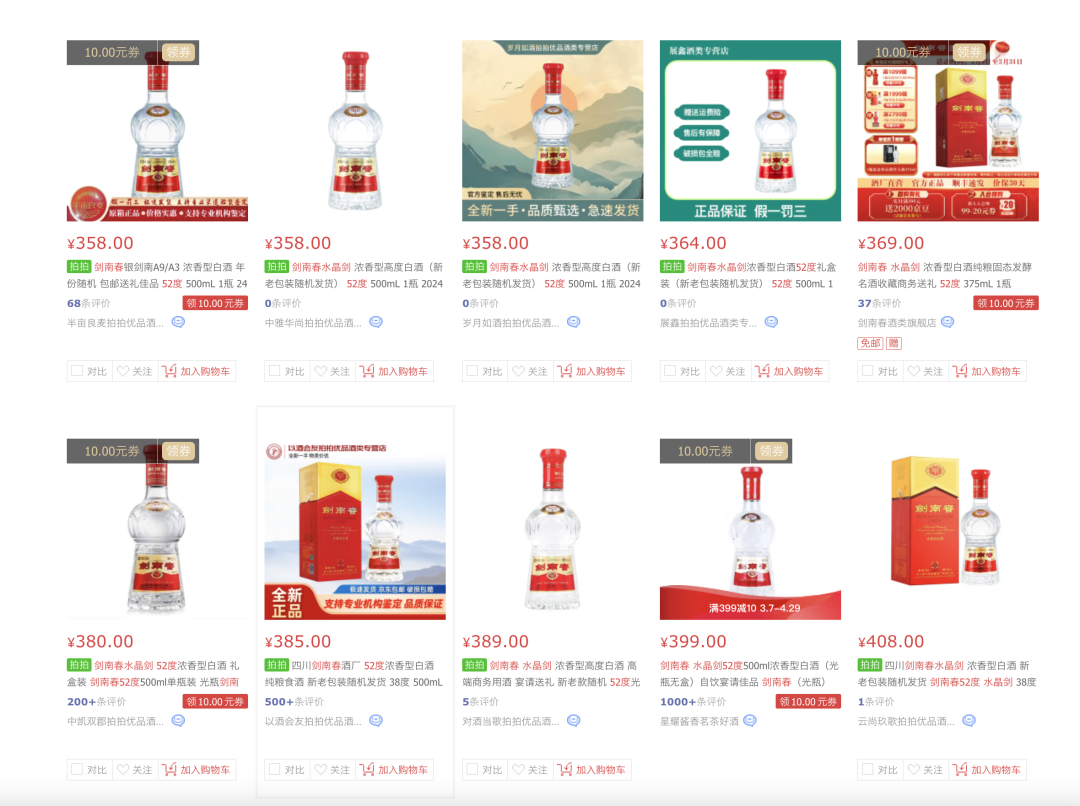

酒讯走访北京一会员超市注意到,52度剑南春水晶剑售价478元/瓶,低于官方指导价545元/瓶;而在线上,部分店铺该产品折后价格低至360元/瓶。据今日酒价数据,3月12日,水晶剑的市场批价413元/瓶。由此可见,水晶剑在线上线下终端售价均远低于官方指导价。

图片来源:京东官网截图

一位经销商表示,在四五百元价格带,白酒的出厂价提高并不能大幅提振终端价格,因为本身利润就不高,基本靠走量。

02 冲量、晋位搏一搏

涨价虽然是统一动作,但有的是处于业绩增量考虑,有的却是为了冲击高端作准备。

对于涨价,舍得酒业此前回应媒体时表示,是基于近年销售额销量双增,酒体、品牌提升,以及研发费用和原材料上涨诸多情况做出的合理微调。

另一边,业内人士认为,在当下白酒行业存量博弈的市场环境中,地方酒企既受到一线白酒龙头的挤压,又面临二三线酒企强烈竞争带来的压力。

于是,在这轮涨价中,次高端冲击高端,核心单品冲击百亿大单品形势显现。从川酒来看,五粮液、泸州老窖、郎酒等早已拥有千元以上价格带高端主力单品,而剑南春大单品水晶剑却徘徊在400元-500元区间,未能打开上升空间。如此来看,涨价无疑是价格站位和提升品牌价值的重要抓手。

开源证券指出,酒企淡季提价,本质是短期维护渠道秩序的手段,通过提价可以维护价盘,增厚渠道利润,加速经销商库存转移等,为下一个旺季到来做好准备。“淡季做价格,旺季做销量”本就是酒企正常经营节奏,长期看也是拉升品牌势能的表现。

北京酒类流通行业协会秘书长程万松指出,本次提价的原因比较复杂,成本上升是因素之一。当下消费市场并没有回暖,消费者的消费场景在发生变化,频次和价格段都在降低,酒业进入深度调整期,既有外部环境的因素,也有消费市场与产业发展的内在规律使然。

03 破局还是困局

提价是为了寻求增量,但市场却不一定跟得上节奏。

从渠道端看,近一年多来,名酒价格倒挂、库存高企始终缠绕在白酒市场。太平洋证券表示,根据渠道调研反馈,高端白酒库存基本和同期持平,其中五粮液和老窖库存去化好于预期,次高端白酒库存普遍增加,地产白酒龙头库存表现有所分化,徽酒、苏酒龙头库存略增。

在这样的库存现状下,涨价的压力最终给到了经销商。一经销商介绍,春节以后白酒市场平淡,已收到酒厂提价通知,提前打款可享受原价,自己就选择了提前打款。目前来看,提价产品终端价变化不大,市场价格稳定。

肖竹青表示,强势名酒企业在旺季到来之前涨价,是争夺渠道资金的一种手段,因为在涨价的时间节点之前打款可以享受老价格,一般的经销商都会在涨价之前把整个旺季期间所有的需求一次性打款进货。

值得注意的是,多家机构提到,目前逐步进入春糖前的窗口期,在淡季和价稳的背景下,建议关注春糖后续各大酒企的定调情况。

图片来源:全国糖酒商品交易会公众号

首创证券则提到,从白酒消费人群基数做白酒消费市场假设推演,预计行业端的需求十年后或将下滑10%。以十年的长周期维度来看,白酒的挤压式竞争更加残酷,在战略层面扩大白酒适龄人口(例如国际化)、提升白酒饮用人口比例(例如年轻化、时尚化)等,或将赢得白酒下半程的发展先机。

程万松表示,遇到困难,寻找解决的办法,这本身就是市场竞争的常态。自改开至今40多年来,酒类市场的发展、变化、升级,一直是沿着离消费者越来越近的轨迹在保持进化,发展至今,已经是需要和消费者零距离接触的阶段。渠道思维下的举措,必然会不适应市场变化的需要。

评论