记者|张乔遇

近日,找钢产业互联集团(ZG Group以下简称“找钢网”)更新招股文件,拟通过特殊目的收购公司并购交易上市。2023年8月31日,找钢网宣布与Aquila签署合并协议,拟以De-SPAC模式在香港上市,估值约100亿港币。

双方并购完成后,Aquila的股东将成为找钢集团的股东,Aquila成为找钢集团的全资附属公司。同时,Aquila的上市地位被撤销,找钢集团将成为联交所上市公司。合并交易将在第四季度完成。找钢集团仍需向香港交易所提交新的上市申请。

界面新闻记者注意到,这是找钢网第二次闯关港交所。2018年6月,找钢网第一次向港交所递交招股书,并于当年12月通过聆讯。2019年5月,找钢网主动中止港股上市。

Aquila是首家成功在香港联交所成功上市的SPAC公司,于2022年3月挂牌,募资10亿港元。本次合并交易还将进行6亿港元的PIPE融资,若上述交易顺利完成,合计16亿港元的融资额将成为2023年以来按融资规模排名第三的香港上市交易。找钢网也将成为第一家通过De-SPAC路径在港上市的公司。

De-SPAC是一种特殊目的收购公司并购上市模式,相比传统的借壳上市,这种交易方式可以在合并上市过程中同步通过PIPE(PrivateInvestmentinPublicEntities,即私募基金投资于已上市公司)融资。

抛弃自营业务

招股书显示,找钢网提供涵盖钢铁交易全价值链的一站式B2B综合服务,包括线上钢铁交易、物流、仓储及加工、融资解决方案、SaaS产品及大数据分析。

不过,从前的找钢网收入产生自两种业务模式:数字化平台模式及自营模式。在数字化平台模式下,钢铁产品卖家向找钢网数字化平台上的买家提供钢铁产品并按吨数向公司支付佣金,公司不持有平台所售钢铁产品的所有权。反之,在自营模式下,找钢网从钢铁生产商采购钢铁产品、管理库存并通过找钢网的数字化平台直接将钢铁产品售予买家,从而赚取采购价与销售价之间的差额。

在创立初期,找钢网推出在线钢铁交易系统,意在提供信息搜索和撮合服务,而2018年招股书披露的找钢网更像一个钢铁“经销商”,原因在于其自营模式获得的收入占总收入的比重超过了98%。

具体来看,2015年至2018年上半年,找钢网来自自营模式的收入分别为60.67亿元、87.20亿元、172.28亿元和85.89亿元。自营板块的毛利也均高于联营板块。尤其是2017年和2018年上半年,公司自营板块的毛利均为联营板块毛利的两倍以上。

然而,尽管交易总额和自营收入持续攀升,毛利却显得相当微薄,2015年至2017年分别为3854.9万元、3.41亿元和4.83亿元。毛利率也相对较低,分别为0.6%、3.8%和2.8%。更为严峻的是,这三年内找钢网分别亏损了10亿元、8.22亿元和1.23亿元,尽管2017年经调整后的净利润勉强达到了1.01亿元。

自2019年起,找钢网开始探索平台化转型,将自营业务完全剥离,交易、物流、仓储、加工、金融科技、SaaS、大数据等业务都实现了平台化,完成了由重资产型向轻资产型转变,成为第三方平台电商。截至2023年12月31日,找钢网已终止经营所有国内钢铁产品自营业务,并完成所有买家订单。

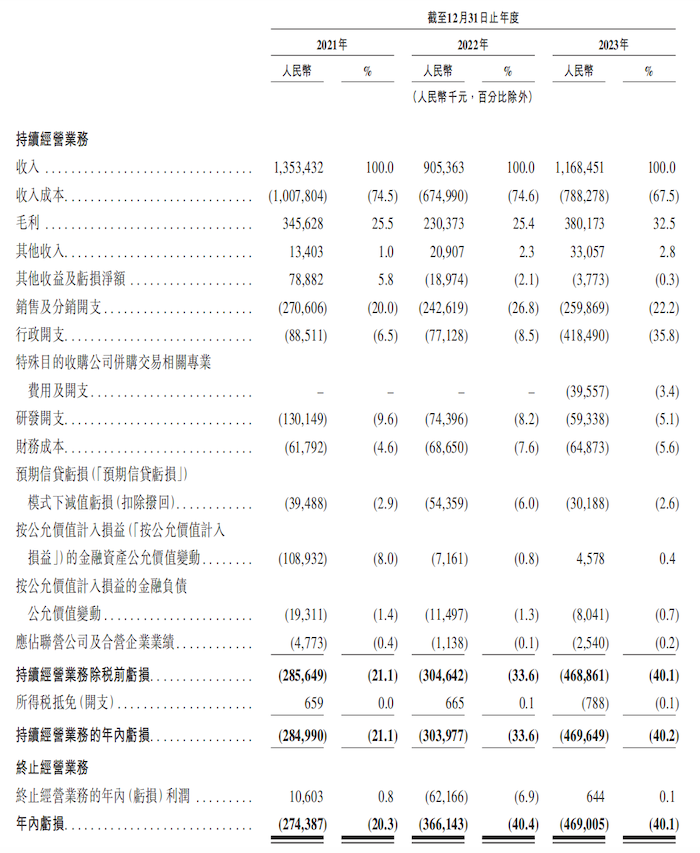

剥离后,找钢网收入大幅减少,2021年、2022年和2023年的收入分别为13.53亿元、9.05亿元和11.68亿元,2022年收入有所下滑,公司毛利率实现较大幅度上升,分别为25.5%、25.4%和32.5%。

亏损仍在持续

找钢网的历史可追溯至2012年3月,当时联合创始人王东、王常辉及饶慧钢成立了上海钢富(找钢网的前身),以开发中国的线上钢铁贸易服务。

王东出生于1976年,1999年7月毕业于中国四川大学,主修电气技术专业,并进一步于2007年12月通过在职研究生学习取得中国华中科技大学软件工程硕士学位。

2008年底,一家做钢铁贸易的大代理商要做网站搜索,王东抓住机会,并决定离开高校,投身于钢铁贸易行业。经过几年的摸爬滚打,2012年3月,创始人王东与联合创始人王常辉及饶慧钢成立了上海钢富,即为找钢网前身,并于同年7月完成A轮融资。

然而,随着时间的推移,公司的发展并非一帆风顺。2016年1月,央视前知名主持人郎永淳的加盟曾一度引起外界的关注,但到了2019年,找钢网在IPO尝试无果后,郎永淳也选择了离开。

在投身钢铁贸易行业之前,王东的职业生涯也颇为丰富。1999年7月至2008年11月,他一直在河南教育学院任职,负责学院的网站建设和远程教学课程的开发。在他离开高校、踏入钢铁贸易行业的初期,他曾在河南中钢网科技集团股份有限公司(前身:北京中钢网信息股份有限公司)担任总裁,负责公司策略的制定及日常运营工作。随后,他又短暂地担任了钢钢网电子商务(上海)股份有限公司的总裁

根据灼识咨询的资料,按2022年线上钢铁交易吨量计算,找钢网是全球最大的三方钢铁交易数字化平台。2022年,找钢网数字化平台录的三方钢铁交易吨量3530万吨,约占中国三方线上钢铁交易总量的38%。不过,根据中钢协数据,2023年我国钢材产量超过13.6亿吨,按此估算找钢网平台交易量仅占非常小的一部分。

据悉,公司交易总吨量从2021年的3569万吨增至2023年的4900万吨,复合年增长率为17.3%,同时,公司GMV由2021年的1872亿元增至2023年的人民币1955亿元。截至2023年12月31日,找钢网的数字化平台连接逾12600名注册卖家及逾177000名注册买家。公司数字化平台的卖家及买家均主要系中小企业。

值得注意的是,剥离自营业务后的找钢网仍在亏损。根据此前找钢网2018年招股书数据,2015年至2017年,找钢网的净利润分别为-10.01亿元、-8.22亿元、-1.23亿元。

本次IPO招股书显示,找钢网2021年至2023年的净利润分别为-2.74亿元、-3.66亿元和-4.69亿元,经调整净亏损分别为2.60亿元、2.93亿元和0.80亿元,仍面临持续亏损难题。

界面新闻记者注意到,公司销售及分销支出较大,2021年至2023年分别为2.70亿元、2.43亿元和2.60亿元,占当期收入的比重分别为20.00%、26.80%、22.24%。

评论