文|美觉BeautyNEXT

爱的反义词是恨吗?你可能陷入了思维惯性的陷阱。

知名心理学家丹尼尔·卡尼曼在《思考:快与慢》一书中,将思考分为快思考和慢思考。所谓快思考是依赖直觉的无意识、不费脑的思考;而慢思考则是指需要主动控制的费脑力、有意识进行的思考。

当人们因为听多了“爱”和“恨”这个词组,在联想一致化(Associatively Coherent)的作用下,下意识脱口而出的“恨是爱的反义词”,就是受到惯性思维的驱使——对大脑来说,这是一种缺乏深度思考的偷懒做法。

作为一个美妆行业观察者,我发现对“大词”的滥用,对行业现象非黑即白的解读,也是大多数从业者的思维惯性。

最明显的例子是对美妆趋势的总结上,以近期的大集团2023年财报解析为例,不少舆论认为这是“消费升级”后的“消费下沉”,或者简单把高端市场的“失势“和大众市场的”崛起”对比,又或者喜欢简单套用“功效护肤”的框架。

但仔细思考,「高端」和「大众」也不是此消彼长的零和博弈,美妆行业的魅力恰好在生态的参差和繁荣——美妆趋势变化的动因,远非“高端、大众、升级、降级、功效”等词语能概括。

01、平价大众市场的胜利?

近期,有两个“成绩单”引发美妆关注者“消费下沉”的惊呼。

首先,各大美妆集团的2023年财报在这个节点悉数放出。梳理各集团在“后疫情时代元年”的业绩表现,可明显看出在经济下行时期,哪些企业拥有更“续航”的业务模式,哪些企业的产品策略更贴近大多数消费者需求。

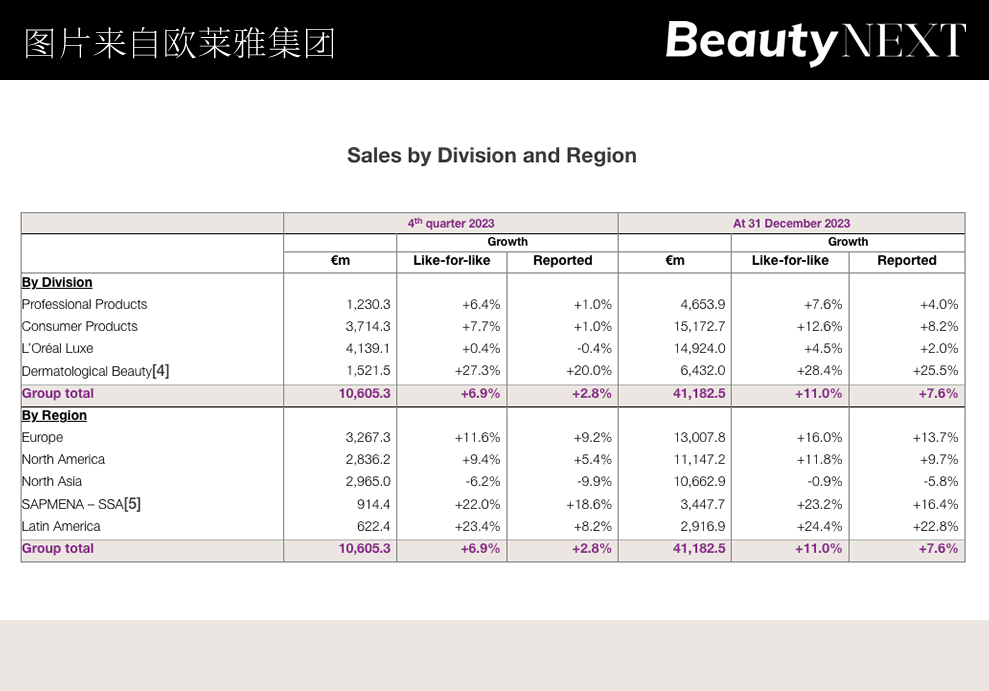

例如建构了大众、高端、专业和皮肤科学四大部门矩阵的欧莱雅集团,在2023年业绩首次突破3000亿人民币,创历史新高。其中,皮肤科学美容部和大众化妆品部门分别以28.4%和12.6%的增速领衔增长。不仅如此,由巴黎欧莱雅、美宝莲和NYX等品牌领衔的大众化妆品部门,创过去30多年的最佳增长,重新成为欧莱雅集团旗下最大美妆部门;而由理肤泉、适乐肤、修丽可等品牌领衔的皮肤科学美容部,相比2020年的销售额翻了一番——而在过去多年实现业绩狂奔的高档化妆品部增长失速,同比增长仅为4.5%。

欧莱雅集团首席执行官叶鸿慕就直言:“2023年对集团来说是非常成功的一年,强而有力地证明了我们多极化模式的成功。”

多极化,指的是一个集团不同客单、不同消费者面向的多级品牌矩阵的搭建。这意味着集团具有真正穿越周期的承压能力:当全球经济上行时,其高端矩阵下的赫莲娜、兰蔻等品牌强力拉动业务增长;当经济下行时、消费者捂紧钱袋时期,集团又能够有高性价比的品牌矩阵迅速补位。

而丝塔芙的母公司Galderma,2023年业绩增速也达到了12.1%,丝塔芙跻身“10亿美金俱乐部”,以皮肤医学为重心的Galderma在强劲增长下,已经打算在3月于瑞士证券交易所上市,预计筹集资金23亿美元,有分析家预测这可能是今年欧洲最大的首次IPO。

另一个赢在大众市场的例子是拜尔斯道夫。2023年,拜尔斯道夫的消费品业务增长12.5%,成为去年增长最快的化妆品企业。其中,妮维雅业绩首次突破人民币400亿,成为全球单品牌体量最大的美妆品牌之一。同时,优色林等品牌也获得了良好增长。

其次,三八大促也落下帷幕。从一份非官方总结的天猫业绩榜单中可以看到,珀莱雅再度登顶第一,可复美、至本、润百颜等品牌获得业绩翻倍增长。

关于美妆行业的消费升级“刹车”始末,BeautyNEXT在去年双十一报道的《今年,美妆再无消费升级?》文章中进行过简要解读。大意是,在过往的6-8年里,中国美妆行业有过短暂的消费升级,具体体现在高端品牌的狂飙上。但是当下有两个趋势:一是中国美妆进入质量在升级、需求在升级,但是价格在分层的时代,也即“消费分级”时代;二则是大众消费的回归。

从预设立场的角度可以看出,定位大众、功效的品牌在过去一年迎来爆发。但这并非意味着高端美妆增长到顶,也绝不证明“性价比”将成为消费者购物的唯一决定因素。有媒体甚至用拼多多的崛起来举证“中国美妆消费者要的是绝对的低价”

如果按照极致性价比的逻辑,那销量最好的护肤品应该是拼多多上10元一大罐的白牌,这不能解释售价高企的修丽可、Aesop等品牌的业绩猛增,也不能解释LVMH等奢侈品集团都在组建高奢美妆战舰——那么什么才是事实?

02、“高端”只在护肤品类失灵?

有美妆“大厂”的从业者告诉BeautyNEXT,实际上,除了消费者教育最完备、竞争最为激烈的护肤大类(尤其集中在水乳霜精华品类)面临着因竞争激烈而导致的消费疲软外,在其他品类,例如唇部、护发、身体等细分赛道,依旧在进行高端化升级。

这一趋势不仅仅发生在中国。在全球美妆市场,护肤品类通过抬价达成的“高端化”已经“难以为继”,个性化和价值层面的表达成为护肤赛道的发展新方向,但是,其他品类的高端化依旧在持续。

例如,当下的护发赛道,不仅面临着从功效护肤到功效护发的转变,更在持续进行着高端化升级。近四年来,不少护发品牌,在用当年护肤品使用过的“突围”手段,将护发赛道再做一遍——例如功效,例如情绪护发,例如可持续概念的领衔,例如颂扬个性、自我表达等价值观的注入,而“skinification of haircare(护肤化护发)”趋势也热度高涨。

市场调查机构 Circana(前身为IRI和The NPD Group)的一项调查显示,大众商店销售的洗发水、护发素和染发剂是2022年销量下降最多的美妆品类之一,而高档护发产品则蓬勃发展。2022年,美国高端护发产品销量增长了 22%。

例子有很多。就在3月,薇姿成立整全头皮管理专家委员会,正式宣告薇姿成为欧莱雅集团首个皮肤学级专业头皮毛发护理品牌。曾经,薇姿和理肤泉、雅漾一道,是中国消费者熟知的“药妆”(这一概念已不被承认)三巨头,也是大多数人功效护肤和敏感肌护理的启蒙。但是在功效内卷浪潮下,薇姿押注头皮护理,是从一个红海跨到一个蓝海的“从头开始”之举。

在雅诗兰黛集团,可持续先锋护肤品牌Aveda艾梵达在2022年8月进入中国市场,剑指高端护发赛道;2023年9月,LVMH旗下私募基金L Catterton收购瑞典可持续护发品牌Maria Nila;2023年12月,联合利华收购高端科技护发品牌K18,作为科技护发的佼佼者,K18和“丝芙兰第一护发品牌”Olaplex一道,掀起了高功效护发的科技狂潮;2024年2月,巨星碧昂丝也推出高端护发品牌Cécred;3月,花王推出高端护发品牌melt……

与护发类似的还有香水领域,尤其是高端、奢华香水。Circana的数据显示,售价超过150美元的香水销售同比2021年增长了16%。在香水佩戴者中,71%的人希望寻找能够提升情绪的香味,而50%的人更关心自我,对与健康益处、减压、集中注意力和充满活力等相关的香水感兴趣。

纵览2023年全球大集团财报,LVMH、Puig和科蒂等集团都受益于香水品类狂奔。以Puig为例,香水业务推动Puig业绩狂飙,这一西班牙香水美妆巨头在2023年业绩达338亿元,其中中国市场净增27%。LVMH的香水美妆业务的增长,也极大受到迪奥、娇兰、纪梵希香水的拉动。

如果说护发、香水领域依旧算是传统分类里的大类,当下,更多品牌开始在更细分、更精准的小赛道里寻找高端化机遇。

例如在3月,海外互联网的“现象级”美妆营销案例,当属Rhode品牌润唇膏手机壳的推出。Rhode由贾斯汀·比伯的妻子海莉·比伯在2022年创立,直到去年,该品牌还因为创始人的网红背景饱受争议。但是就在今年年初,Rhode唇膏手机壳的推出让Rhode一炮翻红,并带动了润唇膏品类的爆火。

又例如来自澳大利亚墨尔本的功效型护肤潮牌GROWN ALCHEMIST,自2023年登陆中国内地市场以来,其唇膏、护手霜和妆前啫喱等单品,因突出的产品功效和愉悦的天然调香收到中国消费者欢迎,在丝芙兰长期断货。

GROWN ALCHEMIST认为,消费者在产品功效之外,也渴望通过非传统的美妆产品,触碰更精致的生活方式,以获得新鲜感。而这些产品的选择,也更能彰显自己的个性表达。

应该说,随着消费习惯的愈加成熟,消费者对于产品和品牌的阈值也在不断提升,细分赛道的高质量发展成为必然。

03、高端和大众之间的中间地带

当下,我们可以回答第一章节末尾留下的问题——与其说大众美妆的黄金时代已然来临,还不如说“大众精品”的时代已然来临。

在美妆行业的细分领域,高端和大众,并不是一个非黑即白、二院对比的层级。介于高端(prestige)和大众(mass)之间,存在一个介于两者之间的罅隙,被称为“大众精品(masstige)”领域,也可译为“大众奢华”。

这明显是一个合成词汇,也不是一个很新的概念,大众精品(masstige)起源于20世界80至90年代,意为“以大众市场的价位生产的高端产品”,它在品牌声量上接近高端品牌,但是在价格上接近大众品牌,它们能以大众价格为消费者提供购买高端产品时的兴奋感,将奢华的尊贵与大众市场产品的可及性结合起来。

不少我们熟悉的企业和品牌,都是这一概念的拥趸。例如Lady Gaga的个人品牌Haus Laboratories明确提出拥抱“masstige”的中间立场,为消费者提供价格低廉但是概念超前的美妆产品;例如年销破800亿的美国第一大美妆连锁Ulta,就是切入了介于丝芙兰和药房之间的“大众精品”货架。

即使是划分为四大品牌阵营的欧莱雅集团,在多个场合都用“masstige”这一概念来形容其大众化妆品部门的定位,“为所有消费者提供触手可及的奢华美容”。甚至有海外美妆评论家认为,“平替”式功效护肤品的大热,也是借用了大众精品的概念。如果按照这种逻辑,珀莱雅等一大批有品质、有功效、有品牌建设的本土国货,也算得上大众精品。

即将上市的Puig,也宣称自己不仅仅是高端美妆集团,在过去12年间进行了10次收购,Puig强化了品类内部的品牌组合,定位“平价奢侈”。集团掌舵者Marc Puig就表示:“我们更多的是‘买得起的奢侈品’,而不是奢侈品,因为美容细分市场的单价要低得多……因此,我们对经济放缓的免疫力较高。”

如果说大众美妆时代,突出的是平价大碗的“性价比”,那么大众精品时代,凸显的则是性价比基础上的“既要“和“又要”:既要产品新、理念新、与消费者对话的方式新,又要品牌价值坚定,精神内沿随着时代发展而不断拓展。

以Aesop为例,品牌利用了奢侈品文化、艺术和美学的概念,但是在定价却属于中产以上level够一够就能触碰到的“平价奢华”,品牌塑造上却又区别于以往粗犷的“轻奢”,在功能性OK甚至优秀的前提下,提供核心圈层满意的「心价比」——这是大众精品(masstige)在美妆领域大获成功的典型案例。

而在当下,大众精品的概念,也和“口红效应”的概念隐隐重合,即,在经济低迷时期,财务受限的消费者往往更愿意购买价格合理的奢侈品牌口红、化妆品和其他容易获得的奢侈品妆点自己。

在过去几年间,有不少国货美妆利用“极低定价,大牌享受”的概念率先跑出,但其声势很快堙灭,究其原因是品牌价值建设的速度跟不上营销泡沫散去的速度——大众精品品牌的核心是“精品”,在当前市场环境下,它很难再靠着大平台,乘上大流量,拥有大曝光。

如前天在分析GROWN ALCHEMIST品牌的报道中分析的那样:“三年全球疫情后,经济结构的调整和消费趋势的变化,也深刻地雕塑了美妆行业,中国美妆进入了调整期和分化期:调整,是产业结构和品牌战略的调整,长期主义、高质量发展势在必行;分化,是流量、平台、人群和品牌定位的分化——如果说,以往的美妆市场是一条大河就能浇灌的统一市场,当下的市场就是被无数条小水沟分割而成的细密水网,所有的美妆品牌都必须精准找到自己的水源和生态。”

评论