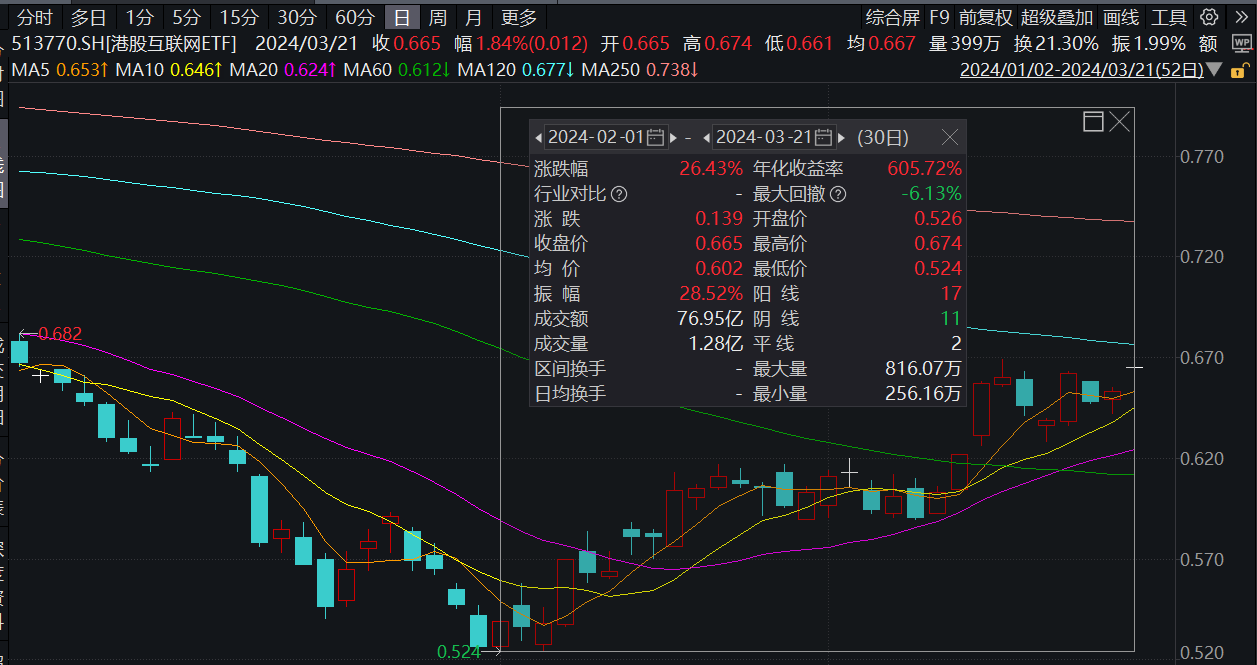

港股科网板块行情持续活跃,昨日板块代表ETF——港股互联网ETF(513770)场内价格续涨1.84%,盘中最高上探逾3%涨幅,本周四个交易日,港股互联网ETF(513770)累计涨逾4%。时间进一步拉长,自2月初触底反弹以来,港股互联网ETF(513770)已收获逾26%涨幅。

图片来源:Wind

值得注意的是,伴随着板块行情持续发酵,各路资金开启积极布局,南向资金方面,自2月7日以来已连续26个交易日净买入,合计增持资金超957亿港元;年内以来南向资金累计净买入金额已超1100以港元。

焦点个股方面,昨日南向资金净买入47.72亿港元,其中腾讯控股吸引了8.86亿港元增仓,为当日最大赢家。分析人士指出,南向资金的这一动向反映出投资者对科技板块的持续看好。腾讯控股作为科技巨头,近期表现强劲,吸引了大量资金流入。

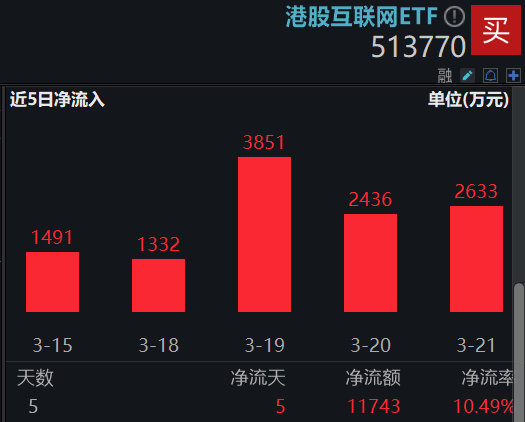

此外,还有部分资金选择借道ETF积极布局,上交所数据显示,港股互联网ETF(513770)近5日连续吸金,合计净流入1.17亿元。

图片来源:Wind

【美联储连续第5次按兵不动,年内或有三次降息】

美联储最新利率决议如期按兵不动,并重申将等到对通胀更有信心再降息。点阵图显示,官员们仍预计今年降息三次,缩减2025年降息预期。

中信证券表示,维持此前判断,美联储首次降息时点或在6月,本轮降息总体或是“边走边看”模式的渐进式降息,下次议息会议或开始放缓缩表,年中至三季度结束缩表。

【腾讯控股、快手等多家互联网龙头业绩亮眼】

3月20日盘后,多家互联网龙头公司披露2023年度业绩,表现亮眼。

腾讯控股财报显示,其2023年四季度实现收入1552亿元,同比增长7%,调整后归母净利润427亿元,同比增长44%,超一致预期1.7%。本季度收入继续历史新高,净利润保持高位。综合毛利率创下2018年二季度以来新高,利润率上行趋势不变。

从全年看,腾讯控股2023全年收入6090亿元,同比增长10%;调整后净利润1577亿元,同比增长36%。2023年对股东的派息上调42%至每股3.40港元,相当于约320亿港元。计划至少将股份回购规模翻倍达到超过1000亿港元,回购+分红等股东回报的现金金额占当期利润的七成多。

快手财报显示,2023年收入增长15.1%符合市场一致预期,经调整归母净利润43.6亿元大超预期,在今年一季度首次盈利后,季度盈利再创新高。四季度国内经营利润率13.4%超预期,国外收入也远超市场预期。

京东健康2023年度收入同比增长14.5%,超出市场预期,Non-IFRS净利润达41.4亿元,同比增长58.1%。

港股互联网ETF(513770)基金经理丰晨成解读指出,在财报季收官前,中国互联网公司们再次给海外投资者传递了降本增效后利润率明显持续上扬的信号,海外业务的迅猛发展也为互联网公司开辟第二增长曲线提供了想象空间。以腾讯的超千亿回购计划为标志,在国内公司注重股东回报和估值的背景下,料会增强对海外资金的吸引力,也会带动港股相关资产的价值回归。

看好港股互联网板块行情持续性的投资者,相关产品港股互联网ETF(513770)。公开资料显示,港股互联网ETF(513770)跟踪中证港股通互联网指数(931637),权重股汇聚腾讯控股、美团、小米集团、快手等不同互联网细分赛道龙头公司,其中持仓腾讯控股、美团、小米集团、快手、京东健康权重超60%,前十大成份股权重近80%,重手聚焦互联网巨头企业。

风险提示:港股互联网ETF被动跟踪中证港股通互联网指数,该指数基日为2016.12.30,发布于2021.1.11,指数成份股构成根据该指数编制规则适时调整。文中指数成份股仅作展示,个股描述不作为任何形式的投资建议,也不代表管理人旗下任何基金的持仓信息和交易动向。基金管理人评估的本基金风险等级为R4-中高风险,基金管理人评估的本基金风险等级为R4-中高风险,适宜积极型(C4)及以上的投资者。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。基金投资有风险,基金的过往业绩并不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证,基金投资需谨慎。

评论