文|天下财道 孙曼

市场传闻最终还是变成了现实。

光大永明人寿日前发布公告称,刘凤全不再担任公司总经理职务。

此次人事变动,其实早有预兆。去年刘凤全就已辞去首席投资官职务。

由此,刘凤全辞职传闻不胫而走。联想到光大永明近两年的糟糕业绩表现,市场猜测刘凤全将离任或与此相关。不过公司方面对传闻一直保持缄默,目前刘凤全果真走人了。

刘凤全任职5年,有点儿像坐了一把“过山车”,光大永明人寿的净利润也跌入谷底。

两年亏损20亿

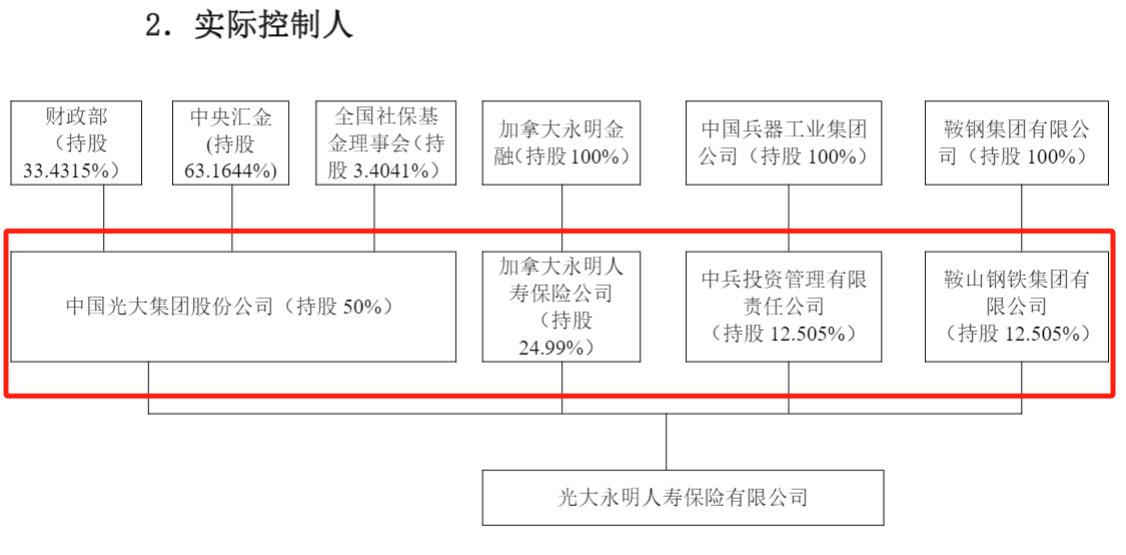

光大永明人寿全称是光大永明人寿保险有限公司,成立于2002年4月,由光大集团、加拿大永明人寿保险公司、中兵投资管理公司和鞍山钢铁集团共同投资,目前注册资本金为54亿元。

背靠光大集团这棵大树,光大永明人寿早期发展比较顺利。光大银行不仅与光大永明人寿签署一揽子团险协议,还以旗下银行网点全力支持其发展。由此,光大永明人寿2018年保费首次突破百亿大关。

2018年底,光大永明人寿公开对外招聘总经理,此举相当引人瞩目,因为公司前几任总经理基本都有大股东背景。

光大永明人寿第一、第二任总经理陈德仁、薛珍纳都来自加拿大永明金融;第三任总经理张敬臣算是光大永明人寿的“老人”,从其筹备之初就一直在光大永明人寿工作;第四任总经理张玉宽则来自光大集团。

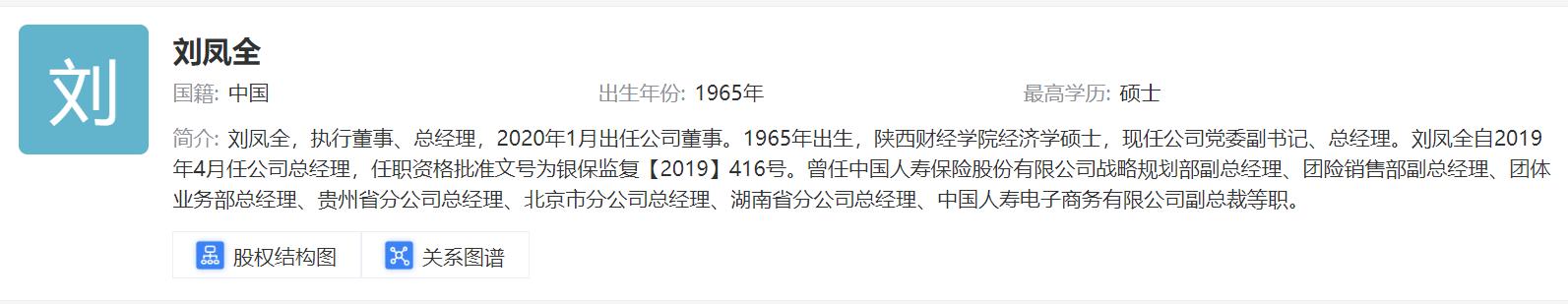

刘凤全最终脱颖而出,成为光大永明人寿第五位总经理,曾被寄予厚望。

刘凤全的履历也算光鲜,此前曾任职于中国人寿保险公司、中国人寿电子商务有限公司,还曾在中国保险行业协会任职,算得上是行业资深人士。

刘凤全自2019年4月出任光大永明人寿总经理,5年下来效果如何?

从刘凤全任期内的业绩来看,上下波动都比较大。

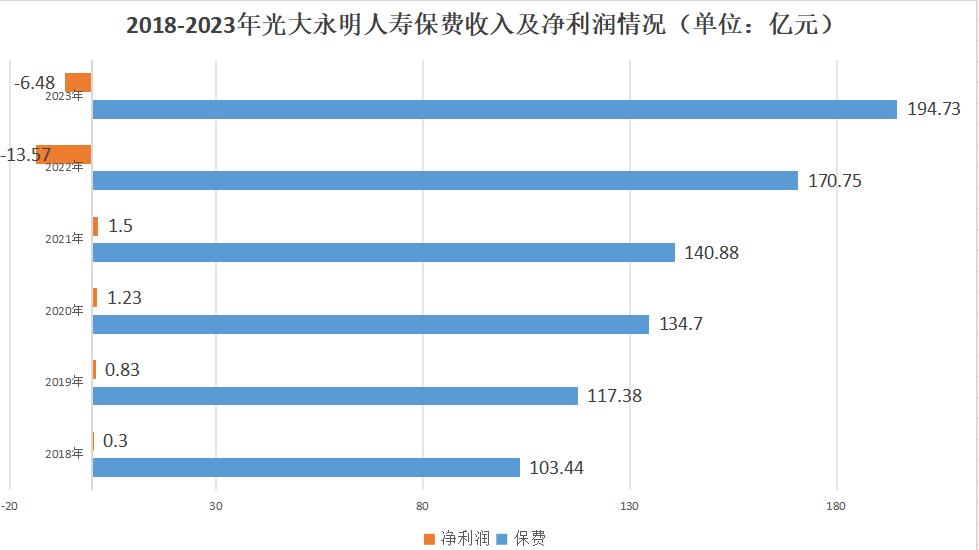

2019年至2021年是第一阶段,光大永明人寿的保费收入分别为117亿元、135亿元及141亿元;净利润分别为8304万元、1.2亿元及1.5亿元。

第二阶段是近两年,有点像过山车的下降期,保费虽仍增长,净利润却大幅下跌。2022年和2023年分别亏损13.6亿元和6.5亿元,合计亏超20亿元,引得市场一片惊呼。

这两年的巨亏不仅让刘凤全前三年的利润付诸东流,更令当下的光大永明人寿陷入困境。

那么,到底是哪里出了问题?

高度依赖银保

光大永明人寿所遭遇的巨额亏损,可以说“成也银保,败也银保”。

光大永明人寿作为光大集团旗下公司,面对光大银行所掌握的巨量客户群体,其业务开展具有先天优势,大力发展银保渠道业务显得天经地义。

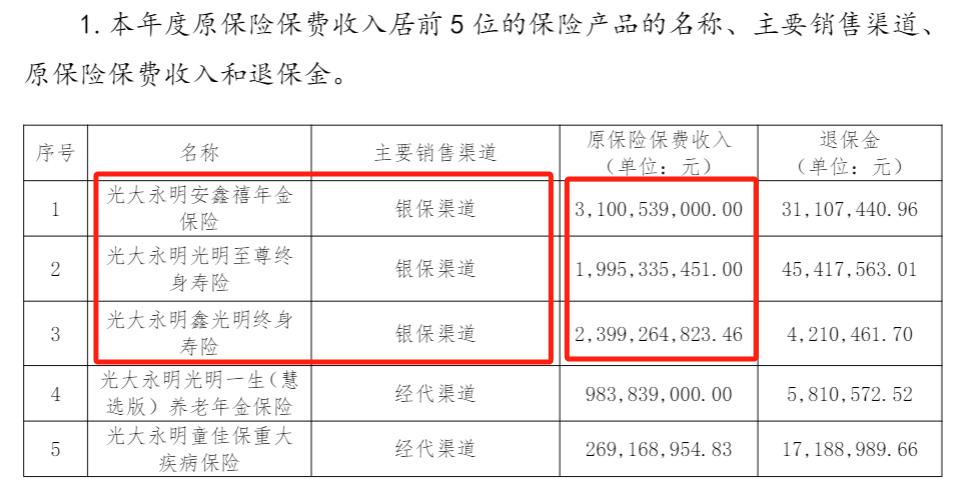

年度报告信息显示,2022年公司原保险保费收入居前5的保险产品中,有3款是银保渠道产品,2021年则是4款。

虽然通过银保渠道销售保险产品的优势得天独厚,光大永明人寿的业务发展也受益颇多,但高度依赖银保渠道既是“含在嘴里的金钥匙”,也可能成为“咬在嘴里的毒苹果”。

因为目前银保渠道主要销售短期或趸交的储蓄型保险,产品同质化严重,险企为吸引客户,会将预定利率调高,但预定利率与实际经营效益紧密挂钩,长期维持高利率会导致利差损缺口越来越大,进而导致利润急剧下滑。

与此同时,银行客户经理会根据自身业绩指标,帮助客户调整理财方案,引导客户在适当时候退保。另外,一些储户在不清楚保单功能的情况下被动购买保险产品,当面临长期未知风险时,可能会选择退保,以回笼现金规避风险。

这也就解释了退保高企的产品为何均来自银保渠道。

偿付能力报告显示,2022、2023年,光大永明人寿退保金额居前三位的产品累计退保分别为19.7亿元、11.5亿元,均超过当年业绩亏损额,此外光大永明人寿多款产品退保率超过50%。

如此看来,刘凤全做事的风格,有点“贪多嚼不烂”的意思。如何降低退保率,可能是光大永明人寿下一任总经理亟待解决的问题。

有业内人士向《天下财道》分析说,降低退保率是一个复杂的过程,需要从产品设计优化、加强销售管理、提升服务质量、强化合规管理等多方面去考虑。

业务开展待规范

除了经营亏损,光大永明人寿还经历了评级降级。之前公司风险综合评级是A,但从2022年四季度开始,已连续3个季度为BB。

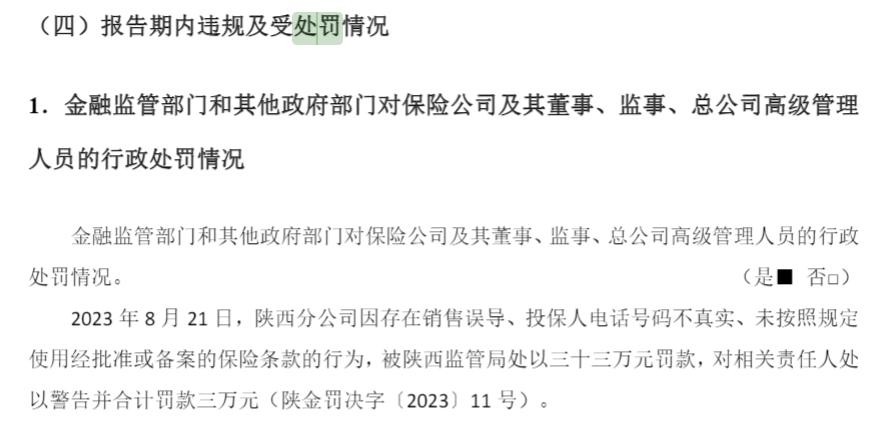

偿付能力报告还显示,2022年度光大永明人寿旗下分公司累计受到监管处罚3次,罚款金额近38万元,2023年受到监管处罚2次,罚款总计78万元。

具体情形包括存在给予保险消费者保险合同约定以外利益的行为、存在违规接受投保人使用信用卡对保单贷款进行还款的违法行为、存在跨省经营保险业务、销售误导等行为。

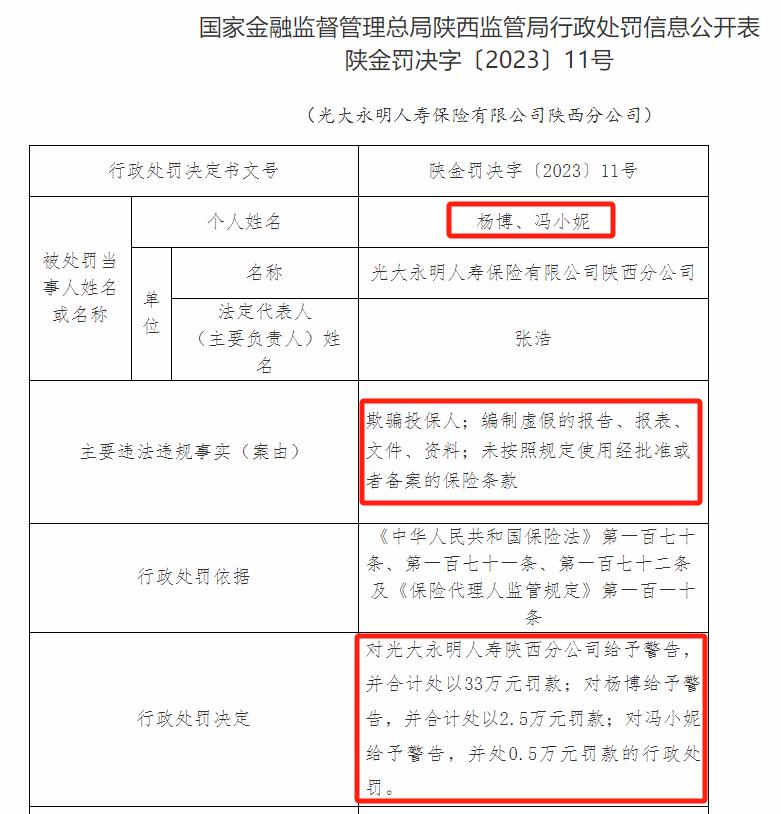

其中,2023年8月21日,光大永明人寿陕西分公司因存在销售误导、投保人电话号码不真实、未按照规定使用经批准或备案的保险条款的行为,被陕西监管局处以33万元罚款。

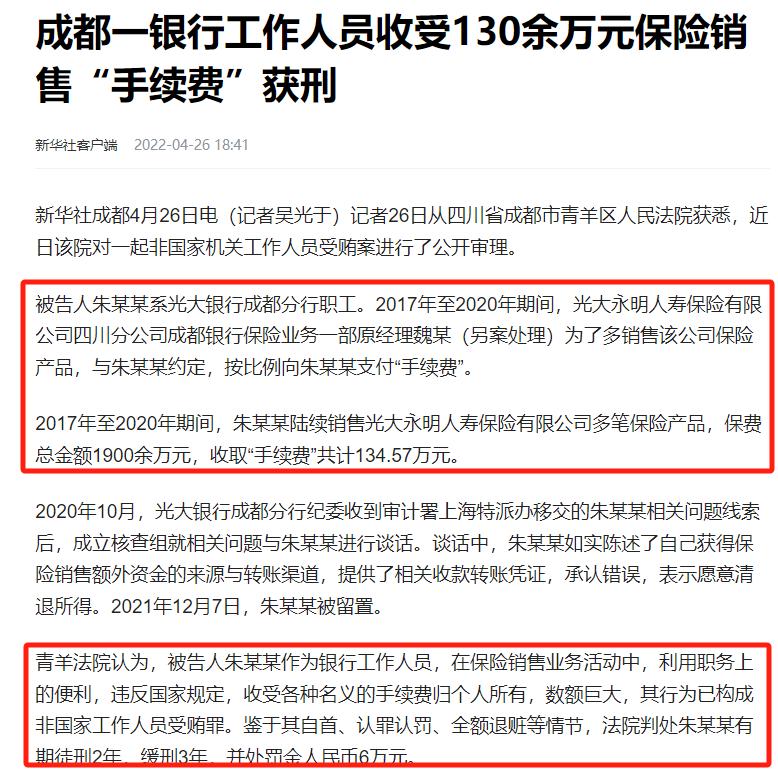

此外,光大永明人寿还发生过一则典型案例,值得吸取教训。

据报道,2017年至2020年期间,光大永明人寿四川分公司成都银行保险业务一部原经理魏某为多销售该公司保险产品,与光大银行成都分行职工朱某某约定,按比例向朱某某支付“手续费”。

经四川省成都市青羊区人民法院审理,2017年至2020年期间,朱某某陆续销售光大永明人寿多笔保险产品,保费总金额达1900余万元,收取“手续费”共计约135万元,朱某某因此被判处受贿罪,并获刑2年。

该案例说明,光大永明人寿与银行之间拉近关系虽然对业务开展有益,但其中风险也值得警惕。

另据黑猫平台数据显示,光大永明人寿目前投诉量上百起,消费者投诉的主要原因包括对保单退费、虚假宣传、消费误导等情况的不满。

从天眼查数据来看,光大永明人寿自身风险超过200项,周边风险高达2000多项。这其中涉及许多法律诉讼,近3年来,光大永明人寿以被告身份涉及的法律诉讼案件大约有90起。

前述业内人士向《天下财道》表示,提高客户满意度和控制合规风险,是确保保险公司长期稳定发展的关键。应采取的措施包括完善内部控制,建立有效的沟通协调机制,加强问责和激励机制,关注客户反馈等。

当然,光大永明人寿也在积极努力扭转不利局面。比如,2023年12月,光大永明人寿公开发行规模不超过12.7亿元无固定期限资本债券。

这一举措产生一些效果,光大永明人寿2023年四季度的核心偿付能力充足率为122%,环比提升20个百分点;综合偿付能力充足率为211%,环比提升24个百分点。

刘凤全卸任后,光大永明人寿还未找到新任总经理,暂由董事长孙强代行总经理职责。公司官网信息显示,孙强于2020年9月出任光大永明人寿董事长、执行董事。此前曾任中国光大银行副行长、行长助理等职。

这两年巨亏的窟窿如何填补?未来的光大永明人寿将向何处去?继任掌舵者为提振业绩又将做出哪些举措?一切尚待时间给出答案。

评论