界面新闻记者 |

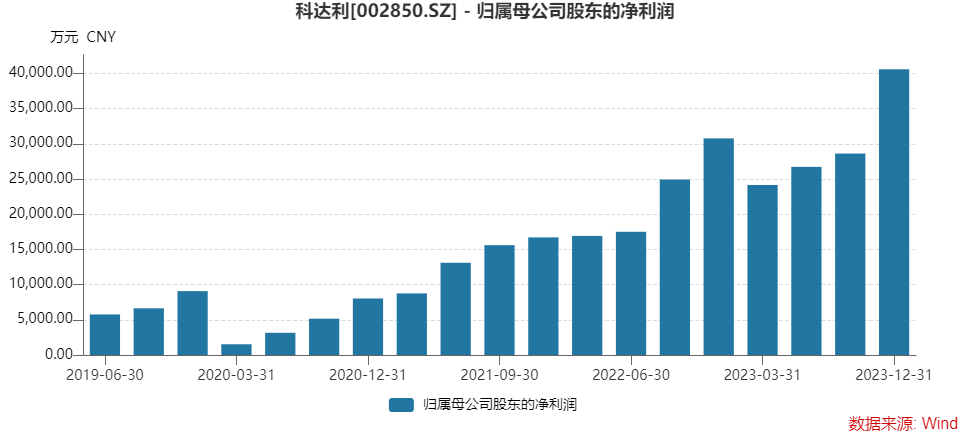

锂电池精密结构件龙头科达利(002850.SZ)连续三年净利大增。

4月13日科达利发布年报,公司2023年实现营业收入105.11亿元,同比增长21.47%;实现归母净利润12.01亿元,同比增长33.47%;基本每股收益4.82元。公司拟向全体股东每10股派发现金红利15.00元(含税)。

科达利2021年和2022年的归母净利润增幅分别为203.19%和66.39%,公司连续三年保持高增,但增速放缓。

这份年报最大的看点在于第四季度。科达利前三个季度的归母净利润均不超过3亿元,而第四季度归母净利润超过4亿元,好于预期,并创下历史新高。

不过第四季度的营业收入并没有明显增长,27.43亿元的规模同比基本持平,环比还略有下滑。

二级市场,科达利股价走势与业绩反向而行。在业绩增长的过去两年,公司股价年跌幅均超过25%。今年触底反弹,最新收盘价87.72元/股,已较高位不止腰斩,动态市盈率在22倍左右。公司最新市值237亿元。

对科达利后市,机构观点不一,预期值有升有降。那么,公司今年还能保持增长吗?增长点何在?

订单饱满

科达利目前生产的精密结构件主要应用于包括动力电池、储能电池在内的电池行业及汽车行业。科达利业绩的增长与下游行业景气度高度相关。受益于新能源汽车行业快速发展,客户对动力电池精密结构件需求持续提升,公司产销量稳定增长。

根据中国汽车工业协会发布的数据显示,2023年新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8%和37.9%,市场占有率达31.6%。

新能源汽车产业的增长带动了动力电池产业的发展,也带动了科达利的动力电池精密结构件订单的增加。

“在手订单保持增长趋势。”在年报中,科达利表示,随着下游客户市场集中度的提高,以公司为代表的服务于客户第一梯队企业的订单量、业务规模和市场份额亦将呈增长趋势。

值得注意的是,科达利常年客户集中度颇高。

去年科达利前五大客户合计销售金额78.71亿元,占比为74.88%。其中第一大客户和第二大客户分别占销售总额比例为39.25%和18.70%。

此外,科达利多项财务数据表现向好。

截至2023年末,科达利公司应收账款账面余额为26.70亿元,同比下降约6%;公司存货为9.21亿元,同比下降超25%;同时,经营活动净现金流7.48亿元,同比增长71%。

同时,报告期内,科达利研发投入6.36亿元,同比增长16.75%。

去年四季度十大流通股东多以减持为主。其中五位股东在减持,北向资金香港中央结算有限公司减持幅度最高,减持679.44万股,东方新能源汽车主题混合型基金减持113万股,深圳市宸钜投资有限公司、农银汇理新能源主题灵活配置混合型基金和国投瑞银新能源混合型基金均有减持。

不过泉果旭源三年持有型混合型基金增持180.88万股,中欧价值智选回报混合型基金新进成为第十大流通股东。

三大增长点

对于2024年,机构普遍认为科达利依然能保持现有的增长趋势。

科达利产能随订单在同步增长。公司在国内多个锂电池行业重点区域布局了13个动力电池精密结构件生产基地,在欧洲有3个生产基地。

首先,增量来自海外市场。

东吴证券研报认为,科达利3-4月排产持续向好、预计2024年收入维持超过25%的增长、净利率维持10%左右。第一季度公司收入预计25亿至26亿元,同比增长10%,4月公司排产进一步环比增长5%。

其中,海外产能正在爬坡,将贡献显著增量。

去年科达利海外市场营业收入5.34亿元,同比增幅近120%。虽海外营收占比只有5.08%,但这是公司上市以来首次海外营收突破了5%,2022年只有2.83%。

去年科达利海外市场斩获订单,产能方面也已埋下伏笔。

订单方面,年报显示,科达利与欧洲某知名锂电池生产商签署了《材料买卖供应合同》,约定公司向该锂电池生产商在《材料买卖供应合同》有效期内向其供应预计约3.5亿套方形锂离子电池所需的盖板。

产能方面,去年科达利使用自筹资金向德国科达利增资3,000万欧元,向匈牙利增资3,200万欧元,进一步扩大海外生产基地的生产能力。

其中,匈牙利工厂在去年下半年开始起量,估计2023年欧洲收入2-3亿,亏损0.5-1亿元;东吴证券认为,2024年匈牙利工厂进一步爬坡,预计可实现盈利,瑞典及德国工厂跟随客户进度投产。

东吴证券研报预计2024年,海外市场将为科达利贡献8亿元至9亿元的收入,同比增幅超过50%,随着规模提升有望扭亏为盈。

其次,国内也有新增产能。

去年科达利完成35.10亿元的定增募资,资金用于投资建设江西南昌生产基地、湖北荆门生产基地、江苏溧阳生产基地三期项目、广东江门生产基地的动力电池精密结构件项目及补充流动资金。

财报显示,科达利2022年募投项目中,年产7500万件新能源汽车动力电池精密结构件项目、新能源汽车锂电池精密结构件项目(三期)投资进度分别达22.91%、11.95%,预计于2025年完成建设。江西科达利新能源汽车动力电池精密结构件项目、新能源汽车动力电池精密结构件项目预计于2026年完成产能建设。

今年国内市场也有新增新建产能。2024年1月,公司公告拟使用不超过12亿元投建“深圳新能源电池精密结构件生产基地项目”,达产后年产值约33亿元。

科达利目前规划产能已超过300亿元。

再次,大圆柱电池的产业化。

目前多家头部电池厂商在推动大圆柱电池产业化,1月底,首款搭载亿纬锂能大圆柱电池的江淮瑞风RF8,大圆柱电池量产元年开启。

华泰证券研报认为,科达利在大圆柱电池结构件方面技术布局领先,有望受益。

民生证券研报认为,得益于大量研发投入,科达利一体防爆动力电池盖板已进入量产阶段,大幅提高电池安全性。高空间利用率动力电池结构产品已小批量生产。此外,46系列圆形动力电池壳体制造全线已开发成熟,可进入量产阶段。随着4680大圆柱电池产业化进程加速,公司4680结构件业务有望高增。

对科达利未来的预期,机构观点不一,有的调升,有的还有调降。

基于略超预期的业绩,东吴证券研报小幅上调科达利的盈利目标。其将科达利2024年归母净利润预期从14.3亿元上调至14.5亿元,对应目标价为134元。这一目标价较公司现价有超过50%的空间。

不过华泰证券研报小幅下调了业绩目标,2024年归母净利润预期由12.39亿元降至11.86亿元。原因在于,考虑产业链降本压力传导,公司产品降价影响。其给出的目标价为109.82元/股。

上述两家券商给出的归母净利润差距多达2.64亿元,目标价差也有约24元/股。

民生证券研报给出的科达利今年归母净利润预期为13.76亿元,相对居中。

评论