文|动脉网

出海的浪潮之下,很多企业在海外赚到了钱。

“在新兴市场国家的基层临床检验推广,比想象中要容易。”国内一位IVD企业的市场负责人告诉动脉网。与早年间都去卷美国、欧洲等发达市场不同,这两年,国内IVD企业的出海选择更加多元化,很多企业在过去忽略的海外市场上赚到了钱。在越来越多的情景中,对于拓展海外市场的IVD企业而言,一旦完成了产品的合规准入,就像打开了新增长的大门。

不过,IVD产品在海外的注册合规过程十分漫长,“大多数国家的监管要求都比较明确,就是需要时间和耐心。”一位从业者表示,IVD产品在海外注册通常不会遭遇监管创新的挑战,但不同国家和地区的监管要求,细节差异很大,“有的会比较多地采用现有的监管数据,有的则强调本地化的研发、生产、销售。”

从内卷成熟市场,到试错发展中国家市场,如何找到具备潜力的目标海外市场,快速、合规进入市场,成为IVD出海者需要不断修炼的内功。

海外市场开始溃退

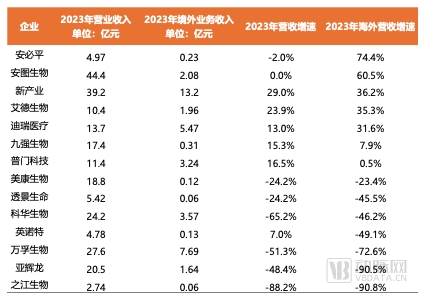

2023年,全球医疗秩序陆续恢复正常,曾经红极一时的海外IVD业务,再难支撑行业的长期增长。从已经公布2023年财报的17家国内IVD企业总数来看,营业收入相比2022年减少近一半,对应的境外营收也缩水了相似比例。

数据显示,万孚生物、亚辉龙等在上一波浪潮中构建了较大海外业务体量的企业,海外收入占比出现断崖式下跌。

部分国内IVD企业的2023年经营数据 数据来源:动脉网根据Choice数据库计算

有意思的是,在IVD海外市场的大溃退中,出现了一些逆流而上的数据。其中,新产业生物海外业务营业收入13.21亿元,同比增长36.23%,增速超过同年营业收入,海外业务收入占公司总营收的比例也扩大到约1/3。同时,安图生物的海外业务,在2023年异军突起,营收增长超过六成,成为公司业绩的主要拉动力。此外,艾德生物、瑞迪医疗等总体量还相对较小的IVD企业,也通过在海外的大力拓展,在行业低谷期逆势增长。

2023年,新产业生物在海外市场共计销售全自动化学发光仪器3564台。其中,中大型发光仪器销量占比提升至56.73%,较上年同期增长20.19%。海外市场装机,尤其是中大型机数量的快速增长,无疑为新产业生物后续在海外做更高毛利的试剂业务奠定了基础。数据显示,2023年,新产业生物的海外试剂业务收入同比增长54.56%,远超海外仪器类收入增速。而新产业生物出海的首站目的地,在印度。

近年来,迪瑞医疗海外收入增长保持较高增速。2023年,迪瑞医疗创造营业收入13.78亿元,同比增长12.9%,其中,海外业务营业收入5.47亿元,同比增长39.7%,也是业绩增长的核心拉动力。其中,迪瑞医疗的俄罗斯子公司增速较快。据了解,迪瑞医疗组建国际技术团队,设立专家资源库,借助优势产线,加快对发光、凝血、妇科等新产品市场导入,并不断完善全产品线注册,通过提升国际市场的品牌影响力,来扩大市场份额。

而前面提到的出海业务缩水的IVD企业,大多出海大本营在相对成熟的欧美市场。其中,万孚生物是国内IVD企业出海的标杆,深耕海外市场超过20年,打造了近200人的海外本地化营销团队。截止至2023年上半年,万孚生物拥有海外注册证324个,包括70个美国FDA产品注册证、241个欧盟CE产品注册证和加拿大MDALL产品注册证13个。作为全球IVD巨头的发源地,欧美IVD市场竞争何其激烈,总需求迅速降低之下,万孚生物的海外业务增长受阻也不难理解。

不过,对于充满想象力的海外市场,国内IVD企业纷纷调转车头,开始关注新兴市场。此前有媒体报道,亚辉龙与韩国IVD企业互动密切,或许意在布局当地市场。而安图生物骤增的海外业务,也离不开来自中东、东南亚的订单支撑。

出海的逻辑在变

从IVD企业这两年的出海实践看,海外稳定增长,需要绕开最拥挤的市场,抢在竞争对手前落地新兴市场,是重要的底层逻辑。

早期,国内IVD企业出海,主要面向北美、西欧发达地区市场更大,同时增速不低。彼时,国内IVD主要出口产品是毒品检测、优生优育等POCT产品,其主要可及市场在北美和西欧。而近年来,国产血液检测、免疫荧光检测、生化检测、化学发光检测等实验室主力产品陆续在南亚、东南亚、独联体、西亚等新兴市场落地应用,才真正推动了IVD产品和企业的出海。

对于国内IVD企业而言,人口密度大、疾病负担重、医疗条件相对落后的新兴市场国家,都可能成为出海新的增长极。

以新产业生物选择建立第一个海外子公司的印度为例。这里人口众多,根据联合国人口基金的最新数据,2023年印度人口将达到14.286亿,超过中国成为世界上人口最多的国家。人口基数增长带来的人口结构变化和经济快速发展,推动了印度的医疗器械市场持续增长。

在印度,疾病负担很重。首先,印度是个传染病风险极高的国家。比如水源、食物等传播引起的细菌性腹泻、甲肝、戊肝及伤寒等,再如虫媒传染病引起的登革热、克里米亚-刚果热、日本脑炎、疟疾等。在印度,约有超过230万人感染艾滋病,世界第二,仅次于南非,每年约有250万-300万人感染结核,结核病例总量约占全球的1/4。由此带来的传染病临床检测需求巨大。据Kalorama Information报告,印度是亚洲最大的医疗市场之一,2022年印度的IVD市场规模约为14.89亿美元,预计到2027年,印度IVD市场规模近16.63亿美元。

与此同时,印度并非全球IVD龙头的传统优势市场,加上印度医疗资源去中心化分布明显,为检测通量和成本都相对更低的国产IVD产品提供了机会。据报道,印度约有10万个上市的实验室分布在一线城市,而大量的未受监管实验室分布在二线和三线城市,是传染病检测POCT产品十分理想的应用场景。

“POCT在海外比在国内有市场。”一位从业者表示。近年来,他所在的公司主要在低收入国家拓展传染病的POCT检测产品,当地诊所、药店对这类即时检测的需求很大,市场渗透速度比预期更快。在他看来,除了印度这样人口和医疗需求都相对集中的国家外,在地广人稀的地方,比如俄罗斯,POCT也将是实现精准诊疗很理想的产品形态。

据了解,包括普门科技在内的国内多家IVD相关企业都在尝试布局俄罗斯市场。实际上,俄罗斯的疾病负担也很重,医疗保健支出约占国民生产总值的7%。据Kalorama信息报告显示,俄罗斯的肺结核、癌症和心脏病的发病率是所有工业化国家中最高的。而俄罗斯的IVD市场,全球巨头极少覆盖。由于缺乏政府资金,俄罗斯的医院和实验室买不起海外的IVD产品,一些高科技制造商从国防生产转向化学、血液学和免疫测定的基本常规试剂,占据了IVD市场的主要份额。当然,在俄罗斯的大多数医院和诊所,只能进行简单的临床生化检测,对创新的IVD产品需求巨大。

此外,印度尼西亚也正在成为国内IVD企业出海的重要目的地。印度尼西亚是东南亚最大的国家,也是世界第四人口大国,拥有大约2.75亿人口。预计到2045年,人口将达3.1亿,并成为亚洲老龄化最快的国家之一。人口基数大、老龄化速度快,国家面临巨大的医疗供应缺口。Kalorama Information报告指出,印尼高度依赖医疗进口,正在采取重大步骤改善其医疗基础设施。

2023年末,印度尼西亚举行国际医疗展览会INDONESIAN HOSPITAL EXPO,国内的九强生物、宝太生物、全式金生物、隆基生物、晶捷科技、宏微特斯、巨星思迈等多家知名IVD企业纷纷赴雅加达参展。据了解,近年来,多家国内IVD企业正加快与印度尼西亚的医疗机构、企业和合作伙伴建立联系,或通过设立子公司、参会参展等各种形式布局这个巨大的潜力市场。

当然,在医疗需求尚未被完全激活的陌生市场推广IVD产品,风险之大,不言而喻。如何开发出适合当地临床需求的产品?如何实现创新产品的支付可及?在进入特定海外市场之前,很难准确把握,这或许也是国内IVD企业出海表现高度分化的原因之一。

绕不开的本土化

很长一段时间以来,国内IVD企业倾向于选择采用代工这种看起来更灵活的方式出海。通过与国际大型医疗器械经销商合作,国内IVD企业能够根据合作伙伴的特色化需求进行产品开发、设计和生产,然后由经销商负责销售和配送。在传统这种模式的市场逻辑中,IVD企业能够专注于产品研发和生产,同时利用合作伙伴的市场渠道快速拓展国际市场。此前,艾德生物就是通过这种方式,与100余家国际经销商建立合作,将产品覆盖到全球60多个国家和地区。

不过,随着IVD出海逐渐走向深水区,在不同区域市场竞争的加剧,这种代理模式已经难以建立足够的竞争壁垒。IVD企业与海外市场的绑定无疑会更深,本土化成了绕不开的模式。从现有的实践看,国内IVD企业大多通过收购海外公司的方式,来实现本土化。通过收购当地公司,IVD企业能够迅速建立起本土化的基础,包括基本的销售网络和相应客户资源。在此基础上构建品牌影响力和市场地位,将提高IVD企业试错陌生海外市场的效率。比如,迈瑞医疗在美国设立子公司及办事处,并在硅谷、西雅图、新泽西等地建立研发中心,逐步构建起一个覆盖规划、研发、注册的全面医疗产品创新体系。

再如,上文提到新产业生物出海首战布局印度,也是通过收购印度子公司,来完成快速的市场渗透。此后,新产业生物还借鉴印度子公司经验,继续加大对重点市场国家的支持和投入及本地化运作,在意大利、罗马尼亚、沙特阿拉伯新设立3家海外全资子公司,并于2024年1月完成了印度尼西亚海外子公司的设立。根据2023年财报,截止目前,新产业生物公司已完成设立10家海外全资子公司。

除了提升试错效率,不同于代理网络单纯的产品销售功能,本土化能够帮助出海的IVD企业建立在当地的品牌影响力和用户粘性。对于设备与仪器高度绑定的IVD解决方案提供商而言,在临床端的市场认知,是至关重要的竞争要素。

仍以新产业生物为例,基于海外子公司,新产业生物通过学术推广,搭建了国内外专家交流平台,有效提升了Snibe品牌的全球影响力。此外,新产业生物区分不同的区域市场,每个区域采用独立的营销、售后、市场及商务四位一体模式,强化产品销售与售后人员的联动,提升区域产品服务质量与能力。

此外,2023年海外业务增长亮眼的艾德生物、迪瑞医疗,也通过本土化的方式构建在海外市场的内在竞争力。

其中,艾德生物在新加坡、中国香港地区、加拿大设有全资子公司,在荷兰设有欧洲物流中心,在新加坡、日本、欧洲、拉丁美洲、“一带一路”沿线等重点海外市场组建本地化团队,形成完善的东亚和欧洲市场营销体系,逐步向东南亚、中东、非洲、拉丁美洲等市场拓展。而迪瑞医疗则国际市场以十二个重点国家市场为核心,建立本土化销售团队,推进全产品线的注册工作,并组建项目团队,推进仪器、试剂本地化许可生产,逐步建立起清晰的市场认知。

在全球临床检验市场恢复平静以后,IVD的产品开发、市场推广等又回归到精细化工作的状态,少了些故事性,但逻辑主线没有改变,即把性能卓越的产品,送到有临床空白的市场。对于国内IVD企业而言,这是难得的机会点,但落子到具体市场的选择,仍然充满挑战。

评论