行业深度调整三年,房企发生了哪些变化?

前期,上市房企陆续披露了2024年财报。我们翻阅183家港股、A股涉房上市公司财报,穿透数据表象、探寻运行机理,结果发现,房企财报呈现出四条很清晰的规律:

1、目前已披露业绩的173家房企中,普遍面临盈利下滑、降债缓慢的问题,整体营收同比跌幅为20.8%,整体净利润跌幅为55%;同时,速动比率均值微降至66.3%,剔除预收账款后的资产负债率、净资产负债率均值为67.1%和250.4%,同比上升2.2和26.4个百分点。

2、行业进入下行周期以来,房企纷纷寻求生存之道,当前更侧重于经营安全、盈利的确定性。绝大部分房企经营更加谨慎,逐渐收缩投资规模,聚焦在上海、杭州、北京等核心城市。

3、超过95%的民营房企已经爆雷,且正在积极推进债务重组。尽管不少房企2024年财报“难产”,然而好的一面是,目前大部分房企的债务重组取得阶段性成功,完成债务化债或重组进展顺利。

4、经营性业务收入成为房企2024年利润、现金流的重要贡献来源。其中,以往被视为“沉重包袱”的商业资产,开始形成利润正反馈。

这四条规律,深刻折射出行业的复杂现状:盈利下滑、降债缓慢是高杠杆追求规模留下的顽疾;谨慎投资、债务重组是消除顽疾、走向稳健的调整措施;经营性业务成为行业发展的新方向——精细化运营。

言下之意,行业处在重大转折点上,特别是2024年“926”新政后,止跌回升的拐点信号初现,相信不会有更差的情况,房企经营发展也迎来了边际变化。

尽管向好趋势逐渐明朗,但绝大部分房企仍处在流动性困境中。不过,我们在查阅183家上市房企业绩时,意外发现一家相对健康的民营房企——众安集团(股票代码:00672.HK)。近日,这家企业也登上了中指研究院公布的“2025中国房地产上市公司财务稳健性和投资价值TOP10”的双榜单。

2025中国房地产上市公司财务稳健性TOP10证书

图片来源:中指研究院微信公众号

2025中国房地产上市公司投资价值TOP10证书

图片来源:中指研究院微信公众号

在行业如此深度的调整之中,众安集团是如何保持高质量发展的?为此,我们翻阅了它最近三年、合计151页的财报数据,发现了一个核心点:区域深耕。

这三年,众安集团不断贯 彻执行“区域深耕”战略,围绕大本营杭州,深耕长三角区域。

区域深耕的好处是显而易见的,即沿着“长板”构建自身护城河,比如用较低成本大举收储,确保中长期经营发展的需求,较强资源整合能力确保交付和财务安全,最终实现穿越周期和持续发展。

用业绩成果可以反推企业过往战略和最终执行效果,比如收入是交付力的体现,盈利是拿地成本的体现,负债折射的是投资策略。

2024年,众安集团实现收入139.3亿元;毛利为22.85亿元,同比增长49.8%,毛利率则上升5.88个百分点至16.4%,净利润为2.18亿元,盈利表现略好于行业整体水平。

当前,绝大部分房企盈利跌幅较大,有两点主要原因:项目结转毛利率下降,存货跌价准备增加。根据Wind数据显示,173家已披露2024年业绩的上市房企中,净利润录得亏损的数量为126家,占比为72.8%,上年同期占比为53.2%。

所以,保交付是房企最为重要的工作。这既可减少存货积压,形成结转收入和利润,又可避免下行产生资产减值,以及减少资本支出。即便行业处于待复苏状态,交付意味着锁定资产的确定性,完成成本结算,往后每一笔成交几乎都是现金和利润。

观之众安集团,盈利表现较为稳定的关键就是保证交付,且是高质量交付。2024年,众安集团整体交付13个项目,部分项目实现交房即交证。

众安集团产品实景展示

图片来源:众安集团官网

其次,保交付在企业土地投资链条中属于末端。若投资前端依旧保持激进策略,下行周期中,末端很难支撑起公司整个基本面的安全性。

很多房企在下行初期仍维持激进拿地策略,结果后续市场销售不及预期,而陷入流动性危机,甚至“二次爆雷”。这也说明,左侧交易很有可能无法坚持到拐点出现,而是必须把流动性安全放在第一位。因为拐点是很难精准预测的。

对此,众安集团采取了区域深耕战略,侧重于强化流动性。在行业下行周期前,众安集团以相对较低的成本扩充土储。到2024年末,众安集团总土储中长三角核心区占比达84%,杭州单城贡献44%。

众所周知,这两年杭州是全国楼市热度排在前三的城市,头部房企在杭州激烈抢地,推高整体土地成本。中指研究院统计数据显示,2023年杭州成交楼面价约1.87万元/㎡,平均溢价率为9%;2024年成交楼面价约2.14万元/㎡,平均溢价率为16.1%。

结合上文,从土储结构和成本来看,众安集团中期发展具有潜力和利润空间。据公司公告显示,当前土地储备满足公司未来几年的发展需求。

优先强化流动性的经营策略,有利于优化债务结构。过去两年,绝大部分房企都在压降有息负债规模,但从高杠杆、快周转模式中转变并不容易。中指研究院报告指出,2024年百强房企净负债率均值为96.3%,较上年增加6.5个百分点。

众安集团借助融资窗口政策红利、纳入金融机构“白名单”等方式,完成有息负债大幅压降,增厚了安全垫。

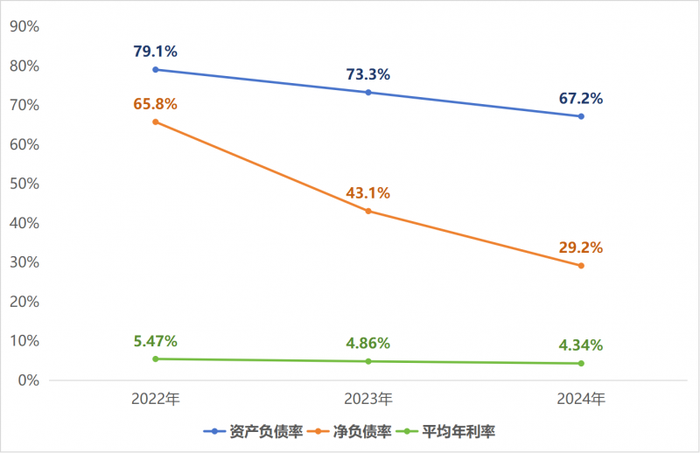

2024年,众安集团资产负债率为67.2%、净负债率为29.2%,同比分别下降了6.1个百分点和13.9个百分点。同时,平均借贷利率为4.34%,减少了52个基点。借贷利率下降,意味着投资机构对借贷主体风险降低、可控性的认可。

众安集团年报数据整理

数据来源:众安集团年报

其中,众安集团很早布局的“地产+”经营性业务,包括物管、商管、酒管、文旅、教育、资本等多元化产业,近三年形成了稳定现金流,在公司压降债务过程中起到了关键作用。

众安集团“横向融通·纵向贯通”产业布局示意图

图片来源:众安集团官网

实际上,通过经营性业务产生的现金流实现债务压降,也是几家头部房企优化债务结构的重要举措。比如龙湖称,“运营业务可以提供稳定的现金流,以及可以通过经营性物业贷来优化债务结构的优势”。

当前,众安集团仍在积极构建“地产+”一体多元协同发展的生态圈,其中重点创新探索前沿科技领域,包括“低空+文旅”、“低空+客运”等。

这意味着,在行业转入发展新模式之下,众安集团长期沉淀的精细化运营能力,让自身仍具备核心竞争力。

目前,行业企稳回升的拐点信号愈加明显。2025年一季度,广州、深圳、杭州等城市楼市成交火热,头部房企重返一线城市抢地。同时,头部房企也明确提出,加码投资经营性业务,重点布局“第二曲线”。

一旦行业确定转入上升通道,像众安集团这类前期开发业务保住基底、多元化业务经营已有沉淀的企业,将有更大发挥空间。届时,无论是传统开发业务,还是发力“第二曲线”,公司价值都有望得到重估。

(免责声明:本文为本网站出于传播商业信息之目的进行转载发布,不代表本网站的观点及立场。本文所涉文、图、音视频等资料之一切权力和法律责任归材料提供方所有和承担。本网站对此咨询文字、图片等所有信息的真实性不作任何保证或承诺,亦不构成任何购买、投资等建议,据此操作者风险自担。)

评论