文 | 定焦One 苏琦

编辑 | 魏佳

2025年资本市场最火爆的赛道,潮玩算一个。

前有泡泡玛特今年以来股价涨超145%,市值接近3000亿港元创下新高。后有布鲁可顺利上市,成为新晋玩家的代表。与此同时,卡游已经递交招股书,名创优品旗下的潮玩品牌TOPTOY也在今年传出有望拆分上市的消息。

如今,这条赛道又来了一位新玩家——“52TOYS”,但它和竞争对手们打法不太一样。

首先,大多数潮玩公司基本都有一个王牌IP作为核心资产,一个IP就能撑起一家公司,比如卡游和布鲁可的奥特曼,泡泡玛特的Molly和Labubu,但是52TOYS手握30多个原创IP和80个授权IP,却缺乏一个爆款。

其次,这些玩家基本也都有一类能引发强复购的主力产品形态,比如泡泡玛特的盲盒、卡游的卡牌、布鲁可的积木等。52TOYS产品线更为分散,包括毛绒玩具、发条玩具、变形机甲等,但尚未打造出一款可支撑持续复购的主力产品线。

52TOYS的产品类型

没有爆款IP和强复购的产品形态,52TOYS只能赚些辛苦钱——掏钱向上游版权方购买授权IP,做出产品后卖给下游经销商赚取分成。泡泡玛特们的暴利神话,并没有降临在52TOYS的身上。

2022年-2024年,52TOYS的收入体量徘徊在4-6亿元,2022年还在亏损状态,2023年扭亏为盈后,2024年经调整净利润为0.32亿元。

无论怎么看,52TOYS都不是一门“性感”的生意,而它的故事,也再次提醒整个潮玩行业:想赚到年轻人的钱,IP和渠道缺一不可。

暴利魔法失灵了

近年来,卡牌、积木、谷子(软周边)、盲盒、毛绒玩具等多种IP衍生品带火了一批企业,并助推它们上市,52TOYS也来到这一关键节点。

从泡泡玛特到卡游,在很多人眼中,IP衍生品是一门暴利生意,但52TOYS的体量和业绩表现,与这一印象相去甚远。

招股书显示,2022年-2024年,52TOYS的收入分别为4.63亿元、4.82亿元及6.30亿元,2023和2024年的营收增幅分别为4.10%、30.70%。同期的经调整净利润为-0.57亿元、0.19亿元及0.32亿元,2023年扭亏为盈后,2024年同比增幅为68.42%。

这一表现与头部玩家相比,差距明显。2024年,泡泡玛特的收入是52TOYS的21倍,经调整净利润是其106倍;卡游的收入是52TOYS的16倍,经调整净利润是其139倍。且泡泡玛特和卡游在2024年均保持着收入3位数的增速。

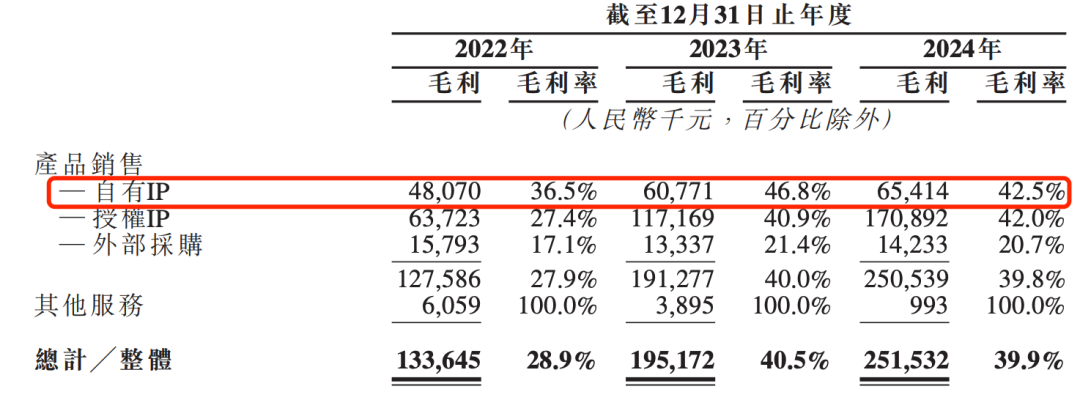

潮玩行业的暴利主要体现在毛利率上,52TOYS在这一关键指标上也不及竞争对手。

卡游的卡牌单包销售均价在2024年只有1.7元,毛利率却高达71.3%。即使算上该公司的其他玩具和文具业务,2024年综合毛利率也有67.3%,高于泡泡玛特同期的66.8%。而52TOYS在2022年-2024年的毛利率分别为28.9%、40.5%和39.9%。

52TOYS的毛利率偏低,主要是两个原因:

第一,泡泡玛特的高毛利来自“自有IP”,自有IP可以由品牌方自己定价、粉丝忠诚度高、也可以自由开发高附加值产品。但52TOYS主要靠外部IP授权,产品开发受限,销售额十分依赖于IP的热度,一旦某个IP未能续约,就会影响销量与利润。

根据招股书,52TOYS在2022年-2024年分别有50.2%、59.3%和64.5%的收入来自授权IP,占比逐年拉大,而授权IP的毛利率普遍低于自有IP。

52TOYS的产品毛利率

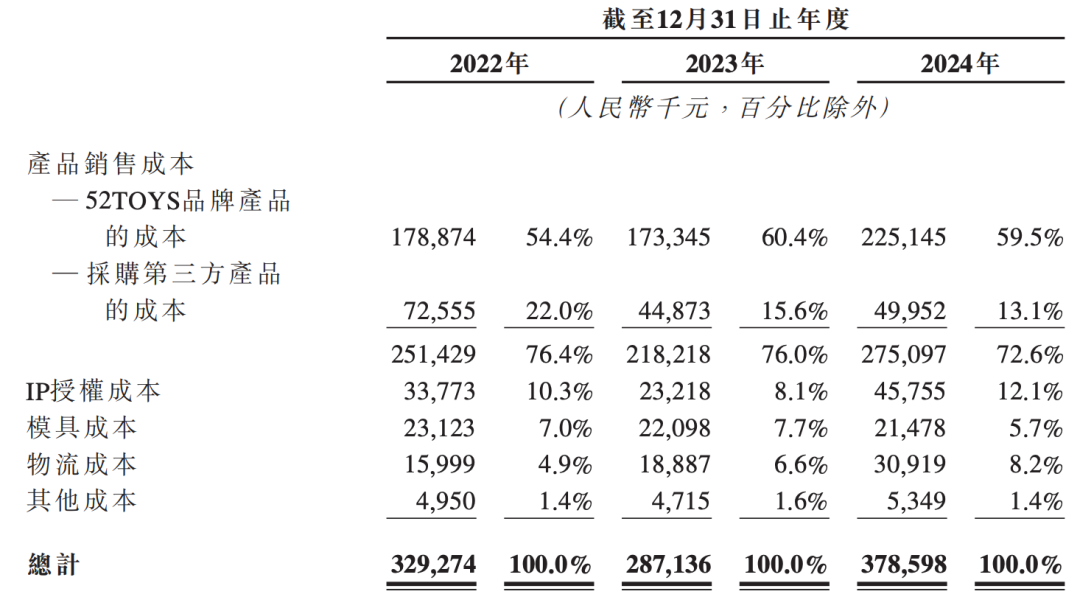

第二,52TOYS的高成本拉低了利润。相比卡游的低成本卡牌,52TOYS除了IP授权成本外,还有很高的生产成本。

52TOYS目前主要提供静态玩偶、可动玩偶、发条玩具、变形机甲及拼装玩具、毛绒玩具及衍生周边等多品类IP玩具产品,是目前产品线最丰富的潮玩公司之一。“每种产品的生产难度都不一样,又缺乏一个核心产品形态,这意味着每个品类都要不停测试市场和安排生产,对生产成本和生产周期的协调是一大挑战。”关注潮玩行业的投资人白宇表示。

根据招股书,52TOYS在2024年IP授权费达0.46亿元,占比12.1%,而产品销售成本(设计、生产和营销)占比高达72.6%。

52TOYS的成本统计

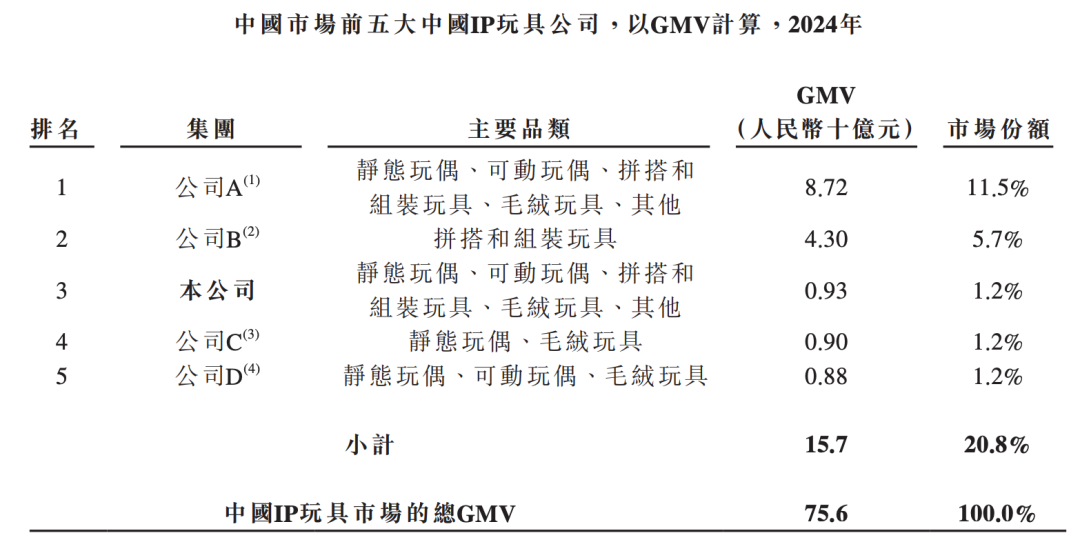

不够亮眼的业绩,也反映在市场份额上。按2024年的GMV计算,52TOYS在中国IP玩具市场中排名第三,但份额仅有1.2%。根据招股书可以推测出,排名第一的公司为泡泡玛特,第二名是布鲁可。

就在准备上市前,52TOYS还进行了一轮“临门融资”。

5月12日,万达电影旗下全资子公司影时光与关联方儒意星辰共同投资乐自天成(52TOYS母公司)。两家投资方共计投资1.44亿元,交易完成后,分别持有4%和3%的股权。

这笔融资背后,双方各有所图。白宇表示,52TOYS此前就与不少影视公司合作购买IP版权,万达电影旗下有“流浪地球”等IP,而52TOYS的产品也会授权给影院渠道进行售卖,增加公司非票业务的增长。

与此同时,公司高管也在悄然“减持”。在这轮股份转让中,创始人陈威通过卖老股套现了1000万元,同时,核心创始人团队也通过合伙人持股平台套现了2727.54万元及2045.65万元。据招股书,创始人陈威和黄今合计持有52TOYS约28.72%的股份。

做不成暴利生意的三大原因

相比泡泡玛特和卡游的高增速、高利润,52TOYS的表现相对平缓。这就引出了一个关键问题:要把IP玩具变成一门暴利生意,“爆款IP+复购玩法+适配渠道”缺一不可。而这三点,52TOYS都略显薄弱。

先来看IP。

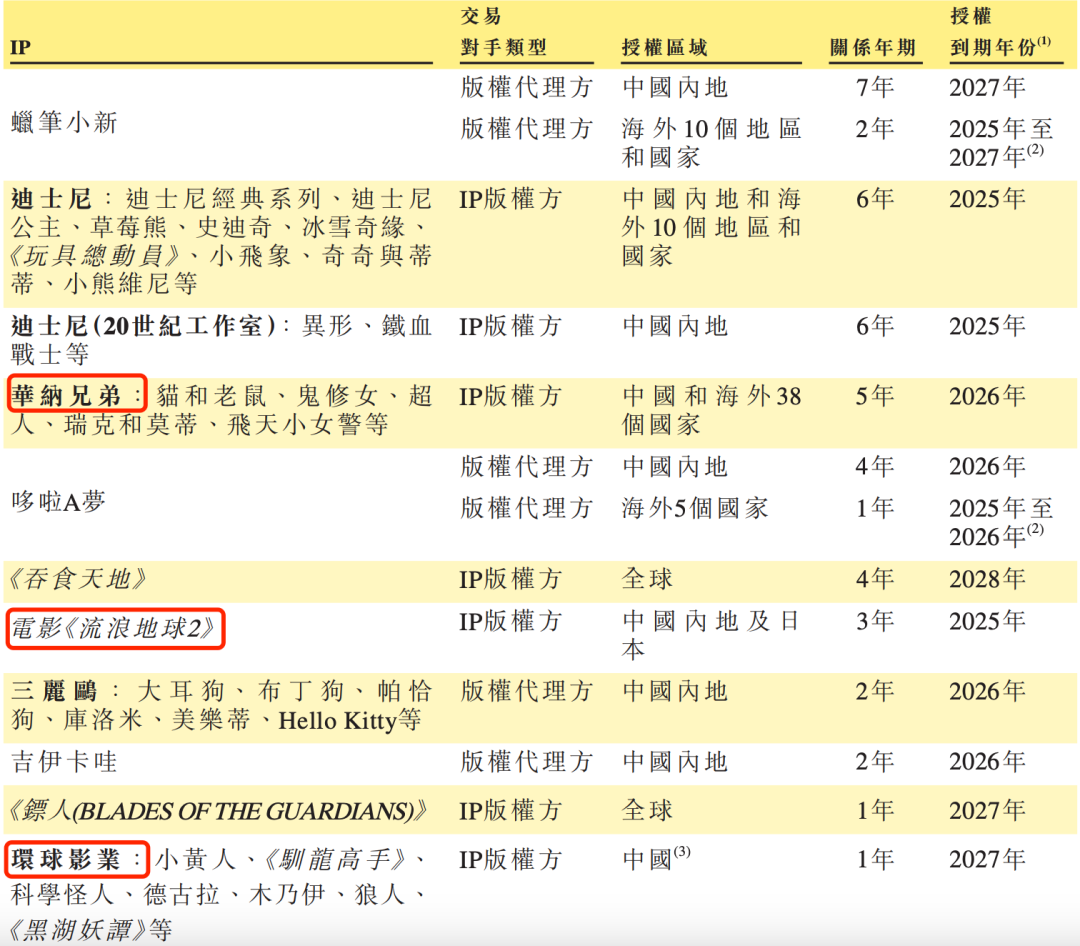

52TOYS手里的IP其实并不少,截至2024年12月31日,其孵化和运营了35个自有IP、80个授权IP,但几乎没有爆款,背后或许是其在原创和授权之间的战略摇摆。

52TOYS成立于2015年,和那时的泡泡玛特一样做的都是潮玩集合店。2016年,泡泡玛特签约了如今大卖的IP Molly,52TOYS则推出了原创变形机甲IP猛兽匣。但在当时以盲盒和女性向IP为主导的市场氛围下,这一偏硬核的IP并未打开局面。

其余的自有IP如Sleep和Lilith(2021年推出)、Nook(2022年推出)、CiCiLu(2024年与作者签署协议)、Pouka Pouka(2025年与作者签署协议)等,因为推出时间较晚及市场竞争加剧,也尚未成长为现象级IP。

52TOYS原创IP

相比之下,很多人知道52TOYS,是因为其授权IP蜡笔小新、草莓熊和史迪奇等。招股书中披露,2022-2024年,“蜡笔小新”创造了超6亿元的GMV(2024年超3.8亿元),“草莓熊”玩具的GMV也超过了2.7亿元。相比之下,自有IP Sleep三年累计GMV超2亿元,猛兽匣IP超1.9亿元。

再来看玩法。纯做IP玩具难以形成壁垒,真正能持续变现的IP,还需依靠复购机制构建用户长期价值,这就需要为IP搭配好的产品玩法。

泡泡玛特靠孵化自有IP营造稀缺性,再用盲盒引发“成瘾性”,到2024年又拓展出了搪胶娃娃品类,进一步刺激复购。卡游虽然是授权IP,却凭借卡牌的产品形态引发小学生的收集热潮。“反观52TOYS,产品线很多,但普遍缺乏强收集性和粘性,不足以形成稳定的复购。”白宇称。

最后看渠道,渠道本身并没有好坏,还是要看与产品的配套性。

以泡泡玛特为例,2024年,其门店数量为401家,机器人商店数量为2300台,全部都是自营。

“线下直营店可以上手把玩,更能直接刺激受众的消费欲望,线上直营店可以做更多新品发布和社群运营,增加IP的粘性”。白宇称。

而卡游更像是“放量型”的卖货商,销售渠道以经销商为主。2022年-2024年,经销渠道产生的收入占比均在9成以上。截至2024年年底,其仅有32家卡游旗舰店及13家线上自营店。

白宇解释,卡游的打法基于两个前提,一是大量铺设学校周边的文具店、小卖部,以及商场的加盟店,让小学生随时随地能买到卡牌;二是奥特曼本身就有热度,经销商愿意进货和自发推广。

相比之下,52TOYS对渠道的选择有些摇摆。

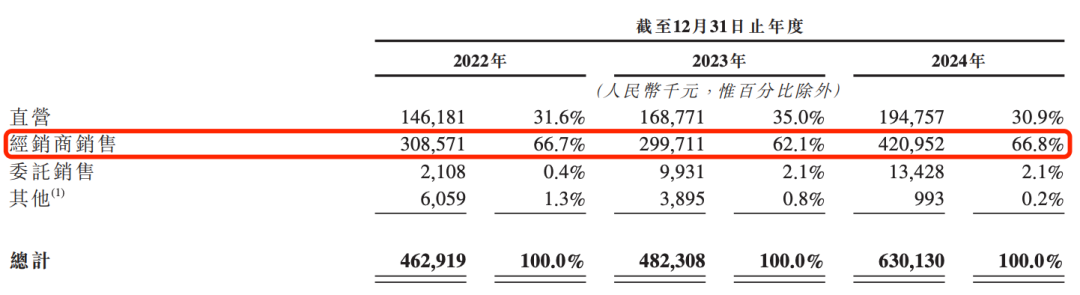

52TOYS现在大部分收入来自经销商,2022年-2024年,这部分收入占比分别为66.7%、62.1%及66.8%。截至2024年12月31日,52TOYS在中国有336家经销商。

52TOYS主要依赖经销商

然而,“没有强势IP支撑,很难与经销商形成议价权。”一位潮玩行业从业者指出,产品缺乏爆款,经销商也不一定会将它的产品视为店内的主销款进行陈列和售卖,久而久之影响经销商的进货积极性。

与此同时,52TOYS也没有放弃自有销售渠道:品牌店、零售机以及线上平台(电商、小程序及自有的蛋趣APP)。到2024年年底,国内线下直营门店数仅为10家。

这些渠道配置和泡泡玛特很像,但在自营IP占比很低的情况下,是继续投入直营渠道拉高成本、分散精力,还是进一步集中渠道提高出货量,也是52TOYS要做出的选择。

让人有些意外的是,52TOYS在招股书指出,计划在未来几年于中国选定城市和海外市场分别开设逾100间自营品牌店。这一策略或许将面临更高运营难度。

去海外找增量,是好出路吗?

国内业务增速放缓且与对手距离拉大,52TOYS正在加快“出海”步伐,寻求新故事。

事实上,在海外市场,泡泡玛特和名创优品算是为它探好了路。

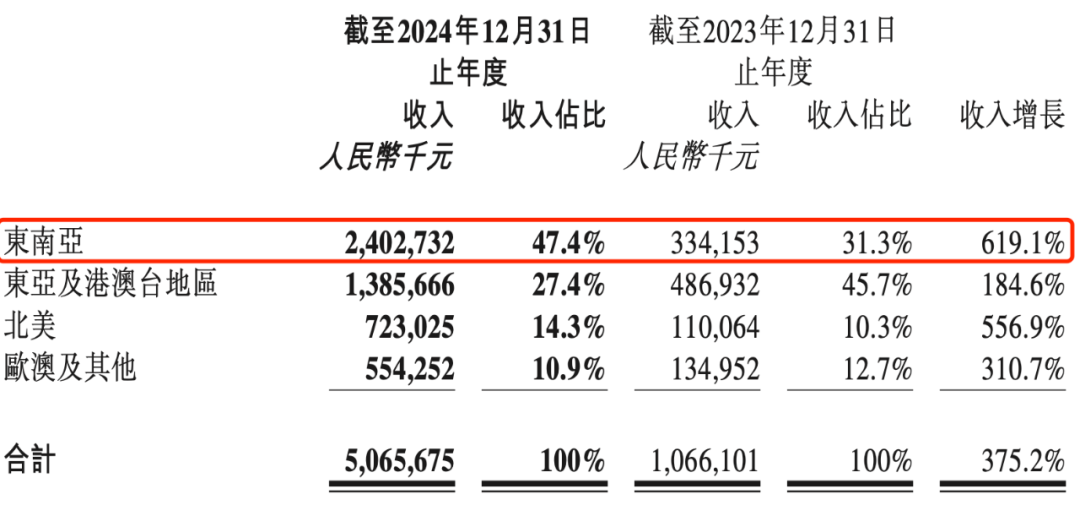

从财报来看,泡泡玛特2024年的业绩增长主要来自海外。其港澳台及海外收入同比增长375.2%至50.66亿元,收入占比近40%。其中东南亚市场收入达24.0亿元,占比47.4%,同比增长619.1%。

泡泡玛特2024年海外收入情况

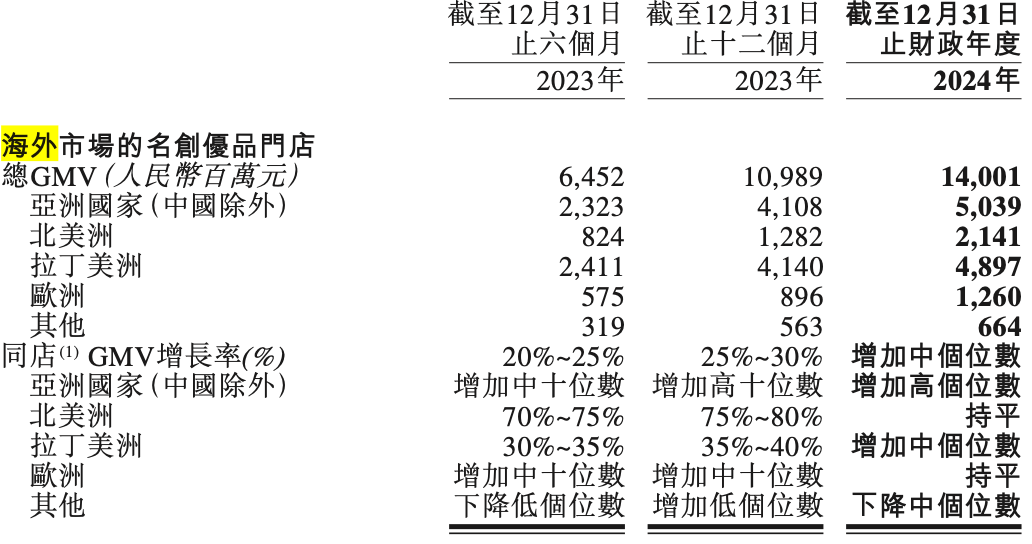

名创优品这两年也在大力发展海外市场。截至2024年底,名创优品依靠IP战略在海外开出503家直营店、2615家海外合伙人门店及代理门店。同样发力这一IP战略的TOPTOY亦于2024年开始扩展海外市场,4家门店位于海外。从GMV贡献来看,名创优品的主要海外GMV来也来自于亚洲国家(除中国外)和拉丁美洲,GMV占比分别达35.99%和34.98%。

名创优品2024年海外GMV情况

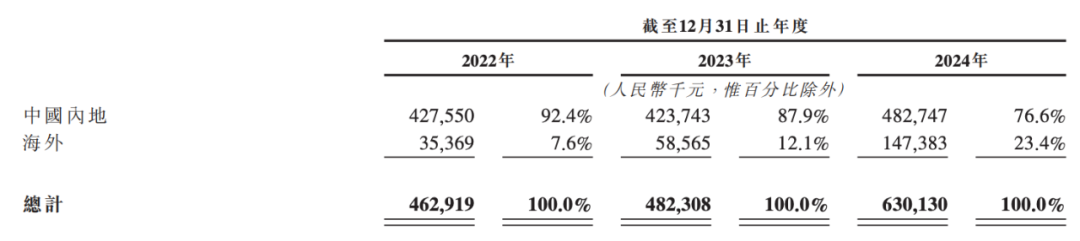

想在港股上市的52TOYS,也在积极寻求海外市场的发展,已将销售渠道拓展至东南亚、日韩及北美等海外市场,2022年-2024年海外收入占比分别为7.6%、12.1%和23.4%。同期海外收入由3536万跃升至1.47亿元,2023年和2024年分别同比增长68.57%和149.15%,海外收入增速超过国内市场。

52TOYS海外收入情况

52TOYS的海外销售网络同样是通过经销商,截至2024年底,公司在海外拥有90名经销商,同时授权若干海外经销商运营16家海外授权品牌店。另外,52TOYS也在海外的各种电商平台如亚马逊、Shopee及TikTok等经营官方旗舰店,但整体占比较低。

52TOYS在海外市场面临的主要挑战有两个:

首先是本地化的深度运营。52TOYS主攻的东南亚市场已经有泡泡玛特和名创优品这样的成熟品牌,52TOYS通过经销商开店,并不占据优势。

根据公开报道,52TOYS在泰国设立了海外首店,首月营收近300万元;而泡泡玛特泰国曼谷旗舰店在高峰期时月销售额高达3000万元。

两者之间的差异或许在于IP的积累。泡泡玛特有老IP Labubu,也有泰国有本地化IP CRYBABY,尽管52TOYS的门店选址在高端商圈,但除了“猛兽匣”之外缺乏更多标志性IP,尚未建立起真正的用户心智。

其次就是依赖经销商体系,可能带来的价格体系混乱。52TOYS在招股书里提到,“我们向所有经销商提供建议零售价,并积极监控零售价格,以确保我们的定价保持基本一致。”

但实际上,白宇指出,经销商如果出于库存积压、资金压力、产品销售不理想等风险进行促销降价,容易出现乱价问题,影响到品牌形象。

有业内人士指出,52TOYS选择此时上市,是希望趁着泡泡玛特近3000亿港元市值、市场情绪尚高的窗口期,实现对标上市。

能不能接住这份市场的想象力,就看52TOYS能否坚定战略,将IP和渠道的基本功补足,再冲一把了。

应受访者要求,白宇为化名。

评论