界面新闻记者 |

股价提前“抢跑”后,“两连板”新大正(002968.SZ)宣布并购中信资本旗下综合设施管理服务商——嘉信立恒设施管理(上海)有限公司(下称“嘉信立恒”)不低于51%股权。

9月15日盘前,新大正发布临时停牌公告,称公司拟筹划发行股份购买资产事项,按照相关规定申请停牌。投资者并未等待太久,当日盘后,新大正的收购对象浮出水面。

根据新大正发布的筹划重大资产重组停牌公告,公司正在筹划发行股份及支付现金的方式,购买嘉信立恒不低于51%股权。

据悉,新大正预计将在不超过10个交易日内披露本次交易方案,即在9月29日开市前按照相关要求披露信息。若未能在上述期限内召开董事会审议并披露交易方案,新大正最晚将于9月29日开市起复牌并终止筹划相关事项,同时披露停牌期间筹划事项的主要工作、事项进展、对公司的影响以及后续安排等事项。

对此,界面新闻致电新大正证券部,相关负责人对界面新闻表示,此次并购属于行业内整合,后续会进一步公布收购进展。而对于是否存在消息提前走漏的可能,该负责人表示,公司内部对此进行了自查,并未发现相关情况,至于公司外部是否存在相关情况,目前没办法了解。

公开资料显示,新大正总部位于重庆,系独立第三方物业服务企业,主要为各类城市公共建筑提供物业服务,专注于智慧城市公共建筑与设施的运营和管理,综合实力位于中国物业服务百强企业前12名。

2019年12月,新大正登陆深交所,成为国内第二家登陆A股市场的物业服务商。截至目前,其业态主要包括航空物业、学校物业、办公物业、公共物业和商住物业五大业态。实控人王宣、李茂顺持股比例分别为28.85%和6.96%。

界面新闻注意到,新大正此次收购的对象嘉信立恒来头不小,该公司系中国排名前三的独立设施管理供应商,在全国200多个城市拥有超过3万名员工,背后实际控制人来自中信资本。

天眼查APP显示,嘉信立恒成立于2020年,总部位于上海,经营范围涵盖各类工程建设活动、物业管理、计算机软件硬件等多个领域。

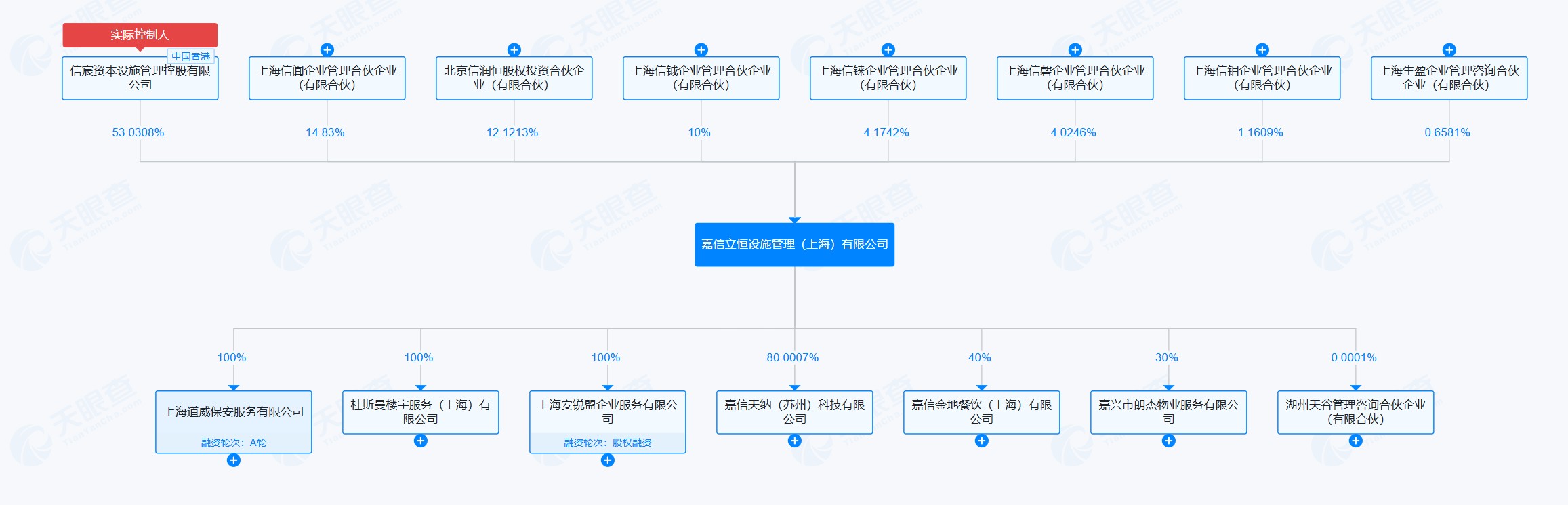

实际上,嘉信立恒更像是一家平台企业,其主要业务集中在旗下包括上海道威保安服务有限公司、杜斯曼楼宇服务(上海)有限公司、嘉信天纳(苏州)科技有限公司等在内的七家子公司。作为一家IFM(Integrated Facility Management 综合设施管理)服务商,嘉信立恒在业内被视为国内本土IFM的标杆。

界面新闻梳理公开信息发现,嘉信立恒由中信资本投资,具体业务包括驻场综合服务、绿色能源管理、大型活动安防等,业务覆盖全国32个省市区,旗下品牌包含杜斯曼、安锐盟、斯卡伊、道威、朗杰、安远等综合设施管理企业。

嘉信立恒首席市场官韩亚鹏曾表示,IFM综合设施管理即根据客户需求制定解决方案,比如举办大型演唱会,涉及到方方面面的准备,如安检设备筹备,周边道路到公共交通的秩序引导等工作。

在嘉信立恒的七家子公司中,以上海道威保安服务有限公司为例,该公司早在2013年便完成A轮融资,投资方为中信资本。在其客户案例中,不乏上海马拉松赛事、中超联赛、林俊杰上海站演唱会等大型赛事及演出。

从此次交易的对手方来看,嘉信立恒的控股股东为信宸资本设施管理控股有限公司(TS Capital Facility Management Holding Company Limited 下称“信宸资本”),持股比例53.0308%,该公司前身是中信资本设施管理控股有限公司。

此外,嘉信立恒第三大股东为北京信润恒股权投资合伙企业(有限合伙)(下称“北京信润恒”),持股比例12.1213%。通过股权穿透,北京信润恒的股东不乏社保基金、央企以及多家险资。

其中,全国社会保障基金理事会持股33.33%,中国信达资产管理股份有限公司持股10%,中信保诚人寿保险有限公司持股7%,农银人寿保险股份有限公司持股6.67%、泰康人寿保险有限责任公司持股6.67%、太平人寿保险有限公司持股6.67%、建信人寿保险股份有限公司持股6.67%。

根据公告,新大正将通过发行股份及支付现金相结合的方式购买上述信宸资本和北京信润恒两家公司所持嘉信立恒不低于51%股权,并同时募集配套资金。不过截至目前,此次交易尚处于筹划阶段,交易各方尚未签署正式的交易协议,具体标的价格、交易方式、交易方案等尚未公布。

值得一提的是,信宸资本成立平台企业嘉信立恒的案例,曾被中国证券投资基金业协会视作并购基金的典型案例。

“在设立平台企业嘉信立恒后,信宸资本花了18个月的时间对平台上的各个标的企业进行整合,将嘉信立恒成功打造成一家规模化、专业化的全新平台型企业。”上述案例中提到,嘉信立恒成立后,在核心团队建设上,将所并购标的的创始人、CEO等关键人员吸纳进来,搭建了一个由标的原创始团队和信宸资本专业化团队相结合的管理层结构。而作为控股股东,信宸资本在嘉信立恒的管理中致力于“补位不越位”,补位补的是股东的支持,但是不越位代替管理者做决策。

新大正此次并购并非偶然,而是发生在公司业绩持续承压的背景下。

界面新闻注意到,近年来随着房地产市场的深度调整,传统物业管理服务增长乏力,主营业务开始走下坡路的新大正急需通过并购重组寻找新的盈利点。

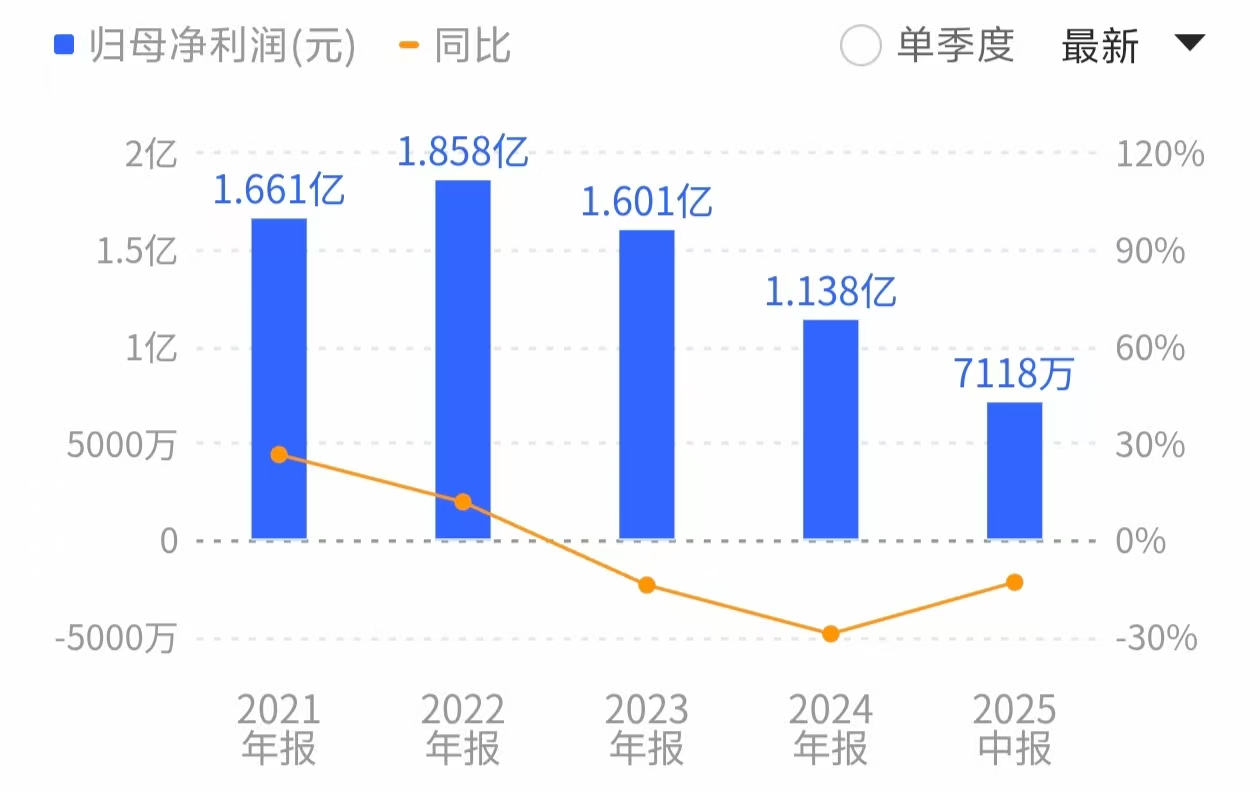

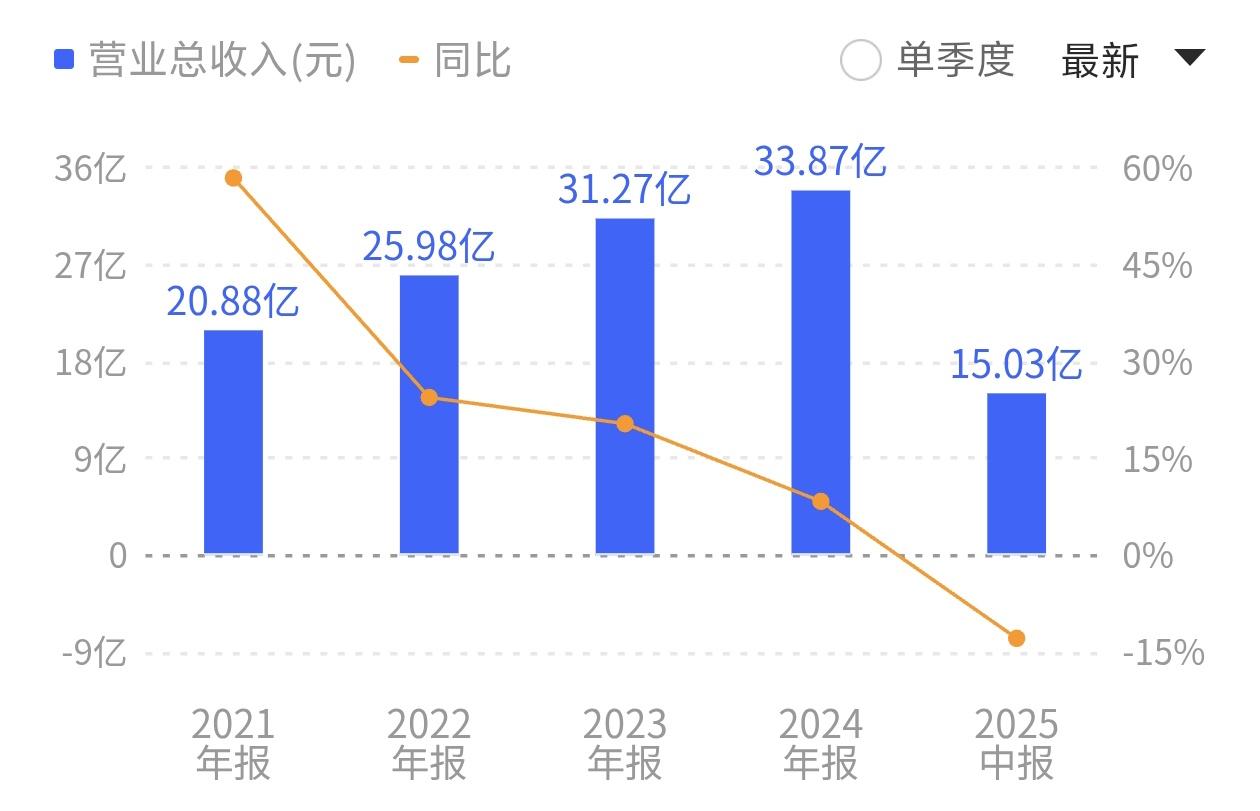

从业绩来看,新大正营收虽然连年增长,但却陷入“增收不增利”的困境。

2023年和2024年,公司分别实现营收31.27亿元、33.87亿元,连创历史新高,而同期归母净利润却连续下滑,分别实现1.60亿元、1.14亿元,同比分别下降13.83%、28.95%。

随着物业行业从增量市场转向存量市场,市场竞争加剧,新大正2024年的净利润率跌至3.76%的历史最低点。

进入2025年,新大正的业绩更是出现营收、净利双降的局面:上半年实现营收15.03亿元,同比下降12.88%;归母净利润为7117.68万元,同比下降12.96%。

新大正近年来曾多次进行并购尝试,据界面新闻梳理:

2021年完成对四川民兴物业管理有限公司100%股权的收购,交易对价9700万元;

2023年收购香格里拉和翔环保科技有限公司100%股权,交易对价2775.60万元;

2023年收购瑞丽市缤南环境管理有限公司 100%股权,交易对价4453.90万元,

此外,新大正还曾在2022年底筹划重大资产重组:拟以7.88亿元现金购买云南沧恒投资有限公司80%的股权,旨在进入门槛较高的能源物业领域。

不过,由于项目进度不及预期,叠加交易双方在业绩承诺延期安排方面存在较大分歧,该交易最终于2023年6月终止。而这一次“失败经验”也让市场关注本次并购能否顺利完成。

对于新大正来说,在物业行业的转型期,致力于IFM行业的嘉信立恒或许是其理想的并购标的。

某私募基金经理展霖对界面新闻表示,IFM行业属于物业行业的细分赛道,尽管公告尚未明确收购的目的,但结合公司物业主业,可以视为其对于产业链的一次横向整合,此举或将进一步丰富公司业态,同时进一步增强公司整体解决方案能力。

不过,要想拿下这一标的,新大正究竟要拿出多少真金白银,目前还是未知数。

就在新大正正式发布公告前,资金似乎早已嗅到资本运作的气息。

9月11日和9月12日,此前股价走势平淡的新大正突然拉出两个涨停板,股价升至13.08元/股,创下自2024年5月以来新高。

其中9月11日,新大正股价早盘出现异动,在9点49分至9点51分短短两分钟内,股价直线拉升并封涨停板。9月12日,这一幕又一次上演,在高开1.77%后,新大正股价又是在短短两分钟内封死涨停板。

对此,投资者纷纷质疑消息提前走漏,可能存在内幕交易。新大正证券部相关负责人对界面新闻表示,“我们期间也自己查了一下公司这边,公司这边是没有发现这种情况的,其他外面的一些情况我们也没办法掌握,所以要等名册出来才能看得到”。

评论