文|一财商学院 周子祺

编辑 | 王艺霏

今年双11,AI和近场电商加入,战线又一次破了长度纪录,我们似乎进入了一个技术驱动、效率至上的新战场。一切都更精细、更复杂,也……更习以为常。

以至于很多人感叹,很久没有小玩家一战成名,颠覆牌桌的热血故事了。

但新的增长故事从未缺席。 比如,有人在极度依赖品牌叙事的香氛赛道,用极致的零售效率和可复制的务实门店模型,跑出了让人侧目的增长速度。有人把工业级3D打印机,变成了人人可上手的消费级大玩具,一统簪娘、胶佬与小学生等几个原本孤立的兴趣圈层。有人将一档种地综艺做成了贯穿内容、消费与文旅的全栖生态,品牌只是周边,主题乐园才是终局,让粉丝经济成了一门可以被众多城市参考的产业模式。

因此,我们开启了双11特别观察系列「小王也是王」,深入服饰、户外、美妆、3C数码乃至IP周边等领域,去寻找那些“潜行”玩家。他们或许没有占据榜单的绝对C位,却拥有与众不同的商业假设、用户洞察,以及对新品类、新场景的定义能力。

我们关注的,不只是他们“赢”的结果,更是他们“如何赢”的路径。

大疆和影石,一个在全球消费级无人机市场占据超过七成的市场份额,一个是全球全景相机出货量第一的品牌,原本赛道各异,却都在今年将寻求增长的目光投向了对方腹地。

影石7月28日官宣全景无人机影翎Antigravity A1,剑指大疆的核心业务——无人机;三天后,7月31日,大疆发布其首款全景相机产品Osmo 360,切入影石“全景运动相机”大本营。

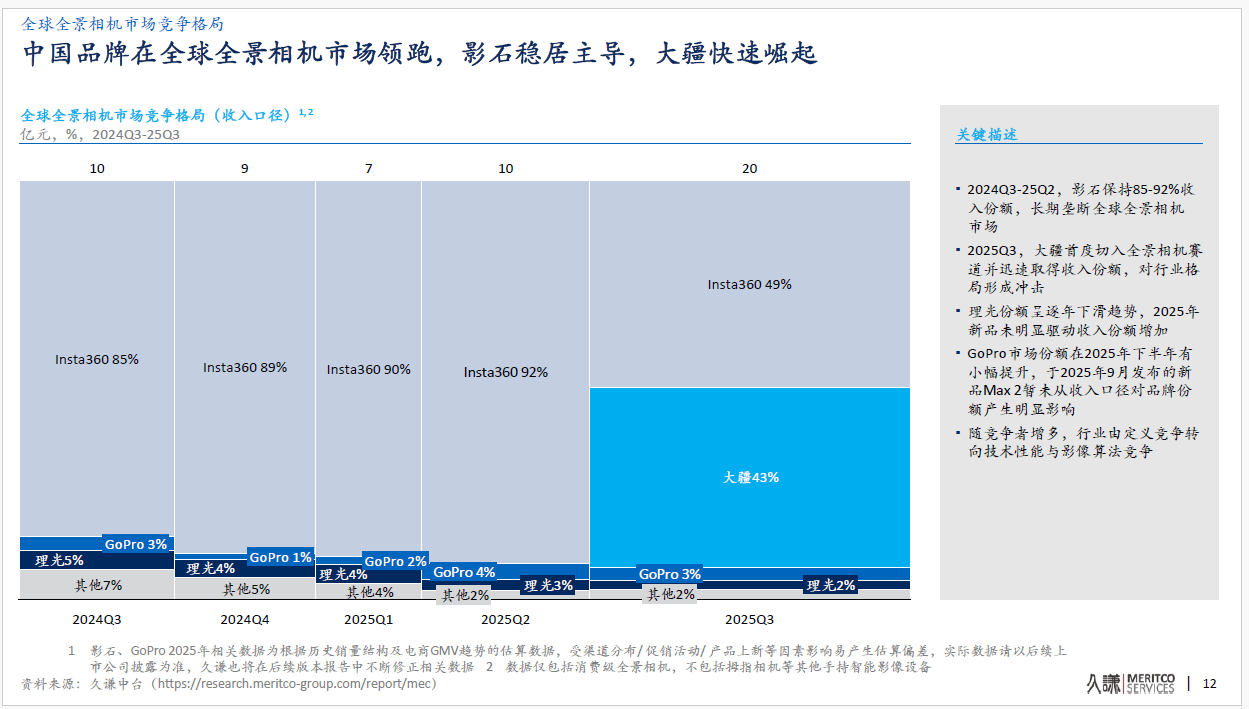

由于大疆缺少公开数据,两者之间的竞争一直不明朗,直到10月底,久谦咨询和弗若斯特沙利文前后发布了关于全球全景相机市场的研究报告。久谦咨询的报告显示,大疆入局全景相机不到三个月,就拿下了全球市场43%的收入份额;而沙利文的报告却指出——第三季度,影石仍以75%的市占率稳坐全球全景相机市场第一,大疆的市场份额仅17.1%。

虽然两份报告数据和结论大相径庭,却共同指向了一个不争的事实——大疆的入局,给影石带来了实实在在的冲击,而老牌选手GoPro则被进一步挤压份额、滑向出局的边缘。

截至刚刚过去的双11,这场交锋已逾百日。一线电商平台榜单数据的出炉,让我们更直观地看到:这场交锋不只是一场你来我往的商战,更拉开了智能影像行业洗牌的序幕。

大疆作为全景相机赛道的“新手”,在京东与天猫双双跻身全景相机热卖榜Top3,甚至一度登顶京东榜单,仅用百天便实现了从0到Top3的突破,成功杀入全景相机领域。再看影石,X5位居天猫全景相机热卖榜榜首,在京东紧随大疆位列第二,双平台的表现证明影石守住了基本盘。而GoPro则徘徊在天猫榜单Top10 的边缘。

大疆和影石一个成功切入新赛道,另一个守住了基本盘,表面上还未分出胜负,然而在大疆如此强劲的势头下,看似稳固的影石面临着更大的市场压力与不确定性。

回顾来时路,影石一直是个赶超者。成立之初,面对巨头林立的传统影像市场,影石以ONE X精准切入“全景运动相机”的细分赛道,2018年超越韩国三星和日本理光,成为了全球全景相机出货量最大的品牌;2024年上半年,影石销量超越GoPro,成为运动相机品类的全球第一。

当年,GoPro在全景×运动相机的产品创新上落后半步,让影石抓住机会迅速崛起。如今,面对跨品类而来的大疆,影石也遭遇了相似的“GoPro危机”。

当下影石的状态很微妙:一边守护全景运动相机的“大本营”,一边探索无人机。但是向上还够不到大疆,向下又必须警惕重蹈GoPro的覆辙。影石当年抛向GoPro的回旋镖,像是被大疆接住,又抛了回来。

向上,影石还成为不了大疆

尽管影石创始人刘靖康曾明确提到“不想成为另一个大疆”,但影石的营销却“紧贴”大疆。比如今年10月初大疆降价时,刘靖康公开表示“可能有一部分影石的原因”,并发放影石代金券补偿用户,替大疆致歉。

实际上,从营收规模和净利润来看,影石和大疆之间的体量差距超过12倍——影石2024年营收55.74亿元,净利润为9.95亿元;而大疆2024年营收规模超800亿元,净利润达120亿元。但由于二者同属智能影像领域,并分别在各自的无人机、全景运动相机的细分赛道占据绝对优势,加之二者互相切入彼此业务腹地,战况焦灼,大疆和影石常被置于同一擂台。

但光有精彩的商战故事还不够,超12倍的体量差距意味着实力差距。大疆全面对标影石Insta360 X5推出的核心产品Osmo 360,在传感器尺寸、分辨率和帧率等核心参数上均展现出超越影石的产品优势。这也符合大疆一贯的产品策略——新品一上场就把性能参数拉满。

大疆更直接的牌面还有价格。双11期间,大疆Osmo 360在天猫的定价比影石X5低近500元,价格优势明显。

在新品上“堆料”、拉满参数,甚至通过让利亏钱向对手施压,大疆策略背后的底气是早年间在无人机领域攒下的家底。退一步说,即使大疆的全景运动相机创新业务受到冲击,无人机等产品线仍能提供稳定的现金流支撑。

相比之下,几乎all in全景运动相机赛道、近期才开始大力投入无人机的影石若想正面接招,难度又高了一级。影石最新公布的第三季报显示,营收同比增长92.64%,但净利润同比下降15.9%,增收不增利的主要原因是研发和销售费用的增加。

净利润承压的影石在布局新业务时没法像大疆一样高举高打,任何押注都伴随着极高不确定性。这一点在其无人机业务的布局上体现得尤为明显:尽管早在2020年7月,影石就连续注册了多项“无人机”“全景无人机”专利,覆盖无人机结构、螺旋桨、动力系统等环节,但影石并未将无人机推向市场。推测彼时卡在上市当口的影石充分认识到无人机业务的风险,在拓展新业务和确保公司稳健上市之间,影石选择了后者。

但当下令影石陷入被动的是,大疆此举攻击的是影石的基本盘——全景运动相机。这迫使影石不得不全力守住连续6年全球第一的市场份额。唯有稳固这一核心利润来源,才能为创新业务持续输血。

除此之外,大疆生态优势也更明显。自2013年起,大疆在无人机逐步构建起从消费级无人机到专业级农业植保无人机的完整产品体系,智能影像产品线覆盖手持云台、运动相机等,近年来更是将业务延伸至扫地机器人。

反观影石,公司起步相对较晚,从2016年推出首款消费级全景相机Nano,到随后迭代全景运动相机、拇指运动相机等产品,虽在全景相机垂直领域形成竞争壁垒,但产品矩阵仍显单一。

大疆凭借早期、持续迭代且多元的生态布局,已形成显著的规模效应。据21世纪经济报道,全景相机作为大疆仅推出百天的支线,第三季度出货量已达29万台,直逼影石的36万台。

出货规模上的优势进一步巩固了大疆在供应链端的竞争力,使其在核心元器件采购与生产成本控制上占据主动,从而能够支撑灵活甚至具有攻击性的定价策略。这正是大疆将生态优势转化为市场竞争力的关键路径。

可以看出,影石作为跨界新手,面对体量、技术和生态的三重高墙,想要踏上类似大疆的向上之路,充满挑战。

向下,是GoPro的前车之鉴

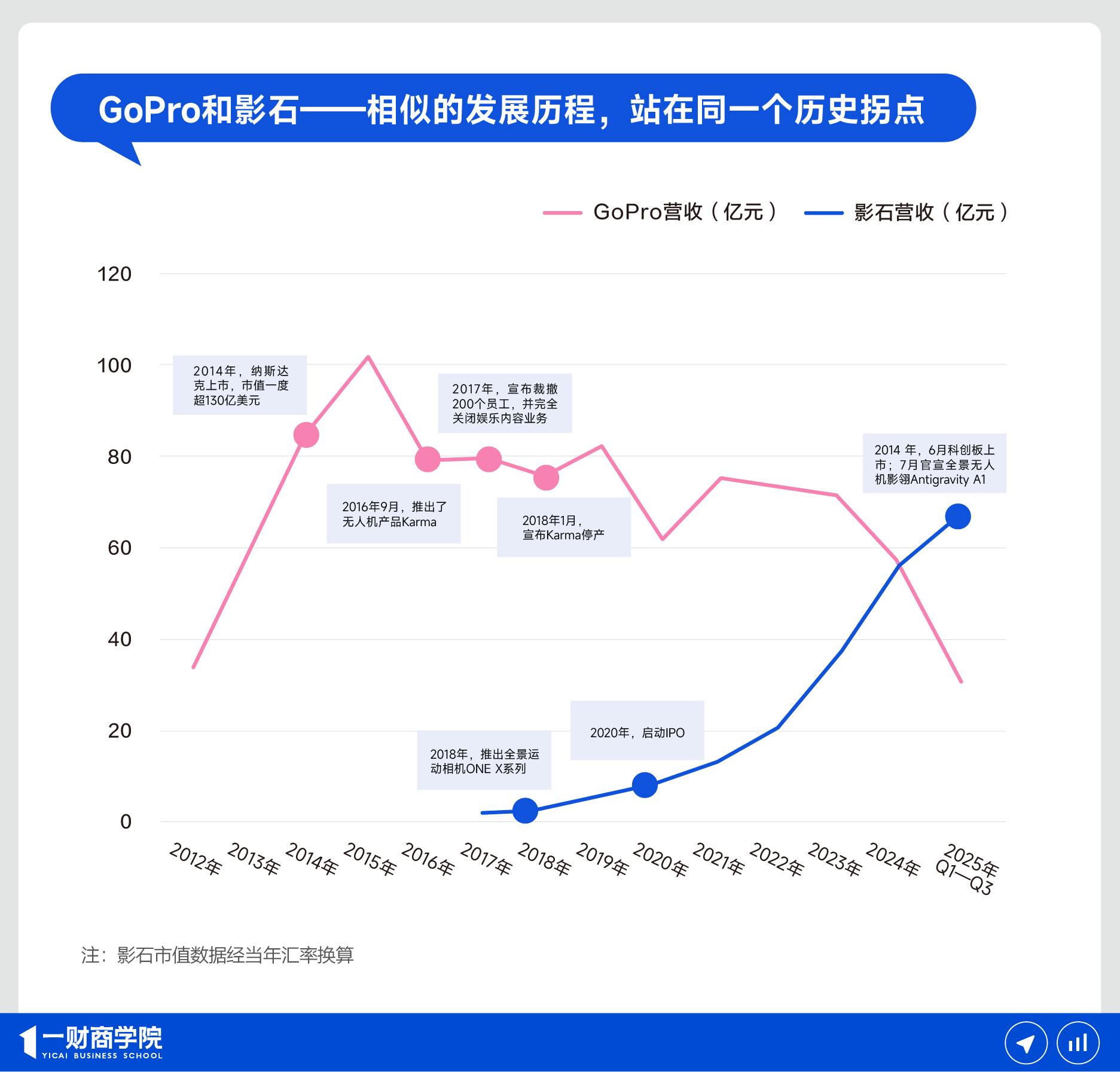

向上突破很难,但向下滑向GoPro很容易,只需要几个错误决策。如今影石正面临与昔日GoPro相似的处境——从挑战者转变为守擂者。而两者之间的相似性,远不止于角色的转换。

首先是高度一致的成长路径:在夹缝中突围,快速占领市场。

2010年,GoPro凭借首款数字高清运动相机HD HERO,在索尼、松下、柯达等亿级大公司称霸的数码时代杀出重围。此后,GoPro的营收一直呈增长态势,并于2015年达到超16亿美元的峰值。在这期间,GoPro还于2014年登陆纳斯达克,市值一度冲高至130亿美元。

影石也是一样。在彼时全景相机赛道有理光、三星,运动相机赛道有GoPro的市场格局下,2018年影石切入全景运动相机市场,自此连续6年全景相机全球出货量第一。在营收表现上,影石成立至今营收一直保持增长,到2024年营收规模已达55.74亿元。今年6月,影石在经历四年等待后,正式登陆科创板,首日市值超700亿元。

其次,GoPro也曾做过无人机。2015年,GoPro看到3D Robotics和大疆在无人机市场的发展空间,在上市后的第一年便启动自研无人机项目,试图追赶对手,抢占市场份额。

在布局无人机业务的时间节点上,影石和GoPro也是如此相似。

2025年7月,影石在上市不到2个月时,便官宣全景无人机影翎Antigravity A1。这一时间节点与GoPro在2016年的发展拐点如出一辙——GoPro正是在上市后拓展无人机业务,但不料当年第四季度就出现净利润亏损,随后2016年营收下滑近4.3亿美元,净利润大幅亏损4.19亿美元,自此陷入长期亏损。如今的影石,正站在与GoPro当年的十字路口。有意思的是,其中的重要变量都是大疆。

深究GoPro的衰落,原因在于其战略失误与外部环境变化。

首先是GoPro自身的战略决策失误。一方面,GoPro未能巩固运动相机这一核心业务的优势,导致“大本营”逐渐失守。同时期影石、大疆在既有产品线的基础上,每年推出1-2条新产品线;而GoPro研发投入逐年下降,产品迭代的节奏明显落后,主要依赖Hero单一产品线。

另一方面,GoPro在主营业务受冲击时没有专注自救,反而将大量资源投向无人机与内容平台等新业务,最终在2018年1月宣布无人机停产。等GoPro反应过来的时候,市场格局已悄然改变,影石和大疆逐渐占据全景和运动相机赛道的主导权。

其次,市场竞争的加剧也是GoPro销量下滑的重要原因。大疆、影石等国产品牌凭借快速技术创新和多元产品线不断拓展大众用户群体,而GoPro仍局限于专业户外。2016年后,全球手持影像市场规模持续增长,GoPro的营收却不增反降。尽管市场的蛋糕在变大,但GoPro未能守住自己盘子里的那一份,更大的市场份额被影石等新入局者蚕食。

过去的GoPro,如今的影石,相似的故事还在上演,只不过主角换成了影石和大疆。不同的是,影石面临的是外部竞争更加激烈的智能影像市场——除了大疆,OPPO等手机厂商、新兴AI智能影像企业光子跃迁、光启之境等也加入了争夺。

影石正站在与GoPro当年相似的十字路口,参考老对手GoPro的反面案例,唯有跳出“重扩张、轻核心”的路径,才能在巨头环伺的智能影像市场中走得更远。

结语

关于布局无人机业务的战略考虑,影石曾在2025年上半年度的财报中明确阐述——“在上限更高的市场规模满足更丰富的用户需求”。

虽然都看好无人机,但影石比GoPro谨慎得多。GoPro从重投无人机到停产只用了三年,影石攒无人机专利就花了五年,一方面通过第三方合作模式推进无人机项目,以降低自主研发的风险;另一方面通过迭代新品坚守全景运动相机这一核心主业。

这种审慎的姿态,恰恰体现了影石目前处在进退维谷的中间战场——向上,影石和对手大疆仍有客观差距;向下,GoPro的前车之鉴比以往任何时候都离影石更近。任何关键窗口的错过,都可能导致其彻底掉队甚至出局。

市场教育、技术成熟度、竞争格局以及资金投入回报等变量,均可能影响最终的走向。影石能否在控制风险的同时把握机遇,将是其能否成为“大疆幸存者”,摆脱GoPro命运的关键。

评论