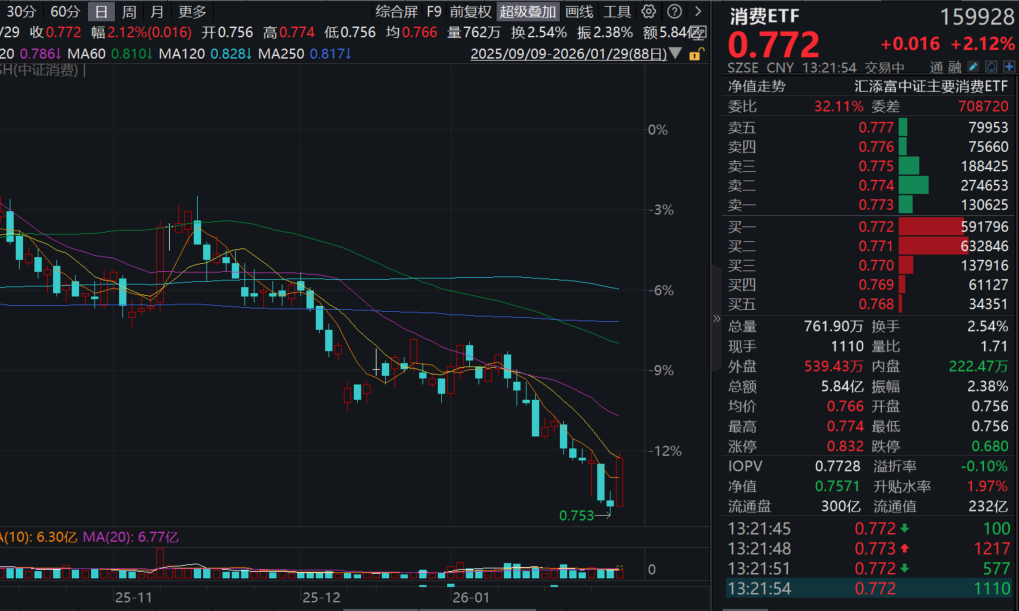

今日(1.29),大消费强势反攻,规模领跑的消费ETF(159928)大涨超2%,成交额已超5.8亿元。资金面上,近10日大举净流入超7.3亿元!最新规模超227亿元,同类遥遥领先!

白酒股多数大涨,贵州茅台涨超4%,此前一度九连跌(1.13-1.23)。知名茅台投资人段永平1月22日发声:拉长时间看茅台当前股价“真的不贵”。他还高度评价了i茅台的市场化改革:“一段时间内,茅台的销售肯定是会受到房地产行业等因素影响,但长期来讲i茅台很可能解决了在哪里能买到真茅台的问题,似乎打开了普通老百姓消费的口子。”

注:成分股仅做展示,不作为个股推介。

会议方面,2026年全国人口家庭发展工作会议在北京召开。会议强调,2026年要持续优化生育支持政策和激励措施,倡导积极婚育观,继续实施育儿补贴制度,大力发展普惠托育和托幼一体化服务,促进人口高质量发展。

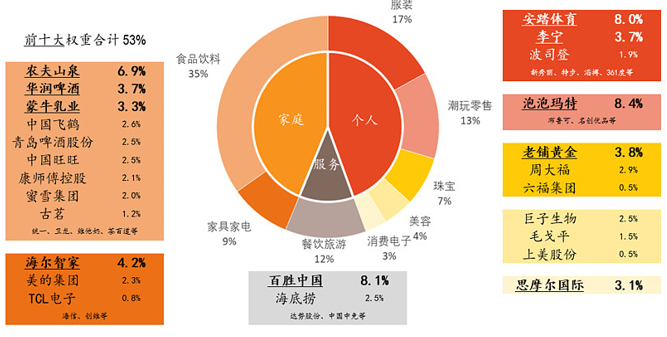

港股消费飘红,港股通消费ETF汇添富(159268)涨近1%,盘中成交额超3400万元!热门成分股中,海底捞涨超3%,安踏体育、李宁涨超2%,青岛啤酒股份涨超1%,蒙牛乳业涨近1%(成分股仅做展示,不作为个股推介)。

【机构:2026年春节白酒实际动销有望维持平稳】

中信证券认为,2026年来白酒行业发生了较多大事件和变化,推动渠道升级和突破。短期,白酒龙头企业开始积极拥抱消费者,消费者触达和消费者教育工作热度空前;中部企业适当降价,维持市场量价平衡;尾部企业停产、出清库存。长期,“以消费者为核心”的渠道协同体系料将成为行业下轮周期中核心竞争力,需要企业逐步提升拓客能力、服务能力和场景运营能力。新一轮市场培育下,行业整体有望受益于本轮新消费者获取和消费者教育提升效果。

白酒行业即将迎来春节旺季营销活动,渠道在经销商大会后持续学习吸收龙头企业的渠道、产品等多维度改革经验。白酒行业或在新改革和新方向下重新聚焦市场培育和消费者教育,促进开瓶动销并为经销商减负。综合考虑到动销已逐步平稳、2026年春节假期多一天、白酒春节消费场景等诸多因素,2026年春节白酒实际动销有望维持平稳,无须过度悲观。再考虑到后续逐步复苏趋势明确,看好白酒行业底部配置机会。预计2026年啤酒行业将在底部位置温和复苏,建议关注渠道控制力强、具备品牌溢价能力的行业龙头。

(来源:中信证券20260128《2026年春节白酒实际动销有望维持平稳,无须过度悲观》)

【白酒安全边际来自品牌势能、市场份额与动销】

近期洋河发布业绩预告与25-27年现金分红规划,2025年持续推进库存去化,预计25-26年股息向下调整较多。25年公司归母净利润21.2亿元-25.2亿元,同比下降62.2%-68.3%;扣非归母净利润18.5亿元-22.6亿元,同比下降66.9%-72.9%。按照中值计算,25Q4公司归母净利润-16.6亿元(24Q4同期-19.1亿元)。面对严峻的外部形势,公司持续推进库存去化、稳价盘并提势能。此外,公司公告25-27年度现金分红回报规划,预计25-27年度每年度现金分红总额不低于当年归母净利润的100%。

招商证券指出,白酒安全边际更多来自品牌势能、市场份额与动销,超过自由现金流的股息率只是锦上添花。同时五粮液、老窖9M25在手货币资金分别为1363亿元与317亿元,足够支撑业绩出清周期下的分红规划,若股价跟随波动系布局机遇。

动销跟踪看,近期茅台动销及批价均好于市场预期。1)i茅台以及专卖店自发团购拓宽消费群体,逐步交易出了价格底部。根据i茅台官方,1-9日累计超40万成交测算,预计i茅台1月投放超千吨。2)传统渠道到货进度差异较大(10%-30%不等),动销量未见明显下滑。截至目前预计全渠道动销量有小幅增长、价格坚挺(1570元)、2月(节前两周)传统渠道动销有望加速。

结合基金四季报持仓,白酒板块重仓比例已降至3.5%(超配比例仅为1.0%,低于13Q1-Q2,环比25Q3持平),重申白酒底部买点已经出现。

(来源:招商证券20260126《白酒动销渐起》)

【机构深度:2026白酒如何看?】

中信建投证券表示,白酒产业“五底阶段”将至,周期拐点可期。

1、短期看,政策层面消费限制措施正在逐步放松,边际改善趋势明显,白酒动销最悲观的时刻已经过去,随着PPI边际好转、刺激内需措施落地,白酒动销有望年中触底;白酒企业正处于业绩出清、渠道去库存阶段,普遍对春节及2026年的预期较为谨慎,叠加春节“虹吸效应”,或加快库存消化提升渠道健康度。

2、中长期看,近期茅台产品策略调整加快行业批价底的出现,以i茅台为直销引擎和渠道营销转型,即使飞天放量而批价松动,预计与1499元的偏离度相对可控,行业批价底将至。对于市场担忧的未来消费者需求,中小企业退出、龙头暂停产能扩张,预计2025年白酒产量跌破400万千升便是底部,而需求端白酒在国内具体场景中仍不可或缺,随着酒企营销策略转型更加契合“Z世代”喜好,白酒消费者基本面仍较为稳固。

白酒板块“三低一高”,配置价值凸显。

1、预期低:资本市场对白酒行业的预期持续走弱,自2021年以来连续年化收益率为负,白酒板块估值水平、公募持仓均处于低位,头部酒企加强分红回报、市值管理,白酒板块配置性价比高,是资本市场少数低估值叠加拐点将至的板块。

2、估值低:目前白酒板块历史分位数在15%以内,茅台、五粮液、泸州老窖PE估值自2000年以来的分位数分别为21.36%、10.11%、11.42%,与产业拐点共振,板块估值底部有支撑。

3、公募持仓低:从资金面看,公募基金持仓占比持续走弱,2025年三季度末白酒板块重仓持股占公募基金持仓比例仅为5.52%,若剔除被动基金持仓,主动基金持仓白酒板块比例25Q2便进入低配阶段,板块资金“筹码”相对干净。

4、股息高:此外,上市酒企响应政策号召,头部酒企均承诺分红率和分红额度,重视投资者回报,积极参与市场回购与大股东增持稳定股价走势,稳定市场预期。

投资方面,高端酒是行业周期风向标,看好先于行业触底回升。复盘2013-2015年白酒调整期股价表现,茅台、五粮液为代表的头部酒企是行业周期触底的核心风向标,率先实现基本面触底与股价回升。站在2026年的白酒周期,近期茅台、五粮液大幅调整经营策略,调整产品量价逻辑,同样对新年预期较为谨慎,在产业“五底阶段”与资本市场“三低一高”共振中,看好高端白酒股价表现强于行业。

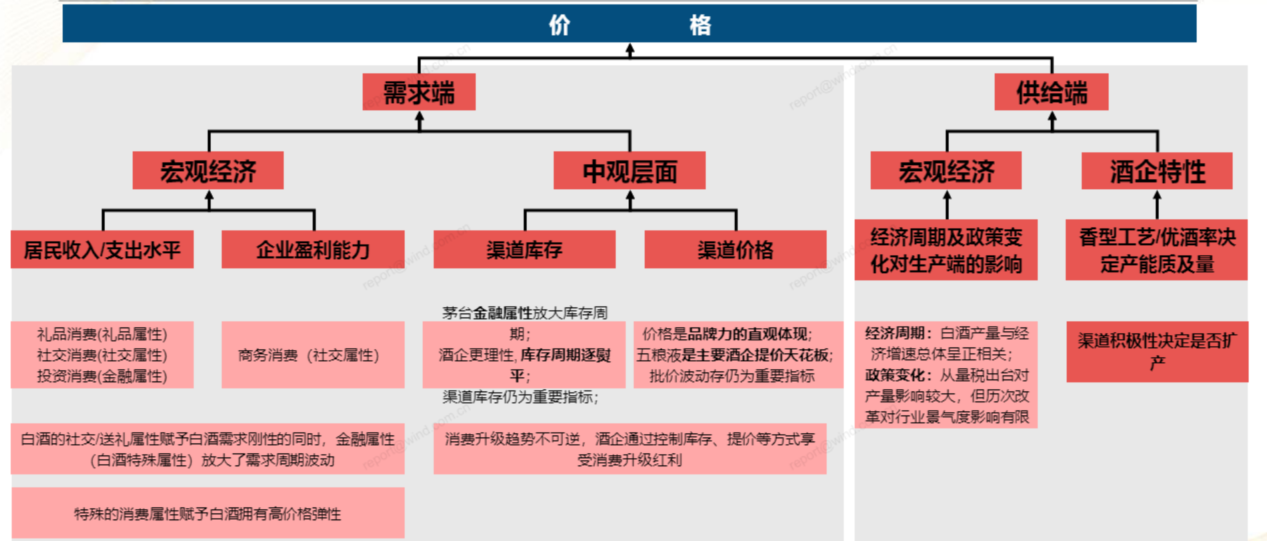

图:白酒供需分析框架

(来源:中信建投20260108《白酒跌宕15年——以产品视角,逆周期看高端白酒量价解析》)

消费ETF(159928)标的指数作为消费大板块中的刚需、内需属性板块,具有明显的穿越经济周期的盈利韧性。前十大成分股权重占比超68.55%,其中4只白酒龙头股共占比32%,养猪大户占比15%,其他权重股还包括:伊利股份(10%)、海天味业(4%)、东鹏饮料(4%)和海大集团(3%)。(数据截至:2025/12/5)关注大消费板块,相关产品消费ETF(159928),场外联接(A类:000248;C类:012857)。

一键布局新消费,认准更“纯粹”的港股通消费ETF汇添富(159268)!潮玩、珠宝、美妆,情绪消费一“基”在手,布局下一个LABUBU风口!港股通消费ETF汇添富(159268)还支持T+0交易、不占用QDII额度,是投资港股通消费赛道更为高效便捷的选择,一笔描绘属于Z世代的新消费蓝图!

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。上述产品均属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。港股通消费ETF汇添富(159268)的基金投资范围包括港股,会面临因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。投资者在申购/赎回ETF基金份额时,申购赎回代理券商可按照不超过0.50%的标准收取佣金,其中包含证券交易所、登记机构等收取的相关费用。其他基金的销售费用请参见相应基金的招募说明书、产品资料概要等法律文件。投资者在申购/赎回ETF基金份额时,申购赎回代理券商可按照不超过0.50%的标准收取佣金,其中包含证券交易所、登记机构等收取的相关费用。其他基金的销售费用请参见相应基金的招募说明书、产品资料概要等法律文件。

评论