又一家新三板公司要转到主板上市了,这次是卖厨具的银都股份(832772.OC)。这家总部位于浙江杭州的公司7月14日更新首次公开发行股票(IPO)招股说明书,计划在上交所发行不超过6600万股新股。

新发行的股份占发行后总股本的16.47%。发行后,银都股份总股本约4亿股,其中董事长周俊杰将持有近61%的股份,为公司实际控制人。

银都股份从事商用餐饮设备的生产和销售,包括制冷设备、自助餐设备和西餐设备等,销售对象包括饭店、学校、企事业单位。周俊杰拥有新加坡居住权,发行前通过直接与间接方式控制公司73%的股份。

银都股份2015年7月在新三板挂牌。从报表来看,该公司挂牌前及挂牌后的业绩都颇为亮眼。

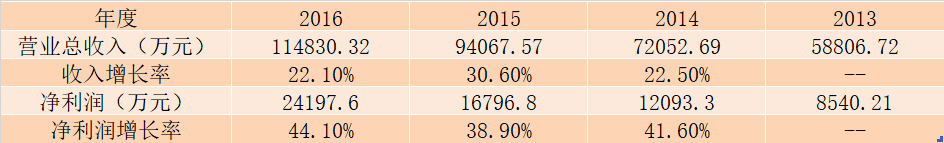

根据财报信息,银都股份过去三年收入与净利润均实现连续增长,其中收入增长率维持在20%-30%,净利润增长率维持在35%-45%。

2016年是银都股份上市后第一个完整的会计年度。当年营业收入同比增长22.1%,至11.48亿元;净利润增长44.1%,至2.42亿元。

该公司毛利润率与净利润率也不断提升。截至去年末,银都股份毛利率为43.84%,相比三年前提升12.94个百分点;净利率21.07%,相比三年前提升6.55个百分点。

作为上游行业,银都股份销售厨具的利润大大高于下游餐饮业。Wind二级行业信息显示,截至去年末,A股连锁餐饮公司的平均毛利率为56.97%,但平均净利率只有6.7%。

银都股份在招股说明书中称,公司通过ODM和OBM并行的模式开拓境外市场,目前已在美国、英国、德国、法国、意大利设立了销售子公司,该公司2016年的收入有82.6%来自境外。

新三板企业退市后转沪深市场IPO的案例正在大幅增加(界面新闻此前报道《上半年新三板挂牌与融资放缓 不过交易金额增加了》),截至今年6月末,共有八家企业在新三板成功摘牌并转板,其中六家在沪深A股市场挂牌。去年全年,新三板成功转板的企业仅有一家,2015年成功转板的企业为三家。

界面新闻此前对北京一家私募合伙人进行过采访。这位合伙人表示,“很多新三板挂牌的公司本来就是冲着上市去的,因为前两年IPO暂停了才去新三板上了个预科班,但终究是要升一级的。”

而银都股份可能就是一个典型的例子。该公司从新三板上市到主板IPO,只花了大约两年的时间。但从三板挂牌期间的动作来看,转主板IPO可谓“酝酿已久”。

银都股份在上交所发布的招股说明书显示,2015年12月,该公司在新三板进行了股权转让,总股本的2.5%被杭州俊毅投资转让给杭州银博投资。

前者系银都股份四名创始人共同投资的企业,转让前持股占总股本的10%,后者则为银都股份高管与核心员工的持股平台。这次转让令该公司得以调整股权结构,也为转主板后的高管股权激励埋下了伏笔。

2016年5月,银都股份通过2015年度利润分配方案,以资本公积向全体股东每10股转增1.7股,同时以未分配利润向全体股东每10股送32.94股。送转方案实施后,公司总股本由7500万股增至3.35亿股。

上交所上市规则规定,申请IPO的公司股本总额不应少于人民币5000万元,公开发行股份应达到公司股本的25%以上;公司股本超过人民币4亿元的,公开发行股份的比例可放宽至10%以上。

通过在新三板的高送转,银都股份实现了股本的大幅扩容。经扩容后,IPO后的股本总额提升至人民币4亿元,发行股本占总股本的比例放宽至16.47%,从而保证实际控制人周俊杰等旧股东的权益不至于被过度稀释。

银都股份尚未确定发行价格。不过,根据2014年的IPO窗口指导,目前A股上市公司的发行市盈率不得超过23倍。

发行后,银都股份扣除非经常性损益的净利润约为2.16亿元,扣非每股收益0.61元。如果以23倍的市盈率上限计算,银都股份发行价不超过14.03元,总募资规模不超过9.26亿元。

评论