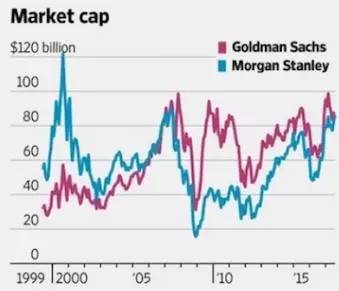

多年以来,提起华尔街,大多数人第一个想到的都是高盛,而不是摩根士丹利。2009年,在二者市值相差最大时,摩根士丹利一度落后高盛500亿美元。近年来,二者市值差距不断缩小,终于在美国东部时间7月24日(周一),摩根士丹利成功超越高盛,以收盘价计算,其865.5亿美元超过高盛的850.6亿美元市值近15亿美元,这也是2007年以来,高盛首次被摩根士丹利超越。

来源:华尔街日报

华尔街两大巨头在市值上的反转主要源自近期两份截然不同的财报。

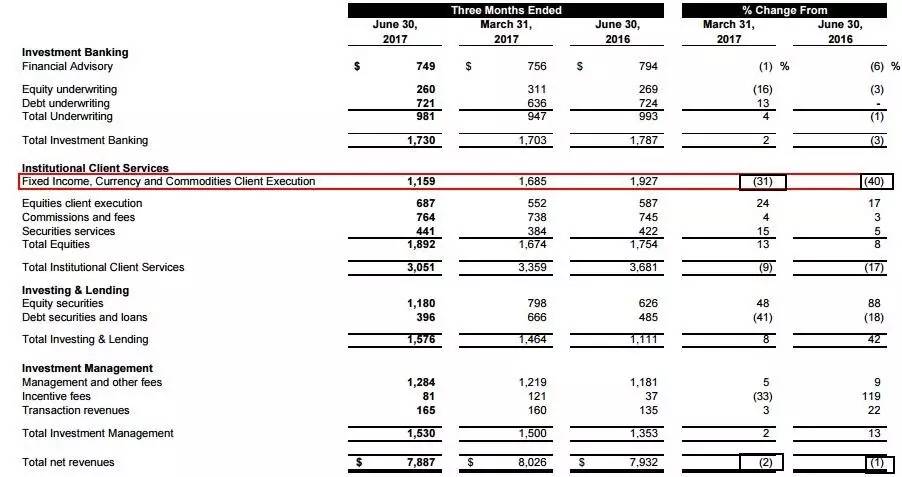

高盛输在哪里

研读高盛最新发布的2017第二季财报不难发现,在其四大板块业务中(投资银行、机构客户服务、投资与贷款、投资管理)中,仅“投资与贷款”一块业务增长尚可,2017年第二季度较2017第一季度增长8%;较2016年第二季度更是同比增长42%。这可以说是高盛此次Q2财报唯一的亮点了,其他三块业务则要么微增,要么下降。

来源:高盛2017 Q2财报

其中,“机构客户服务”这一业务下降厉害。整块业务营收较2017第一季度下降9%,从33.59亿美元降至30.51亿美元;较2016年同期更是降幅高达17%,2016年同期营收高达36.81亿美元。该业务的大幅下降主要由固收及商品部门的不景气导致,该部门11.59亿美元的营收较2017年第一季下降31%,较2016年同期则猛降40%。连高盛CFO Martin Chavez都感叹本季度的商品交易成绩单是高盛上市以来73个季度中最糟糕的一个季度。

“投资银行”与“投资管理”两大业务则较未有大起大落,均较2017年第一季度微增2%。

这样,四大板块业务加总后,高盛在2017年第二个季度交出的成绩单并不漂亮,78.87亿美元的总营收较上一季度下降2%,较去年同期下降1%。

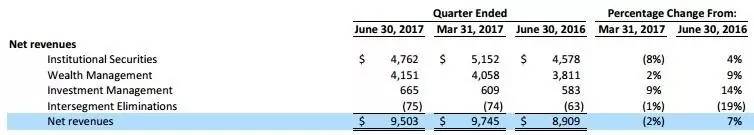

反观摩根士丹利,虽然2017年第二季度总营收较2017第一季度也下降2%至95.03亿美元,但较去年同期大涨7%,去年同期总营收为89.09亿美元。而此前分析师预期为91.3亿美元,超过分析师预期和去年同期也是摩根士丹利股价顺势上涨的主要因素。

来源:摩根士丹利2017 Q2财报

相比老对手高盛不到80亿美元的季度营收,95亿美元的营收则高出对手20%。利润方面,摩根士丹利在2017年第二季的经历亦从15.82亿美元上涨11%至17.57亿美元。

从华尔街两大巨头的2017第二季度财报看,不管是总营收规模还是变化趋势,摩根士丹利的表现都优于高盛,二者的市值在这样的背景下有如此变化也不无道理。

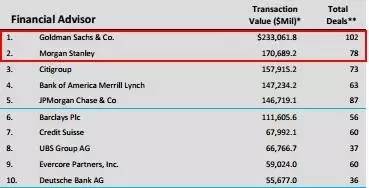

高盛依旧是“并购之王”

虽然暂时在总市值和业绩表现上被老对手超越,但在“并购”这一细分领域,高盛则依旧捍卫了其“并购之王”的称号。

每年,汤森路透都会编辑并发布《并购市场及财务顾问》报告,报告对该年度全球并购交易分为“交易宣布”和“交易完成”两大类,并分别统计每一类下的财务顾问排名。

来源:晨哨并购根据各年汤森路透《并购市场及财务顾问》报告整理

高盛和摩根士丹利在2011年以来大部分年份都位居该排名的前两位,当然高盛更胜一筹。按年度看,高盛除了在2011年“交易完成”类中位列摩根士丹利之后稳居第二,其他年份在两大类中均排名第一。可见其在全球并购市场上举足轻重的地位。

在汤森路透2017年Q1的报告中,高盛和摩根士丹利依旧位居前列。虽然在“交易完成”类别中,第一目前被美林银行拔得头筹,但该数据仅是第一季度的暂时性数据,波动性交大,从全年看,高盛仍有机会成为全年的第一名。

知名金融数据和软件公司Factset在7月最新发布的一份报告显示,2017年以来美国地区已宣布并购交易中,高盛以102笔和总交易金额2330亿美元高居榜首,摩根士丹利则紧随其后。

来源:Factset 7月报告

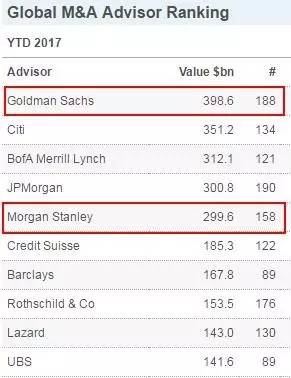

另据华尔街日报旗下WSJ MONEYBEAT的实时统计数据显示,2017年初至当前的全球并购交易中,高盛以总计188笔交易及3986亿美元交易额排名第一。

来源:WSJ MONEYBEAT

可见,从各家专业机构的统计来看,高盛仍然守住了其“并购之王”的称号。

这些交易都有高盛身影

中国化工以440亿美元收购瑞士先正达

2016年2月,中国化工与先正达签署收购协议后,该收购通过了包括美国外国投资委员会(CFIUS)等11个国家的投资审查机构及美国、欧盟等20个国家和地区反垄断机构的审查。为完成此项收购,中国化工通过自有资金带动其他各类金融机构,以及国际银团贷款、商业贷款等方式,完成了430亿美元市场化融资。

而在这笔中资迄今为止最大规模的海外并购中,高盛就是财务顾问之一。

中资财团超百亿美元收购普洛斯

7月14日,普洛斯宣布,将选择中国财团进行每股3.38新加坡元的收购交易,交易总价约116亿美元(160亿新加坡元)。普洛斯将从新加坡交易所退市。

中国财团包括万科集团占股21.4%、厚朴投资占股21.3%、高瓴资本占股21.2%、普洛斯管理层占股21.2%、中银集团投资有限公司占股15%。

在这笔近期最大的中资海外并购中,高盛也是财务顾问之一。

亚马逊137亿美元收购全食超市

除了在中资跨境并购中行动积极,美国本土的大型并购交易中自然也少不了高盛的身影。

近几个月,亚马逊137 亿美元收购全食超市算是全球并购交易中较受人瞩目的交易了。据后来SEC文件显示,亚马逊并不是第一家想收购全食的公司。在亚马逊之前,至少有美国超市连锁企业Albertsons以及另外4家私募公司对全食超市有兴趣。

最终,亚马逊能击败其他竞争对手拿下全食超市,背后则少不了高盛作为财务顾问的积极推动。

评论