前言

丰富的文化底蕴与生性乐观的人民似乎让印度从骨子里就刻上了文娱大国的基因。在多数人对印度的认知还停留在宝莱坞与板球上时,互联网的渗透已经对其文娱行业产生了翻天覆地的影响。

“猎豹大数据”与竺道研究院合作推出的《中印互联网对比研究报告》发出第二弹:文娱篇。我们将从数据角度探索中印文娱行业各细分领域(新闻、视频、音乐、直播、短视频)的发展状况与竞争格局,为你呈现印度文娱产业的整体发展图景,探讨印度在线文娱的投资价值与潜在投资标的。

Part 1 中印文娱行业概况

一、印度传统娱乐方式主导产业,基建仍落后

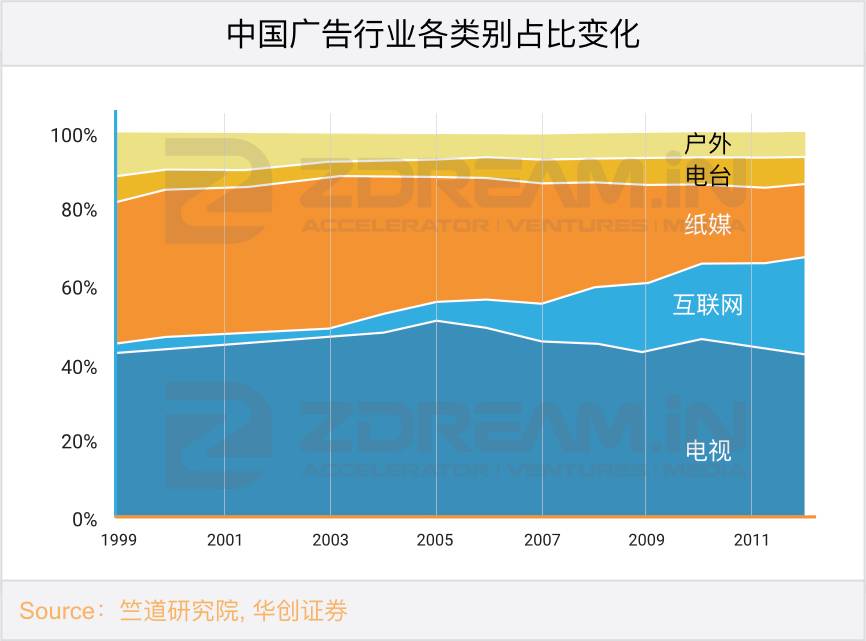

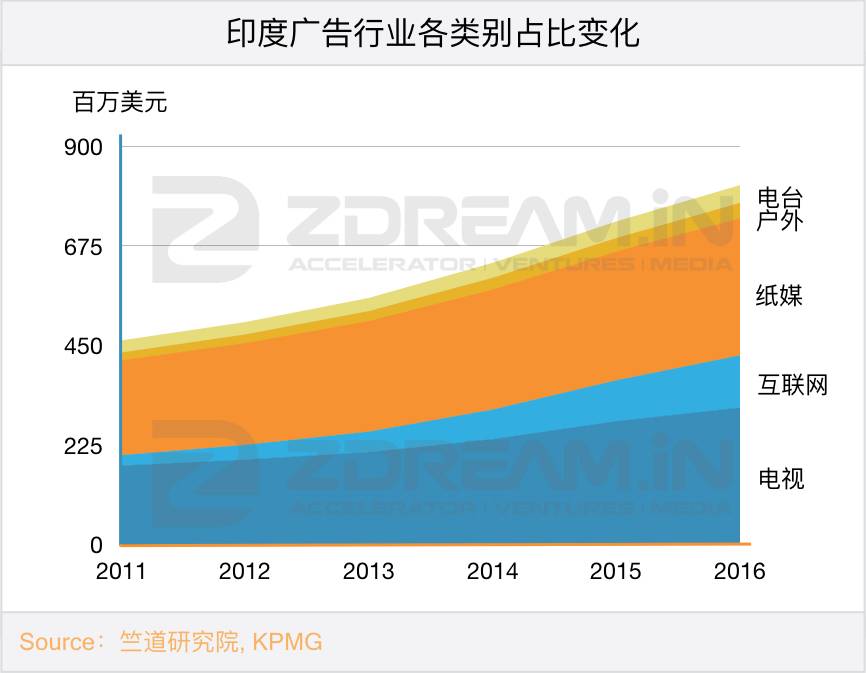

毕马威2017年关于印度文娱行业的一份报告显示,以TV、纸媒、电影为代表的传统文娱媒介仍然占据着整个娱乐产业的大头。从市场规模来看,TV占据46%,纸媒占24%,电影占11%;从广告份额上看,印度TV、纸媒的广告份额各占38%、广播占5%左右,这种分布接近中国2005年左右的情况。

1. 电视:农村电视保有量比城市多

印度拥有电视的家庭数量目前为1.83亿,其中农村(0.99亿)略高于城市(0.84亿),全国电视观众总数量约7.8亿,城市渗透率为99%,农村为60%。印度约80%有线电视用户用的依旧是模拟电路网络,处在我国08~09年水平。

2. 纸媒:逆势繁荣

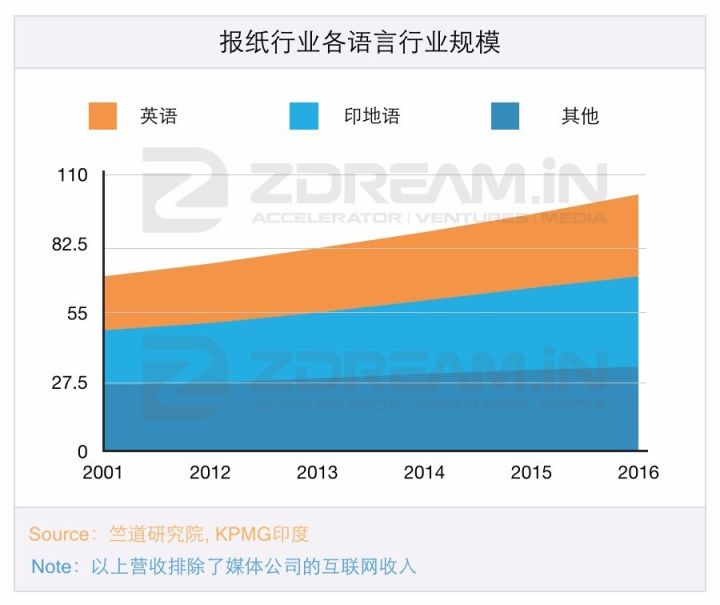

纸媒业目前占据着印度文娱市场约四分之一的规模。在全球报业遇冷的大环境下,印度报业却呈现出逆势繁荣的景象,行业规模年增速在7%左右。得益于印度的高人口密度与碎片化语言,未来印度整体报业仍将呈现一定的增长态势。

相比之下,欧美地区的报业在2007~2011年间已经呈现出崩溃式衰退,中国的纸媒市场自2007年开始也逐渐被互联网蚕食。

地方性语言报纸是印度报业持续增长的主要动因之一。印度报业呈现高度碎片化的局面,根据RNI(Registrar of Newspapers of India)数据显示,印度共有16000多份报纸在发行,但没有一份的发行范围覆盖全国。相较而言,印度杂志行业从2015年开始已经呈现下降趋势,不少杂志运营商开始转向成为线上内容提供商。

未来,印度互联网、新媒体的替代效应将首先从城市有消费能力的年轻群体开始逐步展现。

3. 电影:银幕跟不上产能 市场规模将进一步扩大

印度电影行业除了耳熟能详的宝莱坞Bollywood,其实还有Tollywood(泰米尔地区方言)、Chhollywood(中央邦地区方言)、Sandalwood(卡邦方言)等各种“坞”,每年制作1500到2000部电影,覆盖超过20种语言。行业整体一直处于稳步上升的趋势,预计到2020年,印度电影业收入将达到37亿美元。

印度总共银幕数量约为8000块,相比之下中国约有45000块。印度平均每百万人口仅享有10个银幕,在美国,这个数字是124,中国是90。印度多数地区的电影票价极低,除一线城市外,许多地方的电影票价约为3美金不到,整体来看历年票价呈上升趋势。

可以预见,随着印度电影行业基础设施的进一步建设、增多、完善与人均收入的增加,传统电影行业的市场规模会进一步扩大,并持续为互联网视频音乐等提供内容和人才。

4. 广播:收听设备开始数字化,本土内容为王

印度与中国电台广播的面积覆盖率均已达到90%,在这一传统行业的基建上,印度与中国没有太大的发展时间差。但从听众角度来看,印度的广播受众达70%以上,远超过中国。

出于对音质、频道选择、时效性等的追求,越来越多的城市受众选择车载系统、电脑等数字设备来收听广播,传统收音机的比重日渐式微;音乐流媒体、数字新闻广播、数字体育广播对传统电台逐渐形成替代,但由于印度不同地区极强烈的本土化特色,广播更衍生出多种流派,有竞争力的本土化内容往往需要更多沉淀与运营。

可以预期的是,拥有强大本土内容基础的本土电台广播的影响力在短期内不会被轻易取代,同时印度人的收听设备将进一步数字化、收听场景也将逐渐向移动、车载系统转移。

二、过于依靠广告收入成为印度互联网娱乐产业的阵痛

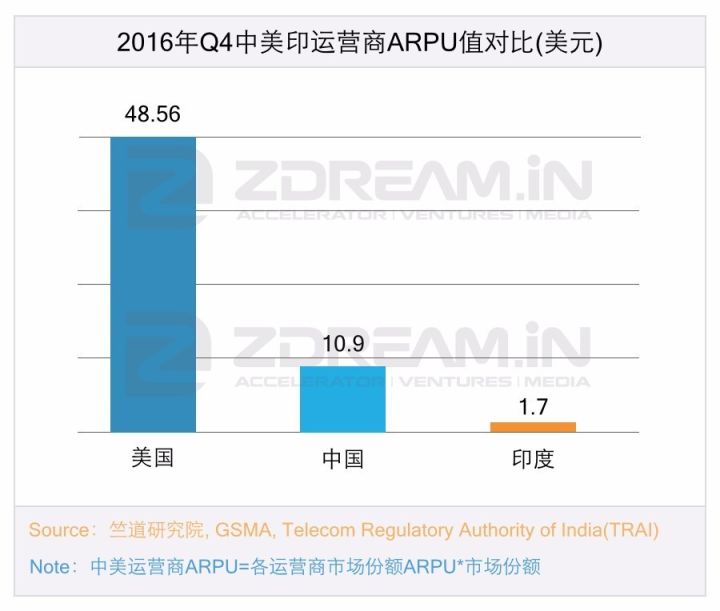

受限于印度较低的人均可支配收入与尚未形成的付费观念,印度运营商ARPU(每用户平均收入)值约为2美元,即使在发展中国家也处于相当落后的位置,还不到中国的1/5。

印度也存在较大的城乡差异,Care Ratings数据显示,印度一线城市用户的ARPU值(165卢比)接近三四线城市(98卢比)的两倍。因此,广告收入轻易超过订阅收入,成为印度文娱产业的主要收入来源;相比之下,中国内容平台的广告收入虽也占据主要部分,但已从2014年以来呈现下降趋势,消费者为内容付费的意识不断成熟,同时电商、衍生收入等其他的变现途径也在逐渐成长中。

2025年印度文娱产业将达到中国2016年规模的1/3左右

印度2016年人均GDP为1710美元,对应中国2005年水平,并且随人均收入增长,娱乐性支出才会大幅提升。后文分析也得出:视频,直播,音乐等行业印度均处在中国2010年左右阶段。较低的人均收入和较领先的产业阶段将成为制约娱乐行业的重要因素。

安永的一份数字文娱产业报告显示,印度仅有1%的移动用户(不超过500万人)愿意为正版移动内容付费。这一百分比在中国虽然也不高,但已超过10%。

随着印度城市化进程的推进与人均GDP的增长,竺道保守预测印度将在2025年前后达到中国2016年的文娱产业规模的1/3。

三、资本催熟印度线上娱乐产业,欧美平台占先,中国玩家陆续入场

统观印度线上文娱产业的发展,不难发现,许多细分领域已被Facebook、Google等进入印度市场较早的成熟欧美玩家占据了先机。如Youtube、Google News、Facebook对直播的切入,同时,近两年我们也看到了不少中国公司的身影,如新闻客户端UC News等。从“猎豹大数据”的app排行榜来看,直播软件Bigo Live,Live.me,短视频产品小影VivaVideo等也都已在印度市场抢得先机。

尽管被欧美巨头的平台占据部分领域榜首,印度的本土玩家仍然俘获着大部分的用户市场,一方面,本土公司深谙用户心理与需求,更懂得本土玩法;另一方面,近年来资本市场对于印度的看好也为这些本土初创公司带来了大量的资金。因此,尽管起步较中国晚,但许多印度初创已经在市场上达到相当的高度,缔造与孕育着下一只独角兽。同时,印度极度多元化的文化、语言背景也为新的初创留下不少想象空间。

四、中国在线娱乐行业迎来视频时代、付费时代

随着互联网+的不断深化与BAT等巨头在文娱方面的布局愈发全面,中国的互联网文娱产业已经逐渐形成成熟的产业生态,网络视频正在成为该生态系统的核心载体,这与智能设备的普及以及网络的发展密不可分,内容付费也逐渐成为许多平台的变现方式。

中国互联网时代较印度起步早,行业格局已经基本形成,细分领域的第一、第二梯队玩家也基本确定下来,握有IP版权的BAT等巨头市场优势非常明显。近年来,短视频、VR、内容行业成为新的资本宠儿,用户变现、内容运营也逐渐成为各大公司新的发展重点。

Part 2: 中印互联网文娱行业细分领域的发展与竞争

“猎豹大数据”与竺道一起从数据角度进一步探索中印娱乐行业各细分领域(新闻、视频、音乐、短视频、直播)的发展状况与竞争格局。

一、新闻资讯

1. 印度本地内容、方言内容吸引九成流量

获取新闻资讯一直是用户接入互联网的主要目的之一,从用户规模上看,印度的新闻用户数量相当于中国2008-2009年的水平(约2.5亿用户)。从流量分布上来看,新闻平台的流量多半来自二三线城市,而平台上的本土、方言内容贡献了约95%的流量。

2. 新闻资讯app竞争格局

个性化推荐走进印度 但传统印媒仍有一席之地

印度的新闻app排行榜中,排名第一的Dailyhunt是主打算法推荐的产品,于去年底获得了今日头条的投资。其周人均打开次数达46.8次,用户粘性也比较高。

排行榜中UC News和NewsDog都来自中国公司,并且也是主打新闻的个性化推荐,但拥有不同的资源优势。其中,周人均打开次数最高的是NewsDog,达90多次。

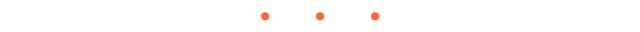

排名前两位的Dailyhunt和UC News竞争态势一直比较激烈。整体上来看,Dailyhunt近半年来有下滑趋势,而UC News起伏比较大,在今年上半年不断在缩小和Dailyhunt之间的差距,五六月份周活跃渗透率一度超越了Dailyhunt,但近期又有下降,差距再次被拉开。

近两年,由算法主导的个性化推荐新闻app在中国取得了巨大的成功,在中国新闻分类排名前5的app中,除腾讯新闻外,其余四款都是主打新闻个性化推荐的,而榜单中个性化推荐类新闻app在打开次数上优势也更为明显。

值得注意的是,在印度榜单中,我们依然可以看到Times of India、The Hindu等传统媒体的身影,而在中国榜单则基本全为互联网公司所占据。

由此可见,一方面,传统媒体的权威性依旧是印度的新闻读者看重的因素;另一方面,这些传统印媒长期以来沉淀的资源与实力使其在本土内容创作上更占优势。从趋势上看,个性化推荐新闻app在中国市场的繁荣也将在印度呈现,但传统印媒仍将有一席之地。

二、视频

1. 印度视频行业处在中国2010年阶段

自谷歌2006年收购Youtube后,中国的视频行业缘起,国内玩家纷纷入局视频分享,资本入市。经历谷歌退出和视频行业的多年竞争,目前中国的视频领域进入寡头时代,爱奇艺与腾讯视频两个龙头app优势明显。中国2017年移动视频用户规模为5.25亿。

印度互联网的发展基本上跳过了PC时代直接进入到移动时代,2013年随千元智能机普及,印度互联网用户大幅增长,加上Jio出现后所施行的免费低价策略带动印度流量价格的大幅降低。当前视频类App在印度网民中的渗透率为52%,即约2.4亿用户,大概与中国2009年的用户数量相当。

由于印度大部分用户第一次接触互联网就是通过安卓手机,而系统原生的Youtube成为了用户的第一个选择,丰富的内容和成熟的产品迅速获取了绝大部分市场份额。因此,印度网络视频行业无法像中国视频行业那样经历一个完整的产品发展模式和集中竞争的过程。

从时间表来看,印度仍然处在中国2006~2010年时网友上传视频和发生版权购买之间的阶段,据此,竺道认为印度视频行业处在中国2010年阶段。

2. 视频app竞争格局 内容在哪都是王牌

Youtube是印度视频app市场的绝对霸主,排名第二的hotstar周活相当于Youtube的六分之一,而hotstar也独占视频app的第二梯队,周活领先第三名两倍多。

既有霸主存在,也有着非常激烈的市场竞争。印度视频app中有如Hotstar这种来自电视网的服务,也有诞生于制片商的服务,例如排在第11位的Blaji Telefilms旗下的ALT Balaji。更不要提在哪个领域都有涉足的运营商Jio以及Airtel。Jio TV, JioCinema,Airtel TV都上榜前十名。

排行榜第八名Amazon Prime Video是于2016年底在印度推出的,其周活在半年多时间里一直在直线上涨,很快就超过了 AirtelTV和2016年初进入印度的Netflix等应用。

作为最大的UGC视频社区,Youtube云集了印度最多的网红与视频出品方,在印度的市场份额优势十分明显。但在自制剧、电视剧版权方面,Youtube的动作似乎比本土平台Hotstar慢,甚至同样来自美国的Amazon Prime Video、Netflix都已经开始对本土化内容的摸索。

从发展趋势来看,印度本土语言的喜剧、音乐类视频将随着移动互联网的发展进一步渗透到大众中,而耗时较长、消耗更多流量且需要付费的网剧平台的主要观众则是一线城市拥有不错收入的年轻白领们,这些平台的订阅费用依然是一部分低收入用户暂时还无法迈过的门槛。例如,Netflix每月的订阅价格为500卢比(约8美元),Amazon的年费为999卢比(约15美元)。

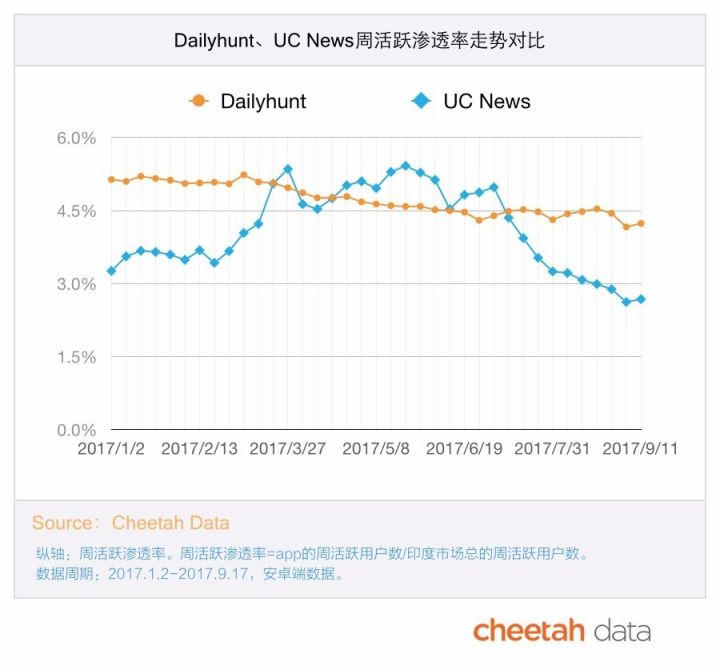

相比之下,进入了付费时代的中国视频app市场格局更为固定,正式迎来寡头时代。市场近80%的用户由爱奇艺、腾讯、优酷形成的“BTA阵营”抢占。中国视频app正不断加强在内容资源上的比拼,自制剧,自制综艺成为各家抢占流量的法宝,而在大平台对泛娱乐体系的打造中,视频app也被视为内容端口。

印度视频app市场与中国相比,除了巨头Youtube的压制外,还有用户付费意愿低的现实,在内容为王的时代,很多新进入印度市场的外国应用会出现水土不服的现象,但本土视频app的流量增长和稳定竞争格局也很难在短时间内得以实现。

三、音乐

1. 印度互联网音乐注定为巨头的游戏

随着互联网的普及和智能手机的兴起,数字音乐在2003-2005年间猛烈冲击着传统音像产业,同时,网络盗版音乐也肆意蔓延。到2013年中国关于版权的体系愈加完善,情况得以改观,而印度也在2012年正式设立音乐版权相关法律。

2016年,印度的音乐产业规模为122亿卢比(约12.2亿人民币),网络音乐用户数量不到1亿,规模和用户数均处在中国2006年水平。2016中国音乐产业规模已达到143亿元,网络音乐用户达5.2亿。

印度互联网音乐还未大规模出现就已经有了严格的版权法律,沉重的版权成本使创业公司面对大企业毫无优势,从而注定这是一个巨头的游戏。

从模式上看,印度在线音乐已经处于中国2010年开始强调版权但又没有付费的阶段。加上行业集中度较低的因素,竺道综合认为印度在线音乐行业处在中国2010年的阶段。

2. 音乐app竞争格局 “版权贵+变现难” 成产业两大拦路虎

排行榜中第二、三名都是电信运营商推出的音乐app。Wynk是印度电信运营商推出的全娱乐服务品牌,包括音乐、电影、游戏等,而Jio通过免费SIM卡与配套App模式切入市场,也取得了不错的成绩。

第四和第五名Saavn、Gaana和第八名Hungama都是印度流媒体音乐市场的先行者,这些平台虽然拥有一定量级的用户,市场份额较大,但也面临着版权费用高、变现难度大等运营难题。

中国音乐领域的争斗已经走出了荒蛮时期,用户和市场已经趋于成熟,榜单基本稳定。目前中国在线音乐行业,版权可以说是最大的壁垒和护城河,获取版权的前提是充沛的资金储备,同时,入局的早晚也影响着版图的分布。

QQ音乐与海洋音乐(包括酷狗、酷我音乐)合并后,新组成的腾讯音乐娱乐集团一直布局巩固地位。腾讯与环球音乐签订中国大陆地区数字版权分销战略性合作协议,已将环球音乐、索尼音乐、华纳音乐世界三大音乐公司在华独家版权牢牢捏在了手中。

从这一点来反观印度,短时间内,Saavn、Gaana及Hungama等平台间的竞争还集中在以开发新用户为主,做不到 “上游一体化”(内容垄断)的程度,印度暂时不会发生像中国市场上QQ音乐与酷我、酷狗音乐合并事件,音乐app领域还有新的创业机会。

四、短视频

1. 碎片化移动互联网时代的鲜活产物

移动互联网用户的时间呈现出鲜明的碎片化特点,这一点在中国与印度基本一致。中国的视频与短视频行业均已发展得十分成熟,甚至已经出现各种更加细分和垂直的玩家,如专注美颜与视效的美拍、专注音乐社交的抖音等。

相比之下,印度的短视频市场则主要还是以单口相声(Standup Comedy)、音乐歌舞、短剧等为主的内容聚集地,分发渠道十分单一,其他玩法如短视频社交等更处于刚萌芽的阶段。

2. 短视频app竞争格局

中国短视频热度不减 印度短视频有望成为下一个爆点

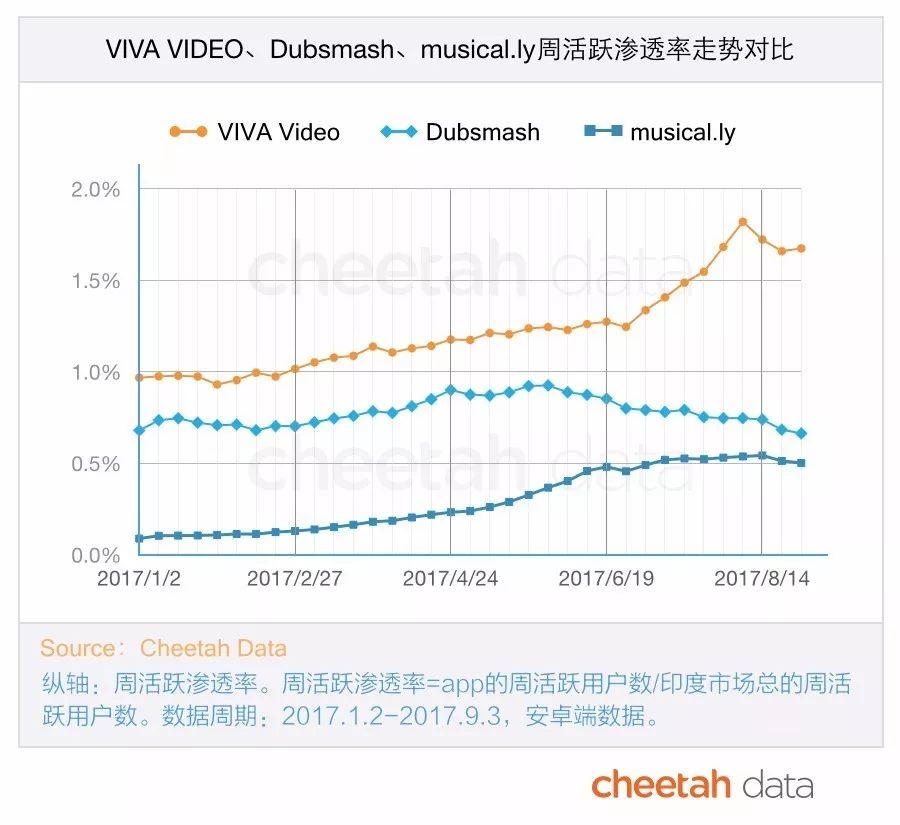

从“猎豹大数据”的榜单来看,印度短视频的头部效应还不明显,玩法也不够多样。上榜app均来自国外。排行第一名是来自中国的小影,第二名是德国对嘴表演 app,被称为德国“小咖秀”。

从排行榜前三名产品近半年的周活走势来看,整体上都是处于上涨的趋势,其中排名第一的vivavideo和排名第三的musical.ly涨幅都比较大。

最近,Youtube印度宣称,根据网站数据,印度方言短视频的点击率在过去两年中出现了双倍的增长,正在成为YouTube在印度发展的王牌。而且,其中有40%的点击来自海外印裔观众。

尽管印度的短视频的制作和整体生态还处于初级阶段,内容生产和分发都十分粗放,但用户的需求依然十分旺盛。据Google数据显示,目前87%的印度网民每天都会通过手机观看短视频。到2020年,80%的互联网内容会以短视频的形式呈现。

未来两到三年内,印度也许将会迎来PGC、UGC创作的集中爆发,本土化方言内容可能会为短视频带来增长动力,短视频有可能成为印度移动互联网发展的下一个爆点。

与印度短视频市场的冷清相比,中国短视频市场的热度持续不减,随着格局战的推进,巨头纷纷进入,试图占据更多的市场份额。今年上半年就有腾讯狂砸3.5亿美金入股快手,阿里将土豆全面转型为短视频平台,而今日头条以三款App分化短视频市场,今日头条和阿里分别斥巨资扶持短视频创作者。

从“猎豹大数据”的短视频app榜单可以看出,中国短视频的头部产品领先优势明显,更多从细分领域切入短视频的应用出现。

印度短视频市场在内容生产和分发上与中国差距不小,如快手一样的霸主级应用也许很难出现,但从新闻资讯、娱乐秀场、创意视频社交等方面分别切入短视频领域的今日头条也许能给印度市场提供一个新的思路,深谙印度本土文化的大平台在这个领域有更多提前布局的机会。

五、直播

1. 印度直播行业处在中国2010~2011年阶段

印度宽带用户数仅仅只有2000万,虽然流量价格相对较低,但是长时间看低价值视频仍然是一个奢侈的行为,所以在印度直播仍然处于萌芽阶段,可以视为中国2010~2011年水平。

2. 直播app竞争格局

中国直播输出海外 印度直播软件尚未迎来春天

印度现有的网红文化与热爱观看视频的习惯让印度的直播市场颇被看好,但印度市场的直播平台产品却非常少。目前比较突出的产品只有Bigo Live和live.me两家,而这两款产品都可以看作是中国直播向海外的输出。

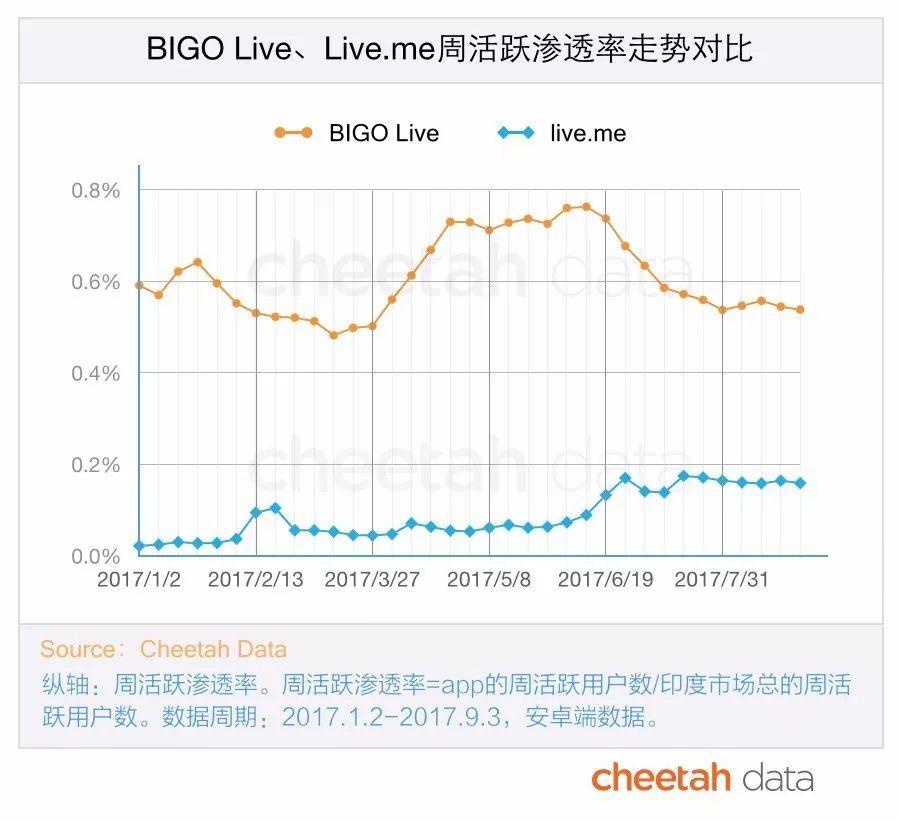

BIGO Live来自百果园网络科技,是欢聚时代原移动新产品部基础上成立的独立公司,也可以理解为欢聚时代为了出海而专门设计的产品,而Live.me是猎豹移动旗下的直播平台。

Bigo Live于2016年3月开始关注东南亚地区年轻人市场,Live.me进入印度市场是在今年初。从两者的数据表现来看,BIGO Live的周活高于Live.me三倍。两款产品的周人均打开次数都超过100次,说明用户粘性都比较好。Live.me在打开次数上更占优势。

从两个产品上半年的周活走势来看,BIGO Live虽然偶有起伏,但大体上表现稳定,Live.me保持了上升的趋势,上涨比较迅速。

与印度直播市场的冷清和国外直播产品出海印度的谨慎态度相反,中国直播市场在2016年则经历了轰轰烈烈的直播元年,资本追捧、用户打赏形成一股热潮。

目前,中国纯直播类app的格局已经逐渐趋于稳定。与“猎豹大数据”去年10月的直播app排行榜相比,从周活跃渗透率来看,有涨幅的app只占据三分之一,直播app整体市场规模已经差不多固定、上涨空间小。而从上榜产品背后的公司实力看,都是大公司背景、大额融资,或两者兼而有之。

虽然从印度直播平台的运营模式看,可以说是对中国模式的大复制,中国直播软件也初步打开印度市场,但印度直播元年却并非指日可待。网络基础设施较差、数字支付尚未形成风气,这些都给印度直播软件的发展带来了很大障碍。印度的直播软件均接入Google Pay进行付费,但Google Pay的付费过程复杂,且常出现付费失败的情况。

另外,印度市场上除了独立的直播APP以外,社交巨头如Facebook、Instagram、Twitter也纷纷上线直播功能。内嵌功能的好处是用户无需下载新的APP即可进行直播。这些社交巨头占据了印度市场绝大部分的流量。

当然,印度移动网络的高速发展、网红文化与用户对视频的热爱都让印度直播市场的未来可期,与视频、短视频一样,本土化的内容创作是直播软件未来在印度实现突破的关键。

Part3: 看好印度本土娱乐产业,但变现周期较长

印度娱乐产业存在全面性投资机会,外来玩家占据的多为平台型卡位,但整个产业生态链的核心——IP与内容才是玩家制胜的关键。

市场对于优质CP的需求与认可不会中断,印度高度多元化的文化与方言背景也使得各类本土内容初创有极大的想象空间。

整体来看,印度在线娱乐产业相比中国依旧处于初级阶段,未来5-10年将维持中高速增长。我们认为,印度本土文娱产业的发展潜力较大,但变现周期较长。

下期预告

"猎豹大数据"与竺道研究院联合发布的《中印互联网对比研究报告》下期推出消费服务主题(外卖、生活服务平台),敬请期待!

“猎豹大数据”数据说明:

1.除特别说明外,本文中标注“cheetah data”的数据来源于“猎豹大数据”(cn.data.cmcm.com)移动数据分析平台,猎豹全球智库将在此基础上为大家提供更权威、详实的移动互联网行业报告;

2.排行榜的排名依据为周活跃用户渗透率;只适用于安卓平台;

3.数据为猎豹产品日常功能收集,符合相关法律法规;

4.数据受到猎豹产品的用户规模、分布影响。

竺道研究院数据说明:

1.本次报告竺道所引用数据,除标明数据来源外的,均来自于竺道创投数据库以及竺道研究院。

2.在具体的外部数据使用中,竺道均采用多方数据比对、计算核验等形式来检验数据可信度。

3.对于印度宏观数据,World Bank等国际机构最终数据根源仍来自于印度政府。依照联合国统计促进委员会评估,印度国家宏观数据可信度为81.1(中国83.3,俄罗斯81.1,巴西76.7)。竺道认为可以信任并接受。

评论