2009年,在全球金融危机开始缓和后不久,在詹姆斯·夏诺斯(James Chanos)领导的对冲基金Kynikos Associates,一名分析师向基金管理层作了一次关于中国的报告。他介绍的情况让管理层瞠目结舌。

这名分析师估计,当时中国在建的高层建筑的建筑面积达到56亿平方米。这是一个巨大的数字——仅办公空间的面积就相当于为中国每个男女老少都提供一个小隔间——以至于夏诺斯以为这名分析师一定是把平方英尺和平方米搞混了。

但这名分析师表示,他已经核实过数字,这让夏诺斯震惊。“我们意识到,哇,这可是个一辈子难得见到的现象,”夏诺斯后来回忆称。

这位满头白发的反传统人士是首批意识到安然(Enron)欺诈骗局的人之一,他打赌这家能源公司的股价将会暴跌(用华尔街的术语来说是“做空”),并因此闻名。对于中国,夏诺斯当时认为,他找到了Kynikos的下一个大型做空对象。他开始做空那些将在中国硬着陆的情况下遭殃的公司,并且到处宣称中国债台高筑的经济中潜藏着危险。

“最能说明泡沫存在的是信贷过度,而不是估值……眼下没有哪个国家比中国更加信贷过度,”他在2009年12月对CNBC表示。一群对冲基金经理很快跟进,其中不少人在媒体上享有高知名度,包括Eclectica Asset Management的休·亨德利(Hugh Hendry)、海曼资本(Hayman Capital)的凯尔·巴斯(Kyle Bass)、Passport Capital的约翰·伯班克(John Burbank)以及Odey Asset Management的克里斯平·奥迪(Crispin Odey)。

快进到2018年,看空中国的人大多已被迫咽下苦果。尽管中国经济已从10年前的两位数增速放缓,而且在2015年和2016年都曾遭遇颠簸,但每一次颠簸最终都平息了下来。许多人当初预测的债务危机和汇率崩盘都没有成真。2017年中国的国内生产总值(GDP)增长6.9%,这是两年来最快的增速。

“(做空中国)的交易当初势头很猛。但他们忽略了一个事实,那就是中国有意愿,也有财力来应对这些问题。”太平洋投资管理公司(PIMCO)的基金经理迈克尔·戈麦斯(Michael Gomez)说,“这使形势发生了逆转。”

其结果是,很多中国怀疑论者认输了。亨德利在2016年转为看多中国,但不得不在去年关闭了他的对冲基金;Corriente Advisors的马克·哈特(Mark Hart)在9月放弃了看空中国的头寸。伯班克在12月关闭了他的旗舰基金。就连夏诺斯也表示,在他开始做空中国的交易以来,现在是他做空中国的头寸最小的时候。

去年,做空中国者遭受了尤为沉重的打击。根据纽约数据提供商S3 Partners的数据,2017年,做空在香港或者中国内地上市的中资公司的投资者遭受了逾350亿美元的损失,几乎是他们赌注的一半。

为何看空中国的人大错特错?是他们未能理解中国经济的运作方式,还是他们只是太早下注?在市场上,这些问题往往没有多少差别。但对于全球经济而言,这是2018年需要回答的最重要的问题之一。

即使中国的整体增长数字很强劲,但一些分析师和投资者正再次担心,北京方面为解决国内令人忧虑的信贷热潮而采取的走走停停的努力今年可能会造成问题。

的确,面对中国迄今颇为和缓的增长放缓,一些最看空中国的人依然不为所动。夏诺斯表示,Kynikos做空中国的豪赌基本上是成功的。这位对冲基金经理——以及其他一些知名投资者和经济学家——依然确信中国经济仍在走向毁灭。

“什么都没有改变,”夏诺斯说,“他们只是做了所有政府都会做的事情,把问题踢到未来去解决。而就中国而言,这是一个巨大的信贷问题……我不知道什么时候会结束,我只知道这是不可持续的。”

中国国家主席习近平在去年10月召开的中共十九大上宣布中国进入了“新时代”,并勉励全党“为实现中华民族伟大复兴的中国梦不懈奋斗”。其实中国在很大程度上已经实现了这一梦想。30年前,中国国内生产总值大约为2500亿美元,大致相当于芬兰或智利当前的经济规模。如今,按当前价格计算,仅仅深圳(香港以北的内地城市)的经济规模就比上述数字高出三分之一。中国的整体GDP已增至近12万亿美元。

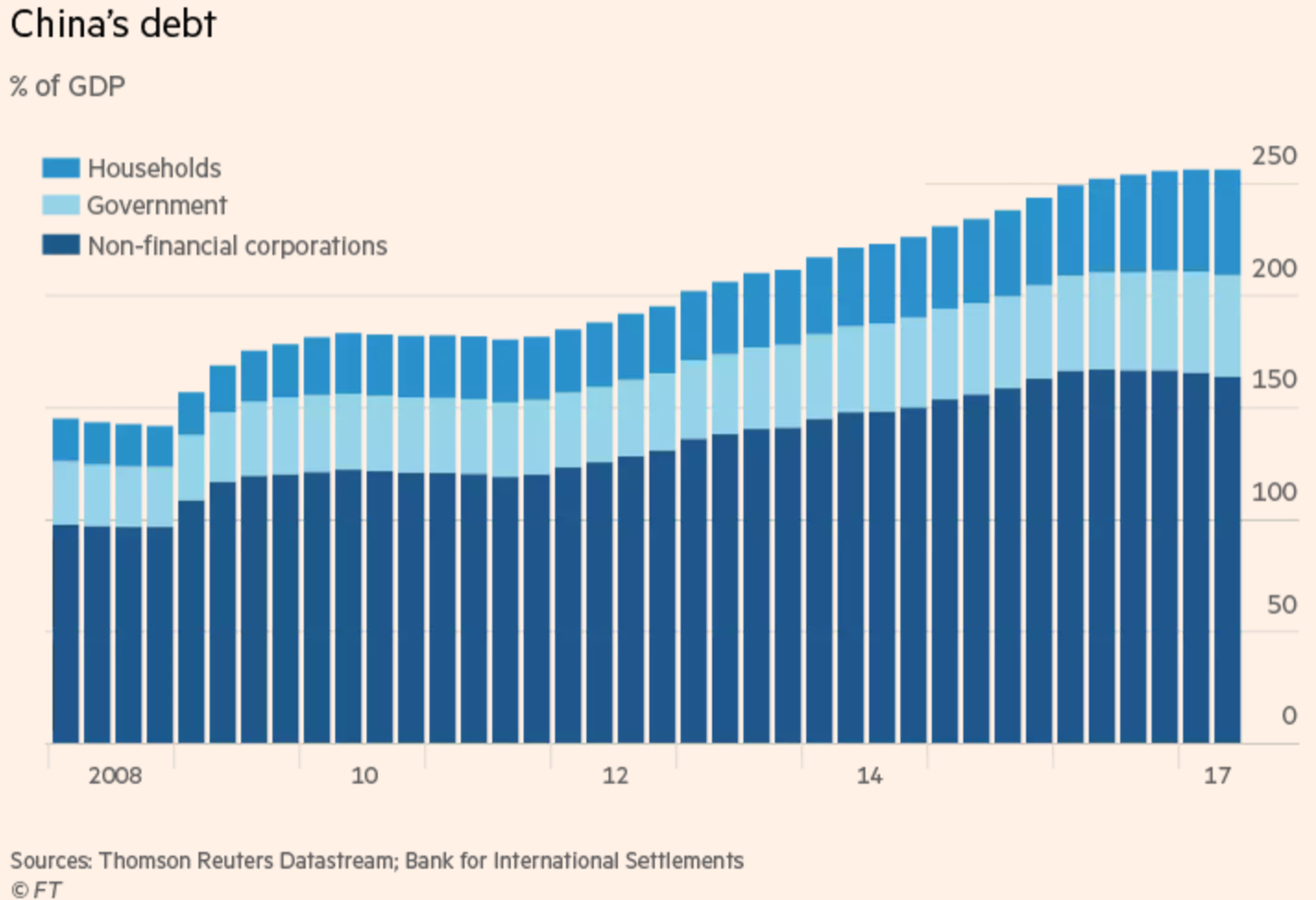

然而,中国在危机后的增长受到借贷狂潮的推动。国际清算银行(Bank for International Settlements)的数据显示,包括政府、家庭和本土企业在内的总体债务与GDP之比在过去10年里大幅升至256%。中国银行业资产与GDP之比已经从五年前的240%膨胀至310%。

这是对冲基金做空中国的主要依据,海曼资本的巴斯就是这么说的。2016年初,他列举了为何说“中国已无退路”的理由。

他写道:“有人坚定地认为,中国人只需要继续依靠无止境扩张的信贷,就能成功避免危机,最严重的情况也不过是经济增长温和放缓,这让我们想起2006年人们坚信美国房价永远不会下跌。”

巴斯在那时辩称,中国将不得不通过大量消耗外汇储备来拯救其坏账缠身的金融部门。这将迫使它让人民币贬值。当时中国已经通过让人民币相对于美元贬值而惊吓了市场,而押注人民币更大幅度贬值成了对冲基金经理们的热门交易。

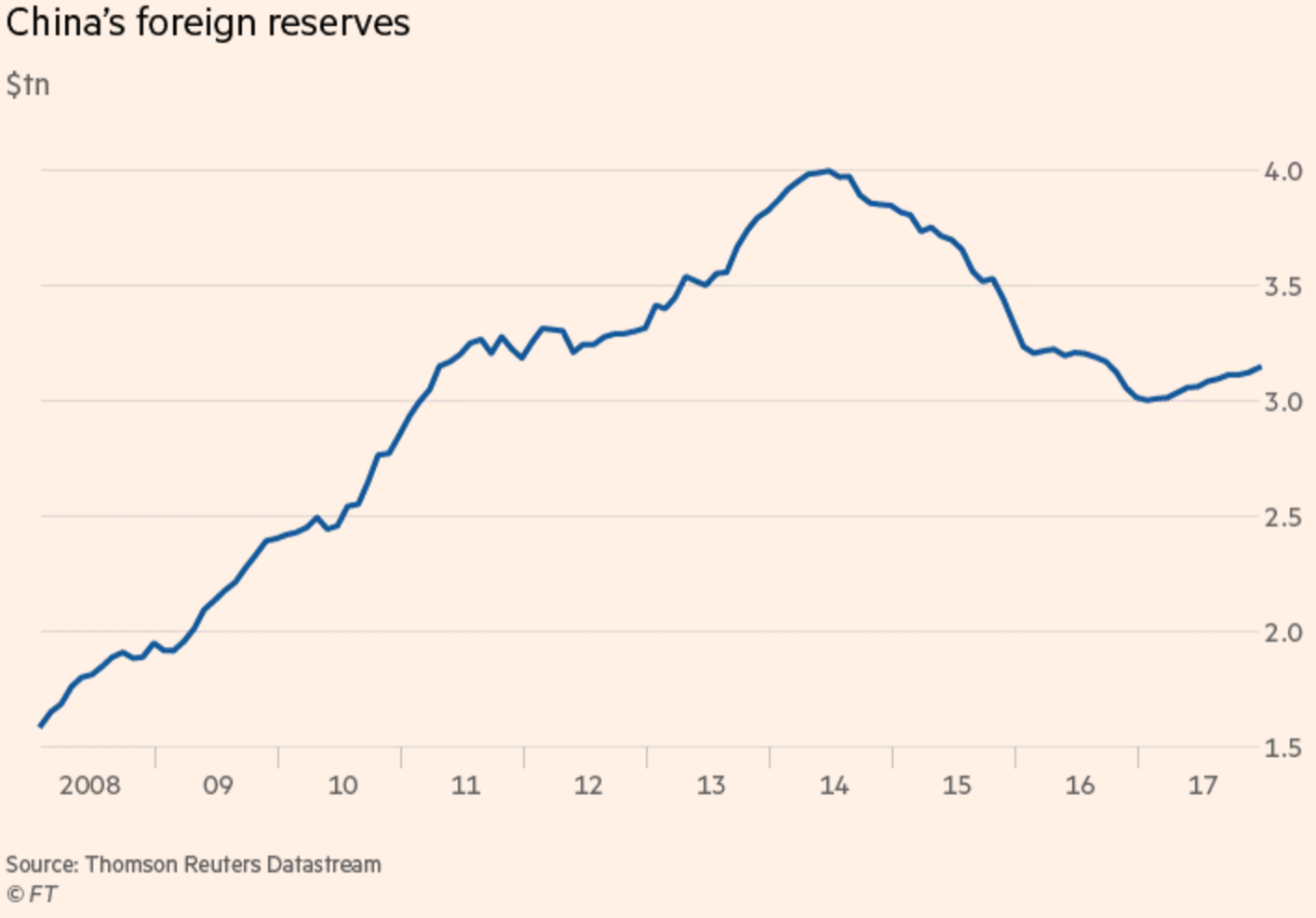

在一段时间内,这种押注看起来很聪明。在2015年至2016年间,中国外汇储备减少了约1万亿美元,到2016年底人民币兑美元汇率下跌逾12%,至8年低位。然而中国守住了阵地。人民币在2017年反弹,外汇储备再次增加,空头被无情地击溃。

美奇金投资咨询公司(J Capital Research)的研究总监杨思安(Anne Stevenson-Yang)指出:“中国政府对人民币被做空非常敏感,认为被某些境外基金出其不意地占便宜是某种国家耻辱。中国政府自认为是一家之主——这个家是指中国经济。”

查诺斯等一部分看空中国的人士仍然赚了钱,他们回避汇率豪赌,而是专注于间接暴露于中国经济放缓和再平衡的公司,比如巴西的淡水河谷(Vale)、澳大利亚的必和必拓(BHP Billiton)等大宗商品集团。但对很多投资者来说,大举做空中国的押注已经被交易员们沮丧地称为“寡妇制造者”。

从1980年代初起就投资于中国的对冲基金老将马克·金登(Mark Kingdon)表示,许多看空中国的人士只是误解了这个国家。金登资本管理公司(Kingdon Capital Management)的这位老板表示:“在所有这些噪音下,人们有时候很容易忘记中国是一个有管理的经济体,他们所有的债务都是自己欠自己的,他们还有数万亿美元的外汇储备。我关注中国很多年了,也许我在喝‘酷爱’饮料(Drinking the Kool-Aid,指一个人在同伴压力之下接受危险的观念——译者注)。但他们取得的成就是惊人的。”

有迹象表明,中国当局正在着手解决信贷热潮问题。摩根士丹利(Morgan Stanley)估计,2017年前9个月,中国总体债务与GDP之比仅上升4个百分点,这与2015年至2016年上升42个百分点相比是一个“显著改善”。摩根大通(JPMorgan)估计,去年第二季度债务与GDP之比下降,这是自2011年以来首次出现绝对值下降。

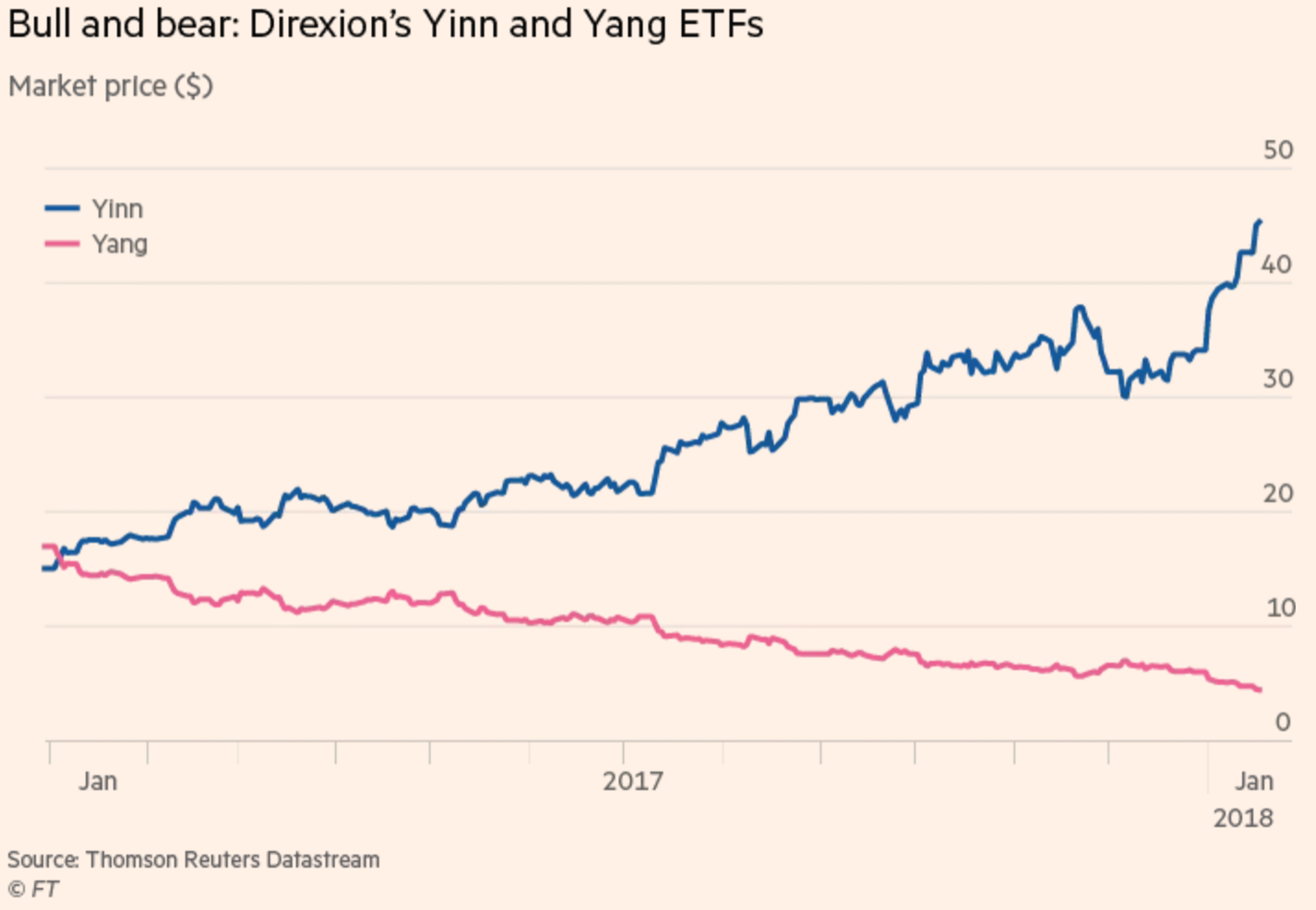

由Direxion管理的两只被恰当地称为Yinn和Yang的交易所交易基金(ETF)表现迥异,突显出北京方面的成功。Yinn这个三倍杠杆的“看多中国”的ETF在2017年回报率接近130%,而Yang这个“看空中国”的ETF价值缩水三分之二。

然而,让悲观者不安的因素依然存在。国际货币基金组织(IMF)在其对全球经济的最新展望中警告称,“中国金融体系的规模、复杂程度和增长速度都指向金融稳定风险居高不下”。

就连中国人民银行(PBoC)行长周小川也警告,中国可能面临“明斯基时刻”——此言指的是美国经济学家海曼·明斯基(Hyman Minsky)的理论,即稳定滋生自满情绪,最终不可收拾,造成恐慌。上周中国银监会主席郭树清也警告称,某个“黑天鹅”事件可能威胁中国的金融稳定。

在去年的十九大召开前夕,北京方面发起一场“监管风暴”,旨在整治影子银行体系。这一监管专项行动可能升级为全面打压努力,进而危及增长——这种可能性上月甚至在中国市场引发了一些不安。

总部位于波士顿的投资集团GMO的董事长兼新兴市场股票部门主管阿尔琼·戴维查(Arjun Divecha)认为,早就该对金融领域那些不受监管的阴暗角落进行打击。他将中国经济比作一片森林,而大树下的灌木(影子银行体系)长得太快。

他表示:“需要烧掉那些灌木,同时又不烧毁大树。发生这种情况的风险是存在的,但他们有对付它的工具。”巴斯没有回应就海曼资本的空头头寸发表评论的请求,但他似乎决心坚持自己的押注。12月29日,他在Twitter转发了路透社(Reuters)一篇关于中国影子银行业的文章,称当前局面是一场“彻底的金融灾难”。

夏诺斯表示,北京方面不愿采取可能导致急剧放缓。“通往地狱的跑步机并未停下来,他们还在继续投资,”夏诺斯说,“每当他们踩下刹车,经济增长就会失去后劲,然后他们就会掉头。”

就目前而言,投资者正沉浸于多年来覆盖面最广的全球经济增长,这在全球市场帮助引发了一轮涨势。中国的反弹在这其中发挥了重要作用,而多数投资者预计这一趋势将继续。

戈麦斯表示,太平洋投资管理公司投入“异常多的时间”评估中国,每个月都到中国评估其经济健康状况。虽然仍存在一些风险,但他认为,当局总体上较好地应对了挑战。“我们没有放松警惕。但目前我们的评估是,这些问题都得到了遏制,”他说,“他们一只脚踩着油门,一只脚放在刹车上。”

尽管如此,长期看空中国的人士辩称,没有什么让人放松的理由。

Silvercrest Asset Management首席策略师、曾在北京清华大学(Tsinghua University)担任教授的程致宇(Patrick Chovanec)表示,“这场秀持续了(比他的预期)长得多的时间,”而代价是“不可想象的”债务水平。

他补充说:“如果你得了癌症,医生告诉你只能活三个月,而你活过了三个月。你不会主动去找医生,嘲笑他的诊断有多么错误。”

译者/何黎

评论