IPO被否的原因对于各个企业而言不尽相同,涉及经营能力的持续性、企业会计及财务问题、信息披露、内控体系、合规性等,首发办法的定量标准很少,定性标准很多。需保荐人综合判断,对一些列因素进行综合考量。

明确的问题包括,同业竞争+关联交易+主营业务+出资+高管任职+内控,都是实质性问题。隐含问题见下:

1

报告期内的业绩情况

1、要赚钱,关注目前(报告期内的业绩基础,经得起现在的检查)和未来(基于前者,去佐证未来)的盈利情况

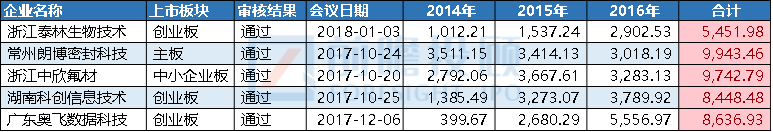

近日,根据网络风传及微信公众号“投行老范”的描述,“最近三年扣除非经常性损益后,净利润总和不低于1个亿”是目前最新的窗口指导,前瞻君查看大发审委之后上会的企业发现,除2018年1月3日过会的浙江泰林生物技术股份有限公司14年、15年、16年度合并净利润分别为1,012.21万元、1,537.24万元和2,902.53万元,三年总和为5,451.98万元顺利过会之外,其余四家中,三家是17年10月上会,1家是17年12月上会

下图为大发审委以来过会的企业中,三年净利低于1亿元的企业的上会时间分布。

数据来源:Wind 制图:前瞻IPO

除此之外三年净利总和低于一亿元的上会企业,不是正在取消发行就是在暂缓审核或者直接被否,这也暗合网络的一些传言。

图片来源:公众号投行老范文章微信留言

2、经得起核查,信服和佐证

利润高,如经不起核查,不清楚,真实性问题有问题,就未必能上市;

利润并不亮眼,体量较小,但会计核算规范经得起现场核查,且目前稳定增长,未来有大的发展,其他方面能符合审核思路,就有可能。

3、排队问题

第一年微利,第二年净利润较低,第三年净利润不大,能否排队?看是否符合基本保荐要求(报告期内),和未来的发展(报告期外)

业绩大,完全超额符合要求,比较有利

业绩小,也可以排队,但监管机构会更加严格+谨慎+往死里查。可能会起大早,赶了晚集。

前瞻君根据17年479家企业(二次上会算一家)的审核排队时长统计得出:

创业板的平均审核周期为15.30个月;

中小板的平均排队时长为19.37月;

上交所主板的平均排队时长为19.38月;

当然在清理IPO堰塞湖的同时,把之前排了几年队的积压企业直接拉出来上会也在一定程度上拉长了平均排队时长,且目前报材料8个多月就上会的企业越来越多,所以最稳妥的办法还是业绩达标、企业全面规范、历史问题解决之后再排队,当然证监会被否企业重新排队申请IPO态度也是十分欢迎的。

4、大发审委以来被否决案例

大发审委以来被否企业不乏业绩优良的企业,此类企业一般存在其他问题,影响业绩真实性或可持续性,被否企业三年净利润之和也大多高于目前的门槛1亿元,如此看来1亿元当真是最基本的要求了,达到了也并不能代表什么,没达到就贸然上会目前看来结局就很明显了!

2

发行人行业的情况

1、要有职业敏感性

电信、广播电视和卫星传输服务、纺织服装、服饰业、纺织业、废弃资源综合利用业、黑色金属矿采选业、互联网和相关服务、建筑装饰和其他建筑业、建筑装饰业、木门窗、楼梯制造、农副食品加工业、农业、批发业、其他互联网服务、卫生、印刷和记录媒介复制业、有色金属冶炼及压延加工、渔业、造纸及纸制品业等行业在大发审委以来显示出偏高的被否率。

2、发行人的行业核查难,比如农林牧渔。

农林牧渔企业存在现金收付、关联交易、存货核查等问题,让这类公司的IPO非常棘手。主营业务为鲜品食用菌的如意情,尽管净利润近9000万,但8月上会不幸被否。

但农业企业也并非全都是不可过会,诸如饲料、速冻肉制品、植物油等从事农副食品加工业务的公司,倒是显示出了较高的过会率,比如道道全、绝味食品等。其中,还包括了新三板公司佩蒂股份。所以,在考虑农业企业IPO成功率时,更应关注内控、收入成本核查难度等因素。

3、市场空间因素

发行人2亿收入,市场占有率50%,空间+前景就没有了。

4、发行人的情况和所属行业的情况不符

发行人毛利率50%超过同行太多。或同行都下滑,发行人却增长,如何解释。

5、发行人行业是被鼓励的+禁止的+限制的(注意政策动态变化)

例如,发行人全部和部分产品是限制类的,来决定IPO难度。2011-2012年消防类企业是鼓励的,几年后,变限制类的。

小结:注意经营情况和行业背离+发行人的前景

3

信息披露及重大事项的解释

1、异常事件要解释清楚

突然间的大订单,要重点关注客户真实性+关联方+冲业绩嫌疑。如果没这个客户,业绩就下滑,亏损,被否决风险就很大。

2、环保问题+安全事故+税务问题

关注对发行人的后续+经营是否有影响。对发行人的损失,是否都体现出来了。

3、应收账款不合理增加,上会前放款信用期

发行人为了增加销售,提高信用周期来拉动销售,对后续经营能力+持续经营能力有重大影响,此问题否决率也是高居不下。

4、供应商和客户重合问题

此问题被否率极高,在前瞻君眼里是个不能触碰的雷区,鸿禧能源、联德精材、天地在线等企业皆倒在这个问题上。

5、招投标占比及项目获取方式

项目获取需最大程度合法合规,“非招标”方式获取的业务占比逐年上升是危险的信息,如若存在需披露清楚占比及原因。

存在招标问题的公司,证监会会重点关注两大问题:

业务后续的回款问题,包括不规范回款、应收账款问题;

获取业务的手段问题,包括费用、商业贿赂。

一旦应收账款占比逐年升高,存在不规范回款但不清理,被否概率飙升。

一旦报告期内存在商业贿赂被行政处罚,或者费用明细异常于可比上市公司,被否概率飙升。

这背后的逻辑,也不难理解,毕竟,对于要靠投标来获取业务的企业来说,如果走非招标获得的项目越来越多,那么,与客户之间潜在的利益输送,是监管层严防的地方,而上述的规范回款、应收账款、费用、商业贿赂案底,都是需要关注的重点。

6、商业贿赂问题

此问题广泛存在于医药企业,一般认定存在商业贿赂主要是两个方面,一是账外给好处,二是用钱没道理。

账外给好处

这应该算是比较容易判断为商业贿赂的情形,即业务往来中存在部分财务没有如实入账的情形,法条对此有明文的规定,在此不多赘述。需要强调的是,此处的如实入账,是对交易双方的要求,而不仅仅对一方,这一点在“两票制”落地后尤为要注意。

用钱没道理

这个是指虽然公司对费用的支出虽然已经如实入账,但是对其是否真实,是否具有合理性存在怀疑。简单一点如销售费用,是否偏高,是不是符合行业惯例;复杂一点如,主办交流会议,这些交流会是不是真的开了,主办的费用是不是匹配会议规模、人数等、同时会与同行业进行对比。

从被否长春普华制药、南京圣和药业及重庆圣华曦药业来看,三家企业的主营业务、业绩规模都不存在问题,也没有实质性的硬伤,但是三家企业都因为商业贿赂问题而被否,从而引发是否存在商业贿赂的问题成为了一个潜在的IPO否决的红线问题。

小结:以上各类敏感问题,在大发审委的火眼金睛之下很难隐瞒,如果存在,需尽早解决;如若不能完全解决,也需要本着坦白从宽,抗拒从严的姿态清楚披露各类占比、发生原因以及未来解决方案配合向好从良的态度,如果不好好坦白等待证监会问到头上,结局一般不会太好!

4

财务数据真实性+合理性(非常重要)

1、审查路径

直接审查,监管机构现场核查,看单据是否一致+确实的证据+ERP检查。核查任务主要靠证监机构。

间接审查,反面论证。看合理性,反推真实性。或没造假,但对真实性有怀疑。如认定造假,3年不能申报。注意同业竞争对手的举报。

2、方法

实地走访(涵盖70%以上+前20大客户/供应商)+函证(关注真实性+及时性+发函90%/回函70%的范围)+经销商极度分散(至少50%)。所以,很多工作量很大,甚至核查上千家供应商/经销商

函证很重要,要做到充分+合理。注意寄送方式,员工直接携带+没有快递的留痕+单据保留不完整是大忌。

中介机构+发行人要穷尽方法+监管机构也无法找到更好的方法去证明有什么问题,才安全。监管机构要底稿,必须及时提供,今天要底稿,明天就必须给。目前IPO审核节奏很快。

小结:直接审查的东西要确保真实性/合理性+反面论证经得起推敲+证据提供及时性要快+工作量巨大

5

财务核查程序的完备性和覆盖

1、完备性

收入查到70%,函证到90%/回函70%。如经销商有几千家,监管机构建议也要到50%覆盖率。覆盖率增加5%,工作量几何级增长。

小结:保荐工作量巨大

6

基本会计处理

会计处理如果可能存在虚增利润,那么此会计处理要做到有理有据,经得起推敲。

经常提到的会计处理是以下四个:

1. 投资性房地产后续计量

2. 资产减值准备计提充分性

3. 折旧计提年限

4. 完工百分比法选择

故在面对模棱两可的会计问题时,最稳妥的处理是咨询专业人士找到最谨慎、尽量保守且不会产生虚增利润嫌疑的方式,同时要参考可比上市公司的相关处理。

如果在会计处理上出现问题,被否的概率也是极高。

7

内控是否有效

1、保证业绩真实性的同时,对内部控制的要求+标准,一直在提高。注意内控对经营业绩是否匹配。如用ERP系统,就反映了财务管理能力。

2、重要内控包括:收入、成本、存货

8

行业资质的问题

1、无资质+超越资质经营+借资质的问题。

2、问题核心在于,没资质却经营,说明业绩的合法性,存在合规性问题。容易被否决。

3、超越资质经营的话,要尽快解决。解决后,并运行一段1-2年时间再报材料比较安全。

9

经营是否发生重大不利的变化

1、产品结构、上游结构、销售区域、产业结构发生了重大变革

10

竞争对手的举报和诉讼

1、审核的大杀器,搅局的。

2、媒体质疑+内部举报+竞争对手举报+外部职业举报人

3、实名举报的情况,监管机构都要受理。

4、所以,做项目过程中,要低调。老板要注意,少接受媒体采访+老乡聚会+年会吹牛,对IPO有影响。偷偷摸摸上市最好,要低调。

结语:

IPO被否的原因对于各个企业而言不尽相同,涉及经营能力的持续性、企业会计及财务问题、信息披露、内控体系、合规性等,IPO红线也只是给大家起一个警示提醒作用,且发审委的审核思路也在不断地迭代进化中,故提示排队的企业还是要做好自检自查。

新一届发审委对细节尤为关注,审核的维度全面且十分严谨,上一届发审委审核业绩为王的思路已经不再适用了,目前发审委更关注内部控制和财务真实性。

拟IPO企业同时应注意以下几点审核趋势:

1、高度重视财务真实性和内控问题

2、证实可持续盈利性同时挖掘企业成长性

3、新一届委员独立性较强,存在超纲问题

4、高度重视报告期内合法经营问题

5、募投项目合理性成为新关注重点

6、互联网游戏行业、农林牧渔行业审慎审核

7、监管机构从底稿寻找突破口

8、关注中介核查程序及核查结果的有效性

本文由前瞻君根据17年审核情况整理更新而成,转发注明出

评论