前瞻IPO (ID:qianzhanipo)作者:前瞻君

1月23日晚间,温州康宁医院股份有限公司(以下简称“康宁医院”)发布公告称,中国证监会发审委于2018年1月23日召开的会议上未批淮本公司建议首次公开发售A股的申请。

至此,康宁医院“H+A”的美梦暂时破灭。公告中,该公司表示,将利用内部资源或其他途径为拟由A股发售募集所得款项融资的项目进行筹资,而这不会对公司的财务状况或营运带来任何重大不利影响。

尽管公告文字显得波澜不惊,但仍难掩管理层对此次IPO未过表现出的失望。注意到,凌晨4时50分,康宁医院董秘王健在朋友圈发了一条长文,“……被叫进去听到没通过的时候,我简直不相信自己的耳朵,到现在还以为是做梦……”

1

康宁医院IPO被否背后的问题有哪些?

康宁医院拟在上交所主板公开发行不超811.55万股,保荐机构为中信建投证券,发行人律师为北京海润律师事务所、发行人会计师为普华永道中天会计事务所。2016年12月19日首次预先披露招股书,排队时间400天,于1月23日首发上会被否。

康宁医院的主营业务为面向精神和心理疾病患者提供全方位的专科医疗服务。康宁医院是目前国内最大的民营精神专科医院集团,截至2017年6月30日,康宁医院拥有自营专科医院10家,并管理4家精神专科医院、1家主要从事精神科业务的中西医结合医院、1家以老年康复科业务为主的综合性医院和2个精神科科室,运营的床位总数量为4,150张。康宁医院总院温州康宁医院是中国目前唯一一家获评为三级甲等的民营精神专科医院,是国家卫计委评审为国家临床重点专科(精神科)建设单位中唯一一家民营精神专科医院。

本次发行募集资金拟投资于以下项目:苍南康宁医院搬迁扩建项目、平阳康宁医院 新建项目、温州康宁医院培训中心建设项目

合并利润表主要数据

▲数据来源:招股说明书

报告期内,康宁医院营业收入分别为29,629.60万元、34,367.41万元、41,540.90万元和28,313.63万元,康宁医院营业净利润分别为5119.86万元、5162.19万元、6555.10万元和3030.55万元。

25件医疗纠纷,16起死亡事故

康宁医院招股书显示,2014~2016年和2017年1~6月报告期内,康宁医院涉及经济赔偿的医疗纠纷分别为8件、7件、5件和5件,承担的赔偿支出分别为121.8万元、52.08万元、40.68万元和57万元,其中2014年有2起医疗事故需承担次要责任。截至招股书签署日,康宁医院尚有2件医疗纠纷处于法院审理过程中。

2014年~2017年上半年,在上述已经发生的医疗纠纷中,出现了16起死亡事故,其中2017年上半年就涉及3起。

子公司亏损

集团目前的主要收入都来自于温州康宁医院一家。报告期内温州康宁医院形成的主营业务收入占公司下属医疗机构形成的主营业务收入的比例分别为75.34%、70.76%、67.91%和61.55%。

此外,截至2017年6月末,康宁医院所拥有的21家控股子公司中有10家亏损,2家无营业收入。康宁医院所拥有的9家参股公司中,7家亏损、1家无营业收入。1家新成立的分公司尚无实际经营活动。

CIC灼识咨询执行董事王文华指出“纵然有政策和资本的支持,康宁医院所从事的精神疾病专科仍由公立医院占主导。一方面,我国精神科专业医护人员本就缺乏,且很多都没有接受过专业的训练,而公立医院已聘用了绝大部分的注册精神科医生,某些公立医院医生受到限制,不能为私家医院服务,这限制了为私家医院服务的合资格医生数目。”

另一方面,一二线城市中基本都有公立精神专科医院,而康宁医院很难与公立医院进行抗争,只能向利润空间较小的县级城市扩张。而且患者以及家属也更愿意到公立医院或综合医院精神科进行治疗,一定程度上限制了私立精神专科医院的收入来源。

人才掣肘

报告期内,康宁医院在规模扩张的同时,高级人员的储备却呈下降趋势。2014年~2016年末及2017年6月末,康宁医院主任和副主任医师占员工总数比重分别为2.36%、2.20%、2.18%和1.95%。主治医师占比从2014年末的3.91%下降至2017年6月末的3.84%。住院及助理医师的占比从2014年的6.47%下降至2017年6月末的5.73%。实习医师占比从2014年末的2.67%下降至2017年6月末的1.89%。

截至2017年6月末,康宁医院拥有884名医务人员,包括183名注册医生和701名其他医务人员,2014年~2016年和2017年1月~6 月,康宁医院医师离职率分别为14.00%、10.90%、6.90%和5.63%,存在专业医务人才流失的风险。

第三方医药服务平台麦斯康莱创始人史立臣表示,对于医院来说,超过5%的人才流失率已经属于较高水平,“因为医院一般靠医生的诊疗技术来打造品牌,一个科室的主任医师一旦流失,整个科室就很难支撑起来。”

王文华分析指出,人才短缺和流失是大多数民营医院都存在的问题。一方面是由于民营医疗机构很难招募到优秀的医学人才。中国医疗教育体系存在一定缺陷,医学教育水平参差不齐,而大部分培养自优质医学教育平台的人才会因为政策的支持和优厚的待遇选择公立医疗机构,民营医院难以网络人才。另一方面,医疗人才的培养需要大量的时间和资源,一名优秀的医学专业人才需要长期的理论知识基础和丰富的实践经验作为支撑,而民营医疗机构一般成立时间较短、规模较小,缺乏足够的资源来支撑专业人才的培养。

“如果医疗人才继续大量流失,导致配备水平不足,则可能会影响到康宁医院的正常运营。因此,如果康宁医院无法为新建或者新合作的医院提供充足的管理人员和医护人员,它快速复制扩张的业绩增长模式很可能难以为继,持续盈利能力也将受到质疑。”王文华表示。

平阳长庚医院:温州康宁实控人曾经参股,关联关系非关联化操作的合理性存疑

康宁医院盈利模式的特殊之处在于,除了自有直营医院之外,还管理了8家精神专科医院:平阳长庚医院、北京怡宁医院、燕郊辅仁医院、淳安黄锋医院、浦江黄锋医院、成都仁一精神科、慈宁医院、义乌精卫。

这些被管理的医院中,平阳长庚医院曾为关联方,北京怡宁医院现为关联方。温州康宁还为北京怡宁、燕郊辅仁、成都仁一、淳安黄锋、浦江黄锋提供大额借款。

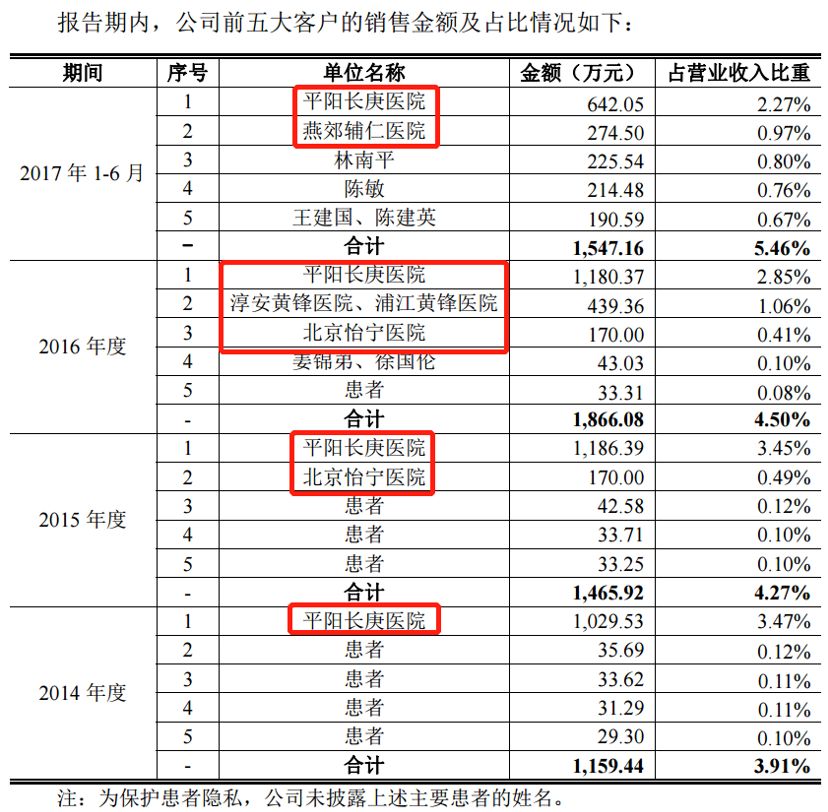

营业收入来自于客户。

平阳长庚医院、北京怡宁医院、淳安黄锋医院、浦江黄锋医院、燕郊辅仁医院这几大客户都由温州康宁提供管理服务,并向温州康宁支付管理费。

其中平阳长庚医院共为温州康宁创造了4038万元的收入,是第一大客户。

2015年4月之前,平阳长庚医院有一位股东叫温州市久富投资有限公司(前身为“温州市康宁投资有限公司”)。温州康宁实际控制人管伟立、王莲月及王莲月的姐妹王红月分别持有温州久富60%、20%、20%的股权。

2015年4月,管伟立、王莲月、王红月将其持有康宁投资全部股权转让给深圳前海鼎晖富海股权投资合伙企业(有限合伙)。从此,平阳长庚医院不再被认定为温州康宁的关联方。

这项操作的商业合理性前瞻君目前是找不到,这招关联交易非关联化也被证监会指出!

康宁医院为各大客户提供借款

温州康宁招股说明书披露了公司其他应收款前五名单位情况。

成都仁一医院、淳安黄锋医院、浦江黄锋医院、燕郊黄锋医院都在前五名单位中。

实质控制北京怡宁且提供无息垫款却不并表,原因何在?

报告期内,北京怡宁医院为温州康宁合计贡献收入340万元。

北京怡宁医院从2013年开始筹建,筹建阶段的款项主要由温州康宁垫付,在北京怡宁医院成立前,温州康宁累计代垫筹建期款项2477.30万元,截至2016年3月温州康宁已收回这笔代垫款。但是,温州康宁为支持北京怡宁的发展,2015年8-12月、2016年和2017年1-6月公司为其垫付了日常营运资金579.79万元、971.53万元和32.90万元。截至2017年6月末,北京怡宁医院尚欠温州康宁32.66万元。

康宁医院在招股书中对此解释为“公司为北京怡宁提供管理服务,为支持北京怡宁医院发展,借给北京怡宁部分资金用于日常营运支出是合理和必要的,公司未向北京怡宁医院收取利息或资金占用费。”

但前瞻君查看北京怡宁的历史沿革发现,康宁医院曾持有北京怡宁49%股权,2017年1月,重庆金浦医疗健康服务产业股权投资基金合伙企业(有限合伙)对北京怡宁医院增资,认购新增注册资本1500万元,持股比例33.33%。而温州康宁又是这个重庆金浦基金的合伙人,持有3.61%的份额。金浦基金2016年3月份才成立。金浦基金增资后浙江康宁对北京怡宁医院的持股比例降至32.67%。但目前北京怡宁占有康宁医院的大量资源,这一系列的资本操作又是为何?

一种可能的解释在于:北京怡宁2016年亏损925万元、2017年1-6月又亏损395万元。如果将北京怡宁认定为温州康宁子公司,合并报表后将减少温州康宁2016年净利润925万元。

因此,温州康宁不将北京怡宁认定为有实际控制权的子公司,而只认定为参股公司既可以确认北京怡宁的管理费收入,又避免了并表后的亏损,如此妙招前瞻君都为之折服,当然证监会也察觉到了,并在发审问题中提出了。

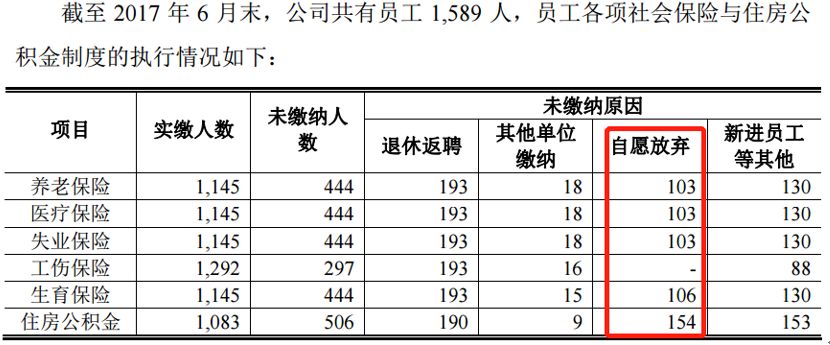

三成员工社保未缴齐

在康宁医院目前1589名员工之中,约有三成员工未缴纳齐全社保康宁医院员工数在2017年6月末增长至1589人,但公司未为其中444人缴纳除工伤保险以外的其他4项社会保险,同时,未为506名员工缴纳公积金,前者占比超过27%,后者占比接近32%,未缴纳的原因主要为退休返聘、自愿放弃、新进员工等其他。

发审委提出询问的主要问题

1、发行人通过管理输出方式向多家精神专科医院、以精神康复为主的综合性医院和精神科科室提供管理服务。请发行人代表说明:(1)所管理医院未列入合并范围的原因,向其提供资金、收取管理服务费用是否属于分红的行为,是否符合会计准则的要求;(2)是否涉及科室承包、租赁,是否符合相关法律法规的规定;(3)将对燕郊辅仁医院等三家医院提供管理服务的合约权利确认为无形资产的依据,是否符合会计准则的规定,形成的无形资产有无减值的风险;(4)提供借款、代垫筹建款、垫付营运资金与管理输出之间的关系,是否为合同义务;(5)举办民办非企业单位的原因,与发行人业务协同和业务竞争情况,是否存在同业竞争情形,是否需要承担额外义务、连带责任。请保荐代表人说明核查过程和方法,并发表明确核查意见。

2、北京怡宁医院在筹建阶段的款项部分由发行人垫付,该医院成立后,发行人为其提供管理服务。北京怡宁医院的法定代表人为管伟立,为发行人实际控制人之一。请发行人代表说明:(1)借给北京怡宁医院部分资金用于日常营运支出的合理性和必要性,未向北京怡宁医院收取利息或资金占用费的原因;(2)是否应按照实质重于形式原则将北京怡宁医院纳入合并范围;(3)对北京怡宁医院的投资收益核算是否符合会计准则的规定;(4)结合对北京怡宁医院投资收益的会计差错更正情况,说明2016年发行人在确认杭州宏澜股权投资收益时的会计处理是否符合企业会计准则的规定。请保荐代表人说明核查过程和方法,并发表明确核查意见。

3、报告期内,发行人与关联方存在关联交易情况,同时注销或转让了部分关联方。请发行人代表说明:(1)是否存在关联方替发行人承担成本、费用以及其他向发行人输送利益的情形;(2)对外转让关联方的原因、转让对价及其公允性;(3)鼎晖维鑫、鼎晖维森股权转让与收购平阳长庚医院之间的商业逻辑关系,转让后原转让方是否仍对平阳长庚医院存在重大影响,发行人继续管理平阳长庚医院精神科、确认管理服务收入远大于其固定效益基准的合理性,是否存在关联交易非关联化的情形;(4)关联方注销的原因,生产经营和注销过程的合规性,是否存在因重大违法违规而注销的情况。请保荐代表人说明核查过程和方法,并发表明确核查意见。

4、发行人自有和租赁的物业中存在临时改变规划用途的问题,自有物业和租赁物业均存在瑕疵。请发行人代表:(1)说明将工业用途的物业临时改变为医疗用途是否合法,期限届满后能否以医疗用途合法续期;(2)结合瑕疵房产的面积占比及相关经营单位的收入、利润指标占比情况,说明如未来不能重续租约,或政府部门对瑕疵房产要求整改,对发行人经营、盈利能力的影响,对发行人本次发行是否构成重大障碍。请保荐代表人说明核查过程和方法,并发表明确核查意见。

5、2016年发行人涉及房地产开发业务,对投资性房地产采用公允价值模式进行后续计量。请发行人代表说明:(1)温州国大房地产业务是否涉及住宅开发,是否存在政策和法律风险;(2)温州医科大学资产经营有限公司承担温州国大相关税费及滞纳金的合理性;(3)对投资性房地产采取公允价值模式计量的原因及合理性,是否具备核算基础。请保荐代表人说明核查过程和方法,并发表明确核查意见。

本文为「前瞻IPO」原创文章,转载请注明出处。

评论