中国医疗科技市场的格局正在发生变化,那些在过去行之有效、却无法适应未来的竞争手法,即将遭到全面淘汰。

10月29日上午,波士顿咨询公司(BCG)发布名为《制胜日新月异的中国医疗科技市场》的调研报告。波士顿咨询预计,到2020年,中国医疗科技市场的规模有望从全球第四位跃居第二,未来最重要的三大变化为:中端市场的重要性日益显现;本土企业不断崛起;产品销售方式发生转变。在争夺的重点领域——中端市场,本土企业将与跨国公司站在同一起跑线上,波士顿咨询建议相关企业审视自身模式,适时调整战略。

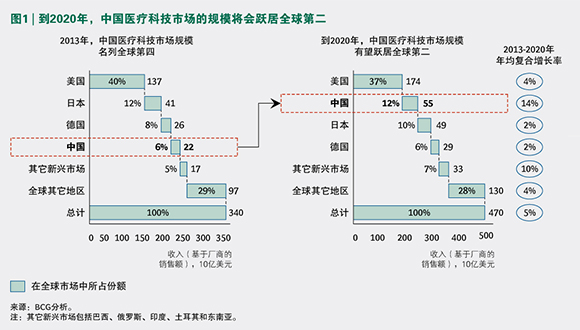

波士顿咨询预计,从2013年至2020年,中国医疗科技市场将继续以14%左右的年增长率稳步增长,年营收将从220亿美元增至550亿美元(参阅图1)。

中国医疗保健体系的持续改革、消费者对医疗保健需求的迅猛增长,是推动这一趋势的主要原因,加上陆续出台的监管政策,促使中国医疗科技市场格局发生变化。

界面新闻记者从报告中获悉,政府有关部门正在努力优化新产品审批程序,如国家食品药品监督管理总局(CFDA,以下简称“国家食药监总局”)将组建创新医疗器械审查办公室,并着手制订一系列综合评估标准。医疗器械产品重新注册申请流程的简化工作也正在开展中。国家食药监总局还规定所有二类和三类器械都必须在中国进行临床试验(一类器械风险最低)。跨国企业原先常常可以无需在中国进行临床试验即可完成进口产品的注册,现在,它们与本土产品相比将会失去原有优势,特别是对三类器械的审批。

影响变化的因素还有很多,该报告指出,2012年至2020年期间中国政府计划投入约170亿美元加大对县级医院的升级改造;有关部门还设定了2015年民营医院的床位数与业务量要达到医院总量20%的目标;医保报销范围在扩大,医院预算却日益收紧;对医疗腐败行为的严查及新的监管政策迫使企业必须摒弃过去那种不合法规的营销方式等。

县级医院的初始规模虽然远小于大型城市医院,但其增速很快,波士顿咨询建议医疗科技企业要通过更高效的销售团队、更广泛的销售网络来覆盖这些布局分散的县级医院。

对于民营医院的投资者来说,获取必需的执照以及招募大批训练有素的医护人员都是艰巨任务。2015年的目标并不容易实现,但是每建一所医院都需要采购大量新设备,这对供应商而言是一个好消息。

此外针对公立医院,部分城市正尝试管办分离的新模式,波士顿咨询预计这一变化过程将持续数年,医院设备和耗材的采购有可能会逐渐变为由一个集中的医院管理机构来统一处理,此类机构的议价能力将会更强,会对产品价格形成额外的下行压力。政府也在尝试创建医院联合体(比如由几家大医院和小医院共同成立一个医联体),这种变化将有可能改变医疗器械在医院系统内的推广模式。

波士顿咨询建议企业通过新的方式来接触客户,比如开展数字营销活动、减少一对一销售等。此类举措不仅能避免传统营销模式中的不合规行为,还有助于在利润下滑的大环境下降低营销成本。

波士顿咨询分析认为,尽管三甲医院通常会采购高端产品,但在价格压力不断增长以及医保支付预算紧缩的驱动下,它们将会更多地使用中端产品。以CT产品为例,从2013年至2020年,高端市场和低端市场的年均复合增长率预计将分别达到13%和5%,而中端市场则将高达18%。

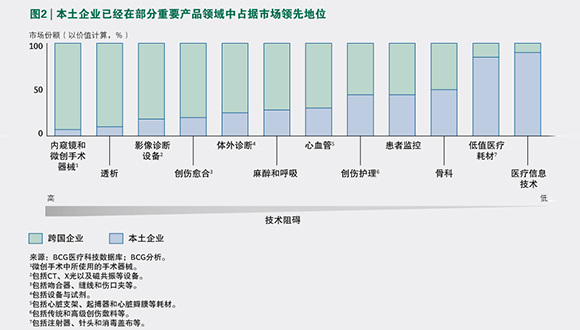

本土医疗科技企业已在许多产品领域占据领先地位(参阅图2),还将在高端产品等其它细分市场领域中占据更多份额,来自政府的支持将在一定程度上推动这一趋势的发展。波士顿咨询在报告中指出,从2012至2020年,中国政府计划投入100亿元人民币来推动医疗科技产品的研发,科技部已将推动本土企业在影像诊断设备等细分市场的发展作为重要目标纳入十二五规划。

本土企业近年来正在积极投资升级产品线,以实现技术创新和质量突破。微创医疗和迈瑞公司等部分领先企业正在通过海外并购来提升产品线的质量并获取更多尖端技术。

随着基础医疗保健体系和民营医院的发展,医院客户在地理位置上愈发分散,这一趋势要求厂商构建多元化的销售与营销网络。耗材厂商正越来越多地依靠物流服务商来提供库存和应收账款管理等服务,这一转变使厂商获得了更大的灵活性,而这些服务过去通常由经销商提供。

迄今为止,跨国企业一直专注于高端市场并取得了良好的成绩。但在未来,仅仅瞄准高端市场是不够的。波士顿咨询认为,跨国企业必须在三大方面调整业务模式,才有望保持其竞争力。

首先,跨国企业应迅速开发中端市场产品系列,可以选择以下三种方式:企业自主研发新产品,组建合资企业,收购外部业务。通用电气(General Electric)在中国自主开发了一系列种类齐全的中端市场产品;史赛克(Stryker)、捷迈(Zimmer)和美敦力(Medtronic)则通过收购逐步建立起自己的中端市场产品系列。

其次,跨国企业还应建立起一个覆盖范围广却又不失高效的销售与营销模式。例如,部分市场领先的医疗科技企业对医院进行细分,并针对不同组群,如大城市三甲医院、县级医院、偏远农村地区医院等,制定独特的销售和营销模式。

第三,除调整销售与营销模式外,还应通过调整生产和采购战略来降低成本。通用电气、西门子(Siemens)和飞利浦(Philips)等领先的医疗设备企业已纷纷设立本地生产工厂,通过降低劳动力成本、运输成本和进口关税来改善成本结构。

波士顿咨询提醒跨国企业在抢占中端市场时,不应牺牲在高端市场的领先地位,同时要强化在政府事务管理方面的能力与策略,以此来加强产品注册、定价、招投标等方面的管理能力,降低因监管政策改变而有可能受到的影响。

新的格局为本土企业提供了弯道超车的机会。然而,本土企业需要在新产品开发及销售和营销等环节提高自身能力,才能把握增长契机。

微创医疗、迈瑞公司和乐普医疗等本土企业均已将研发预算提升至与跨国企业相当的水平。它们还与研究机构开展合作,共同组建外部研发中心,或与跨国企业进行合资,以获取更多高新技术。在海外合作等方面,迈瑞公司和微创医疗最为活跃。尽管本土企业在管理海外收购项目的过程中面临着重重挑战,但它们可以通过这种方式来获取新技术、扩大整体业务规模并拓展在中国以外地区的渠道覆盖。

波士顿咨询建议本土企业应减少对经销商的依赖,积极利用现代化工具来最大程度地提升工作效率,通过自己的销售团队直接接触和管理关键客户。对于那些仍然主要由经销商来服务的客户,本土企业应建立起严格的经销商管理系统,以便衡量经销商的业绩表现,进而全面提升销售效率。

(详细内容请阅读波士顿咨询公司发布的《制胜日新月异的中国医疗科技市场》。)

评论