作者 | 顾左右

流程编辑 |刘博钰

米兰-昆德拉曾经说过“人类一思考,上帝就发笑。”但是风云君相信每一个参与到股市中的人都会用自己脑瓜思考过同一个问题,那就是“买什么样的股票可以稳定赚钱?”

如果我们继续将这个问题仔细的想下去又会得到更多的小问题,例如:

“大盘股稳,小盘股活,但是两者的收益率相比哪个可以更胜一筹?”

“市盈率和市净率两个指标哪个更加有效?”

“高市盈率是否意味着高成长性和高回报率?”

“我们该不该跟风炒作市场热点?”

“价值投资是否现实,作为小散户真的只能面对被收割的命运吗?”

今天风云君就向你们介绍一套教科书式的指数。看完这套指数之后,你会发现上面这些问题的答案真可以说是远在天边近在眼前。

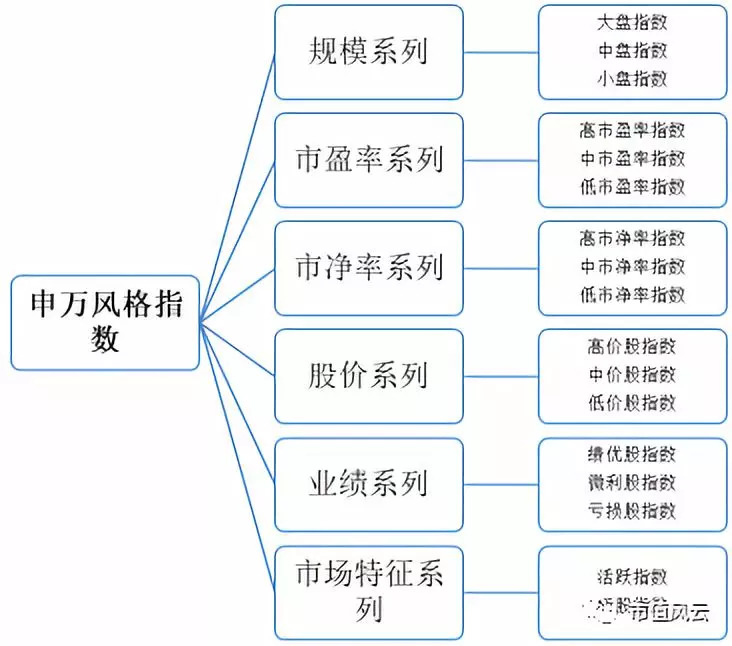

今天要说的申万风格指数一共分为6大系列17个指数。指数的起始日期为上个世纪的最后一个交易日,即1999年12月31日,基点均为1000点。

之所以称这套指标是教科书式的指标,是因为风云君这套指标划分的依据十分清晰易懂,指数按公司规模、市盈率、市净率、股价高低、业绩好坏和市场特征分为六大系列,除了市场特征系列之外,每个系列再按高中低三挡细分为15个具体指数。

市场特征系列分为两个指数,活跃指数和新股指数。其中活跃指数已于2017年停止更新。指数编得好好的,怎么说停就停了呢?你们可以先猜想一下其中的缘由,风云君一会告诉你们答案。

听上去好像还是有一点复杂,没关系,是骡子是马这就牵出来给各位客官遛遛看看。在图表面前,一切都是这么直白。

下面我们就来看看这些系列指数。

一、规模系列指数

首先我们先来看一下规模指数。规模系列指数按上市公司市值挑选成分股。市值最大的200家为大盘股指数成分股,市值排名201——600位的为中盘股,601——1400位为小盘股,成分股每年更新两次。

如果一会对比其他系列的指数,你会发现规模系指数之间的差别是最不明显的。

在2000年——2010年阶段大盘股指数领先,但是之后小盘股指数逐渐后来居上。在2015年股灾前,小盘股指数一度达到10000点,与大盘股指数差值将近6000点。但是股灾过后差值不断缩小到现在的2000点左右。

长期来看,大盘股和小盘股之间的差值平均数为943点。大盘股和小盘股之间的差值是否会逐渐回归到平均水平值得我们继续观察。

通过对规模系列十八年的数据和其他系列的对比我们不难发现,市值规模受市场情绪影响较大,对股票收益影响较小。

二、市盈率/市净率系列指数

接下来是市盈率和市净率系列指数,市盈率/市净率是股票的两种间接估值指标,所以我们将两个系列放到一起比较。

市盈率/市净率系列指数分别选取市盈率/市净率最高的300只股票、中位数上下各150家股票,和最低的300只股票为指数成分股。和规模系列一样,也是一年更换两次成分股。

通过观察这两个系列的指数我们可以发现以下四点规律:

1.低市盈率指数和低市净率指数在同系列指数中表现最好。

2.低市盈率指数表现又要好于低市净率,18年下来平均低市盈率指数比低市净率指数高392个点。

3.高中低市盈率指数间的区别要大于市净率各档指数间的水平,说明相比于市净率,市盈率的指标性更好。

4.高市盈率或者市净率的股票并没有体现出高增长高收益的特性。

三、股价系列指数

股价系列的编制方法与市盈率/市净率系列基本相同,即选取股价最低和最高的300家,和中位数上下各150家作为指数成分。

在股价系列中,低价股指数遥遥领先中价股和高价股。在2015年低价股指数达到14000点的历史高点,这也是所有17个申万风格指数的历史最高点。

目前低价股指数在8400点以上,在17个风格指数中是现价最高的。而且低价股指数常年高于其他指数,真可谓是穿越牛熊的高。

按照理性的逻辑来说,股票的收益率是一个比例值,应该和股价的高低无关。但是许多国内外的研究多次证实,低价股的收益率往往较高。

究其缘由无非是低价股的价格更为亲民拉低了投资门槛,另外较低的价格往往给人以风险更低的错觉。申万的股价系列指数又再一次印证了这一事实。

四、业绩系列指数

业绩系列选择资产收益率(ROE)最高的100只股票作为绩优股指数成分,100只ROE最接近但高于0的股票作为微利股指数成分。所有亏损股票作为亏损股成分。

通过观察这个系列我们可以发现,除了在2015年牛市中绩优股、微利股和亏损股指数有所接近外,大多数时间绩优股指数也明显高于其他二者。

而且自16年以后,绩优股增速非常明显,说明在一系列的高压政策下,A股市场投资风格有逐渐向价值投资的趋势,但是这一趋势是否能长期保持,还需要我们进一步观察。

从2000年开始,18年间绩优股指数增长了约6.85倍,折合成带复利的年化收益率约为11.3%。虽然这不是一组可以让人发家致富的数字,但是跑赢存款收益,跑赢通胀,甚至跑赢“十个人炒股八赔一平一赚”的结果,都是没有问题的。这也证明了A股价值投资的可行性。

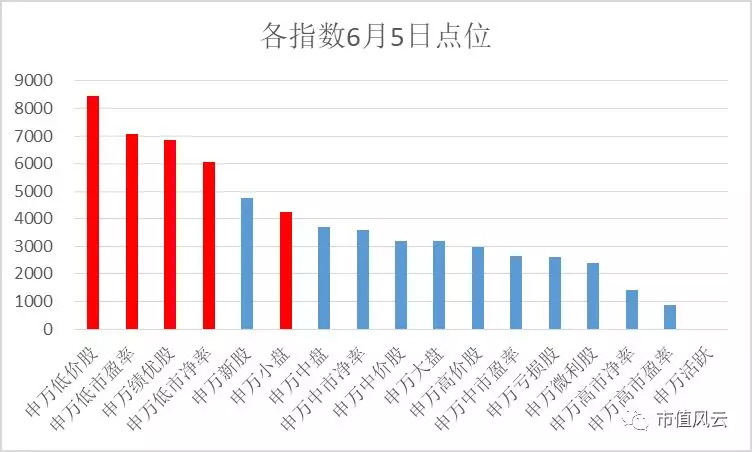

最后我们来看一下截止2018年6月5日的指数点位。实在不需要风云君多去解释什么,是不是这几个指数的曲线已经很好的回答我们在文章开头提到的那些问题?

五、消失的指数

对了,风云君在文章的开头还提到了一个申万活跃指数,这是个什么样的奇葩指数呢?

活跃股指数于2017年1月20日停止了更新,停止更新的原因也很简单,就是这个指数活生生的把自己玩没了!

什么叫玩没了呢:这个指数用了17年的时间,由1000点跌至了最后的10.11点,跌幅高达99%!

活跃股指数选取每周换手率最高的100只股票,成分股每周更新一次。这个指数就是假设投资者是个狂热的追热点型选手,每周买入上周最热门的股票,短期持有并卖出。

从长期的结果来看,这位假设中的可怜投资者已经穷的只剩底裤了。而且这个指数还没有考虑到交易费用问题,如果再算上交易费用,就该再欠别人两条底裤了。

其背后的原因无非是因为但凡是被热潮的股票难免价格虚高,如果做不到事前埋伏,只能事后跟风交易的话,难免要在高位做接盘侠。

希望这个早逝的指数可以让投资者们看清这个道理,前车之鉴,后事之师。

END

以上内容为市值风云APP原创

未获授权 转载必究

评论