京蓝科技(000711)在同一时间又是现金又是定增的方式,去收购同一家公司股权的行为,让市场不明所以,如今公司终有解惑。

双线进击确保收购成功

6月上旬,京蓝科技曾提及将动用3.03亿元真金白银,去收购中科鼎实环境工程股份有限公司(下称中科鼎实)51名股东合计持有的21%股份,根据该交易安排并经各方充分协商一致,上市公司、转让方与中科鼎实于2018年6月4日共同签署《京蓝科技股份有限公司与中科鼎实环境工程股份有限公司之股份收购协议》。目前该交易已经获得董事会全票同意,同时无需提交股东大会审批,无需其他相关部门批准,也不构成关联交易和重大资产重组。

不过与此同时,京蓝科技还发布过另一则公告,即上市公司还打算通过发行股份的方式购买中科鼎实部分股权,同时募集配套资金,具体方案尚未最终确定。这就让人有点晕了,既然是同样的标的,为何京蓝科技还需兵分两路,双线收购让事情变得这么复杂?端午节前夕,京蓝科技终于解惑,于其发布的公告中提到了自己的计划。

据京蓝科技介绍,在停牌期间,公司与交易对方就发行股份及支付现金收购中科鼎实股权的具体细节进行了磋商,确定了先用现金收购中科鼎实21%的股权,后再通过发行股份的方式收购中科鼎实73.89%的股权,到时候中科鼎实将成为上市公司的控股子公司。按照上市公司的说法,现金收购和发行股份收购之间并不存在互为条件的关系,后续上市公司收购中科鼎实73.89%股权是否实施不影响上市公司现金收购中科鼎实21%股权的收购协议的生效。而之所以会这么做,京蓝科技是基于“保险起见”的想法,即假如发行股份购买资产事项未获得证监会核准,上市公司也会计划在条件具备、资金允许的基础上,和交易对方协商一致,通过现金收购的方式继续收购中科鼎实至少30%股权,实现对中科鼎实的控股。也就是说,无论后续发行股份购买资产事项是否能够通过审核,上市公司都计划在条件具备的情况下,通过进一步收购中科鼎实股权实现对中科鼎实的控制,并将中科鼎实纳入上市公司合并报表范围。

看来京蓝科技对中科鼎实势在必得,那么,这是一家怎样的公司?

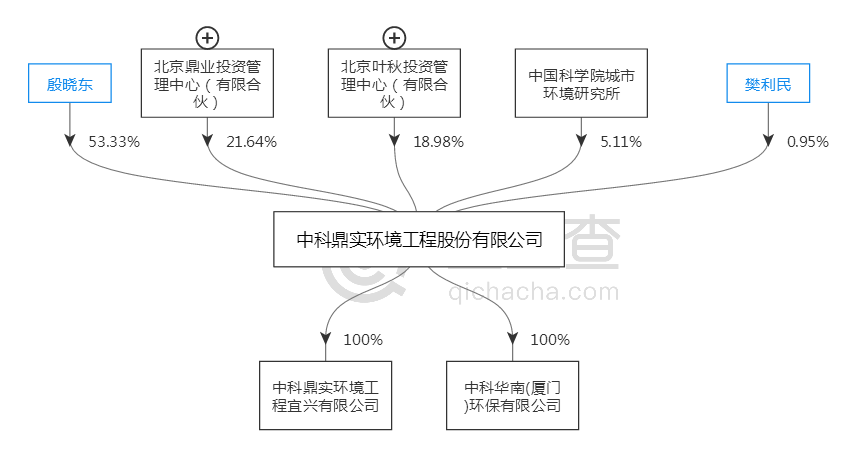

据公开信息显示,中科鼎实成立于2002年1月25日,法人殷晓东,注册资本6000万元,主营为环境修复工程服务,包括污染土壤修复、地下水修复、固体废物环境污染治理等业务,具备环保工程专业承包二级资质、地基基础工程专业承包一级资质、市政公用工程施工总承包三级资质、工程设计环境工程专项(污染修复工程)乙级资质等相关经营资质及高新技术企业证书。

2016年和2017年该公司的营业收入分别为2.69亿元和3.38亿元,净利润分别为2931.83万元和4808.44万元,经营活动产生的现金流量净额分别为3781.44万元和4050.31万元。按照京蓝科技的说法,收购之后,上市公司将具备“水土共治”一站式环境修复解决方案能力。

中科鼎实曾欲登陆创业板

值得注意的是,此次中科鼎实的一系列补偿义务人承诺称,中科鼎实在2018年度、2019年度、2020年度合并财务报表中扣除非经常性损益后归属于母公司的净利润三年累计实现不低于4亿元,且盈利承诺期内标的公司每年实现扣除非经常性损益后归属于母公司的净利润均不低于9000万元。同时,补偿义务人承诺标的公司在2018年度、2019年度、2020年度合并财务报表中经营性现金流量净额三年累计实现不低于1.5亿元,且标的公司在2018年度、2019年度、2020年度合并财务报表中经营性现金流量净额每年均为正数。

从数据看,2017年才实现了4808.44万元,2018年就必须要达到9000万元这个高度,对业绩提升要求较快,不过上市公司表示对中科鼎实2018年预测业绩的主要依据为在手订单规模、历史毛利率水平等,可实现性较高,截至2018年4月30日,中科鼎实已签订正在执行的合同预计在2018年实现收入4.75亿元。

除了业绩承诺,交易预估值较高也很令人在意。据悉,截至评估基准日2017年12月31日,中科鼎实股东全部权益的预估值为15亿元,中科鼎实合并口径归属于母公司未经审计的净资产账面值为1.84亿元,预估增值13.16亿元,预估增值率为717.42%。

对此,京蓝科技也做了风险特别提醒,不过其仍然认为定价具有合理性。目前京蓝科技称已与对方就方案初步达成一致,尚有具体细节需要进一步商讨、论证和完善。

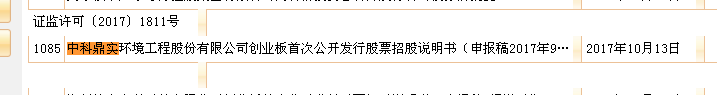

需要指出的是,中科鼎实曾冲关过IPO,2017年10月13日披露的招股说明书,至今在证监会网站上可以浏览,其当时选择的上市场所为深交所创业板,保荐机构为国海证券。翻开其招股说明书,可以了解到该公司目前在京蓝科技公告中看不到的诸多细节。

比如说毛利率,京蓝科技描述称毛利率具有一定可延续性,已经根据历史毛利率预测2018年业绩,但通过中科鼎实招股说明书看到,该公司的综合毛利率趋势并不向好,2014年、2015年、2016年、2017年一季度的毛利率分别为38.53%、35.48%、27.18%、27.2%,呈现下降趋势。

再比如说客户集中度问题,在2014年-2016年及2017年一季度里,中科鼎实来自前五大客户的销售额占同期营业收入的比重分别为99.41%、97.13%、88.22%及97.53%。

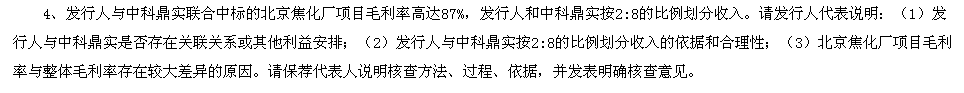

另外还有项目收入分配问题。在第十七届发审委2018年第15次会议中,北京建工环境修复股份有限公司的首发未获得通过,而发审委会议提出的询问中,就涉及到了中科鼎实。发审委对北京建工环境修复股份有限公司和中科鼎实的项目收入分成发出过疑问。

评论