被格力电器(000651.SZ)二次举牌后,空调压缩机供应商海立股份(600619.SH)大股东打响了控股权保卫战。

这一年之间,由公告转让、到紧抓不放、到反手增持,控股股东上海电气(集团)总公司(下称上海电气集团)对海立股份的态度发生了180度的大转变。

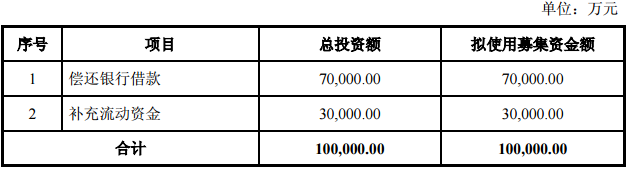

海立股份近日披露非公开发行预案,拟非公开发行不超过1.73亿股,募资不超10亿元,用于偿还银行借款及补充公司流动资金。

此次定增发行对象只有一家,为公司控股股东上海电气集团。上海电气以现金方式认购本次非公开发行的股份。

定增完成后,上海电气集团持有海立股份股份比例将由现在的20.22%上升至不超过33.51%。

7亿元用于偿还银行借款,3亿补充流动资金,因此次定增,未有具体的项目投入,加之定增方案发布在格力电器二次举牌海立股份的关键期,且大股东全额参与定增,故市场普遍认为,海立股份此举的真实意图在于,增强大股东电气总公司控制权,对抗格力电器。

格力电器与海立股份的故事可以追溯到一年前。(详见《【深度】压缩机的争夺:格力举牌海立股份未完待续》)

一年前,上海电气集团曾抛出过股权转让计划,当时在转让意向中对受让方提出了十三项资格条件,被外界质疑存在定向受让方。市场也曾传出海尔有意受让,但海立股份悉数否认。

格力电器当时也表示出浓厚兴趣,希望接盘控股权。随后,上海电气集团迅速取消转让。上海电气集团还因此在近期被上交所予以通报批评处分,并记入诚信档案。

业内称,海立股份是国内最好的空调压缩机企业。2017年度,公司空调压缩机销量为2235万台,市场份额约为12.53%,位居行业第三,是国内最大的非自配套空调压缩机厂商。

格力电器空调压缩机产能,远不能满足自身需求,并在海立股份采购压缩机。今年格力电器将其与海立股份的关联交易额度从25亿元上调至80亿元。

不止空调压缩机,海立股价拥有的是“压缩机、电机、驱动控制、冷暖关联、汽车零部件”五大产业。其中海立在新能源车用压缩机的业务,或许对格力电器董事长董明珠的“造车”事业带来益处。

因此,格力电器也未轻易放弃机会。去年受让控制权落空后,格力电器通过二级市场买入4332万股海立股份股票,持股比例达5%,形成首次举牌。

上交所问询格力电器举牌海立股份是否意在其控制权。格力电器回复称,截至目前没有获取海立股份控制权的计划,同时也承诺,“未来12个月如海立股份控股股东有新的股权转让计划,本公司承诺参与新的股权转让计划。”

时隔一年,2018年4月23日-7月4日,格力电器再次扫货海立股份4332万股,持股比例上升至10%,形成二次举牌。

格力电器持股比例已与海立股份第二大股东仅有不到160万股的差距,与上海电气集团也只有10%左右的差距。

“从趋势来判断,格力有意向收购海立股份成为其第一大股东。”家电行业观察员梁振鹏对界面新闻表示,他预计,未来格力会继续增持股票数量,直至拿下控制权。

10%左右的差距对“不差钱”的格力电器来说很难形成太高的门槛。上海电气集团控制权“护城河”岌岌可危。

在格力电器疯狂扫货期间,海立股份就火速公告“正在筹划定增事项”。当时就有投资机构人士称,“海立股份此次定增原因或许与格力电器有关,但真实意图未必是支持格力,也有可能是引入其他股东来摊薄股东权益,对抗格力。”

果不其然,定增对象未有格力电器。

此消彼长,如果定增顺利完成,上海电气集团持股比例上升至33.51%后,格力电器的股权比例势必被摊薄,控股海立股份几乎无望。

不过,这一方案还有较大变数。

本次定增方案须召开临时股东大会批准。因上海电气为关联人,关联股东将回避表决。

海立股份股权较为分散。大股东为关联股东已有20.22%股份不参与投票,还剩下拥有表决权的不到80%。其中包括持股10.18%的杭州富生控股有限公司,持股10%的格力电器。若要获得半数以上的通过,还要看其他中小股东的心意。也就是说,海立股份的命运掌握或在小股东手中。

评论