7月27日,WeWork宣布中国WeWork获得由挚信资本、淡马锡控股、软银集团、软银愿景基金及弘毅投资领投的共计5亿美元B轮融资,估值并标明此次融资的目的是“进一步加速WeWork在华业务增长”。

在此之前,已经有业内人士断言“2018年将会是中美联合办公正面竞争的元年”,那么,WeWork 中国此次融资之后联合办公行业究竟会有如何的变化,外资背景公司在中国水土不服的历史能否会被中国WeWork而改变,这是我们最为关心的。

中国WeWork融资的背后:高估值和不缺钱

我们对国内现有联合办公品牌进行分析,归纳出以下几类:1.完全自营,以中国WeWork和氪空间为主,租赁物业统一装修进行分租;2.加盟模式,以优客工场为代表;3.地产商为提高出租率转型而来的,以潘石屹的SOHO 3Q为主。

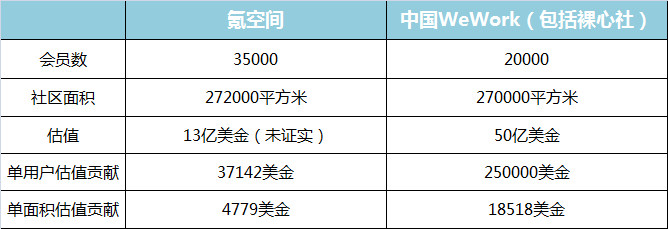

因此,我们在考虑WeWork估值时,将其与模式相同的氪空间一同对比,见下图。

根据上图不难看出,无论从单用户贡献亦或是单面积贡献,中国WeWork都处于高估值水平,这其中有两个原因:1.背靠母公司WeWork的品牌溢价,在拿到软银44亿美金之后,估值已经超过200亿美金,根据半个月前《经济学人》的信息,2017年WeWork共有25万名会员,估值达200亿美金,单用户贡献为80000美金,而中国WeWork的单用户估值贡献高达250000美金,远超过母公司。就目前运营状况,中国WeWork估值是偏高的,中国WeWork对母公司的品牌榨取也接近临界点;2. 中国WeWork此前发展相对不理想,在收购裸心社之后,并未出现爆炸式增长,270000平方米的面积中有70000平方米是收购裸心社而来,根据有关媒体披露,今年第一季度中国WeWork新签物业约9万平,而氪空间新签下物业12万平方米,中国WeWork希望通过强资本来支撑未来高速发展。

上海WeWork

氪空间的融资规模和估值远不如中国WeWork,但运营数据却优秀许多,氪空间今年初Pre-B轮融资6亿元人民币,处于融资早期水平,今后的估值全面溢价留有足够空间。

这透露出关键信息:对比国内同类公司,中国WeWork所欠缺的并非是资金,而是高速发展的运营能力。

与此同时,我们也能看出中国本土共享办公品牌在估值上的巨大潜力,对比中国WeWork估值,氪空间至少仍有5倍左右估值增长,在资本方面,中国WeWork的优势并不十分明显。

换句话说,虽然共享办公行业比较倾向于资本驱动型,但当行业巨头具备同一水平的资本水平时,其竞争就应该转向运营能力了。

运营上WeWork究竟做错了什么?

WeWork创业之初,将整体品牌定位于服务中小创业者,如此可降低中小创业者的办公成本,在创业已经普遍化的今天确实有一定市场。

但在《经济学人》文章中,也披露出大公司占WeWork会员的25%,这意味着相当最大部分市场份额依然为中小企业,而后者创业的不确定性将会给WeWork带来严重的空置率,虽然一直在降低单个工位成本,但2017年该数据仍然高达5631美金,空置带来的资金成本压力十分明显。

潘石屹此前接受网易副总编辑姚长盛采访时也表示SOHO 3Q更喜欢有长期租约能力的成熟企业,创业公司的不确定性不利于共享办公的运营。

在今年开始,WeWork已经意识到此问题,并开始加大成熟企业的招租力度,吸引了Facebook为代表的一线企业,但若要彻底改善25%这一严重的数据这才刚是起步阶段。

再看中国WeWork,在与裸心社合并后,Wework大中华区总经理艾铁成接受媒体采访表示:Wework从没把自己定位成一家地产公司或者是共享办公企业,而是一家社区公司,这是Wework与国内其它联合办公空间最本质的差异。

且中国WeWork上线了平台商业服务,可以为会员提供包括财务、广告、品牌策略、商务运营、管理咨询、设计、保险等服务。

由于大型公司在法务、财务方面已经相对完善,这一部分业务的主要客户应该是创业公司为主。就此来看,一直到2017年末,中国WeWork的重心仍然以服务创业公司为主,这也意味着《经济学人》所披露的母公司模式的短板中国WeWork同样需面对。

这也是中国WeWork在运营上趋于保守的重要原因,服务中小企业甚至是创业团队对空置率带来的巨大压力,在平衡风险中要取得迅速发展绝非易事。

在中国共享办公公司应该是较早看清楚这一问题,不仅有前文潘石屹的看法,氪空间也是早早意识到此问题,将成熟公司做为重点会员发展,根据相关人士透露,创业团队会员在氪空间比例不超过20%。

氪空间建国路社区

这代表企业可以较小的风险进行快速扩张,氪空间的快步发展的根本原因正在于此。

此前外商进入中国最大的问题在于管理,中国大区负责人的运营灵活性相对较小,只是一味贯彻总部指令,使得无法完成项目的中国化。

中国WeWork也是早早意识到此问题,提出要实现中国本土化管理,并选择“中国WeWork”而非“WeWork中国”,但我们认为这只完成的第一步,即组织架构的中国化迁移,但运营理念上,中国大区仍然受总部影响较大,在发展初期选择了高风险的创业团队市场,如今业务重新调整,大量工作要重新开始,贻误战机。

这也是中国WeWork要加大融资的另外原因:需要资金来对冲以往运营的风险。

但中国本土共享办公企业在业务上探索较早,并具有本土化的一线运营人员,已经进入快车道,在WeWork进入中国之后我们并未看到优异的运营表现,在现有问题之下,我们更倾向于:本土企业在掌握足够资金前提下,已经具备重演中国企业完胜外资的能力。

2018虽是中美联合办公正面竞争的元年,但结果已经明晰。

评论