记者 周亦成

近日恒林股份发布中期业绩,2018年上半年公司营业收入10.13亿,比去年同期增长10.74%;而归属上市公司股东的净利润仅为5652万元,比去年同期减少45.47%,同时公司的经营活动产生的现金净流量为-8649万,而去年同期为正的8698万,这说明公司的日常经营活动已经发生了剧烈的恶化。恒林股份是所属行业为家具制造业,是国内办公椅出口龙头之一。

2018年美国发起针对中国的征税清单,家具行业赫然在列。恒林股份出口到美国的产品,也属于美国301调查对中国加征关税的范围中。恒林股份在半年报中表示,(关税纠纷)可能对公司业务持续增长产生不确定因素。

商业模式痼疾难医

恒林股份主营产品包括办公椅、沙发和按摩椅三个种类。2017年公司办公椅、沙发和按摩椅的营收分别为10.53亿、5.86亿和8363万,占比分别为56%、31%和4%。收入80%以上来源于海外,办公椅出口额为行业第一。北美市场是恒林股份最重要的海外市场之一,如果美国对华生产的家具加征关税计划落地,恒林股份将首当其冲。

公司的大客户涵盖KEA、NITORI、OfficeDepot、Staples、SourceByNet、MGB等具有国际影响力的采购商,其中IKEA和NITORI是公司的前两大客户。恒林股份与国外客户的合作方式主要为ODM模式,即公司提供自主设计的样品或按照国外客户订货意向进行设计由其选择并批量生产。

在ODM模式下,公司缺乏议价能力,合作的大牌厂商能够拿走大量的利润。同行对比更能体现这种不同,顾家家居和敏华控股均为座椅家具的生产商,但这两家拥有自有品牌,因此两者的产品毛利率均为37%左右,而恒林股份的毛利只有25%左右ODM模式本质上仍属于“贴牌代工厂”,产品主要利润仍为拥有品牌的下游客户掌握。也正是因为毛利偏低,在关税上升的环境中,所处的地位更为不利。

利润的微薄也与产品的技术壁垒不高有关。座椅行业进入门槛较低,产品同质化严重,行业竞争高度激烈;市场的高度分散,导致了整个行业缺乏提价能力,安全边际匮乏。恒林股份所在的安吉是座椅产业集聚地,单单是安吉一地,即拥有座椅企业多达七百余家。

内外环境早已变化

2017年11月21日恒林股份在A股上市,上市融资本来是公司改革,扭转经营模式的绝佳机会;然而此时公司的内外部环境已经发生了剧烈的变化。

2017年下半年后,公司基本面翻转,经营状况开始恶化。2014-2016年度,公司归母净利润分别同比增长101%、56%、39%,然而2017年年报归母公司净利润即同比下降37%。而到了2018年,公司经营更加每况愈下,2018年第一季度,扣非净利润仅为781.4万,比2017年同期降低85.41%;2018年整个上半年,一个营收达到10.13亿的上司公司,扣非净利润仅为3799.8万,同比降低63.05%。

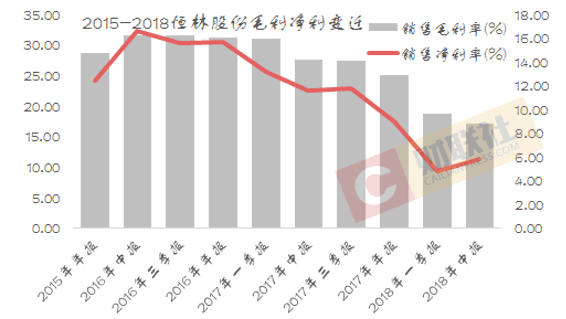

同时公司盈利能力也大幅下滑。2015-2017年中报期间,公司的毛利率均维持在27%以上,净利率维持在11%以上;而上市之后业绩即大幅转折,2018年一季报和中报,毛利润分别降至18.7%和16.97%,净利润降至4.8%和5.76%。

经营恶化的不止是恒林股份一家,座椅行业整体的情况都在恶化。中国是世界最大的办公椅出口国,同时是最主要的健康坐具生产及销售国之一。浙江省则是世界办公椅、沙发制造中心和按摩椅的重要生产基地。公开数据显示,2018年上半年,浙江省规模以上家具企业实现利润14.05亿元,下降40.3%;主营业务收入461.50亿元,增长3.1%;主营业务成本387.90亿元,增长5.2%;亏损企业241家,增长17%;亏损企业亏损额4.70亿元,增长82.9%。

行业整体的变糟与原材料成本的涨价密切相关。办公椅的原材料以铁制品、海绵、纸箱包装物为主。过去几年钢铁行业去产能,关闭了众多中小钢企,供给的减少导致钢铁价格的上升。以螺纹钢为例,在过去一年半里,价格涨超35%。这给依赖钢铁原料的下游企业带来不小的成本压力。同时由于环保限产的影响,海绵和纸箱包装物都出现了较大幅度的上涨。原材料价格的持续上涨的情况,导致几乎整个座椅行业从2017年第四季度开始出现盈利大幅下降的局面。

同样是因为产业链地位的低端,当原材料成本上升时,处于产业链不利位置的的企业往往更受伤。恒林股份在一份公告中披露,在原材料成本大幅上升之时,公司与主要客户的合同却不能及时变更。因为公司与主要客户根据价格目录确定产品价格,价格目录一旦确定短期内不会变动,因此公司产品调价相对于原材料价格变动具有滞后性。2018年上半年,恒林股份的营业收入同比增加10.74%,但营业成本则同比增加26.74%,成本的上升导致了公司利润率的下滑。

因此,如果成本端价格上涨,而短期内无法向收入端传导的话,这个行业原本就并不高的净利润将会被严重侵蚀。即便价格渐渐调整过来,涨价后的客户订单是否会减少,依然是一个悬而未决的问题,毕竟座椅家具行业现在面临的是全球竞争。

恒林股份所处的困境也许是许多中国实体企业的困境:产品附加值低,技术水平普遍不高,在产业链内缺乏定价权;随着国内外营商环境的剧烈变化,这些行业企业的转型更加迫在眉睫。

“脱实入虚”

如果我们细看2018年半年报中恒林股份的盈利数据,在5652万元的归属上市公司股东净利润中,有2769万元万元是由委托他人投资或管理资产产生的收入,这项投资产生的非经常性收入占到公司利润总额的48.9%。

那么这些理财的资金来自哪里呢?2017年年末公司上市,在二级市场上募集了合计13.5亿的资金,在2017年12月25日公司宣布将使用不超过11.5亿元进行现金管理,这占到募集资金的85.19%。截至2018年9月5日,公司累计购买理财产品9.81亿,年化收益率在5%左右,同时通过核查理财产品的结算期限,我们能看到期限均在2018年12月31日之前,也就是说这些现金管理的收益将计入当期收益。可以预计,2018年全年公司的利润中很大一部分仍将来自理财收入。

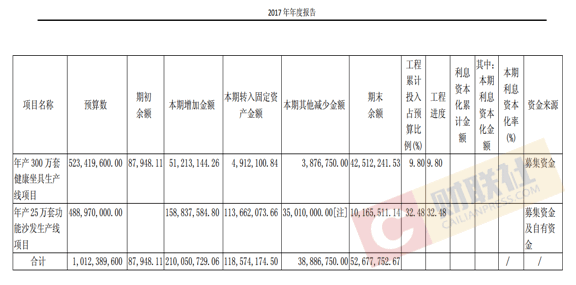

行业的低迷导致上市公司在二级市场上募集的资金大量被用于购买理财产品,这本质上是一种资金的脱实入虚。与此同时,公司募投项目在今年开始基本出于停滞状态。据2017年报,公司两大募投项目状态的工程进度分别为9.8%和32.48%。

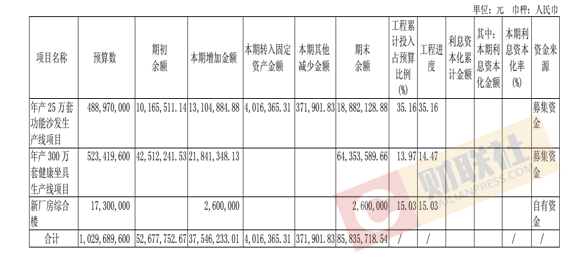

今年中报显示,两大工程进度分别增长至14.47%和35.16%。半年以来,进展分别增加4.67个百分点和2.68个百分点。

置身产业一线的实体经济、民营企业对资金的运用当然是精打细算。在行业不景气情况下,公司选择放缓募投项目进展,转而用闲置资金购买理财产品。寻找利润更高的投资渠道当然一种理性选择,但如果实体经济行业的上市公司都选择将资金回流到金融体系,而不是投入自身经营,中国实体经济和居民就业将面临非常大的压力。

评论