作者:张俊鸣

“春天已经不远了”!上周末证监会主席刘士余在和投资者代表座谈中,明确做出上述表态。虽然A股刚刚跌穿2016年的低点,但利好正在逐步积累中,外部因素的影响正在弱化。只要经济还在正常运转,只要股市不关门,就一定能够迎来春天的到来,投资者目前最重要的是寻找机会进行“冬播”,提前播下种子,为股市春天的到来打下收获的基础。

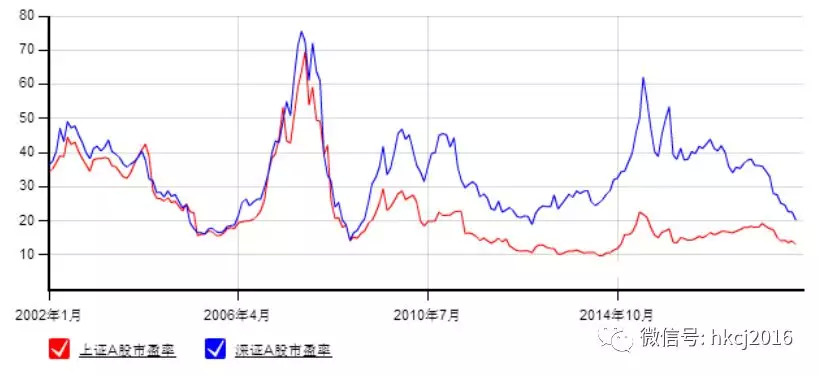

月有阴晴圆缺,无论是螺旋式上涨还是大箱体震荡,股市当中最大的利好就是“跌多了”。这个“跌多了”,可以从距离上一轮牛市的顶点高位的跌幅和调整的时间算起,也可以从市盈率、市净率等一系列估值指针来分析。以上证指数为例,2000年以来的几次熊市,从高点下跌50%便可认为调整幅度较大,此时如再结合估值进行推算,对底部区间的预判就更接近准确。上周,上证指数最低下探至2536.67点,相比2015年的牛市顶峰5178.19点下跌51%,三年多的时间下跌过半,已经初步符合算术意义上“跌多了”的标准。而在市盈率方面,上海A股平均市盈率13倍左右,已经低于2005年15.6倍和2008年14倍的水平,仅比2013年的9.8倍高;深市的平均市盈率为20倍左右,则是和2013年底部的18.9倍接近,高于2005年的16.2倍和2008年的14.3倍。沪深两市的市盈率和以往底部的差距有所不同,更多的是大小盘股风格变化所致,如果进行加总平均,则基本可确定和以往三个重要底部的市盈率接近。

图1:沪深两市平均市盈率

而相比市盈率,市净率指标更明显的反应出估值的底部特征。截至上周,沪深A股的平均市净率为1.53倍,低于2013年7月的1.61倍、2018年10月的1.98倍和2005年7月的1.68倍。从破净股的数量来看,上周已经突破400家,绝对数量已经能超过2005年底部的纪录,破净比例超过11%,虽然没有超过2005年但也已经超过2008年和2013年两次底部的水平。由于上市公司的每股净资产比每股盈利的变动更稳定,因此市净率比市盈率更能反映市场整体估值水平的高低,A股的估值处于历史底部已经是确定无疑。虽然,底部区域不代表最低点,市场调整的终点也有可能出现难以想象的极端值。但既然是底部,意味着在未来较长的时间,取得正收益的概率较大。对于有闲钱的投资者来说,在底部区域“冬播”,用时间换空间,无疑是胜算较大的选择。

图2:沪深两市平均市净率

低估值是市场筑底的主要因素,但要让市场走出底部步入春天,则有赖于利空的消散和利好的积累。目前制约A股走强有两大因素,一是上市公司大股东股权质押带来的强平,二是美股下跌以及贸易战的“美国因素”。从股权质押的情况来看,有媒体报道,深圳市计划准备数百亿资金,为基本面较好、产品具备竞争力的本地上市公司大股东提供支持,有望缓解质押股权被强平的困局,未来如果有越来越多的地方政府响应,则有望对高比例的股权质押问题形成托底,清除A股市场上最大的隐患。而“美国因素”方面,虽然美股的下跌对A股构成一定程度的压力,但同时也有助于缓解贸易战,毕竟美股对美国国内消费和经济成长有重要影响,一旦持续调整美国经济势必降温,减少其进一步发动贸易战的筹码。因此,美股下跌对于已经跌深的A股来说,是“短空长多”,随着时间的推移利空影响不断减弱,利多因素则会不断积累。在多空因素的力量对比从量变走向质变之后,A股也就有望迎来真正的“春天”。虽然这个过程需要时间,但却是早晚必然的结果。唯有敢于在低迷市道中“冬播”的投资者,方能成为下一轮牛市的赢家。

在底部“冬播”,必须要选择优秀的“种子”,才不会在寒冬中蒙受巨大的损失。从以往底部构筑的过程来看,许多缺乏基本面支持的题材股,还有可能在市场的“最后一跌”中出现较大的回落,而一些因为机构“抱团取暖”而挺在相对高位的绩优股,如果业绩没有持续超预期的表现,也有可能出现补跌。因此,对普通散户来说,“冬播”的最合适品种莫过于低估值的指数基金,如沪深300、中证500、红利ETF、MSCI系列基金等。分批买入这些指数基金,相当于买入一篮子股票,可以避免个股“黑天鹅”事件的冲击,不会出现“赚了指数不赚钱”,也不会有股票长期停牌的流动性风险,有助于投资者在底部“冬播”中拿稳、拿好手中的筹码,迎接股市春天的到来。

另一类适合“冬播”的则是指数增强型基金。好的指数增强型基金,能够比基准指数涨得更多、跌得更少,长期绩效比指数表现要好,在相对低位分批布局此类基金,无异于“双重保障”。对此类基金,投资者可在选择低估值指数的基础上,选择运作五年以上、经历过完整牛熊循环,长期表现较好的品种参与。比如挂钩沪深300指数的兴全300基金,从2010年10月成立以来,除了2012年之外每年均跑赢挂钩指数,累积取得60%以上的增长,而同期沪深300指数基本原地踏步,呈现“涨得更多、跌得更少”的良好表现。

耐得住寂寞,选择合适的品种,才能成功熬过底部震荡,迎接牛市春天的喜悦。在此与各位股友共勉!

评论