9天100万用户、20天1500万用户、41天2000万用户……蚂蚁金服携手信美相互共同推出的爆款产品“相互保”,不仅打造了保险产品用户规模最快攀升记录,也创造了最快变身记录。

11月27日,支付宝在其官方微博披露,“相互保”升级为“相互宝”,信美人寿退出“相互保”,变身网络互助计划。

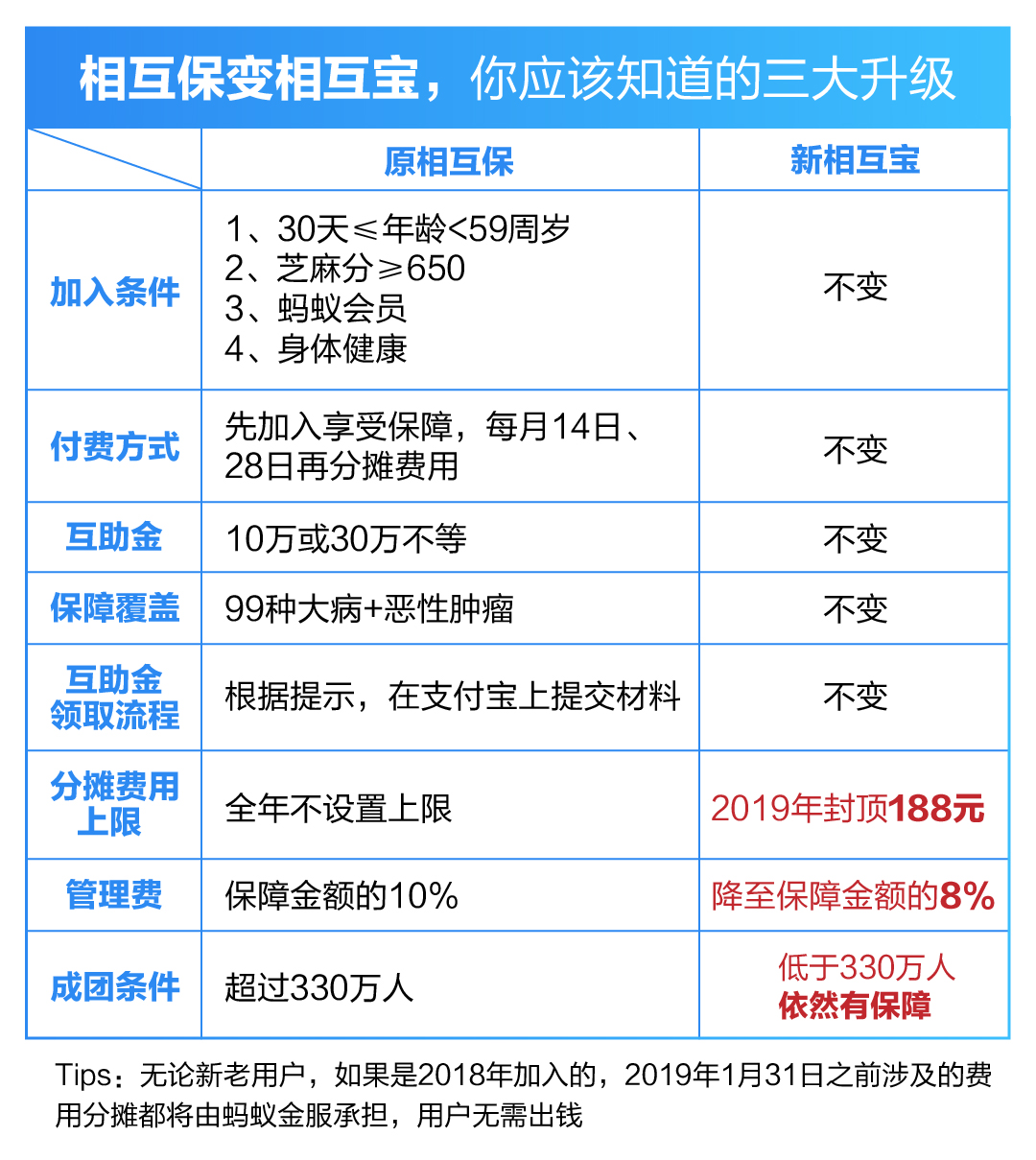

支付宝方面表示,由11月27日中午12点起,“相互保”将变身基于互联网的互助计划,背后不再对接《信美人寿相互保险社相互保团体重症疾病保险》,新出的“相互宝”产品将在2019年期间的总分摊金额不超过188元,如有多出部分全部由蚂蚁金服承担;管理费将从10%下降到8%;未来如果参与人数低于330万计划也不会解散。

信美相互人寿方面也披露,《信美人寿相互保险社相互保团体重症疾病保险》以“相互保大病互助计划”形式在支付宝平台上线。在此期间,受到监管部门约谈,并对这款团体重疾保险产品的业务开展情况进行现场调查,指出其涉嫌存在未按照规定使用经备案的保险条款和费率、销售过程中存在误导性宣传、信息披露不充分等问题。

“我们将根据监管部门要求,停止以‘相互保大病互助计划’为名销售《信美人寿相互保险社相互保团体重症疾病保险》。我们将认真检讨、吸取教训,今后既要坚持创新,更要依法合规开展各项业务。”信美相互人寿表示。

这也意味着,更名后的“相互宝”将不再具有保险产品的属性,而是回归类似水滴互助这样的网络互助计划。原来的“相互保”由保险公司信美相互承保,相关保障由信美相互和蚂蚁金服共同提供,而“相互宝”则是由蚂蚁金服独立运营的网络互助计划。

历时41天的相互保险创新以“流产”告终。在业内人士看来,“相互保”只是相互保险“摸着石头过河”的试验品,但由于支付宝的流量加持以及信美相互的“正规军”辅助,“相互保”承载了远远超过它负荷的关注度。

围绕着“相互保”的,既有怀抱试探心的监管,又有担忧可持续性的网民;既有抱着恐惧心的传统公司,又有跃跃欲试的互联网巨头。

相互保险的尝试并不易,此前亦有相互保险产品终止的先例。原因无非是风控难题、“池子”逆选择难题等,但“相互保”还没来得及尝试遇到这些难题。

惊人的增速、产品形态、保障形式、价格和赔付率种种细节摊开在“保民”面前,相互保险从未如今天般普及而又广为人知。相比产品究竟是否合法合规,保险“小白”们关注的产品到底如何计费如何持续发展;相比产品究竟收多少管理费,保险小白们更关注平台能给用户提供怎样的服务。

相互保有一个机制终止的条款,即运行3个月以后成员数少于330万或者出现不可抗力及政策因素导致相互保无法存续。大多数的担忧由此而来,怕钱最终“打了水漂”。

对于“相互保”究竟为何流产,除了法律等先天生长的土壤尚未发育成熟,据一位消息人士透露,还和“相互保”后天生长的阻碍太多相关,“相互保”面对的还有来自传统保险公司队列的“挑战”。

不可否认的是,虽然存在诸多不足,“相互保”仍有可取之处。在业内分析中,有一个“降维打击”的理论颇受认可,即“相互保”是“降维打击”的一个例子,从三个不同维度对保险业进行突破,一是收费上,取消了“先收费后提供保障”的标准流程;二是理赔上,彻底提升保险产品与用户的互动,由低频变高频;三是数据上,终于把理赔数据的问题解决了。和“相互保”一起流产的是专业相互保险公司逆袭的“生机”,当然还有蚂蚁保险所憧憬的保险蓝图。

“相互保”给保险业带来的启示或许才刚刚开始。

评论