作者: 李昌丰

毫不意外,在即将进军印度市场的传闻曝光后,Spotify的股价在当地时间26日收盘时暴涨了近7%。

今年早些时候,因为与独立音乐人和厂牌签署直接协议,Spotify还遭到了主要唱片公司的斥责和刁难,一度令该公司进入更多新兴市场的战略蒙上了阴影。但事情近期似乎出现了转机。根据《综艺》网站和瑞典媒体Di Digital的报道,Spotify可能将在6个月之内在印度上线它的服务。

另外,一些知情人也向音乐财经透露,Spotify已与多家印度厂牌达成版权合作,与领头羊T-series的谈判也在紧锣密鼓地进行中。对于这家首支登陆公开市场的流媒体音乐股来说,步入全球智能手机增速最快的市场,无疑为它在华尔街的支持者打了一支强心剂。

作为人口暂时仅次于中国的市场,印度超过13亿的人口是Spotify月活跃总用户数的约7倍。根据国际唱片业协会IFPI和市场研究机构IMI联合公布的《印度数字音乐报告》,印度的互联网用户每周花费在听音乐上的平均时长达到了21.5小时。相比之下,全球用户的周平均时长为17.8小时。对于Spotify来说,这些数据都是进入印度市场的强有力的支撑点,因为随着北美、拉美和欧洲等成熟或较成熟市场的增长日趋饱和,它需要进入新市场来发掘更多新订阅用户。

这便解释了它进入中东和北非市场的决定,尽管此时这里已经对手云集。创立于2012年的Anghami便是Spotify的劲敌之一,这家公司目前已经拥有逾5500万的用户,提供的曲库也涵盖了不同的语言和种类,背后更是有中东资本的强势支持。还有Deezer,在折戟于主要成熟市场后,这家法国公司开始将视线移向新兴市场。今年8月,Deezer获得了一笔总额达1.6亿欧元的融资,投资者中就包括迪拜传媒巨臂Rotana。有了Rotana资本和内容等资源的加持,Deezer在中东和北非市场的扩张显然也会比单打独斗的Spotify更容易一些。

即便Spotify最终能够成功登陆印度市场,它也得准备好再次投入到战斗中的准备。因为移动互联网的发展和人口红利因素,印度的音乐市场近两年来发展十分迅速,流媒体音乐行业更是屡屡获得资本青睐。

2月底,印度流媒体音乐行业的领头羊Gaana宣布获得1.15亿美元的融资,领投方为腾讯。不到1个月后,拥有超过2200万月活跃用户的Saavn便与电信运营商Jio旗下在线音乐服务JioMusic合并,借此巩固了双方在竞争激烈的印度市场的领先地位,并缩小了与Gaana的差距。此外,这个市场还有像Wynk Music以及Apple Music、Amazon Music和YouTube等对手。但无论Spotify是否知道这些对手对它的态度如何,它都需要加速拓张,在这里找到属于自己的位置。在月初的财报会议上,Spotify财务总监Barry McCarthy就明确表示该公司正积极达成全球扩张的战略。

但人口众多的新兴市场并非万灵药。以印度为例,虽然印度的智能手机市场增长迅速,移动数据资费也持续拉低,但因为不平衡的基建设施和较低的人均收入,Spotify很难指望它的付费用户数量和收入能够在短期内获得有效增长。

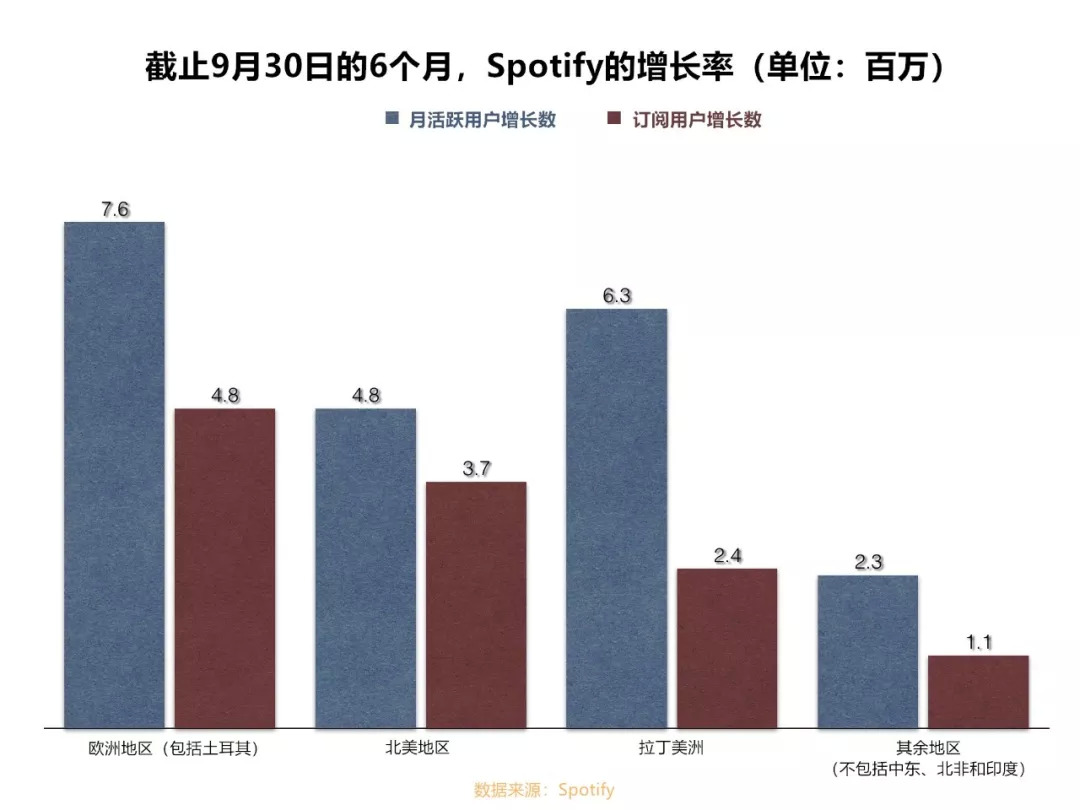

事实上,它的Q3财报也证明了这一点。从区域角度来看,欧洲、北美和拉美仍然为Spotify贡献了主要的付费订阅用户。截止今年前9个月,来自这3个区域的付费用户总数为7920万人,这个数字是剩余市场总付费订阅用户的10倍左右;在总用户数方面,这3个区域则贡献了1.7亿的月活跃用户,8倍于其他地区。

进入中东、北非以及接下来的印度市场前,Spotify此前也陆续进入到了其他国家和地区,包括日本、泰国、马来西亚、南非、以色列、越南和罗马尼亚等,同时也在中国香港、印尼、中国台湾、菲律宾、新加坡和新西兰等市场比较活跃。据统计,这些市场的总人口在8.45亿左右,其中光印尼就占据了2.6亿以上。

看起来,Spotify在这些市场拥有巨大潜力,但问题也接踵而至。毕竟,潜力高并不代表付费转化率高。即便是经济相对没那么发达的拉美,它的月活用户数量和付费用户增长率都要比以上这些市场的平均增量高出不少。数据显示,从Q1到Q3,Spotify在欧洲、北美和拉美的付费用户数量分别增长了480万、370万和240万,而以上市场6个月内的总增量只达到了110万。作为对比,拉美市场的人口总量只有6亿多,要比这些市场的总人口数少出2亿多。在同一期限内的月活跃用户数上,欧洲、北美和拉美则分别贡献了760万、480万和630万的MAU,剩余其他地区却只占据了11%。

但也不是完全没有机会。像印度这种被裹挟在资本暖流里的新兴市场,尽管现有的竞争已然十分激烈,但考虑到这个市场仍处于混沌之中,因而它需要一位更有资质的对手来重塑行业秩序,而Spotify正好是这么一家公司。

在接受音乐财经采访时,数字发行平台Believe印度分公司视频营销负责人Shilpa Sharda就表达了类似观点。Shilpa认为,就长期来看,印度本地的一些流媒体音乐服务可能最后都会被Spotify赶超。加入Believe之前,Shilpa此前在印度最大的厂牌T-Series就职,负责社交营销部门。她认为,免费试用期、更便宜的付费订阅服务以及与电信运营商的捆绑服务将是Spotify打入像印度这样新市场的唯一捷径。“加上行之有效的策略,我相信Spotify一定会在印度打开它的知名度。”随着Spotify的进入,Shilpa还预测未来这个市场会有更多并购发生。

鉴于印度本身是一个由多民族组成的多语言国家,致使几乎每个地区都有一两家占据垄断地位的厂牌。例如,在包括泰米尔语、泰卢固语、马拉雅拉姆语和卡纳达语的南部地区,Zee Music和Gaana母公司Times Group就主导这一地区的录制音乐产业;而在北部的旁遮普州和大德里区,T-series则独领风骚。此外,西部和东部也都有属于各自的一些厂牌。Shilpa认为,对于那些意欲耕耘印度市场的外来流媒体服务商来说,与像Believe和Orchard等这样的分发商合作是最省时省力的选择。

它的多元化也决定了印度市场的复杂性。Shilpa告诉音乐财经,一般来说,本土的厂牌不太相信国际市场通用的营收分成模式。“在这里,它们建立起了一套具有印度特色的规则,这也让这个市场变成一块难啃的骨头。”直至今天,在全球音乐行业占据主导地位的3大唱片公司中,只有索尼音乐因为进入这个市场较早且投资了众多IP而较有话语权。其余两家中,环球专注于西洋音乐的推广,而华纳只是依靠索尼和Times Music做一些销售。

另外,考虑到宝莱坞音乐仍然占据着这个国家大多数的收听时间和习惯,这意味着,即便Spotify不与环球和华纳签署版权授权协议,对它在印度市场的发展产生的负面影响也可能微乎其微。而且长远来说,不与Spotify合作对3大自身来说也是一种损失。

不过,6年前就已经进入印度市场的Deezer处境至今都非常尴尬,它的发展长期以来都处于停滞状态。但不管是对本土公司抑或国际公司,如何在印度市场说服用户放弃免费服务儿转而付费都是一个大问题。和Deezer与Spotify不同的是,因为iOS设备用户忠诚度较高,Apple Music能够借此获取一批付费用户。同时,亚马逊因为捆绑了Amazon Prime会员服务而成功笼络了不少付费音乐会员,Google Play Music则靠着Google品牌和预装了该服务的Android手机存活了下来。

在Shilpa看来,印度的音乐市场仍处在高速发展阶段,而政府也在努力完善相应的版权法律和基建设施来支持音乐产业和技术的发展。对像Believe这样的数字分发平台来说,更多流媒体音乐服务对新市场的开荒当然也会带来更多机会。“对于我们,印度是一个关键市场。但在与一线艺术家合作的同时,我们也将积极发掘和培育优秀的新人。”Shilpa表示。

对于Spotify来说,需要解决的挑战会一直出现,但进入新市场也是非走不可的一步棋,即便这意味着接下来其需要面对和解决更多的问题,而这些问题包括但不限于更激烈的竞争环境、过低的付费用户转化率以及更高的版权费用等。

但别管打不打得下来,对于这家时刻被投资者和合作伙伴盯着的公司来说,“试着先打几杆儿”似乎是它目前唯一的出路。

评论