想必我们最初使用技术分析的经历并不好,那时候脑子里就开始存在疑问:“技术分析真的有用吗?”

基本面分析仿佛有很多名人的例子作为支撑,比如沃伦·巴菲特等等。但是,基本面分析有时候真的不太适合我们这个行业。

每次上网搜索,总会蹦出外汇讲师之类的人在兜售新的技术分析系统,附上的图表让人晦涩难懂。汇商传媒(Forexpress)就想着专门去找找靠技术分析成功的人到底有多少,如果这个概率很低,那么我们就真的可以弃用了。然而,我们惊奇的发现,平时不怎么留意的很多成功的交易者和投资者原来都从技术分析中受益良多。下面这些就是汇商君找到的一些特别有参考价值的例子:

Marty Schwartz

这是中国投资者很熟悉的人了,传奇短线操盘手马丁·舒华兹(Marty Schwartz),最初是股票分析师,但是厌倦了为其他定价过高的公司撰写看涨投资建议,他自行研究并结合多个技术指标来决定交易的低风险入场点。舒华兹刚开始用了9年的基本面分析,但是直到换成技术分析后,他才开始享受交易的成功和资金的飞速累积。

从最初的40,000美金起家,舒华兹的财富很快增长至2000万美金,而且他曾9次赢得全美期货、股票投资大赛。他最喜欢使用10日移动均线来判断趋势,据此寻找市场范围大势健全的股票。

“交易员们宁愿亏钱也不愿承认自己错了......在我决定‘去他的自负,赚钱才是最重要的’后,开始成为盈利的交易员了。”——Marty Schwartz

Mark D. Cook

Mark D. Cook一开始亏得一塌糊涂,有次账户甚至出现负值,几天的时间账户从165,000美元变成-350,000美元,再加上他在家庭账户里的亏损,最多的时候他亏掉了815,000美元。

Cook不是轻易放弃的人,5年后已经扭亏为盈,他自行研制的指标Cook累计点数指标(Cumulative Tick Indicator)带来了很大的财富。该指标分析上涨股票和下跌股票数量和区间、以及大单买卖盘的动向,来确定市场超买还是超卖。

1989年Cook拿下了美国股票投资大赛季军,1992年转向期权交易并以563%的盈利率拿到冠军。

“要成为成功的交易者,你必须完全投入......找寻捷径的人注定失败。然而,即使你一切都做对了,也要为未来5年的亏损做好准备......对于很多想成为交易者的人来说,这是冰冷残酷的事实,也许你不喜欢听,但是再怎么忽视页不能改变这些事实的存在。”——Mark D. Cook

Victor Sperandeo

Sperandeo是一名神奇的期权交易员和技术分析师,他连续保持18年的盈利记录,年均盈利率72%。他第一次亏损是在1990年,亏损了35%。连续2年的交易后,他发现了市场上存在的某些规律,比如说,Dow在牛市中的中部震荡通常是20%,在这20%之后波动的可能性降低。

意识到规律让一切有了很大的变化。Sperandeo认为,很多技术分析师失败的最大原因在于他们应用策略时没有考虑到牛市或熊市波动的存在周期。

“成功交易的关键在于情绪管理。能否赚到钱跟智商没有关系。要成为成功的交易者,你得敢于承认错误。聪明的人不会犯很多错误。除了交易,估计没哪个工作必须要你认错的。在交易中,不要隐藏自己的失败。”——Victor Sperandeo

Ed Seykota

Seykota是交易系统编程的先锋者。1970年代,Seykota利用业余时间开始研发期货交易系统,用的是一台IBM电脑。这甚至先于当时在线股票交易的发展,毕竟当年的电脑就有一个房间那么大。

Seykota最开始使用一些模型和资金管理原则来编写趋势跟踪系统。1988年他一位客户的账户资金飙升250,000%!据说,Seykota现在每天要做的就是花几分钟打开电脑程序,让它找到新的信号。

Seykota将自己的成功归因于好的资金管理、能够及时止损、以及自己研发的技术分析系统。他认为基本面分析只是一种心理游戏,相当于把市场已经公开的信息放到一起,让它们能起到一点小作用而已。

“有经验的交易者有很多,大胆的交易者也有很多,但是既有丰富经验、又足够大胆的交易者真的太少了。”——Ed Seykota

世界上最富有的技术分析交易员们

如果留心的话,大家会发现福布斯富豪榜上每一年都会出现很多投资人和对冲基金经理的名字,他们结合技术分析和基本分析在市场上攫取了巨额财富。以下这些金融巨擘都是汇商传媒的读者们非常熟悉的面孔:

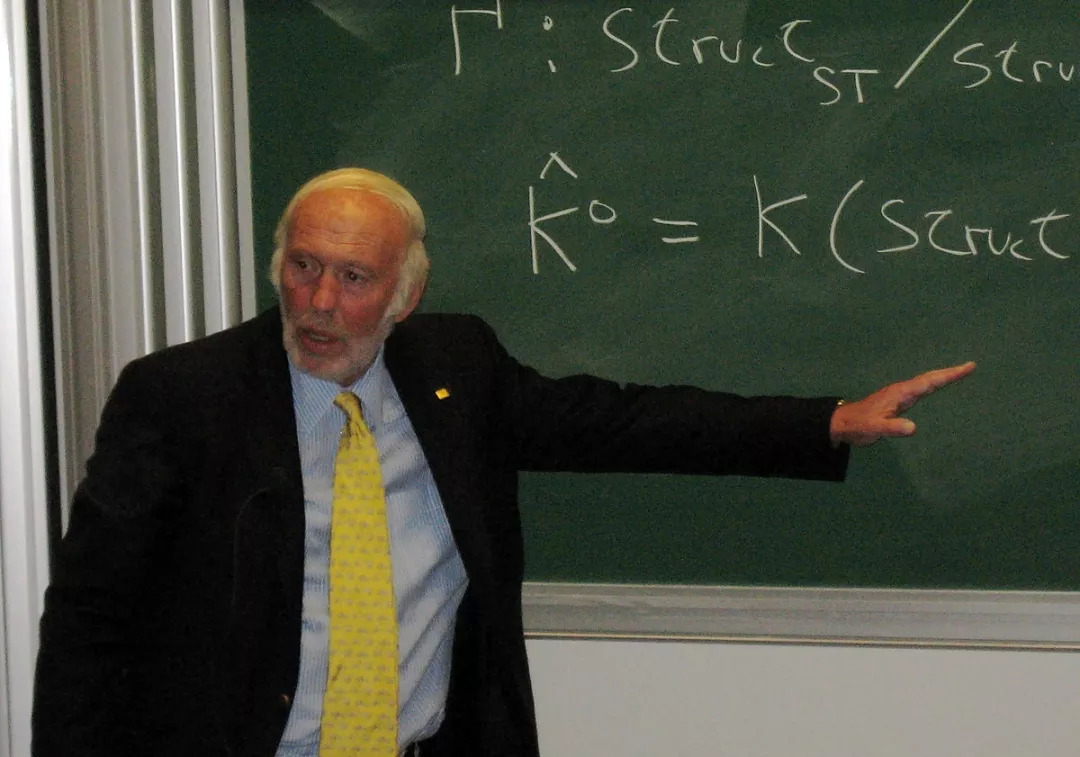

James Simons

-

年份:2018年

-

排名:第52位

-

资产:200亿美元

James Simons(詹姆斯·西蒙斯)是全球收入最高的对冲基金经理,数学天赋极高,曾在MIT学习并在加州大学伯克利分校获得博士学位。他1982年创建了量子对冲基金Renaissance Technologies(文艺复兴科技公司),用计算机编程建立模型来分析和交易证券。2013年初,管理资金就超过150亿美元。

“我们是一家研究机构......我们招聘人才来研究投资市场的数学模型......我们的员工要么能做好科学研究,要么是非常顶级的电脑编程专家。”——James Simons

Renaissance Technologies成功的关键就是员工,三分之一具有博士学位,其他要么是密码分析人员、工程师、电脑编程师,要么是天体物理学家、语音识别专家。James Simons非常看重员工的创造力,创造力不是来源于书本,而是大脑中天马行空的想法。

“每一件事都在市场的历史中被测试过了。历史可以用来预测未来。虽然不够完美。人类驱动市场,这些并非一蹴而就的。所以必须非常了解历史,才能对未来有更深入的洞察。”——James Simons

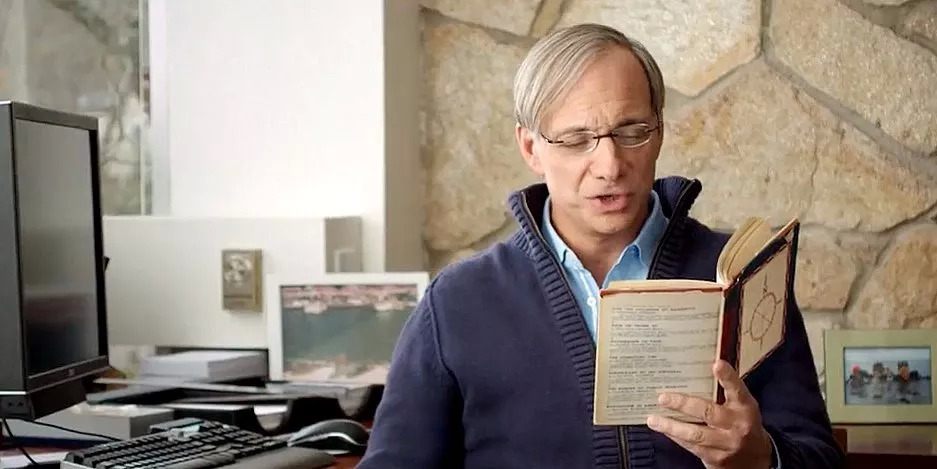

Ray Dalio

-

年份:2018年

-

排名:第67位

-

资产:177亿美元

Ray Dalio在12岁的时候开始人生第一笔交易,大学学的金融,1973年从哈佛毕业,拿到MBA。毕业后Dalio交易期货,1975年成立Bridgewater Associates(桥水),年仅25岁。从那时候开始,他就维持了记录交易的习惯,希望自己的想法在之后进行回溯测试。

Dalio非常注重把握金融市场的运转规律。通过剖析历史上金融事件的基本原因和结果,他将自己的见解融入到电脑算法,用来扫描全球金融市场并锁定机会。

良好的系统、市场运转和遵循原则是Dalio做投资决定的关键。所有的策略都曾放置于不同时间、不同场景和多样化的国际市场来进行多轮回溯测试和压力测试,以保证它们经得住考验、而且具有普适性。

Bridgewater Associates的重心在外汇和固定收益市场,同时也在全球金融市场识别被错误定价的资产。

“我对于数据挖掘非常谨慎,避免寻找那些过去有用、却可能导致我形成对未来错误理解的数据。拥有必要的基本面知识、以及对交易敏锐的看法,是一个成功策略的基石。”——Ray Dalio

Steven Cohen

-

年份:2015年

-

排名:第109位

-

资产:120亿美元

Steven Cohen,在华尔街广为人知的人物,是华尔街最会赚钱的对冲基金之一SAC Capital的创始人,该基金在全盛时期每日交易量就能达到纽交所日均交易量的2%。

Steven在1978年开始交易期权,第一天就赚了8,000美元。1992年成立了SAC Capital,资产2500万美元。到2013年SAC管理的资产高达140亿美元,年净收益率36%,战绩显赫。

“保守派并不喜欢我,我也习惯了听到这些......大多数保守派都不相信技术面分析,他们对不是基本面分析出来的东西都没有信任感......我们更像是交易而不是投资,所以他们对此不以为然,只在一边看着,不想参与进来。直到后来他们惊觉‘看哪!他在赚钱!’于是他们开始模仿我。”——Steven Cohen

SAC曾经最好的交易员盈利保持在63%,大多数其他交易员保持在50%-55%,公司盈利令人难以置信,因此,SAC收取的管理费及业绩提成曾经是业界最高的。Steven认为,SAC的成功主要是员工们的经验和技能。SAC偏爱敢于承担风险的员工。

不过,由于遭遇监管调查以及被控内幕交易等一系列问题,Steven Cohen被禁止管理外部资金两年,因此这两年持续低调。直到2018年,媒体大肆渲染Steven Cohen将“东山再起”,他则以SAC转型后的家族办公室Point 72重新回归金融市场。

“你必须完全了解自己,不要试图做不适合自己的事。如果你是日内交易者,那就做日内交易。如果你是投资者,那就去投资。假设一个喜剧演员上台去唱歌,多奇怪,他为什么要唱歌呢?他明明是喜剧演员。”——Steven Cohen

Paul Tudor Jones II

-

年份:2018年

-

排名:第466位

-

资产:45亿美元

在早期的棉花期货交易中,Paul既是自主交易员又是系统交易员。他大学学的是经济,毕业后做棉花投机交易商,在这份工作中,他意识到交易中对情绪管控的重要性。然而,他因为和朋友彻夜聚会,导致第二天工作时打瞌睡而被炒鱿鱼。

1983年,Paul成立了对冲基金Tudor Investment Corp,管理资金300,000美元,到2012年达到120亿美元,年收益24%。

Paul在1987年对股市崩盘的成功预测而名声鹊起,在这场崩盘中,Paul赚到了1亿美元。他表示,对这次崩盘的预测是因为他了解当时衍生品市场的行情,看到了定价过高市场的卖方压力可能引发的一系列连锁反应。所以,人们必须对自己交易的市场有充分的了解和执行的能力。

Paul认为,自己的成功来自于对知识强烈的渴望和严格的风险管理。他是一名波段交易员、趋势跟踪者、反向投资者,使用Elliot Wave策略。他认为,价格走势的重要性高于基本面分析。

“不要做英雄,不要自负。常反省自己和自己的能力,不要总觉得自己很厉害......我的指导思想就是积极防守。如果做了一笔好的交易,不要认为那是因为你有很好的预见性。要时刻保持自信,但是也要常自我反省。”——Paul Tudor Jones II

顶级交易者的秘密

技术分析在过去常被证明是有用的,如今也不断在为很多成功的交易者服务。那么,要成为一个好的技术分析师,到底需要具备哪些特质呢?

很遗憾,基本上上面提到的交易员们都很低调,也非常重视周边环境的高保密性,所以我们无法窥探他们具体的交易方法。不过,从大体上来分析,我们依然可以得出以下结论:

* 共有特色——

1. 很多成功交易员都是用系统交易模型;

2. 他们都具有清晰的系统,并且非常遵守原则;

3. 在市场上使用一个方法或策略之前,他们会进行充分的回溯测试;

4. 他们中的大多数都招揽了出类拔萃的人才,为自己提供所需要的专业技能;

5. 他们的交易生涯之初也会遇到亏损;

6. 他们采用交易系统都符合自己的性格特点。

* 性格上的共有特质——

1. 低情绪波动:遇到盈亏时,依旧冷静;

2. 淡然:市场自有其规律,他们控制不了一切;

3. 谦虚:很少自负,他们接受亏损;

4. 果断:做决策和采取行动都非常迅速且果断;

5. 认真谨慎:自我管控强、非常有原则、始终如一、有计划而且有恒心;

6. 自信:他们对自己的系统非常有信心,也有能力执行。

技术分析是相当多成功交易者的最爱。所以,如果以后再听到别人告诉你技术分析不好,你大可不必理会,坚持自己的想法就好。寻找或者创建一个适合自己性格的系统,让技术分析为你创造盈利吧!

评论