译|智堡 钟政昊

Mikko的导语

本文译自国际清算银行在去年底发布的工作论文(No.762),作者Robert N McCauley是国际金融领域,尤其是全球美元流动性问题的专家。本论文是国际清算银行就经常账户、资本账户以及国际货币问题的系列研究之一。阅读我们过去对该系列研究的翻译,您可以点击阅读原文,并阅读编号为424、456、457、525的工作论文。这篇论文提供了一个有趣的角度,也引发了我的思考。

-

对美元主导地位的解释,并非基于美国经济的规模,而是基于美元区的规模。所谓的“关键货币”(key/major currencies),特别是美元和欧元的使用是跨越国界的。关键货币是其它货币的锚,且外部投资组合呈现出区域偏好,因此全球失衡也需要一个区域分析 (而非国家)。简言之,应该把一个货币区内的国家国际收支表综合起来看,而不是仅仅关注美国的国际收支表。

-

人们总是关注美国的双赤字,但是如果以“美元区”来衡量,美国的双赤字不能等同于失衡,美元区内其它国家的盈余,已在不同但意义重大的程度上抵消了美国的经常账户赤字。其结果是,美元区经常账户的时间特征与美国的经常账户非常不同。特别是在1997-98年亚洲金融危机之后,以美元为锚的亚洲国家日益增长的盈余抵消了美国赤字的扩大。事实上,在大金融危机 (GFC) 前夕,当许多人担心美元崩溃时,美元区却接近经常账户平衡。盈余和赤字同步累积了美元债权和债务,造成的汇率风险相对较小。

-

关键货币区的角度会改变你对当下的一大全球宏观经济热点主题——毛衣战的看法,美国的目标可能并不是改变自身的经常账户赤字状况那么简单,而是重新调整区域间失衡(比如对欧元区)和区域内失衡(比如对加拿大和墨西哥)。

-

作者认为,人民币作为一种关键货币,将使美元区缩小,并扩大其经常账户赤字。

如果你对这个话题感兴趣,可以继续深入阅读全文。

摘要

本研究根据各国货币与关键货币的联动,将世界划分为不同的货币区。美元区内的经济体占全球GDP的一半以上。欧元区目前包括几乎所有欧洲国家和一些大宗商品生产国,但规模仍不到美元区的一半。尽管随着时间的推移,各个货币区发生了巨大的变化,但美元区份额仍显示出惊人的稳定性。这些变化包括,英镑区的消亡和德国马克/欧元从欧洲西北部向欧洲及其他地区的扩张。

从货币的角度来看,全球失衡截然不同。本世纪头十年,美元区经常账户在全球金融危机爆发之际消失为零,而美国的经常账户却跌至历史低点。同时,美元区的净国际投资头寸也达到平衡。因此,无论是美元区的流量还是存量数据,都不支持本世纪初美元即将崩盘的普遍预测。事实上,经常项目的长期扩大通常发生在货币区内,而货币区内的货币风险是有限的。

我们对美元主导地位的解释,并非基于美国经济的规模,而是基于美元区的规模。在这样一个世界里,另一个大型经济体的崛起,带来的问题不是简单的规模对比,而是针对第三种货币的重新调整。如果人民币成为与美元和欧元并驾齐驱的关键货币会怎样?一些新兴市场货币已开始与人民币兑美元汇率同步波动。根据目前的证据,人民币区将使美元区缩小,并扩大其经常账户赤字。

介绍

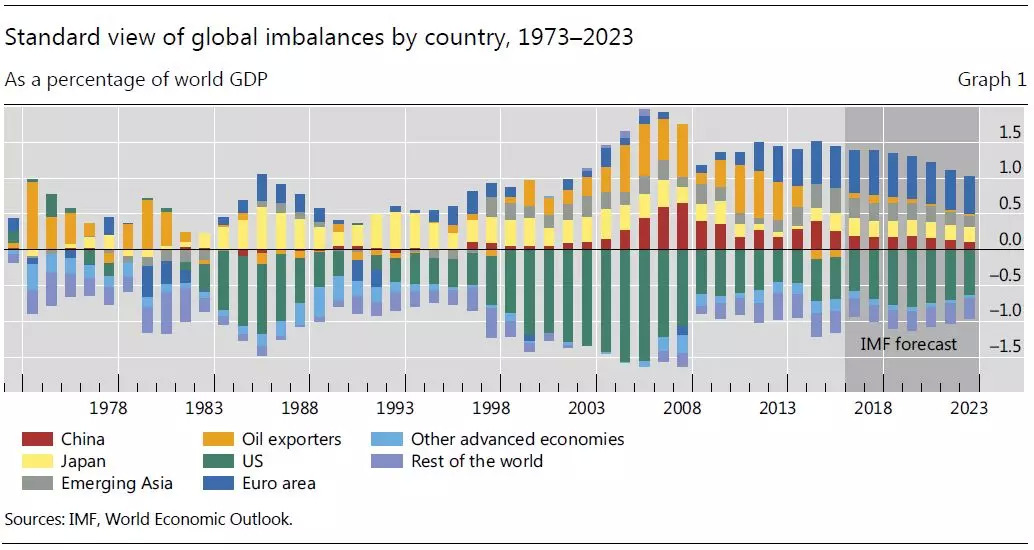

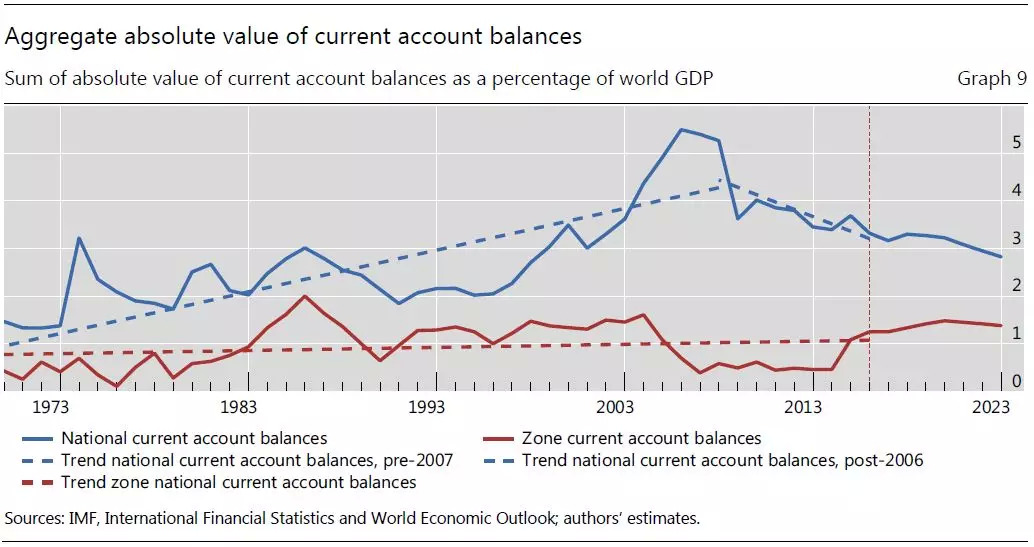

对全球失衡的标准看法,聚焦于各国的经常账户。图1描绘了各国盈余和赤字占全球GDP的正负百分比,时间跨度从1973年(实行全面浮动汇率制)一直到2023年(使用国际货币基金组织 (IMF) 预测数据)。

观察者认为,这种失衡是不可持续的,一旦占全球GDP相当大的比例,就会出现无序且代价高昂的“调整”。因此,在上世纪80年代中期,当美国赤字分别达到全球和美国GDP的1%和3%时,主要国家通过协商宏观经济和汇率政策来减少赤字。2000年代中期,当美国的赤字达到全球GDP的近1%、超过美国GDP的5%时,国际顶尖经济学家们警告称,美元价值将大幅下跌,甚至可能爆发一场美元危机。克鲁格曼 (Krugman (2007)) 预测美元将达到其“威利狼时刻” (Wile E Coyote moment,一只美国卡通狼,最经典的动作是它拼命往悬崖方向跑,跑很远才突然意识到已经踏空,于是瞬间开始笔直下坠——译者注),缺乏基本面支撑将变得越发明显,下跌将是迅速的 (参见Summers (2004), Edwards (2005), Obstfeld and Rogoff (2005), Setser and Roubini (2005))。

沿着Avdjiev等人 (2016) 的研究,我们坚持认为关键货币 (key/major currencies),特别是美元和欧元的使用是跨越国界的。我们论点的负担在于,不能孤立地分析美国的经常账户,而必须涉及对美元区 (定义为币值相对于美元稳定的经济体) 经常账户的分析。在这些经济体中,以美元进行跨境投资和借贷的货币风险 (currency risk),要小于以欧元或日元进行跨境投资和借贷的货币风险。事实上,投资者在其投资组合的货币构成方面展现出区域偏好;相对于全球投资组合而言,这降低了汇率风险。由于关键货币是其它货币的锚,且外部投资组合呈现出区域偏好,因此全球失衡也需要一个区域分析 (而非国家) 。

我们的论证分四个步骤进行。我们的第一步是运用Haldane and Hall (1991) 和Frankel and Wei (1996) 的归纳技术,在Kawai and Akiyama (1998, 2000), McCauley and Chan (2014), BIS (2015) 和Ito and Kawai (2016) 的基础上,根据货币的联动 (co-movement) 将经济体划分为不同的货币区 (currency zones)。一个经济体能成为美元区的一部分,不仅是因为它的货币与美元挂钩,还因为它的浮动汇率相对于美元的变化要小于相对于欧元、日元或英镑的变化。正如下面所讨论的,这不仅是汇率政策的结果,也是货币政策追随策略 (follow-the-leader) 的结果。当然,它也可以产生于市场力量,在符合引力模型的贸易联系的背景下运作。

我们的第一项重大发现是,美元区占全球经济的50-60%,远大于份额占世界五分之一到四分之一的美国经济。这一比例低于Ilzetzki等人 (2017) 的发现,即近年来美元区覆盖占70%以上,但与Tovar and Nor (2018) 的60%相似,他们使用的技术与我们几乎相同。尽管构造发生了重大变化,但我们观察到这一比例始终能维持。英镑区在20世纪70年代消失了。德国马克以及后来的欧元区从其西北欧的核心国家向外扩张,近年来还至少部分地从大宗商品交易中获益。

我们的第二步是根据每个国家的货币对关键货币的权重,将各国的经常账户和国际投资头寸分配到3-4个货币区中。因此,我们将全球失衡的范围从N个经济体缩小到3-4个货币区。

我们的第二个主要发现是,美元区内其它国家的盈余,已在不同但意义重大的程度上抵消了美国的经常账户赤字。其结果是,美元区经常账户的时间特征与美国的经常账户非常不同。特别是在1997-98年亚洲金融危机之后,以美元为锚的亚洲国家日益增长的盈余抵消了美国赤字的扩大。事实上,在大金融危机 (GFC) 前夕,当许多人担心美元崩溃时,美元区却接近经常账户平衡。盈余和赤字同步累积了美元债权和债务,造成的汇率风险相对较小。

第三步是将全球失衡分解为区域间失衡和区域内失衡。因此,我们重新解读了GFC之前经常账户的扩大,而观察者通常将其视为投资组合全球化的证据。

我们的第三个主要发现是,在GFC之前,全球经常账户的长期扩张更多发生在货币区内部,而非货币区之间。根据定义,以欧元区关键货币计价的资产和负债头寸的汇率风险更小,因此我们的研究结果表明,本土偏好 (home bias)已屈从于区域偏好 (zone bias),而非投资组合的全球化。此外,自GFC以来,备受瞩目的全球失衡缩小现象也只发生在欧元区内部。

我们的第四步是评估人民币成为关键货币的影响,Subramanian and Kessler (2013), Fratzscher and Mehl (2014), Eichengreen and Lombardi (2017) 以及Marconi (2017) 研究了这种可能性。我们分析了2015-17年的数据。在此期间,IMF将人民币纳入特别提款权 (SDR),同时中国当局在2015年8月的人民币汇率中间价改革也标志着人民币与其他新兴市场货币联动的结构性突破 (McCauley and Shu (2018))。

我们的第四个主要发现是,人民币作为一种关键货币,将使美元区缩小,并扩大其经常账户赤字。如果美元的角色包括了充当人民币的锚,那么你问“如果这发生了变化,对美元的国际角色有影响吗 (Goldberg (2011)) ? ” 答案一定是肯定的。

本文剩余部分分为五个章节。第2节估算了每个非关键货币的关键货币权重,然后使用它们来建立货币区。第3节将单个经济体的流量和存量数据汇总到货币区的经常账户和外部投资头寸中。第4节将全球失衡分解为区域间失衡和区域内失衡。第5节分析了人民币作为关键货币的经济影响。第6节作了总结。

估算货币区

本节将世界经济产出划分进不同的货币区,我们发现美元区占世界GDP 50-60%的比例相当稳定。尽管随着时间的推移,一些货币从美元区转向欧元区,但这种一致性依然存在。留在美元区内的经济体往往增长更快,抵消了其地理上的萎缩。

我们首先估计每一种货币与美元、欧元 (或在1999年欧元问世之前的德国马克)、日元和英镑的联动。我们对这些关键货币的选择是基于其优先级的,这反映了它们在央行三年一次的外汇调查中压倒性的成交量 (BIS (2016))。从1999年到2015年,它们组成了IMF的SDR篮子,而同年人民币也加入了SDR。在1976年英镑区解体后,我们放弃了英镑。(我们将在第5节讨论人民币)

货币的联动产生于汇率政策、货币政策和相互间的根本贸易关系。政策将港元和保加利亚列弗分别与美元和欧元挂钩。新加坡元也受到政策的管制,以其贸易加权货币篮子为参照进行管理。当局可能不那么系统地干预市场以稳定美元汇率,见Dooley等人 (2004)。此外,参照主要央行的政策利率来制定本国政策利率也可以将两种汇率联系起来 (Hofmann and Bogdanova (2012); Hofmann and Takáts (2015))。例如,挪威央行明确讨论了其政策利率相对于欧洲央行的利差,而挪威克朗与欧元兑美元汇率的走势大体一致。最后,贸易关系也很重要:墨西哥比索和波兰兹罗提往往分别与美元和欧元联动,它们是各自的主要贸易伙伴。

使用基于Haldane and Hall (1991) 和Frankel and Wei (1996) 的方法,我们估算了每个时期每种货币的关键货币权重。估算的权重表明经济体从属于每个货币区的程度。

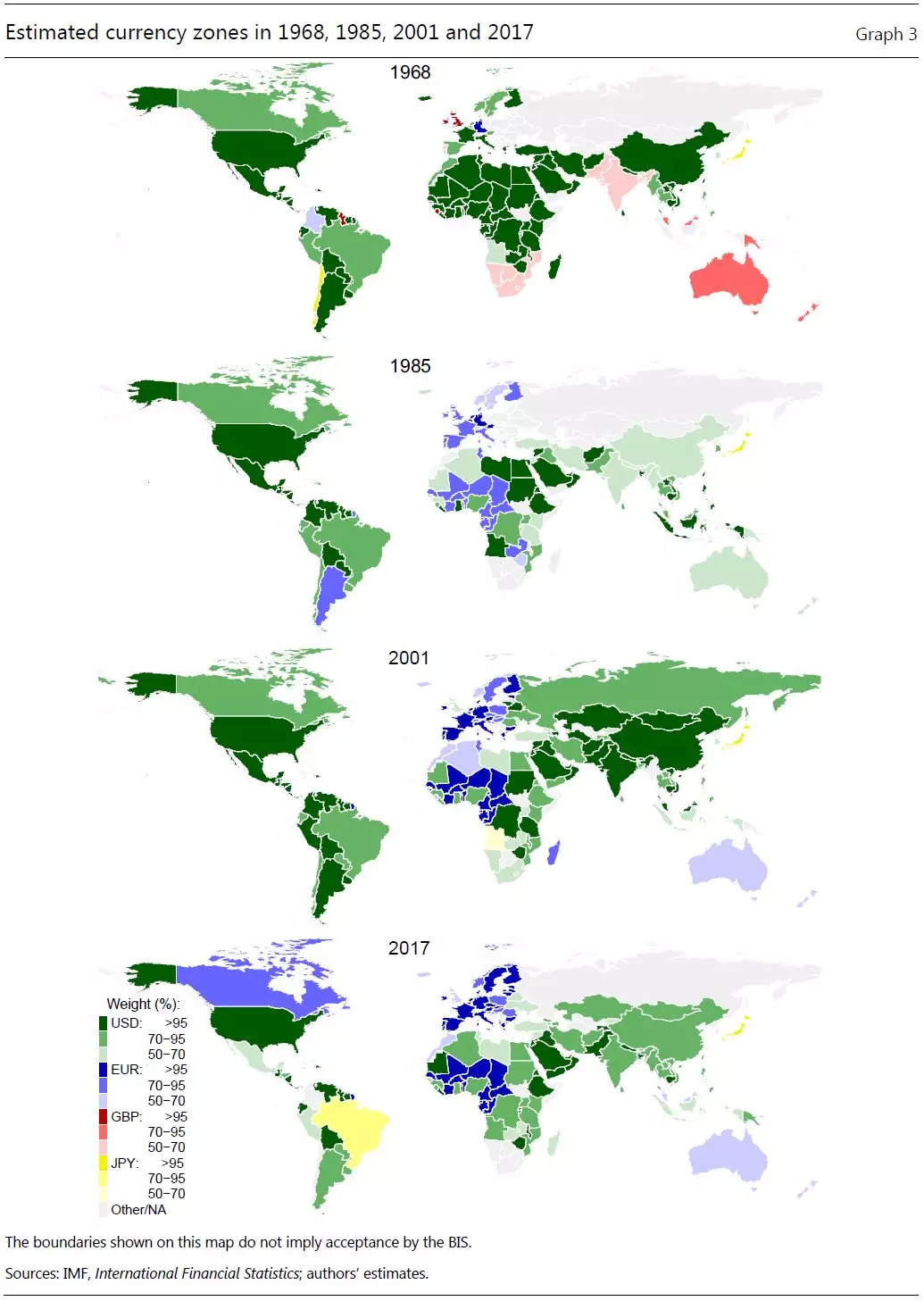

图3显示了自布雷顿森林体系解体至今的四个时期的货币地理:1968年、1985年、2001年和2017年。注意,我们是按照估算的权重按比例将经济体划分到货币区,而Ilzetzki等人 (2017) 的分析则使用的是“赢家通吃”的原则。随着时间的推移,货币地理发生了三大变化。

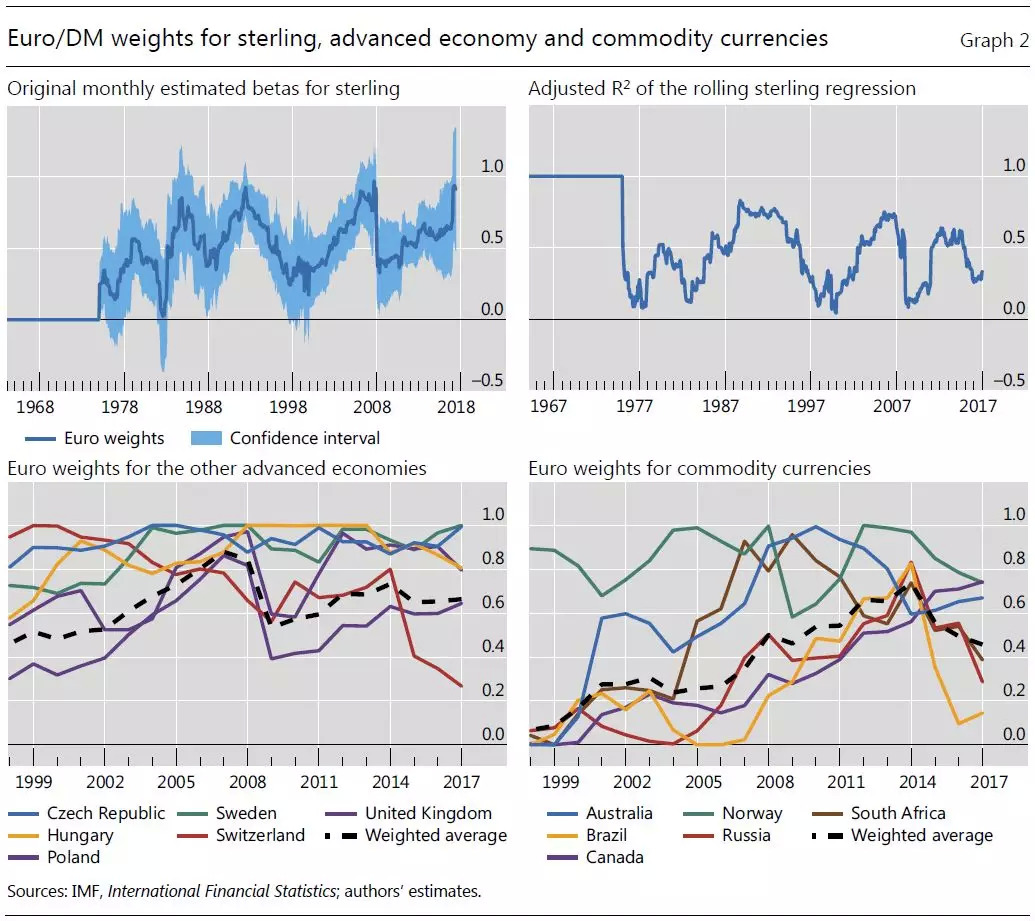

首先,英镑区在20世纪70年代消失了。上图显示,1967年英镑贬值后,大部分英联邦国家都出现了红色阴影。到20世纪70年代中期,英镑区已经缩小到只比英国大一点 (Schenk (2009, 2010), Schenk and Singleton (2015))。此外,Haldane and Hall (1991) 在英格兰银行撰文,分析了自1976年开始,英镑汇率已由美元/马克汇率所决定,而不是由英镑作为一种关键货币本身所决定。因此,自1976年起,我们将英镑从关键货币中剔除。

相比之下,尽管日本以外的日元区从未取得太大进展,但凭借其在货币流通量方面排名第三的优势,我们在估算过程中仍保留了日元。巴西在2017年被部分划归日元区似乎有些奇怪,但日元可能是人民币的替代品 (见第5节)。

其次,德国马克以及随后的欧元区巩固了其在西欧的地位,并在上世纪90年代和本世纪头十年不断东扩。柏林墙倒塌后,当局管理着捷克克朗和波兰兹罗提兑美元和德国马克等一篮子货币的汇率 (McCauley (1997))。随着这些国家的货币实行浮动汇率制,它们的经济与欧元区一体化,其货币政策也对欧洲央行做出反应,最终它们加入了欧元区。俄罗斯卢布可能也走上同样的道路。

第三,从上世纪90年代末开始,大宗商品货币倾向于将美元区转移到美元与欧元之间一个更为中间的位置。图2右下面板显示了澳大利亚、巴西、加拿大、挪威、俄罗斯和南非货币的这种情况。虽然时间和范围各不相同,但欧元的估计系数在过去20年总体上升幅度惊人。

我们推测,大宗商品货币与欧元/美元的联动反映了大宗商品价格的联动。有趣的是,由央行和外部经济学家回归的大宗商品货币“公允价值”模型赋予了贸易条件强大的作用,本质上是大宗商品价格 (Kohlscheen, et al (2017))。欧元的引入是否扩大了德国马克区,增强了欧元对大宗商品价格的影响,从而进一步对大宗商品货币的影响?答案不在这项工作的范围之内。

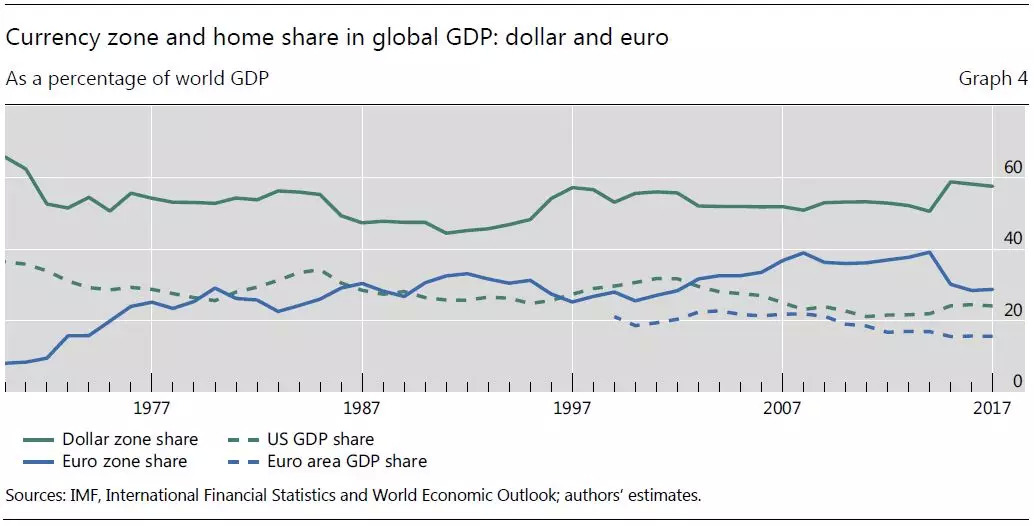

结合货币地理和GDP,美元区和欧元区的影响力分别超过了美国和欧元使用区 (指的是以欧元为法定货币的国家) 经济体 (图4)。在每种情况下,货币区中其他国家份额的增长都抵消了美国或欧元使用区占全球GDP的份额的萎缩。

鉴于图3所示的德国马克/欧元区的地理扩张,美元区仍在全球经济活动中保持了50-60%的份额,这一点乍看令人费解。当人们回想起不平衡增长时,这个难题就迎刃而解了。除新加坡外,美元区中东亚地区的增长速度更快。东亚货币只是逐渐进入了美元和欧元之间的中间位置。

经常账户&外部头寸

本节首先介绍和讨论关键货币区的经常账户。其次,我们讨论货币区的净国际投资头寸。最后,根据IMF持续至2023年的预测,我们得出对这四个货币区经常账户的展望。

3.1 货币区经常账户

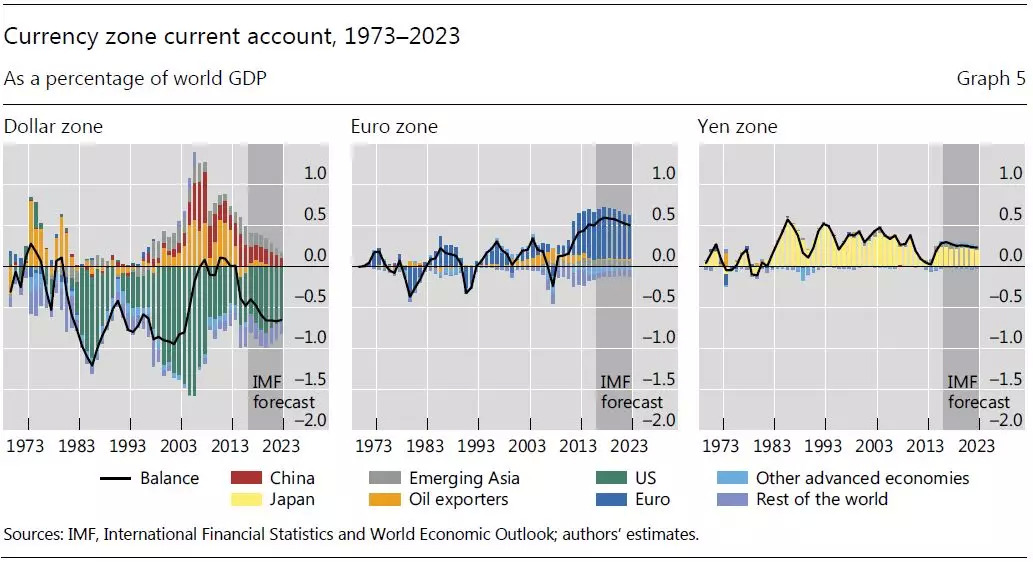

图5描述的是中国、日本、美国、欧元区、其他发达经济体、石油出口国、亚洲新兴经济体和世界其他地区 (ROW) 的经常账户余额对美元区 (左侧面板)、欧元区 (中间面板) 和日元区 (右侧面板) 的贡献,以占全球GDP的百分比表示。在下图每个面板中,黑线表示各自货币区的经常账户余额。

我们对货币区经常账户余额有三点观察:美元区与美国经常账户之间的对比;欧元区余额的特征;以及针对危机美元区与欧元区内经常账户调整的对比。

首先,美元区经常账户 (图5,左侧面板,黑线) 与上世纪90年代末之后的美国经常账户 (绿色柱体) 形成了鲜明对比。美国的经常账户赤字始于上世纪80年代初,从2001年到2006年不断扩大,平均占全球GDP的1.2%至1.6%。随后,国际经济学家开始对美国经常账户赤字的可持续性、美元暴跌和代价高昂的调整风险发出警告。

然而,在亚洲金融危机之后,美元区经常账户占全球GDP的比例降至不足1%,随后在2007年GFC前夕收窄至接近平衡。在GFC期间,中国、亚洲其它新兴国家和石油出口国的盈余抵消了美国的经常账户赤字。因此,尽管美国经常账户在2006年达到历史最低点,但美元区经常账户却接近平衡。所谓的全球失衡相当于美元区内的失衡。在这种情况下,投资者和借款人的投资组合都显示出对美元的偏好 (见第4节),这使得他们不太可能因对汇率风险的感知增强而突然停止 (sudden stop)。

由于美元区在GFC前夕已接近经常账户平衡,因此在危机最严重时期,美元迅速升值,这并不令人意外。此外,正如我们下面所展示的,该区域的国际投资头寸也接近于零。

第二,除了第二次石油危机和德国统一,欧元区 (以及之前的德国马克区) 一直倾向于保持略有盈余 (图5,中央面板)。也就是说,欧元区最近的盈余规模是史无前例的。

第三,近期主权债务危机后,欧元区的经常账户调整与美元区在危机后的调整模式不同。无论是1982年和1997年被危机冲击的外围国家,还是2007-2008年被冲击的核心国家,经常账户都倾向于在美元区内进行再分配。因此,当商业银行在1982年切断对墨西哥、巴西和阿根廷的信贷时,美国出现经常账户赤字并持续扩大,与之对应的是拉美国家不断缩小的经常账户赤字。1982年以前,美国经常帐户对美元区赤字几乎没有贡献,但到1984-85年,美国经常帐户赤字扩大到几乎等于整个美元区赤字。1997年至1998年,当商业银行切断对泰国、印尼、马来西亚和韩国的信贷时,随着东亚经常账户转为盈余,美国经常账户赤字又再次扩大。2007-2008年,当商业银行和债券投资者切断对美国高杠杆家庭部门的信贷时,美元区内又出现了抵消效应。特别是,在东亚 (尤其是中国) 和石油出口国的顺差不断收窄的同时,美国的逆差大幅收窄,尽管美元区内的贸易仍接近平衡。总之,美元区内的重大危机似乎会导致区域内经常账户的重新分配。

近年来,欧元区却没有这种模式。2011-2012年,在商业银行切断了欧洲外围国家的贷款后,它们从赤字向盈余的转变,既没有被欧洲核心国家盈余的缩小所抵消,也没有被欧元使用区以外欧元区国家赤字的扩大所抵消 (即挪威、瑞典、波兰、捷克共和国、匈牙利等国的总和)。结果,欧元区经常账户出现了史无前例的盈余,占世界GDP的0.5%。

3.2 货币区投资头寸

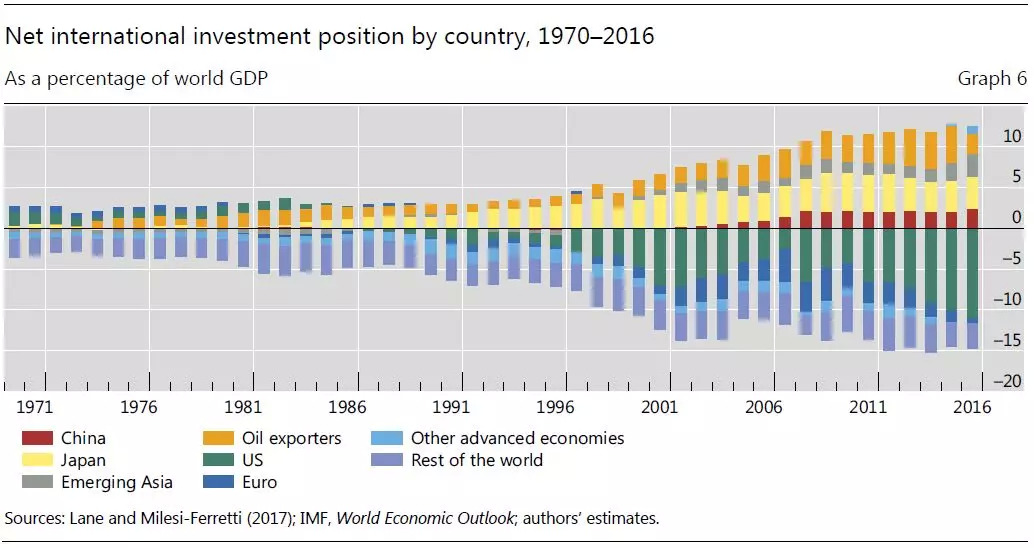

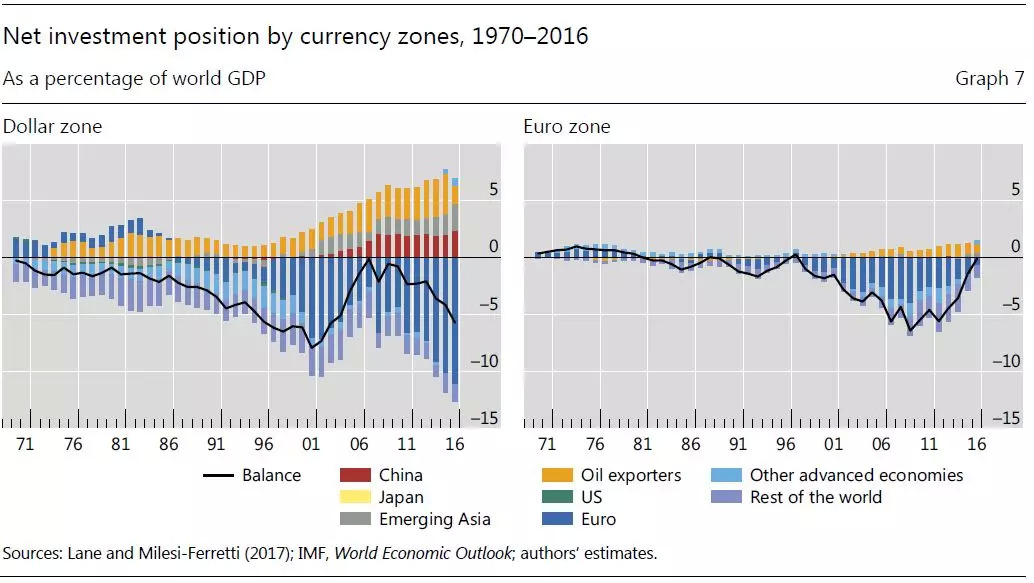

通过对货币区国际投资头寸的类似推导,我们发现美元区投资头寸呼应了上述2007年美元区经常账户流动接近平衡的信息。除估值影响外,经常账户余额累积为净投资头寸。净投资头寸——存量而非流量——之所以重要,是因为投资组合理论指出了本土偏好与财富分配之间的相互作用。尽管美元区在2005年前后拥有平衡的经常账户,但庞大的国际投资负债可能会使其容易受到投资者预期或避险情绪变化的影响。

我们的出发点是上述相同国家和国家集团的传统净投资头寸 (图6, 基于Lane and Milesi-Ferretti (2001, 2007, 2017))。由于经常帐户赤字,美国在1985年成为一个债务国 (严格地说,是一个拥有净国际投资负债 (包括股票头寸) 的国家)。自那以后,美国不均衡地累积了更大的净负债,已超过全球GDP的10%。正如Tille (2003) 所述,美国借入美元投资于以其他货币计价的资产,因此2002-10年美元的贬值减少了美国的净负债,尽管美国持续在赤字。此后,美元升值推高了美国的债务。总体而言,自上世纪90年代初德国统一以来,欧元使用区一直是债务国,但在2011-12年的主权信用紧张之后,欧元使用区出现盈余,其头寸已接近于零 (Fidora and Schmitz (2018))。

从某种程度上说,日本的头寸是美国的镜像,因为自上世纪80年代初以来,日本的债权国地位一直在不均衡地上升。自1973年第一次石油危机以来,石油出口国一直是债权人,而且它们的头寸有所增加,特别是在2000年代的后半段。中国在2000年代中期加入债权国行列,但其地位尚未达到日本的水平。

以货币区的视角来看净投资头寸,美元和欧元则截然不同。从20世纪70年代中期到80年代,甚至在美国产生净负债之前,美元作为世界其他地区融资货币 (funding currency) 的作用就很明显了,体现在美元区内的国际投资头寸为负。最近,在经历了上世纪80年代和90年代的长期恶化之后,美元区内的净国际投资头寸在GFC之前已接近平衡 (图7,左侧面板)。这不仅反映了上述的美元估值效应,也反映了中国国际净资产的快速增长。因此,在GFC前后,货币兑美元相对稳定的亚洲和中东经济体拥有净国际资产头寸,抵消了美国的净国际负债。美元区净投资头寸提供了另一个证据,表明在GFC之前,在国家层面强调全球失衡很可能是错误的。

美元区为2008年金融危机期间国际资产头寸的演变提供了一个新的视角。与著名经济学家的预测相反,GFC的急性爆发使得美元大幅升值 (McCauley and McGuire (2009))。这导致美国的国际净负债激增 (Benetrix et al (2015)),在世界其他地区面临压力时,提供了Gourinchas等人 (2010) 所谓的保险。图7中的一个关键观察结果是,2008年,美国的头寸恶化 (蓝色柱体,实际上应该是绿色——译者注),比美元区的恶化 (黑线下降) 还严重。这种差异表明,美元区成员获得了大部分Gourinchas等人所谓的灾难保险。例如,2008年美国国债价格的上涨提升了中国外汇储备资产的价值。

译者注:左侧面板中深蓝色柱体应为绿色 (US),此处系原作者失误。

自2010年以来,美国和美元区出现了类似的发展。随着GFC后中国贸易顺差趋于平稳,2010-2016年间,美国净国际头寸的恶化,也反映在美元区净投资头寸上。

虽然美国和美元区的头寸通常不同,但欧元区的头寸看起来更像是欧元使用区的头寸本身。欧元区和欧元使用区的头寸都已接近平衡。实际上,挪威和瑞典的债权人头寸,与中欧、东欧和其它地区的净负债之间基本平衡。

3.3 货币区经常账户展望

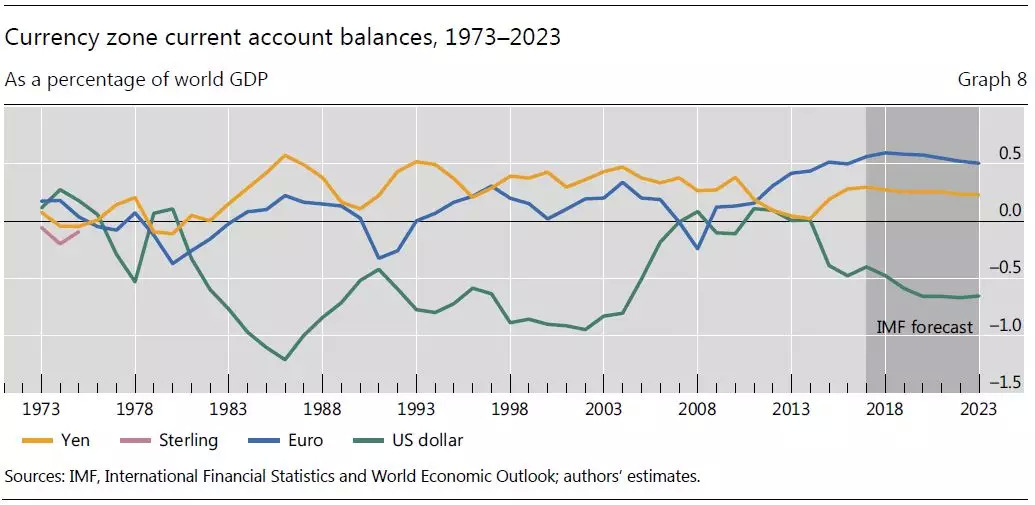

展望2023年,根据IMF在2018年4月对经常账户的预测,加上货币地理不变的前提,美元区内经常账户将大幅下探。这一结果反映出,美国经常账户赤字预计将温和扩大。这也反映出,中国大陆经常账户盈余正在逐步收窄,而东南亚的经常账户盈余正在消失。除俄罗斯和挪威外,石油出口国大多仍在美元区内。预计这些国家的经常账户顺差将在短期内扩大,但随着油价回落以及支出赶上收入,它们的顺差也将缩小。综上所述,这些预测使美元区的经常账户赤字占全球GDP的比例超过0.5%,上一次出现这种情况是在本世纪初 (图8)。

就欧元区而言,其经常账户盈余预计将在2019年之前继续扩大,然后小幅收窄至2023年。欧元区经常账户顺差占全球GDP的比重超过0.5%,比1999年以前的德国马克区或欧元诞生之初的欧元区的同等盈余要大得多。据预测,随着时间的推移,日元区 (本质上是日本) 的经常账户盈余将从占全球GDP的0.25%逐渐减少。

因此,在几年后,我们可能会将美元区经常账户在GFC前后接近平衡的时期视为一个例外。如果IMF的预测被证明是准确的,且货币区是稳定的,美元区和欧元区的经常账户就可以在美元/欧元汇率的动态中发挥作用,这是自欧元问世以来都是没有过的。

分解全球失衡

本节将全球经常帐户分解为区域间和区域内的经常帐户。这种分解严格限定了两个被广泛接受的命题。

第一个命题是,至少在GFC之前,本土偏好对全球投资组合的约束越来越小。格林斯潘 (Greenspan (2003)) 曾深思熟虑地说,受本土偏好减弱影响的投资组合不断扩大,使得各国更容易出现经常账户赤字。Faruqee and Lee (2009) 发现,自1960年至2005年的45年间,经常账户的离散程度呈上升趋势。尤其是,经常账户绝对值占全球GDP的比重从1.5%上升到5%以上 (图9,蓝色实线)。截至2008年,趋势线 (蓝色虚线) 显示,经常账户总额以每十年占全球GDP 0.88%的速度扩大 (p值为0.000)。

这个命题是正确的,但只说对了一半。各货币区之间几乎没有失衡扩大的趋势。在图9中,红线显示了货币区经常账户占全球GDP的绝对值之和。这些数据以每十年0.065%的趋势增长,且在统计上并不显著 (p值为0.191)。

另一个半真半假的命题是,自GFC以来,全球失衡已呈下降趋势。将Faruqee and Lee (2009) 的数据更新至2016年可以发现,经常账户总额自2006年以来急剧收缩。特别是,它们以每十年1.54%的速度下降。这一趋势似乎支持了全球失衡已经减轻的观点。

然而,从货币区经常账户角度来看,自2006年以来,经常账户失衡从未缩小。如果说有什么不同的话,那就是区域间失衡的绝对值有上升趋势。

正如BIS的国际银行和证券数据库所显示的那样,区域内失衡的集中与投资组合中的区域偏好是一致的。美元区内的投资者在海外投资和借贷中,尤其青睐美元。

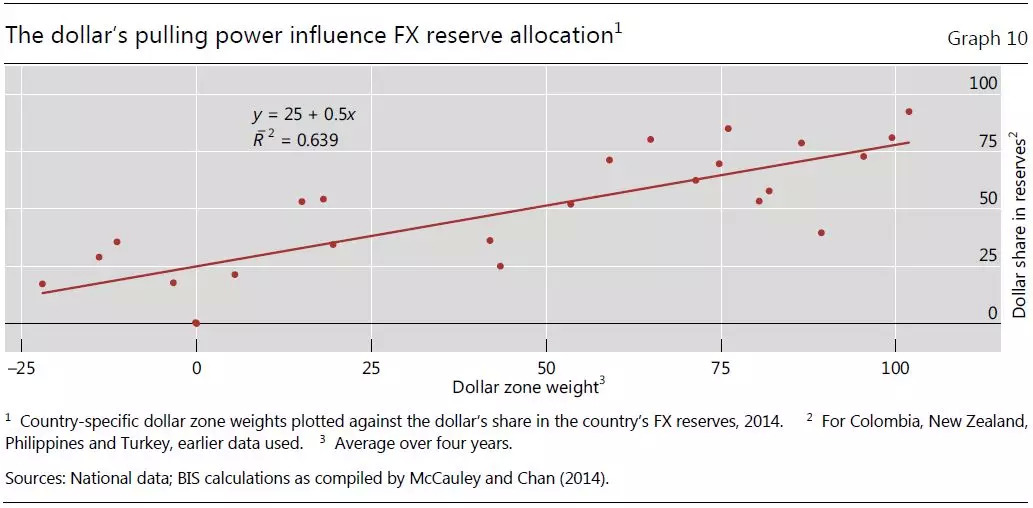

投资组合与货币区成员资格之间的线性关系,可以从各国官方外汇储备的有限数据,和广泛可得的国际银行存贷款以及国际债券发行数据中得出。至少对于公开官方外汇储备中美元份额的25个国家来说,各自本国货币与美元的联动占外储中美元份额变动的三分之二 (图10)。因此,美元区中拉美和东亚经济体大多积累美元储备。欧元使用区的经济体在其外汇储备中持有的美元资产则相对较少。

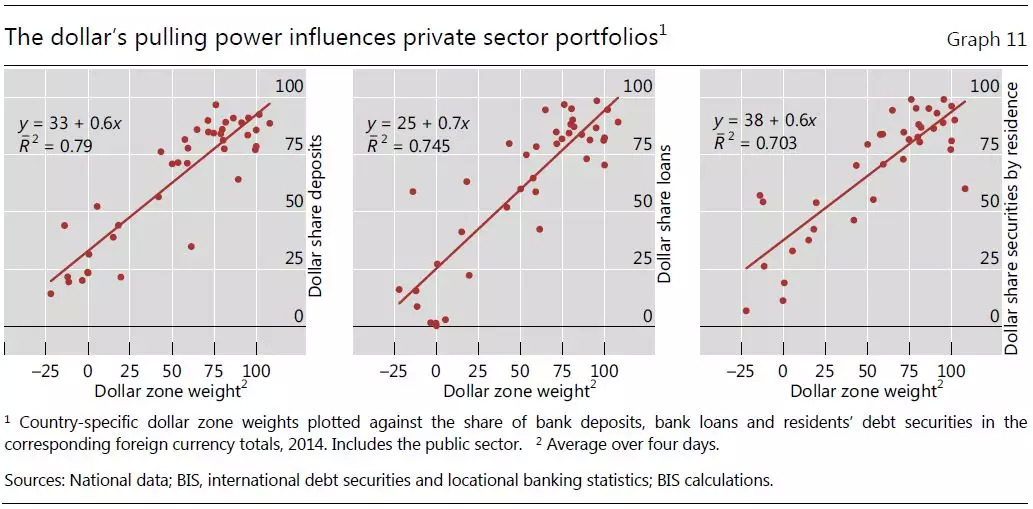

对于涵盖所有部门的更广泛样本,本国货币与美元的联动与外部资产和负债的货币构成呈现线性关系。特别是,美元区成员国在其跨境银行存款中持有的美元份额更大 (图11,左侧面板);在跨境银行贷款中所欠的美元比例更高 (中央面板);以及在未偿国际债券中拥有的美元份额更多 (右侧面板)。

为什么这些关系如此牢固?一种解释强调,在自己所处区域的关键货币上投资和借贷,可以降低外部资产或负债回报的差异。区域偏好可以节约国际投资组合中的货币风险。

基于这种观点,Faruqee and Lee (2009) 的研究结果并没有指出本土偏好让位于真正的全球投资组合。相反,本土偏好让位于区域偏好。

人民币作为关键货币

如上所述,一些研究调查了人民币是否正在成为一种关键货币,即其他货币锚定人民币并与之联动。2015年11月底,IMF决定自2016年10月开始将人民币纳入SDR货币篮子,这一举措推动了此类研究。此外,在作出这一决定之前,2015年8月人民币汇率中间价改革也迈出了重要一步。它似乎标志着一个转折点,在那之后可以观察到更大程度的联动 (McCauley and Shu (2018))。人民币对关键货币的地理区划,以及进而对全球失衡的关键货币视角,可能会产生怎样的影响呢?

我们有充分的理由判断,现在下结论还为时过早。人民币的每日走势仍与美元挂钩。其年化波动性仍处于较低的个位数,远低于欧元/美元和日元/美元的高个位数或两位数。BIS (2016) 数据显示,4%的人民币交易额不仅远远落后于美元或欧元,还远远落后于日元 (22%) 和英镑 (13%)。按照这种观点,将人民币视为一种事实上的关键货币,应该要等到2019年乃至2022年的调查结果出来之后,再做定论。

即便如此,本节仍然以欧元、日元和人民币作为2015-2017年的回归变量,并根据我们上面的步骤进行必要的修改,重新进行了估算。由于这种做法等于将人民币视为一种关键货币,并将中国的GDP、经常账户和国际投资头寸从美元区和欧元区中移除。重要的是要衡量非关键货币在多大程度上随人民币兑美元、欧元和日元汇率变化而联动。在这种情况下,它们的GDP、经常账户和投资头寸也会从美元区和欧元区转移,并被配置到设定的人民币区域。

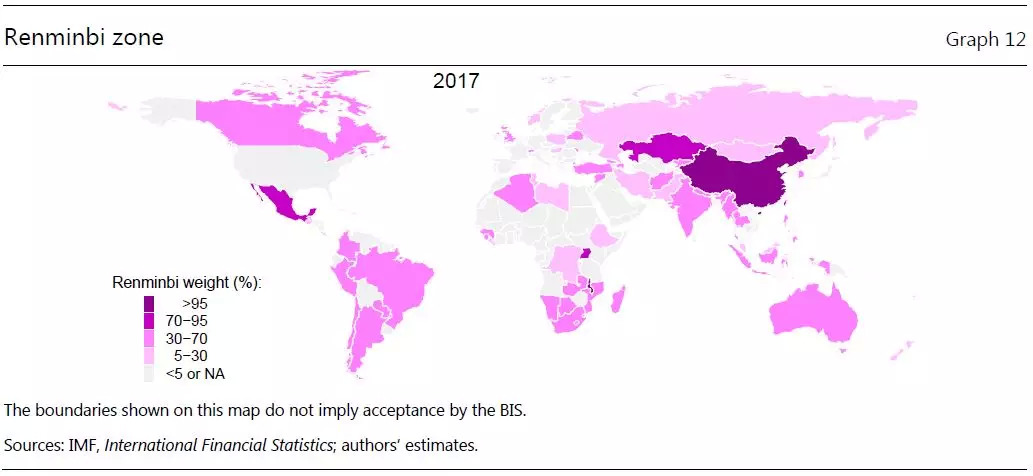

根据2015-2017年的汇率,许多邻国和大宗商品货币分享了人民币兑美元汇率的大部分波动。类似Tovar and Nor (2018),我们将分析扩展到亚洲货币以外。除了韩元、新台币、印度卢比和印尼盾等主要亚洲货币,大宗商品货币也占据了人民币兑美元汇率波动的一半以上。特别是,巴西雷亚尔、哥伦比亚和墨西哥比索、南非兰特,以及许多次要的亚洲和非洲货币,共计24种这样的货币。Tovar and Nor (2018) 共发现有29种货币与人民币联动,但他们并没有把它描述成一个东亚集团,而是描述成一个围绕金砖四国 (BRICS) 的集团。我们的确发现了一个重要的亚洲集团,而且俄罗斯卢布不受人民币兑其它关键货币汇率波动的影响。

在之前假设人民币是一种关键货币的基础上,这一证据表明,存在一个相当大的人民币区 (图12)。需要注意的是,2015年8月的观测(“811”汇改)在这一结果中占了显著地位,这可以被视为一个异常值 (outlier) 问题。中国当局改革了人民币汇率的每日中间价,这是迄今为止最大的月度变动。当月,新兴市场货币与人民币兑其他关键货币汇率同步波动。然而,有人可能会辩称,人民币汇率变动代表着一种自主的政策变动,而其它货币对此作出了回应,因此这些观察结果并非是可以抛弃的异常值。

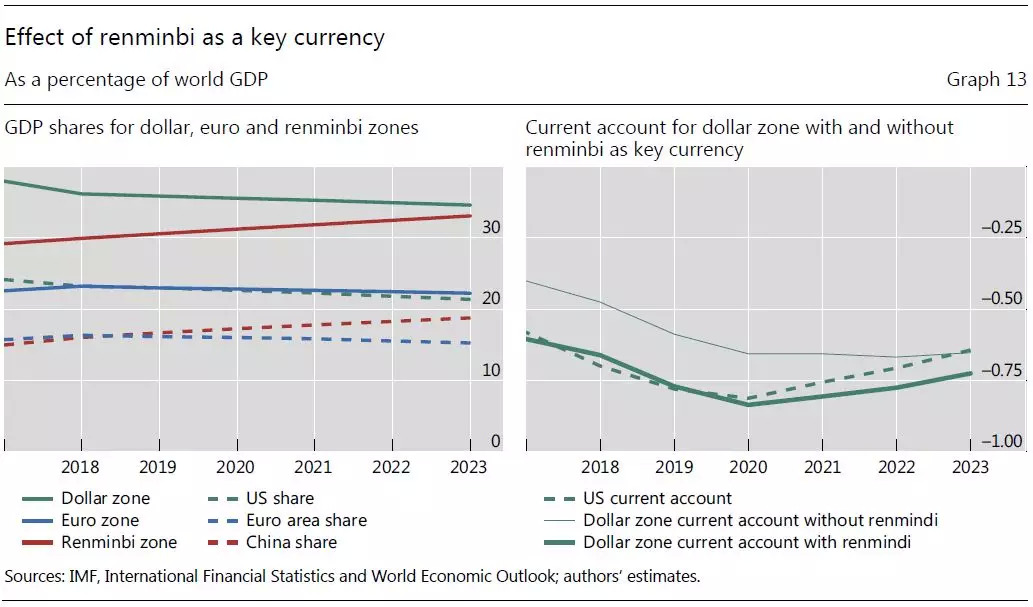

按市场价格计算,2017年人民币区GDP占全球GDP约30% (图13,左侧面板)。相比之下,Tovar and Nor (2018)使用Frankel Wei的变体估测的比例为15.4%。至少从2015-17年的证据来看,人民币区扩张对美元区的影响 (-20%) 大于对欧元区的影响 (-5%) 。从表面上看,这一证据表明,不平等的两极世界正在让位于不平等的三极世界 (Tovar and Nor(2018))。根据IMF的增长预测和不变的汇率地理区位,到2023年,不平等的增长将使人民币区与美元区势均力敌。

现在让我们看看货币区的经常账户,至少根据2015年至2017年的汇率,在这个三极世界,美元区的经常账户赤字将会更大 (图13,右侧面板)。事实上,到2020年,美元区经常账户将与美国的经常账户近似。基于这一证据,人民币区的形成将消除美元区的盈余。

结论

当以关键货币而非经济体作为分析单位时,国际金融,尤其是全球失衡,看上去有所不同。2000年代中期,美国经常账户赤字非常大,许多人对此感到担忧。与此相反,我们已经表明,美元区的经常账户却接近平衡。那些货币与美元联动的国家 (其投资者因此认为美元投资的汇率风险相对较低) 的经常账户盈余抵消了美国的赤字。

展望未来,IMF的预测暗示,美元区的赤字将回到上世纪80年代中期的水平。按照这种观点,美元区的经常账户赤字将高于20年前欧元问世以来的水平。

根据目前的证据,如果人民币成为一种关键货币,它将在全球GDP中占据相当大的份额。这将使美元区的赤字进一步扩大。

由于篇幅原因,对原文有所删节。

参考资料:Hiro Ito and Robert N McCauley, "A key currency view of global imbalances", BIS Working Papers No 762, December 2018

声明:本文仅代表作者个人观点,不代表智堡立场;文中图片来源于网络,如有侵权烦请联系我们,我们将在确认后第一时间删除,谢谢!

智堡公众号(zhi666bao)

评论