固定收益、类固定收益产品作为家庭资产配置的基石,一直被当成稳赚不赔的理财神器,18年的去杠杆大潮却让它们遭到了重创。

得益于风险改革开放以来的飞速发展,为中国创造了海量的投资机会,使得国内的无风险利率始终维持高位,银行存款一度出现超过10%的盛况。但经历了金融危机后,透支了购买力的欧美发达国家一直没有恢复元气,国内的一众外向型企业都面临着员工工资、房租,原材料等各种成本飞涨的困境。实体经济的无法创造出足够的利润反哺金融行业,体现在投资产品上,就是靠谱的企业发型的产品收益越来越低,高收益的产品频频爆雷,原来“闭着眼投,只比收益率”的固收/类固收投资逻辑不再适用。

如何在海量的固定收益产品中发掘出兼顾收益和安全性的产品?8大类固收产品都需要关注哪些要素?

1、银行理财产品

银行投资投向主要是债券、票据、股票、信贷资产、汇率、商品等。

银行利率在20世纪90年代初达到了峰值,年化11.34%。之后银行利率持续下降,现在年化在3%-4%,低于通货膨胀的速度,投资人在银行做理财,资产实际上是贬值的。

银行理财的特点有:

a起投门槛低;b流动性好;c银监会对银行的监管比较严格,因此银行理财产品安全度相对较高;

缺点是:收益较低,跑不赢通货膨胀的速度。

2、信托

信托以受人之托、代人理财的宗旨从2004年银监会91号文为标志逐渐打开中国市场。

91号文件规定公司理财产品假如不能兑付,则会对信托公司进行“风险管理失当”进行相对行政处罚。

假如一单出现资金问题,那么进行暂停业务三个月,假如两单连续出现问题,那么就会取消集合信托业务资格。

这样导致信托理财在银监会的监督下,收益是绝对保证的,信托公司最重要的是博得大量投资者的信托,因此不会因为无法兑付而“砸招牌”,从而断送在市场的位置。

信托产品优势:

a年收益高,收益率达到8%-10%左右;b安全性高,受到银监会的直接监管,并且有着风险抵押品作为抵押;c收益稳定,固定收益信托差不多都可以保证达到合约所给的收益;d购买途径众多,可以从银行、证券公司、三方理财机构、信托公司还有网上购买,而且还是支持异地购买的。

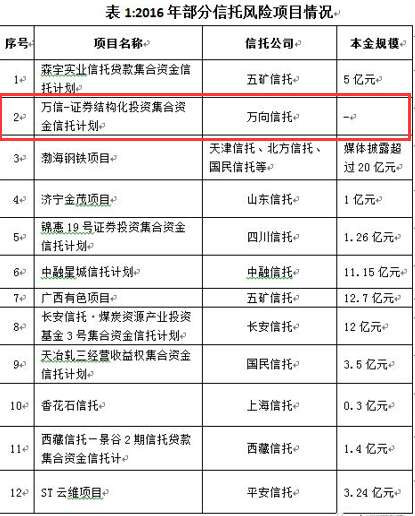

但是2016年部分信托出现了不能兑付的情况,打破了信托刚性兑付的神话,如下图所示:

3、有限合伙基金

有限合伙企业是普通合伙人与有限合伙人共同组成合伙,其中普通合伙人出资出力,参与经营管理,对合伙企业债务承担无限连带责任;有限合伙人只提供资金,不直接参与经营和决策,以其出资为限承担有限责任。

为了方便大家理解两种合伙人,简单来说:

普通合伙人是管理者,只投入极少部分资金,但全权负责经营管理,并要承担无限责任,成为普通合伙人。

有限合伙人是投资者,投入绝大部分资金,但不得参与经营管理,并且只以其投资的金额承担有限责任,成为有限合伙人。

有限合伙基金的特点有:

a设立相对简单 b单个有限合伙企业限制的投资人数较少 c个人投资者无法规避的税赋问题

4、资管计划

资管产品是获得监管机构批准的公募基金管理公司或证券公司,向特定客户募集资金或者接受特定客户财产委托担任资产管理人,由托管机构担任资产管理人,为资产委托人的利益运用委托财产进行投资的一种标准化金融产品。

目前我国有91家公募基金,但证监会只批复了67家公募基金可以设立全资子公司做特定资产管理业务。

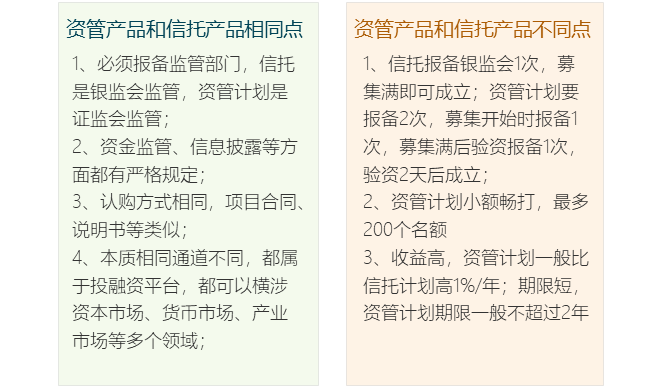

资管产品VS信托产品:资管和信托一样都是融资通道的一种,结构大致上没有区别,只不过发行主体不一样,信托由信托公司发行,资管由公募基金的子公司发行。信托公司是属于银监会监管的,而资管是属于证监会监管的。

5、契约型基金

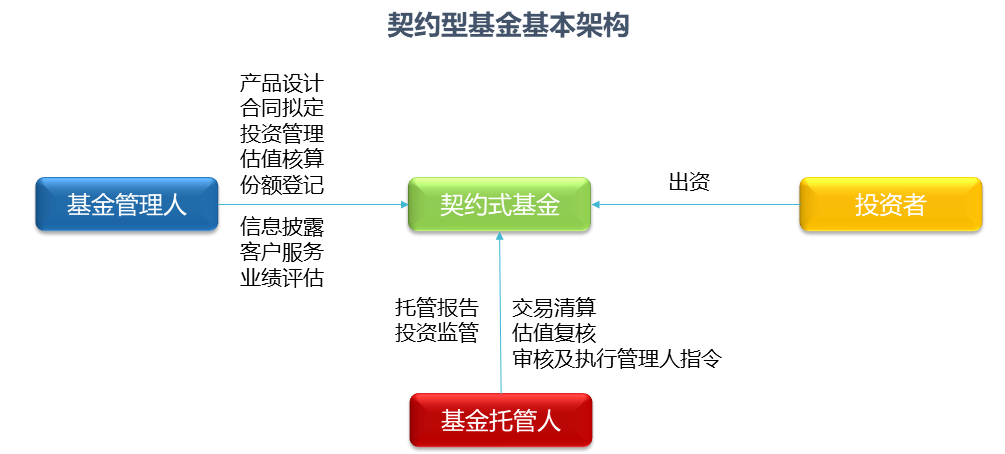

契约型基金是基于一定的契约原理而组织起来的代理投资行为。它由投资者、基金管理人、信管人三方构成。

契约型基金的优势:

a人数优势:投资者人数可以为1-200人;b投资范围广,避免了很多限制投资,比如通道机构会在私募基金的投资策略中设置投资限制条款,限制个股比例、多空单、仓位等;c无双重税负:因契约型私募基金不具备法人资格,所以不是纳税主体。因此只需要在预期年化收益分配环节,由受益人自行申报并缴纳所得税即可,免于双重税负;d设立、变更程序简单:设立阶段仅需要事后向基金业协会履行备案程序,不需要进行工商登记或变更等。因此设立契约型私募基金可以省去繁琐的工商登记注册程序;e资金安全有保障。

6、“宝宝类”产品——典型代表“余额宝”

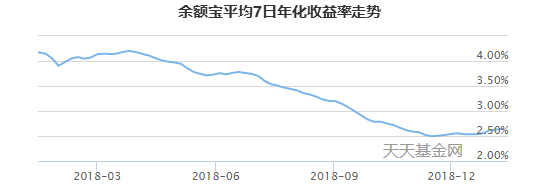

“宝宝类”产品特点:起投门槛低,流动性好,随取随存。缺点:收益低。

“宝宝类”产品标的资产是货币基金。

货币基金是聚集社会闲散基金,由基金管理人运作,基金托管人保管资金的一种开放式基金,专门投向风险小的货币市场工具,区别于其他类型的开放型基金,具有高安全性、高流动性、稳定收益性,具有“准储蓄”的特征。

货币基金资产主要投资于短期货币工具(一般期限在一年以内,平均期限120天),如国债、央行票据、商业票据、银行定期存单、政府短期债券、企业债券(信用等级较高)、同业存款等短期有价证券。

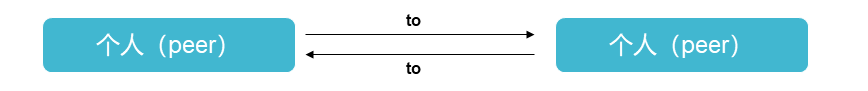

7、P2P

P2P(peer to peer lending)小额借贷是一种将非常小额度的资金聚集起来借贷给有资金需求人群的一种商业模式。

回顾2018年,因P2P行业出现集中暴雷现象,行业景气度大幅跌落。截止2018年12月底,P2P网贷行业正常运营平台数量下降至1021家,相比2017年底减少了1219家。

2018年网贷行业总体综合收益率为9.81%,相比2017年网贷行业总体综合收益率上升了36个基点(1个基点=0.01%)。2018年综合收益率小幅回升,主要是因为今年行业负面舆情较多,投资人投资信心下降,不少平台为吸引新的投资人和提高老用户留存率,进行了加息活动。

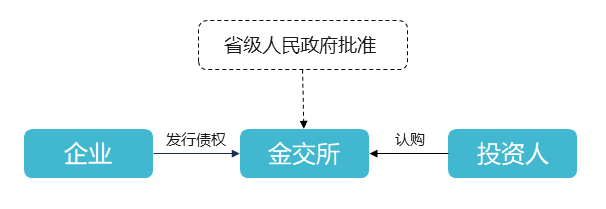

8、金交所定向融资计划

定向融资计划,是在国内金融资产交易所(中心)交易的金融产品。非公开发行,向特定数量的投资人进行融资,并限定在特定投资人范围内流通转让交易所的设立:报省级人民政府批准。

金交所跟P2P平台一样是信息中介,本身不能为交易担保。也就是说,金交所资产借款人如果不及时还债,金交所并不负责垫付和保障。

最后,放一张常见类固受产品对比与总结图

评论