文|艾瑞咨询

第三方支付的定义及分类

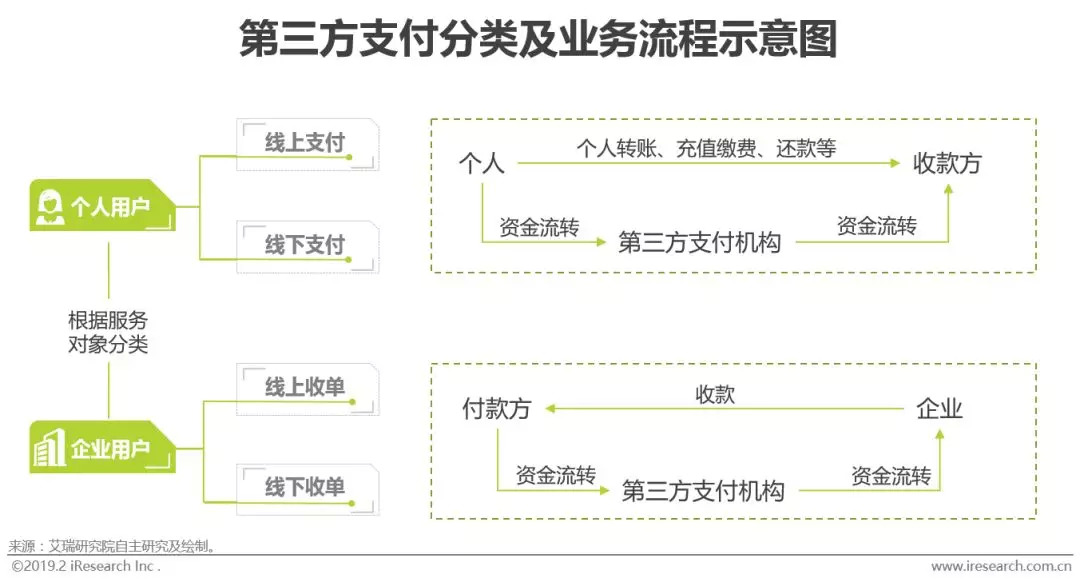

第三方支付指的是独立于商户和银行并且具有一定实力和信誉保障的独立机构,为商户和消费者提供交易支付平台的网络支付模式。按照第三方支付机构的服务对象,我们可以将第三方支付机构分为面向企业用户服务(收单业务)及面向个人用户提供服务(支付业务)两类。

第三方支付机构业务模式

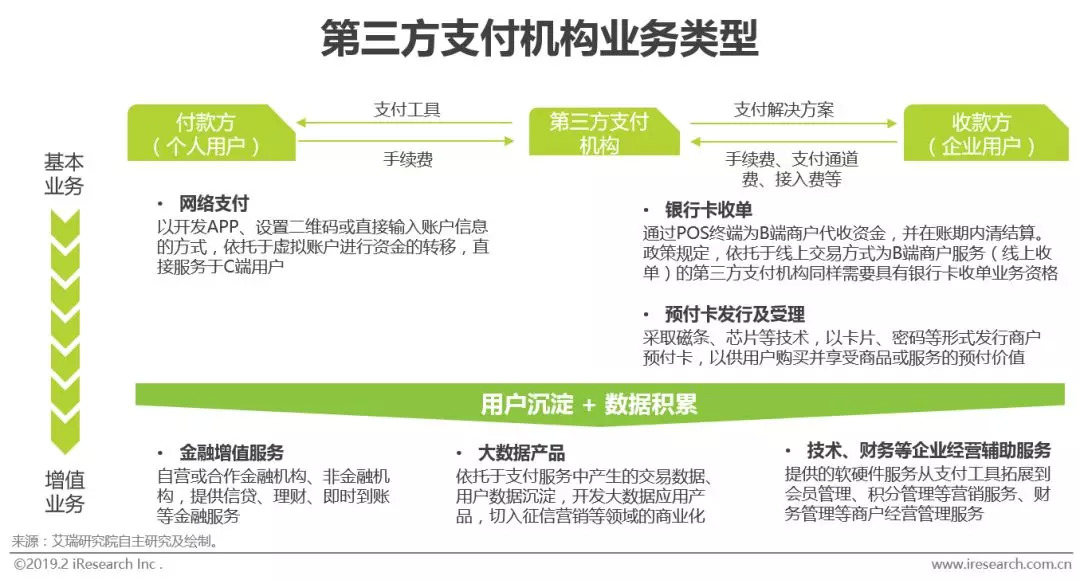

第三方支付机构从基本业务逐渐探索出各种增值业务

第三方支付机构作为收款方及付款方之间的支付桥梁,主要通过搭建支付平台,为收付款双方提供资金划转、资金清结算以及技术、安全保障服务。根据中国人民银行颁布的《非金融机构支付服务管理办法》,第三方支付业务包括网络支付、银行卡收单、预付卡发行及受理以及其他。前三者是第三方支付机构的基本业务,在该业务中第三方支付机构以向收付款双方收取手续费盈利。随着第三方支付机构服务丰富度的增加,第三方支付机构逐渐探索出其他业务模式,如利用数据资源开发大数据产品,提供精准营销等增值服务,以实现多样、灵活的盈利模式。

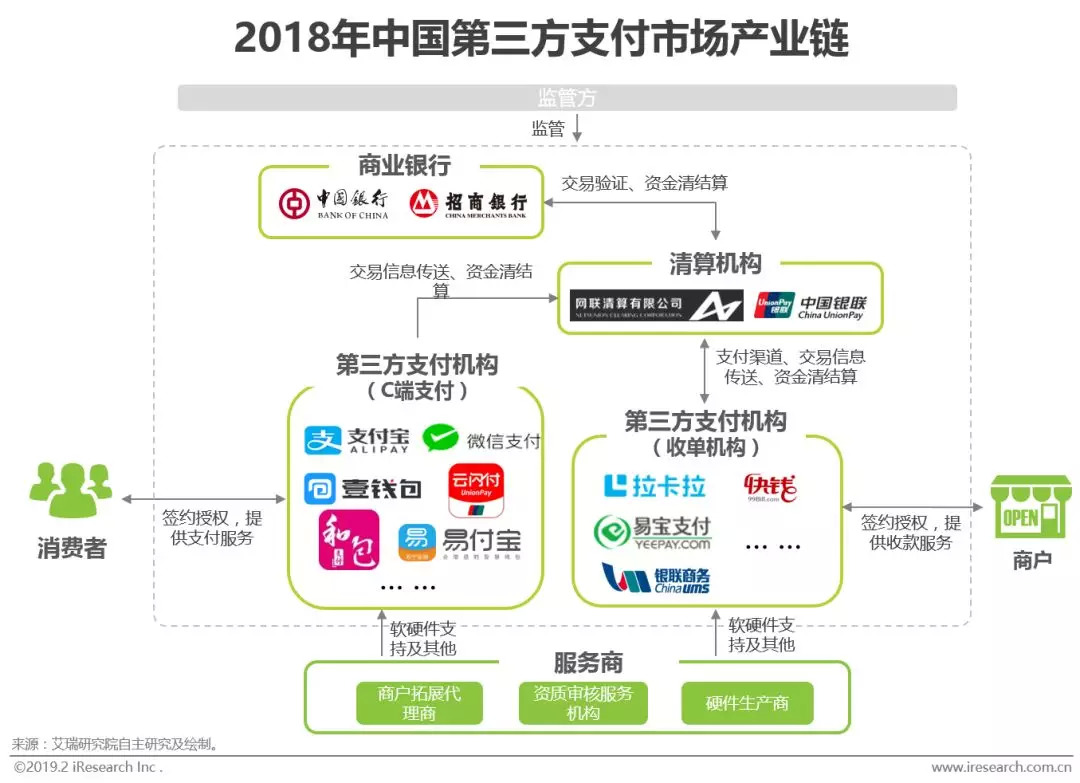

第三方支付产业链

第三方支付市场规模

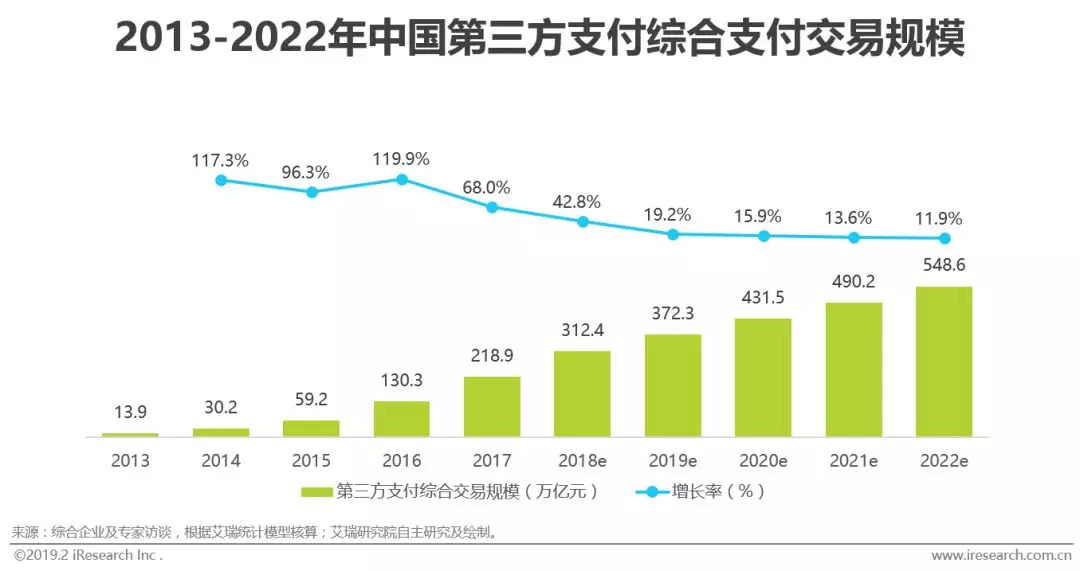

大规模增长时代告一段落,市场进入有序发展阶段

2013年以前,网络购物的快速发展逐渐培养了人们线上支付的习惯,第三方网络支付市场兴起。2013年开始,第三方支付机构上线金融、航旅等领域的在线支付功能,网络支付交易规模大幅提升,2013-2016年间第三方综合支付交易规模复合增长率达到110.9%。在这一阶段,面向C端用户的第三方支付机构品牌渗透率占绝对优势地位,并顺势推出信用消费产品;其他支付机构大多针对行业内大客户提供支付解决方案,并建立个人账户体系发展自有的“电子钱包”。到2017年止,网络支付已经渗入了生活中的各个环节,民生领域线上支付环节也逐步打通。现阶段,随着监管趋严,市场将进入有序发展阶段,第三方支付市场交易规模的增长速度也将初步稳定下来。

第三方支付市场规模结构

移动支付规模占比超一半,银行卡收单规模占比减小

以往在非现金支付中,线下POS机刷卡是人们常用的支付手段,银行卡收单的规模占比较高(2015年前均超过50%)。随着电商、O2O等领域发展,互联网支付形成规模,至2013年,其市场规模占比将近40%。2013年开始,智能手机以及4G网络的快速普及大大推动了移动支付市场的发展,一方面,部分互联网端的支付规模转移至移动端,另一方面,人们在线下扫码支付、NFC支付的习惯养成推动了移动支付规模大幅增长。到2017年,银行卡收单业务规模占比为32%,网络支付总规模占比68%,其中移动支付的部分超过80%。

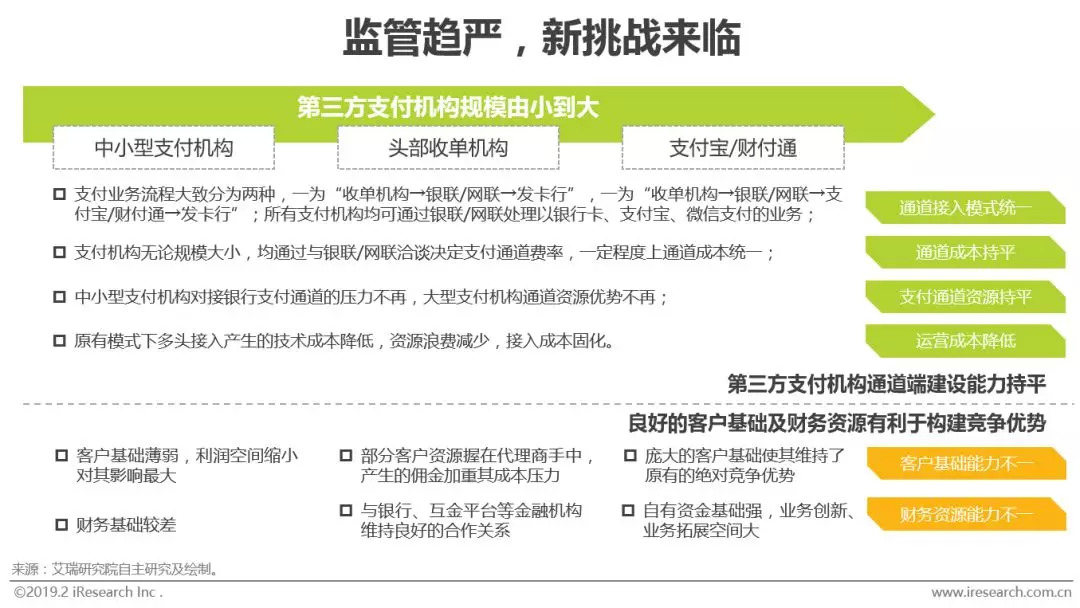

监管趋严,新挑战来临

2017年“断直连”及备付金交存相关政策正式出台

2013年,监管层建立了支付机构客户备付金存管的基本框架,第三方网络支付平台进入高速发展阶段。随着银行卡套现、洗钱等风险提高,2015年底开始,监管层开始对备付金存管活动及支付机构业务连接系统出具规范意见,宣布将逐步取消备付金账户计付利息,且非银支付机构不得连接多家银行系统。该要点在2017年1月、8月明确。至此,备付金存管及跨行清算活动的监管规则成形,要点有:支付机构将客户备付金全额交存至指定机构专用存款账户,不计付利息;支付机构受理的涉及银行账户的网络支付业务全部通过网联平台处理。

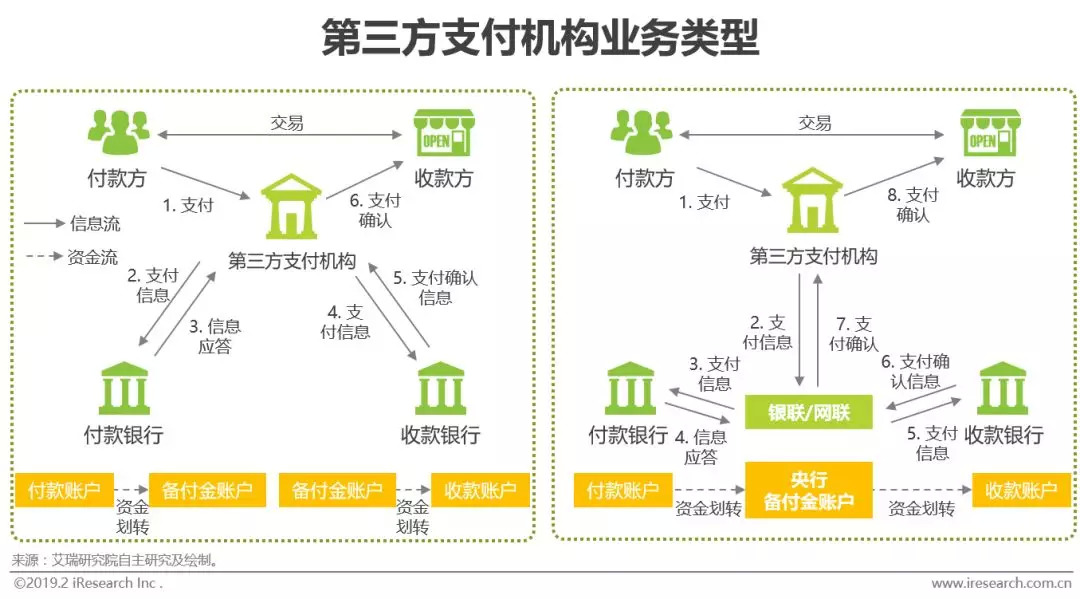

第三方支付业务信息流、资金流改变,统一“断直连”

原有业务模式下,第三方支付机构备付金账户设在银行,支付机构可以直连银行处理交易信息,并进行资金划转;部分中小型支付机构由于无银行支付渠道,通过间联银联、头部收单机构等机构处理交易,直连、间联模式并存。政策实施后,支付机构备付金账户设在央行下,全部交易信息通过银联或网联平台处理,均以间联模式运营。

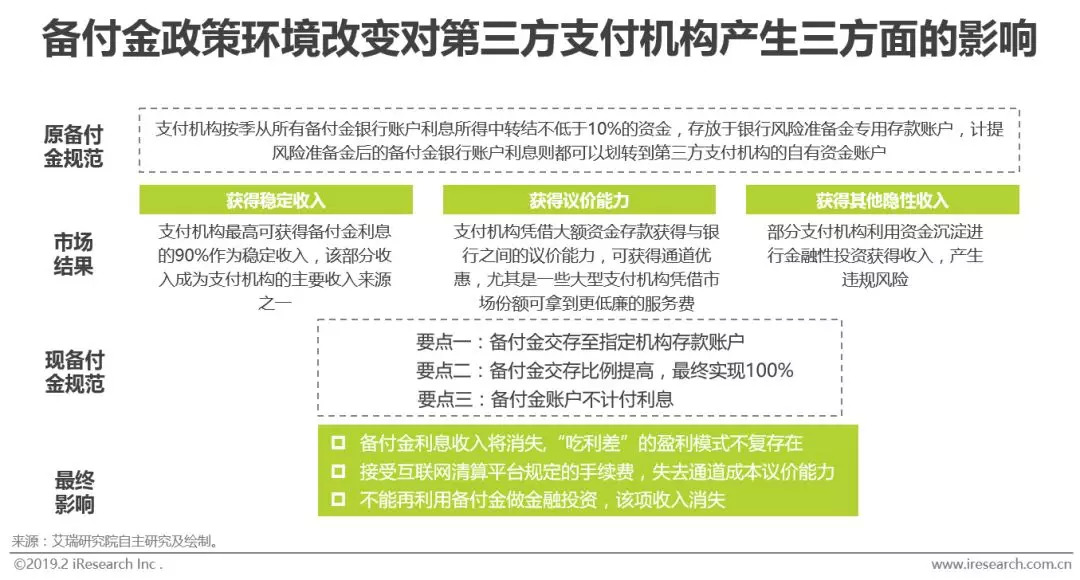

备付金将逐步全额交存,第三方支付机构收入受损

收付款双方通过第三方支付机构进行交易的过程中,由于资金在账户流转中产生一定的时间差,故平台会产生资金沉淀,这部分支付机构预收的代付货币资金即是客户备付金。在原有备付金政策下,备付金账户设在银行,由银行计付利息,支付机构得到的利息收入成为其主要收入来源之一;且由于备付金金额较大,支付机构往往能获得银行的支付通道优惠,变相降低自身的通道成本。

为防止支付机构挪用备付金,保证备付金的安全,监管要求备付金100%集中交存至指定机构,且不计付利息,直接使得支付机构的备付金利息收入消失,并失去与银行间的议价能力。

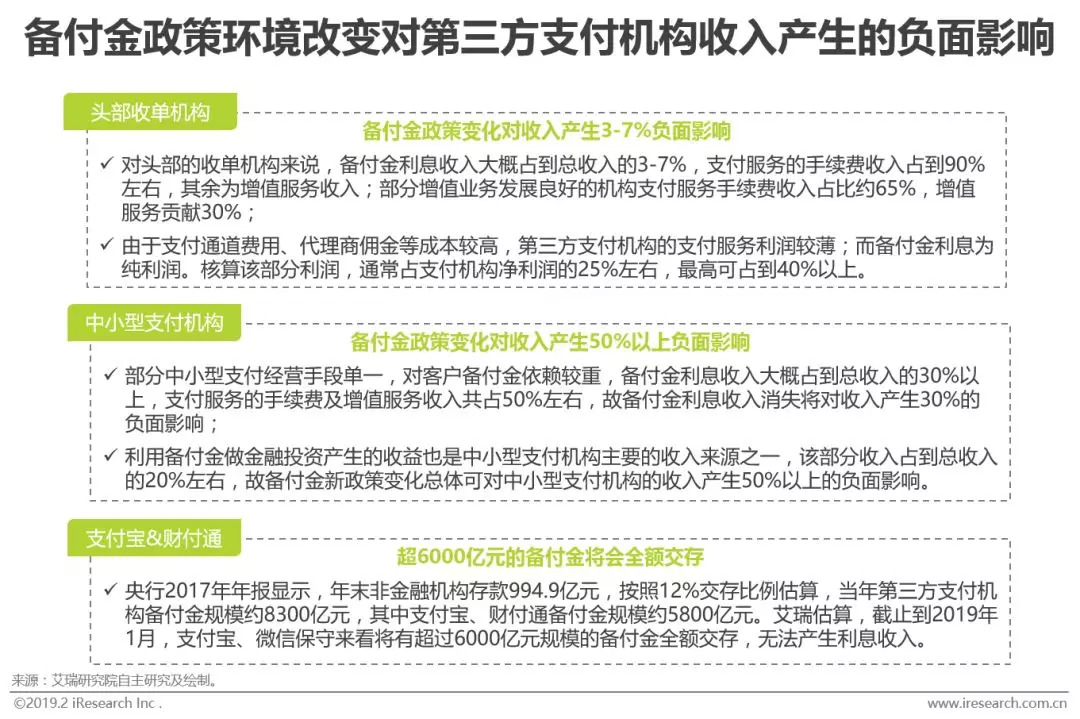

备付金利息收入消失将对支付机构收入产生3-30%负面影响

据艾瑞估算,2017年备付金利息收入分别占到头部收单机构、中小型支付机构总收入的3-7%、30%,备付金新政策下该部分收入将伴随2019年1月14日备付金100%集中交存至央行而消失;另外,中小型支付机构有20%左右的收入来源于利用客户备付金的沉淀所进行的金融性投资,该部分收入也将消失。对于支付宝及财付通来说,超6000亿元的备付金将全额交存,无法产生利息收入。

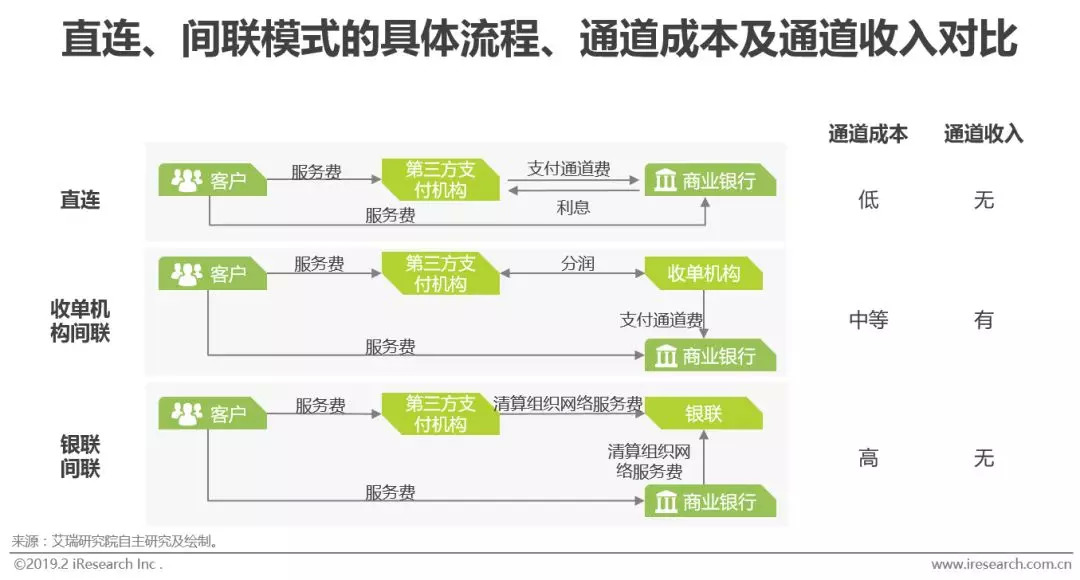

“断直连”后,通道成本升高,原有通道营收模式难以继续

政策实施前,部分无银行直连通道的支付机构间联银联的通道成本成本较高,故往往间联大型收单机构。该模式下,中小型支付机构通道成本降低,且大型收单机构可以获得通道收入。“断直连”政策实施后,所有支付机构间联银联或网联,大型收单机构的通道收入消失,必须间联银联的支付机构通道成本升高(网联暂无收费)。但由于通道收入在大型收单机构整体收入中占比较低,且专门以通道收入作为盈利模式的支付机构不多,故“断直连”政策主要对支付机构的成本端产生影响,即增加了支付机构通道成本。

“断直连”使支付机构通道建设能力持平,其他能力优势凸显

新的政策环境下,不同规模支付机构通道端建设能力基本上达到统一,利润空间的整体缩小或将重塑市场格局:支付宝、财付通凭借其强大的客户基础和自有资金维持竞争优势,在零售领域的业务拓展能力较强,竞争优势明显;头部收单机构部分客户资源通过代理商获得,利润变薄可催促其拓展直销模式下的客户,故具有良好客户拓展能力、合作资源的支付机构具有竞争优势;中小型支付机构客户、资金基础较差,可能回寻求其他拓展基础服务市场份额的路径。

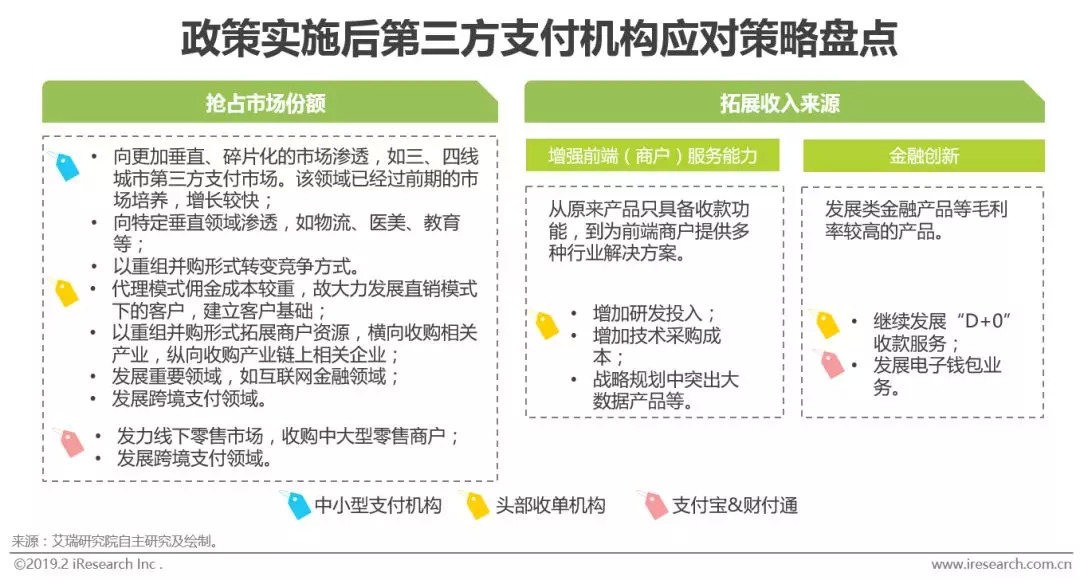

扩大市场份额、拓展收入来源成为支付机构的主要应对策略

为应对利润变薄的冲击,各类型的第三方支付机构均有不同程度的战略重心转移。中小型支付机构向更加垂直的市场拓展基础业务;头部收单机构加强商户基础的建立以抢占市场份额,或增加商户服务能力以拓展盈利点;支付宝、财付通二者继续拓展零售端的市场,并继续进行金融产品创新。

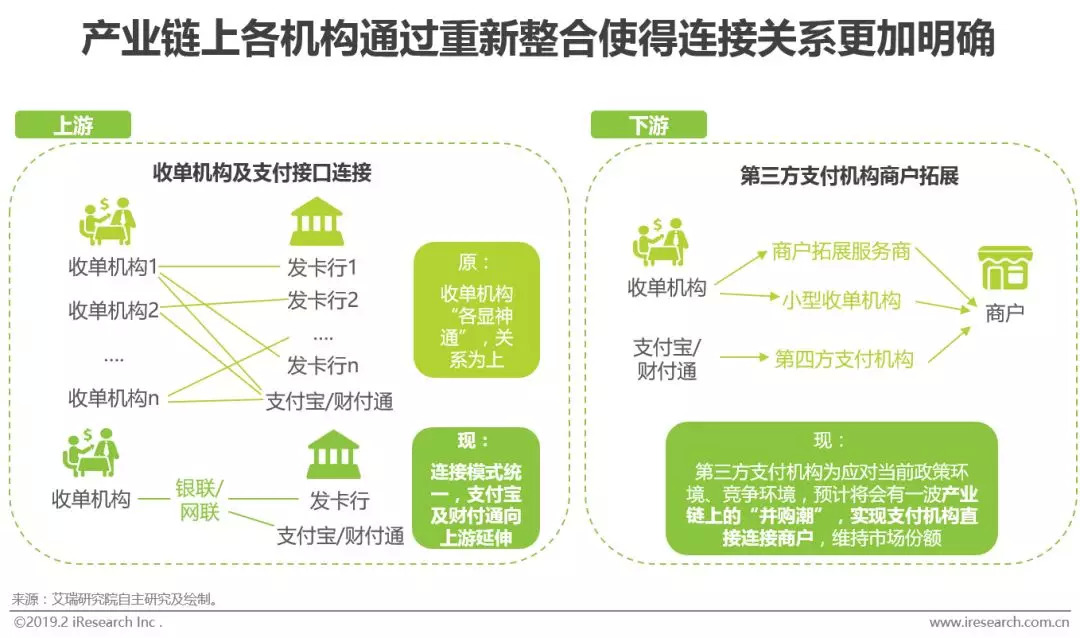

趋势一:产业链重构

产业链上各机构连接关系更加清晰

以往竞争态势下,第三方支付机构在上游支付渠道及下游商户资源上的竞争尤为激烈。随着“断直连”政策出台,支付机构在上游对发卡行资源和C端支付巨头的资源争夺上将告一段落。“间联”模式成为定局,支付接口可从银联或网联统一接入,各机构间的连接关系清晰。下游商户拓展上,以往多通过商户拓展服务商、小型收单机构以及专门的第四方连接,为建立客户基础,应对支付业务利润空间缩小的局面,支付机构或将考虑以多种方式直接连接商户。

趋势二:业务层基本服务价格走低

“价格战”或将持续,支付“零费率”趋势有所显现

过去几年,互联网巨头不断蚕食市场,以更低的价格、更好的服务、更多的增值服务占据了90%以上市场,第三方支付机构受到影响纷纷降低支付服务的费率,以此确保自身的优势。但目前为止,第三方支付机构除牌照以及互联网巨头拥有的C端流量优势外,并无其他可以形成护城河的明显优势。在此背景下,2017年底“断直连”及备付金等相关政策出台,支付机构的基础支付服务利润空间进一步被挤压,支付机构亟需寻找新的盈利点。

艾瑞咨询认为,支付机构在发展利润空间较大的增值服务初期可能会在基础支付服务上进行让利,如牌照审批放款,新进入者也会“免费”提供支付服务从而获客。故在当前环境下,第三方支付市场仍将会持续一段时间的“价格战”,少数互联网巨头及增值服务发展势头良好的支付机构以及新进入者或将完全实现“零费率”,并将基础支付服务作为流量入口,构建业务生态圈。

评论