文|同相 大静

与大量在“大势所趋”中不得不博弈资本市场的影视公司不同的是,长城系的掌舵人赵锐勇,在公众面前一露面,就是个“运作”资本的高手。

2014年,在中国影视行业遭受资本侵袭最为猛烈的一年里,长城影视以22.9亿元借壳江苏宏宝登陆A股主板,成为华谊兄弟和华策影视之后浙股第三家影视上市公司,也被称为“影视借壳第一股”。

此后,长城影视进入疯狂并购期,仅2017年就发起了15次并购,涉及影视、广告营销、实景娱乐三大板块,试图以此构建“全内容+全产业链”的战略布局,“充分发挥各自的优势,互补短板,达到‘1+1>2’的融合效果”。

然而,随着整体市场环境波谲云诡,影视行业集体“入冬”,长城影视急速扩张的后遗症也开始显现。开春以来,长城影视“麻烦”不断:业绩亏损、商誉暴雷、董秘辞职、涉嫌信披违规、债务逾期、部分银行账户及子公司股权被冻结……昔日的资本高手,似乎正在经历某种“反噬”。

“麻烦”缠身的长城影视

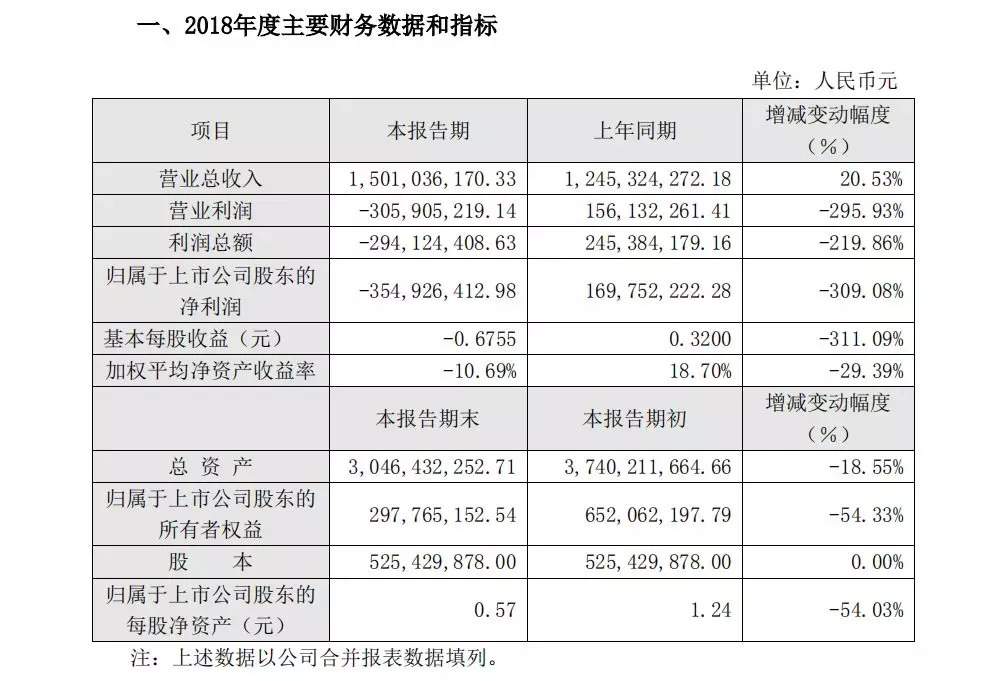

2月27日,长城影视发布《2018年度业绩快报》(未经审计),快报显示,长城影视2018年实现营业总收入15.01亿元(人民币,下同),比上年同期增加20.53%;营业利润-3.06亿元,比上年同期减少295.93%;利润总额-2.94亿元,比上年同期减少219.86%;归属于上市公司股东净利润-3.55亿元,比上年同期减少309.08%。

来源:长城影视《2018年度业绩快报》

商誉减值成为长城影视营业收入同比增长、净利润却大幅下降的主要原因。2018年,长城影视全资子公司上海胜盟广告有限公司、浙江光线影视策划有限公司、杭州春之声旅行社有限公司等部分子公司经营业绩未达预期,公司对其商誉计提减值准备。据长城影视此后发布的《关于计提资产减值准备的公告》,其2018年度计提资产减值准备共计人民币5.19亿元,其中商誉计提资产减值为3.78亿元。

此外,根据长城影视“精品剧”发展战略规划,其2018年发行剧目较往年有所减少。而公司往年拍摄的部分电视剧在2018年已达24个月,需进行成本的一次性结转,导致成本增加。同时,根据电视剧销售的行业惯例,结合公司信用政策、业务模式、结算模式,长城影视应收账款坏账计提金额同比增加。更为关键的是,2018年市场环境、融资环境等发生了较大变化,市场融资成本普遍上升,导致长城影视财务费用同比增长。

而比业绩变脸更引人注意的,是长城影视愈演愈烈的资金风波。据披露,长城影视及其控股子公司淄博新齐长城影视城有限公司已有共计5笔债务逾期,总逾期金额超过1.16亿元,占最近一期(2017年12月31日)经审计净资产的17.83%。同时,其在中国银行、华夏银行等四家银行的一般户已经被冻结,冻结金额共计超百万元。此外,其持有的诸暨影视城100%股权也被浙江省杭州市中级人民法院、安徽省高级人民法院司法冻结。

此前不久,诸暨影视城被宣布将作价3亿元整体出售给绍兴优创,而就在2015年,长城影视耗资3.35亿元将其收购,寄予了“实景娱乐”的战略期望。长城影视折价出售资产一度被解读为“纠错”,是其重回影视主业的壮士断腕之举。而此次股权冻结,不排除将对未来转让事项的实施带来影响。

从“自给自足”到“内忧外患”

长城影视自身麻烦不断,更被“长城系”前所未有的寒冬拖累,陷入控股股东长城集团与横琴三元3.5亿元借款合同的纠纷案中。从其公告事项来看,长城集团所持长城影视股份已经累计被司法冻结1.7亿股,占长城影视总股本的32.37%。目前看来,此番冻结暂未对长城影视的基本面造成影响,长城集团也已计划通过股权、债权、股债结合、债务展期、资产管理、市值管理等多种形式展开“自救”。

值得关注的是,就连长城影视的高层,对公司未来的发展也略显信心不足——1月7日,长城影视发布公告称董事长赵锐均计划在公告披露之日起十五个交易日后的六个月内减持公司股份不超过120.3万股,用于偿还个人债务,而截至2月13日,赵锐均减持数量已经过半。

无论是财报显示的业绩大跌还是开春后愈演愈烈的资金链困局,都说明了一点:昔日“影视借壳第一股”正处在内忧外患的焦灼之中。而长城影视“承压”的背后,有无样本特性及行业共性可探寻?

2000年长城影视成立,此后通过改制成为一家民营企业。2008年,长城影视投拍了一部利润达2000万的电视剧《红日》,正式在电视剧市场站稳脚跟。

在借壳上市之前,长城影视制作发行了一系列优秀作品,包括《大西南剿匪记》《武则天秘史》《太平公主秘史》《盖世英雄方世玉》《新乌龙山剿匪记》《血色黎明》《隋唐英雄》系列等。从“产量”来看,其电视剧制作也由2009年的40集增加至2013年的496集。而据财务数据,长城影视2012年度营业收入达4.37亿元,净利润1.42亿元。不难看出,无论是内容制作层面还是企业经营层面,长城影视都曾有着“自给自足”的造血能力。

《隋唐英雄》剧照

借壳上市成为了一个“拐点”,此后,长城影视通过对“影视+资本”的充分运用,实现了“大跃进式”的发展——用赵锐勇的话说,内生“增长”与外延“并购”,是文化企业发展的必由之路。

这句话侧面反映了2014年至2018年间中国影视行业发展的奇幻景象——在内生需求与外延需求之上,影视行业集体参与到资本运作中。回过头来看,其中的每一步,都透露着一种“操之过急”的隐忧,这种隐忧曾湮没在看似高歌猛进的行业发展里,如今,却成了所有狂欢参与者绕不过去的“殇”。

“并购达人”的资本之殇

上市后,长城影视迅速以不超过1.84亿元自筹资金收购了宁波聚网持有的浙江光线80%股权。这笔并购开启了长城影视的“进击”之路,同年,长城影视以1.4亿元的自筹资金收购上海胜盟100%股权,彼时上海胜盟是一家以电影院线广告代理为主营业务的公司,手握万达院线映前投放广告独家全国代理权,该笔收购也使得长城影视由传统的影视剧内容制作和发行,切向了电影广告业务。

2015年,长城影视发起了五笔并购交易,其中包括以3.35亿元收购诸暨国际影视创意园有限公司100%的股权,正式进军实景娱乐产业,这笔并购后,长城影视“影视、广告营销、实景娱乐”三大板块初步成型。

2016年,长城影视再次发起五笔并购交易,其中包括以18.95亿元收购蒋雯丽家族的首映时代和德纳影业100%股权,这两笔交易也被解读为长城影视在电视剧市场外,加强电影市场和影院渠道的布局。然而,两笔重磅交易最终“流产”,其与首映时代此后历经两年纠缠仍未能成功“联姻”。

2017年,长城影视一举收购了安徽宝中招商国际旅行社、南京凤凰假期旅游有限公司等9家旅行社各51%股权,合计交易价格为2.16亿元……资本市场激流勇进的结果,是长城影视规模的迅速扩张,据2018年半年报,截至2018年6月30日,其以“现金收购股权”取得的子公司达26家,而激进扩张也埋下了隐患——其累计商誉达13.5亿元,商誉占净资产比例高达138%。

当市场环境变化,并购成了一把双刃剑,长城影视表象上的起飞,与表象下“埋雷”,几乎并线进行。其在影视市场的体量原本就小于华录百纳、华策影视、华谊兄弟及光线传媒,但在上市后,长城影视将主要精力投入在广告营销和以实景娱乐为代表的文旅产业中,据2018年半年报,其主营收入构成为广告业2.72亿元、实景娱乐2.8亿元,影视行业仅2295.26万元,仅占整体收入的3.99%、占整体利润的9.13%。而就在2017年的中报上,这一数据还为16.33%和13.08%。

影视业务的收缩带来的负面影响,便是文旅产业的发展缺乏强有力的IP支撑,从另一个侧面来看,长城影视三大业务板块的构建,实际上并未能形成真正的协同效应,而随着地产近两年来整体不景气,投入大、回款周期长的文旅产业也遭受了一定冲击。

从以上梳理不难看出,就长城影视而言,回溯其困局背后的原因,可概括为以下几个方面:其一,激进扩张,并购而来的公司无法达到理想的整合效果;其二,对资本市场的过分依赖,其市值增长走在一条“捷径”上,为非实打实的价值增长;其三,罔顾“根基”的主营业务调整,将副业“主业化”;其四,产业闭环上“IP端”构建的缺失,寄予厚望的文旅产业后继乏力。

昔日资本高手正在被资本“反噬”,而放眼整个影视产业,随着财报季的来临,这种“资本之殇”更是难以估量。

评论