记者 |

编辑 | 张慧

被任命为杜邦临时CEO后不久,爱德华·布林恩(Edward Breen)接到了陶氏化学CEO利伟诚(Andrew Liveris)的电话。这位竞争对手显然不只是来表达祝贺的,布林恩也猜到了利伟诚的来意。两人约定,本周日在美国费城共进午餐。

几天后的午餐会上,利伟诚和布林恩探讨了把杜邦和陶氏合二为一,随后再拆分为三家独立公司的计划。杜邦和陶氏分别创立于1802年和1897年,都是世界500强榜单上的常客。两家化工巨头当时的市值均在600亿美元左右,这使得对等合并成为可能。

利伟诚希望布林恩能认真考虑自己的提议,并暗示还有其他交易对手可供选择。这次秘密会谈数天后,布林恩给利伟诚回了电话,同意促成交易。

杜邦和陶氏在2015年10月擦出火花的上述过程,在《华尔街日报》的一篇报道中有着详细记录。

42个月后的今天(4月2日),这场世纪交易即将走向又一个重要节点:新陶氏将从名为陶氏杜邦的联合体中分拆,独立挂牌上市。摩根士丹利预估,新公司的股价将在53-60美元之间,意味着新陶氏的市值有望高于400亿美元。

同日,新陶氏将替代陶氏杜邦,成为道琼斯工业平均指数的三十只成分股之一,该指数包括了苹果、可口可乐等美国知名企业的股票。

相比于在陶氏工作了30余年的利伟诚,布林恩只能算是化工行业的新手。他在2015年加入杜邦董事会,不到一年后,被委任为公司的临时CEO。

布林恩成为公司一员时,杜邦正忙着与激进投资者进行控制权之争。这场纷争最终导致杜邦时任CEO柯爱伦(Ellen Kullman)的下台。在布林恩接替她之前,柯爱伦已在这一岗位上工作了六年。

2015年1月,对冲基金特里安(Trian)开始公开表达对杜邦的不满,该基金合伙人佩尔茨(Peltz)要求杜邦实施更大范围的变革,比如分拆部分业务。特里安基金持有杜邦约3%的股份,是公司的第五大股东。

激进投资者专注于发掘被市场低估的企业,并通过积极参与公司管理,提高作为股东的利益。它们介入企业运营的方式通常较为激进,这也是它们得名“激进投资者”的主要原因。

事实上,杜邦当时的确在着手分拆业务。这部分资产被命名为科慕,以生产钛白粉和特氟龙等高性能化学品闻名。但佩尔茨希望杜邦能再接再厉,继续将旗下的材料、营养健康和农化等业务拆分为不同板块。

柯爱伦拒绝了这一提议。她认为,目前的业务结构有助于公司在规模、渠道及品牌等方面获得更多利益。在柯爱伦看来,特里安基金过于关注分拆业务这样的高风险举动了。

为了缓解与激进投资者的争端,杜邦曾提议向特里安基金提供一个董事会席位,但前提是佩尔茨本人不能成为候选人。

这显然不能满足佩尔茨的要求。根据他提出的方案,杜邦董事会需为他提供两个席位,他自己需占据其中一个。同时,特种化学品公司科慕的董事会中,也需有两个席位属于特里安基金。

这场斗争在2015年5月的年度股东大会上进入高潮。杜邦管理层提名的12位董事会成员全数获得了通过,佩尔茨未能得到机会提名自己中意的候选人。

但事后证明,尽管柯爱伦赢下了这场关键战役,却很快输掉了整个战争。

股东大会后的五个月里,杜邦的股价下跌了近28%。期间,公司还两度调低了年度业绩预期。

柯爱伦将杜邦的股价和业绩下滑归结于外部市场因素,但一些投资者对她失去了耐心,指责她没有能力兑现所提出的变革公司的承诺。

2015年成为了过往五年来,杜邦在营收和利润方面表现最差的一年。

柯爱伦于当年10月黯然离职,布林恩由此上位。

在分析师们看来,杜邦新任一把手将赢得激进投资者的支持。他曾在2002年至2012年间担任泰科国际的CEO,任期内,这家工业巨头被分拆为三家专注于不同业务的公司。

不出意外,布林恩上任后很快公开表态称,杜邦正在与竞争对手探讨农化板块整合的可能性。

在杜邦陷入腥风血雨的前一年,它的交易对象——陶氏也曾上演过类似的剧情。但有所不同的是,陶氏CEO利伟诚成功平息了纷争。

这次扮演主角的是另一家对冲基金第三点(Third Point)。第三点的掌门人丹·罗伯(Dan Loeb)建议将陶氏一分为二,把特种化学品和石油炼化板块置入不同的公司运营。

在罗伯看来,将这两项业务放在同一屋檐下,不利于陶氏的长期发展。陶氏坚持捍卫现有的战略,宣称保留原材料板块有利于控制成本。

双方僵持之际,激进投资者也曾有意发起代理权战争。陶氏在此时明智地做出了让步,以避免事态扩大。

陶氏董事会因此加入了四名独立董事,其中两人由第三点基金指派。2014年末,陶氏还宣布与第三点基金达成了为期一年的停战协议,约定在此期间,激进投资者不得公开批评公司。

这份协议到期的时间为2015年11月。正是在停战书失效前的一个月,陶氏和杜邦的一把手举行了那场秘密会晤。此后,利伟诚和布林恩又见了几次面,并草拟出一份供两家公司实施交易的框架协议。

几个星期后,特里安基金的佩尔茨受邀前往巴尔的摩,与杜邦董事会成员见面。在这次会谈中,佩尔茨表态称,他会支持布林恩晋升为公司的常任CEO,但前提是,杜邦保证以下三种情况至少会出现一种:杜邦分拆部分业务;杜邦与先正达就农化板块展开交易;亦或是杜邦与陶氏合并。

佩尔茨更倾向于最后那个选项。

多年前,他在与利伟诚的一次午餐中得知,陶氏对与杜邦的交易很感兴趣。两人当时就此展开过讨论,但结论是,时机尚不成熟。

在巴尔的摩的这次会面中,布林恩并未告知佩尔茨,他已经与利伟诚再度探讨了两家公司交易的可行性。

2015年11月,杜邦董事会决定任命布林恩为常任CEO。当时有敏锐的分析师认为,这意味着杜邦有可能会采取更为激进的战略,但没有人知道究竟会发生什么。

那个月底,布林恩拜访了特里安基金位于纽约的办公室。在佩尔茨签署保密协议后,布林恩向他透露了那个秘密:杜邦正与陶氏筹划交易。考虑到特里安基金在拆分大型企业集团方面的丰富经验,陶氏和杜邦都希望这家机构能够参与其中。

不久后,陶氏和杜邦召集了数百名来自摩根士丹利、高盛等公司的顾问,研究如何将两家公司进行先合并后拆分的交易。

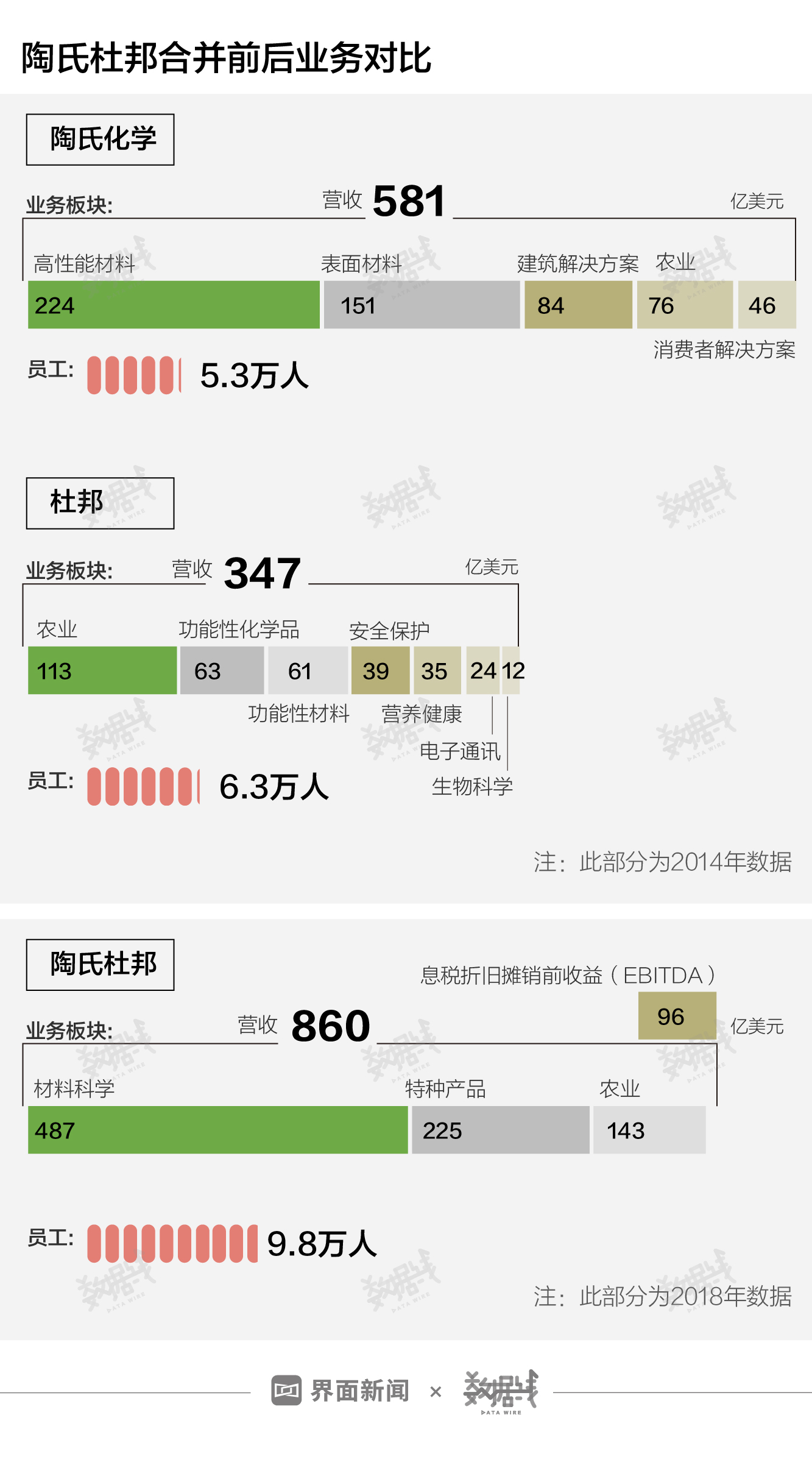

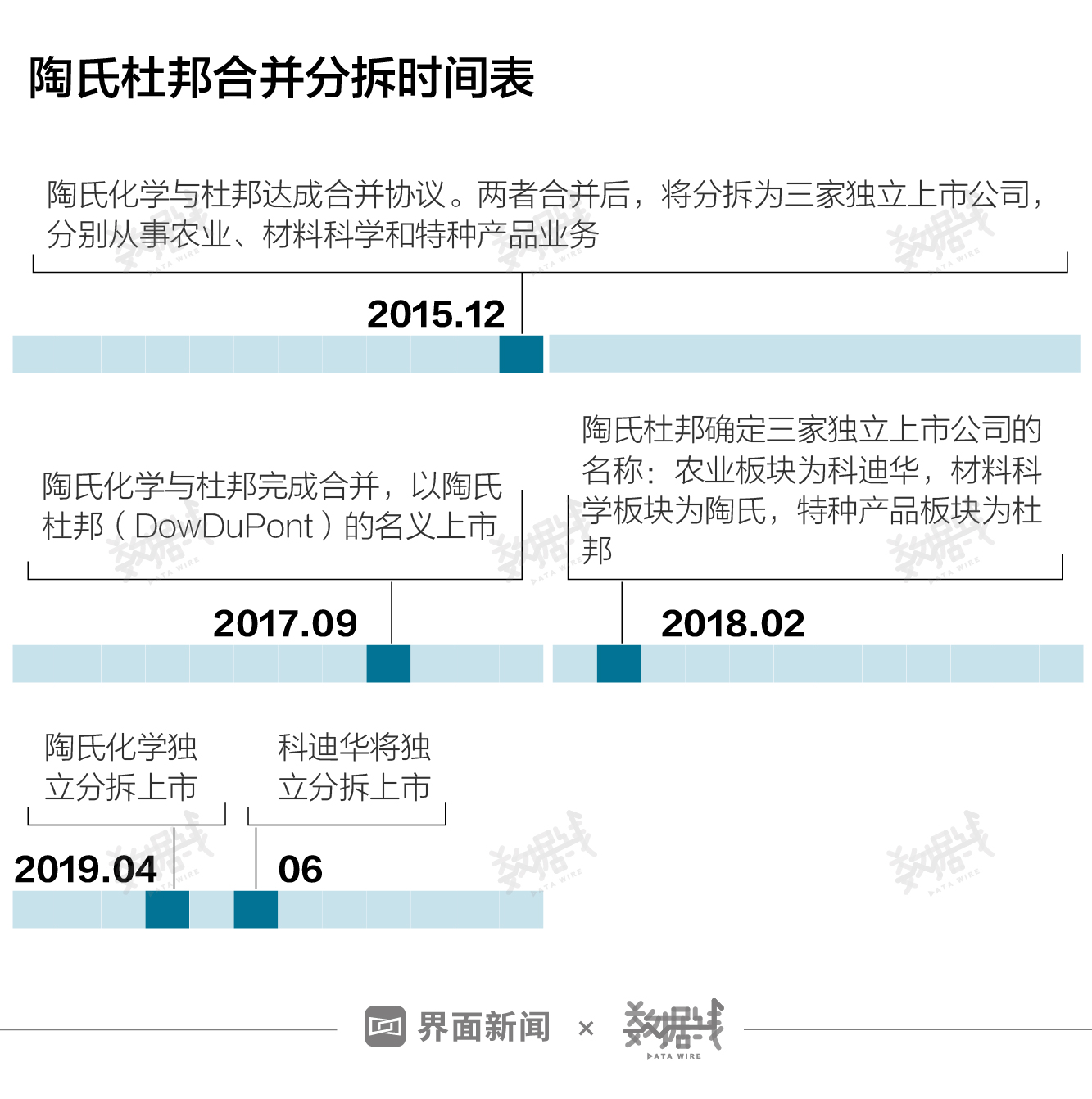

2015年12月11日,陶氏和杜邦对外宣布了这个足以引爆华尔街的消息。两家公司将进行对等合并,新公司更名为陶氏杜邦(DowDuPont),利伟诚将担任公司董事会主席,布林恩成为CEO。原陶氏股东所持有的每股股份将能换得新公司的1股股份,原杜邦股东所持有的每股股份则能获得陶氏杜邦1.282股的股份。

新公司的市值一度达到1300亿美元,超越巴斯夫跻身全球最大的化工企业。

但合并不过是拉开了这桩交易的序幕。陶氏杜邦最终将分拆为三家独立上市公司,分别负责材料科学、特种产品和农业三个不同板块。

科慕总裁兼首席执行官马克诺(Mark Vergnano)或许是这桩交易最为合适的点评人之一。他曾在杜邦工作三十多年,随着科慕的分拆而离开公司。

马克诺告诉界面新闻记者,20年前,企业更倾向于多元化发展的模式,它能对冲市场波动之于某项业务的影响,从而让公司层面实现整体平衡。但过去这些年,更为聚焦和专业化成为一种新的趋势,这也是投资者的诉求。

公司将更专注于某个具体的业务方向,是这种改变带来的好处。但风险在于,企业也因此把鸡蛋放在了一个篮子里。“你需要权衡其中的利弊。”马克诺摊开两只手,做出了一个左右掂量的动作。

陶氏与杜邦交易宣布后的近两年时间,围绕分拆细节的讨论不时进行,其中最引入注目的是第三点对冲基金的提议:陶氏与杜邦合并后,应该拆分为六家,而非原计划的三家公司。它给出的理由是,目前的拆分计划仍然不足以让业务变得聚焦,特别是材料科学板块的产品类别过于繁杂。

这项提议并未被直接采纳,但激进投资者的抗议还是起到了作用。陶氏杜邦随后修改了交易方案,将部分原先被划入材料科学板块的业务,调整到了特种材料板块。该业务的年营收额约为80亿美元,占到陶氏杜邦营业总额的十分之一。新的分拆计划宣布后,第三点和特里安投资基金均表示了欢迎。

2017年9月,陶氏与杜邦正式完成合并,并以陶氏杜邦(DowDuPont)的名义上市,分拆计划的最终方案也逐一揭晓。

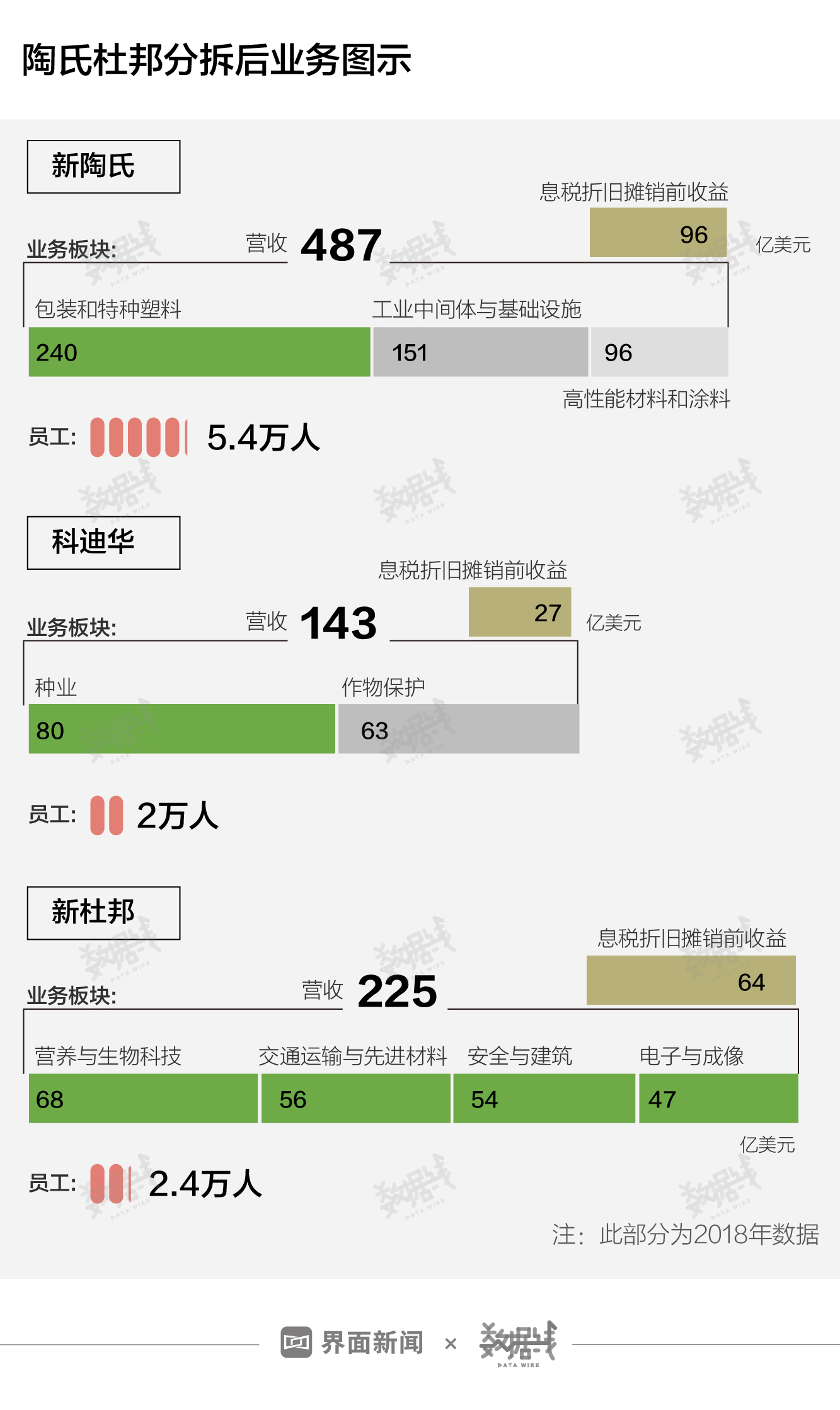

即将分拆出来的三家公司中,材料科学公司被命名为陶氏(下称新陶氏),除了原有的功能塑料、功能材料和化学品等业务外,杜邦的功能性材料板块也将成为新公司的一部分。

特种产品公司则将命名为杜邦,包括杜邦的营养健康、电子通讯、安全保护等部门,以及陶氏的电子材料业务。

原属于杜邦和陶氏的农化业务则将整合为一家新公司,命名为科迪华。

陶氏杜邦成立的半年后,63岁的利伟诚宣布退休,他此前曾暗示,有可能在2018年离开公司。利伟诚在一份声明中提及,陶氏完成转型后进入到了一个新的发展阶段,现在是时候兑现他的退休承诺了。从2004年起,他就开始担任陶氏的CEO。

新陶氏的首任CEO将由吉姆·菲特林(Jim Fitterling)接手,他此前担任陶氏杜邦材料科学板块的COO(首席运营官),是一位在陶氏化学工作了30多年的老员工。

在三家分拆上市的公司中,产品涵盖塑料、聚氨酯和有机硅等业务的新陶氏将是体量最大的,但它的营业收入会小于合并拆分前。按照目前的业务框架测算,新陶氏在2018年的营收为487亿美元,员工总数5.4万人。

新杜邦的营收规模约为225亿美元,拥有2.4万名员工,仅次于新陶氏。科迪华则是三家公司中体量最小的,营收规模约为143亿美元,拥有2万名员工,它将成为位居拜耳和先正达之后的全球农化龙头。

在与激进投资者的漫长博弈后,陶氏和杜邦终于完成了自我革新。公司的新掌门人也开始重新审视与这些特殊股东的关系。

今年1月接受界面新闻专访时,新陶氏CEO菲特林曾这样评价激进投资者,“他们希望能从公司分红和股价表现方面获得更好的回报,同时要求企业更为聚焦自身的主营业务,合理地规划投资方案,在保持市场领先地位的基础上尽量降低运营成本。”

这也可以解释菲特林在为新陶氏规划未来时,为何特别强调,将注重现金回报。他提及,公司计划将每年净利润的65%,用于提高股东分红和实施股票回购。这显然是资本市场,特别是激进投资者所乐于见到的。

新陶氏独立后,陶氏杜邦的下一次分拆将在两个月后发生。专注于农化板块的科迪华计划于今年6月挂牌上市。陶氏杜邦也将同时更名为杜邦,而它的掌门人还会是那位老熟人,曾经担任原杜邦CEO的爱德华·布林恩,他在半年前获得了这项新任命。

故事的结局似乎与故事的开头有着几分相似,但一切已注定迥然不同。

评论