记者 | 王静

富力的最新一轮回归A股征程仍然在延期。

4月3日,富力地产公布2018年度股东会相关相关信息,其中包含“批准延长申请在中国境内首次公开发行人民币普通股(A 股)股票并上市的有效期”的动议。

撇开漫长的回A往事不谈,单单2015年启动的这一轮境内发行股票议案,已经是第四次提请股东大会予以延期了。

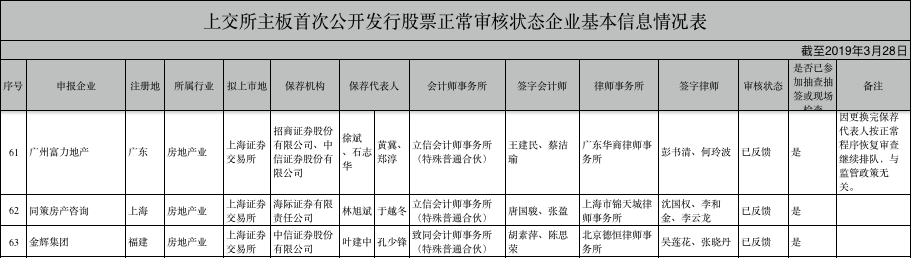

根据界面新闻从证监会官网获得的信息,截至3月28日,广州富力地产作为发行主体的首次公开发行股票,排序为第61位,同策房产咨询和金辉地产紧随其后,审核状态为已反馈,备注信息为,“因更换完保荐代表人按正常程序恢复审查继续排队,与监管政策无关。”

富力回A的其他细节都没有新的变化,依然是拟公开发行A股不超过10.7亿股。募集资金规模不超过人民币350亿元,并用于北京富力新城、梅州富力城、无锡富力十号等9个项目。

其中,北京富力通州运河十号项目拟投入40亿元、上海虹桥项目55亿元、天津富力新城项目70亿元、北京富力新城项目90亿元、梅州富力城项目30亿元、哈尔滨富力城项目25亿元、南京富力尚悦居项目20亿元、无锡富力十号项目10亿元、佛山富力广场项目10亿元。

除了延长回A议案期限,本次周年股东大会还有一项动议与2017年周年股东大会完全一样,即批准“二零一九年度发行直接债务融资产品和资产证券化产品(包括但不限于 REITs 等产品)”,总额不超过600亿。

上述600亿融资产品种类包括但不限于公司债券、企业债券、银行间债券市场融资产品、资产证券化产品、REITs 等产品主管机关许可发行的产品。

所筹资金使用途径包括但不限于补充营运资金,偿还金融机构借款、非金融机构借款、信用债务、股权/资产收购、股权投资及项目投资等符合国家法律法规及政策要求的用途。

界面新闻注意到,富力地产每年年度股东大会都会公布新一年直接融资计划,这已经是公司暨2018年后,连续第二年将该融资预算额度提高至600亿。根据2016年股东大会资料,富力2017年计划融资额度为300亿。

根据富力公布的最新财报,这家公司依然背负着行业绝对高位的净负债率,其期末的净负债与总权益比率为184.1%。截至2018年12月31日,富力地产借款总额为1633.0亿元。虽然富力持有的现金有所上升至347.1亿元,但一年内到期的负债却高达523.5亿元,不仅存在缺口,且短债压力极大。

相比于国内资本市场公开发行A股的计划一直搁置,富力增发H股的方案可能会被更先一步执行。

2018年11月5日,富力地产公告称,计划发行不超过8.06亿股新H股,新H股发行所得款项在扣除相关费用后,将全部用于偿还公司债务、补充公司营运资金、项目投资等合规要求的用途。及至12月4日,富力又公告称,增发H股的价格将不低于决定发行价之日前五个交易日收市价平均数的90%,而非初始通告所载不低于80%。

按照4月3日收盘价17.54港元粗略计划,富力此次供股可为公司带来约127亿港元融资。

2019年3月20日,富力地产董事会主席李思廉在跟投资者聊起此次H股增发时,将万科的H股增发作为了一个可参考的例子。而就在几天前,万科公告披露,公司完成了2.63亿股H股的私募增发,融资总额预计为78.1亿港币。

截至发稿时,富力地产并未就回A进展及新的融资安排回复界面新闻。

评论