文 | 化妆品财经在线

《化妆品财经在线》首席记者吴思馨

从3月4日到31日,《化妆品财经在线》7位记者组成采访团队用一个月时间,跑遍湖北省12个地级市,历程5425公里,实地走访了一共72家代理商、化妆品店和百货店,深度调研市场环境,分析背后成因和未来方向。

在4月16日的中国化妆品专营店大会·华中峰会上,《湖北省化妆品品牌竞争力暨代理商调研报告》重磅首发,由《化妆品财经在线》首席记者吴思馨作为演讲代表,将CBO团队走访市场的调研成果悉数呈现。

外资占优势的品牌生态

基于调查结果,我们把湖北化妆品竞争格局的基调定为“外资占优势的化妆品市场”。通过对湖北各大代理商、CS店、百货、大卖场以及屈臣氏的实地走访,我们发现,150多个美妆个护品牌总营收共计50亿元。

其中,前50个品牌可以被分为四大梯队,单从品牌体量来看,可以发现五千万级以上的10个品牌中,外资品牌占比60%,千万和百万品牌中,外资和进口品占比74%。所以基本可以判断,湖北线下化妆品市场目前还是外资占优势,但本土品牌正在奋勇直追。(备注:由于一些代理商和商超无法披露相关数据,该排名统计尚不完善,无法更全面体现所有品牌情况,我们欢迎大家提意见,期盼更多优秀的国产品牌进入排名。同时,我们相信这个排名是基于调研获得的最真实的市场信息。)

把这些品牌按渠道来分,可以看到不同渠道中品牌竞争格局迥然不同。

在KA和百货渠道中,外资品牌占优势是不争的事实。宝洁系、联合利华系和强生系仍然超市卖场个护区域的市场容量前五。百货系统中,拿武广举例,年销过2000万,排名前13位的品牌阵营中,包括雅诗兰黛、兰蔻、迪奥、香奈儿、海蓝之谜、SK-II、YSL等等,全部为外资高端进口品。

但在以金梦妆为代表的湖北化妆品专营店中,国货仍然占绝对优势。金梦妆目前141家门店,年零售Top10的品牌分别是资生堂系、欧莱雅、丸美、佰草集、百雀羚、欧诗漫、卡姿兰、兰瑟。但与此同时,经过进口品改革的门店如恩施美谛丽莎中,进口品和功效品牌开始抢占市场,奥尔滨、天芮跻身销量前三。

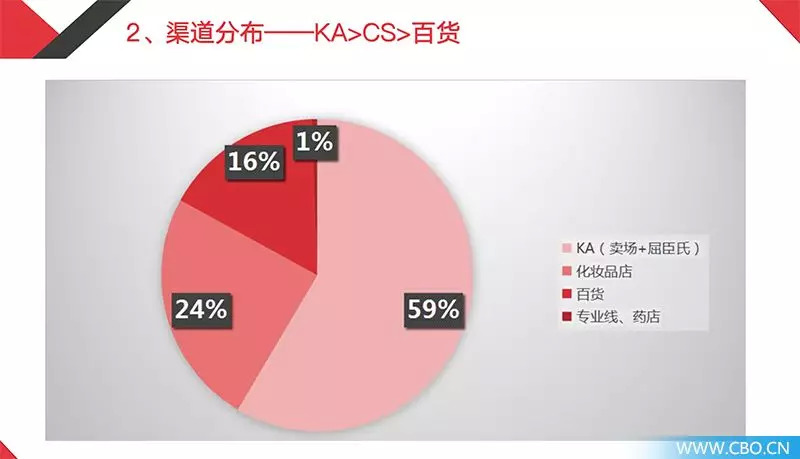

与此同时,我们发现,在湖北市场中,KA卖场和屈臣氏占59%、CS占24%、百货占16%,其它渠道占1%。近年来,KA卖场下滑趋势逐渐稳定,百货回暖明显,但湖北CS渠道则面临内忧外患。

一方面,本地门店的扩张需求越来越强烈,比如金梦妆在2018年新开37家门店;另一方面,虽然娇兰佳人、唐三彩等全国性连锁虽然尚不能盖过本地门店风头,但妍丽、千色店、SUKI等外来门店和新型门店也跟随购物中心下沉而逐渐扩张,抢占市场。

我们发现,湖北门店在过去的一两年时间中不断尝试“贴黄条”、增加进口品份额等方法,企图厘清自身问题,明确未来方向。CBO记者走访的40家化妆品连锁中,有一半的门店2018年同比没有增长或者出现下滑。

化妆品代理商的赋能

湖北代理商们在品牌和渠道竞争格局中,发挥了什么作用?

首先我们发现,在过去三年时间中,湖北代理商格局有所变化。比如,新晋公司顶替了被淘汰公司的地位,九州通医药集团股份有限公司供应链集团的化妆品代理业务只发展4年时间,在药企强大渠道基础之上,已经进入全国包括湖北在内8省的市场,业绩量达4亿元。

同时,由于资本进入,一些代理商开始扩张市场强强联合。比如,晶盟收购湖南弘方第一次走出省外,同时还收购荆州和十堰两家当地实力最强的代理商公司。

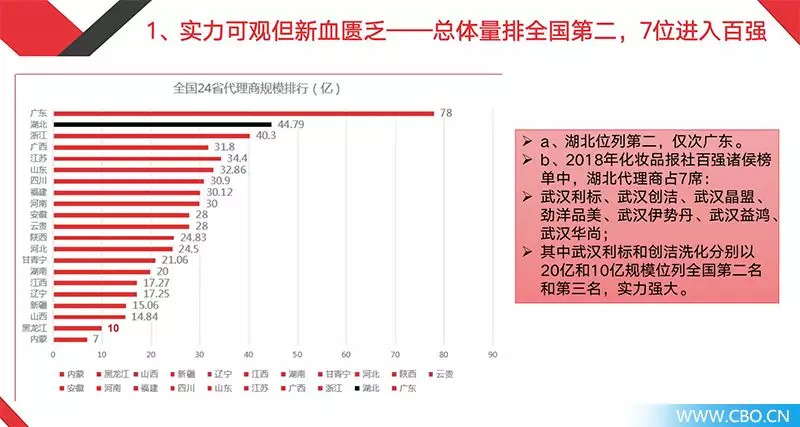

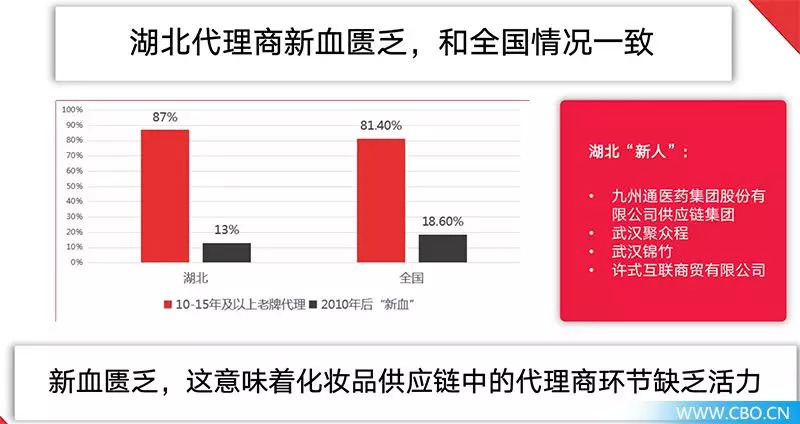

需要肯定的是,湖北代理商竞争力在全国数一数二,以44.79亿元总盘仅次于广东省之后,平均规模1.54亿元,总体规模相比2015年下滑5个百分点。但与此同时,新鲜血液匮乏,成立10年到15年以上的老牌代理商占比达87%,2010年之后成立的代理商公司只占比13%。

有46%代理商2018年同比业绩持平或下滑,和2016年相比,越来越多的代理商增长幅度减小甚至下滑,仅有5位代理商增长达到两位数以上。

可以发现,网点拓展和以“人海战术”为主的政策落地速度是湖北代理商的主要优势。

湖北全省的CS渠道优质网点在300个左右,百货优质网点在20家左右,优质KA网点在700个左右。从网点数量来看,湖北代理商平均网点在455个左右,而且第一梯队代理商中,有70%以上在多渠道发展。

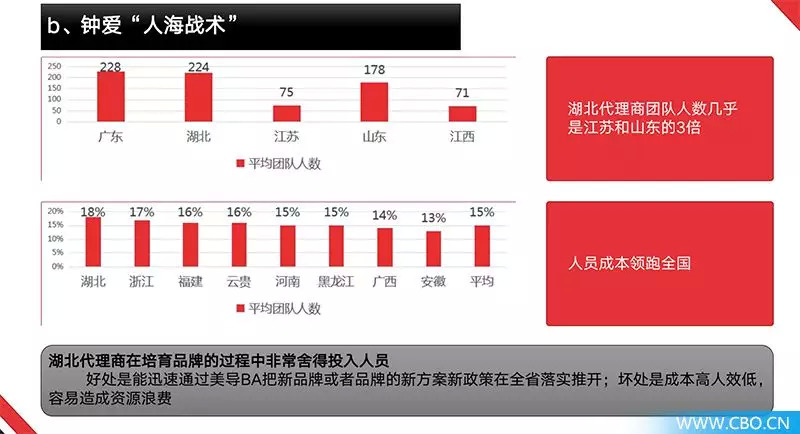

在团队人数和人力支出占比上,拿同为体量排名靠前的广东、江苏和山东市场以及邻近的江西市场对比,湖北省平均每家公司团队人数达到224,与排名第一的广东相差无几,是江苏和山东的几乎3倍;平均每家公司人员成本达到18%,领跑全国。

湖北代理商在培育品牌的过程中舍得投入人员,好处是能迅速通过美导BA把新品牌或者品牌的新方案新政策在全省落实推开,坏处是成本高、人效低,容易造成资源浪费。

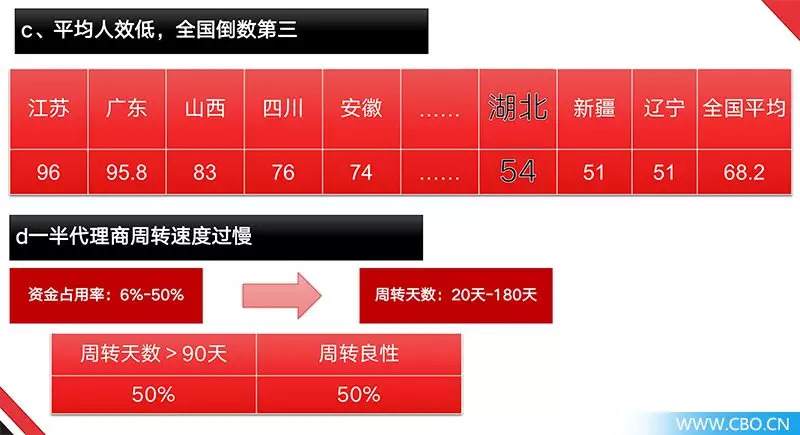

数据显示,湖北代理商平均人效为54万元,排在全国中下游水平,仅高于新疆和辽宁。其中全国595家化妆品代理商的平均人效是68.2万元。另外从周转上来讲,有一半的湖北代理商周转速度过慢。

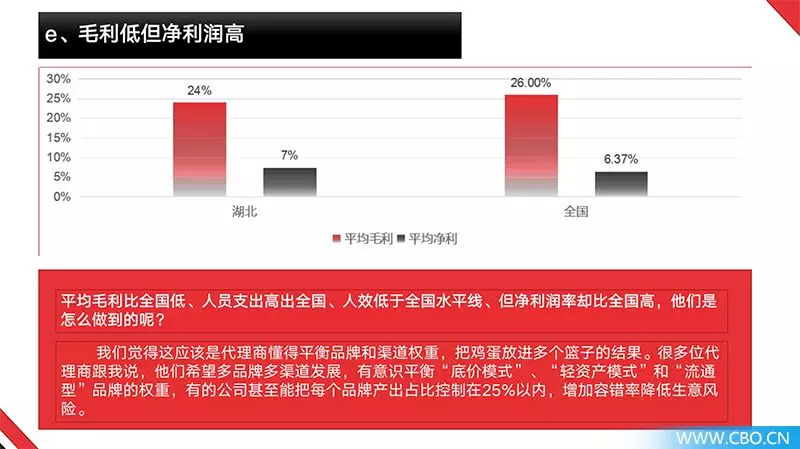

从利润点上看,湖北代理商的平均毛利是24%,平均净利润为7.4%,相比全国24省数据来说毛利26%,净利率6.37%。

可以发现,湖北代理商的优点在于体量大、实力强,团队扎实,拓展效率高,政策落地速度快,懂得控制风险。但与此同时,他们在人效和库存周转等后台管理上还有很大的完善空间。综合来看,湖北代理商在品牌发展过程中付出了大量资金成本并帮助品牌植根于区域市场,功不可没。

本土名品与CS渠道,何以共振?

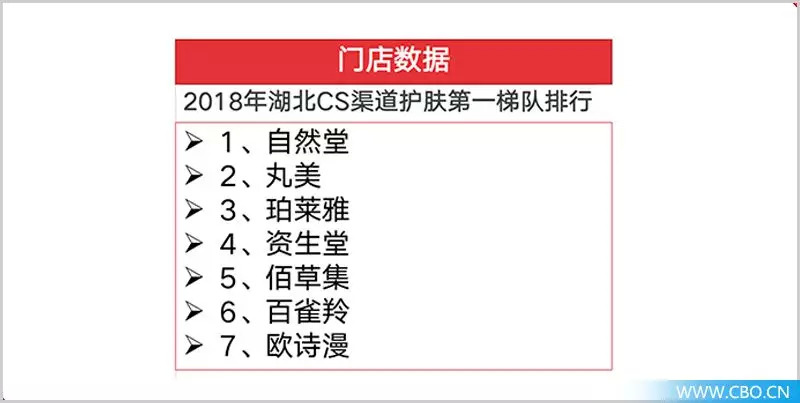

2018年湖北CS渠道护肤第一梯队排行,仍然是自然堂、丸美、珀莱雅、资生堂系、佰草集、百雀羚和欧诗漫。但也可以发现,部分品牌在门店中的占比开始下滑。可选主力品牌增加、本土名品利润见底、窜货、服务跟不上节奏、消费趋势更倾向于进口品和小众护肤,导致本土品牌在CS门店的重要性受到影响。

为了应对这种变化,代理商们纷纷给出解决方法。

可以看到,包括武汉华尚、劲洋品美、晶盟、荆州弘思等公司在2018年都引入了多个新品牌。华尚引入舒薇、柯魅思,劲洋品美引入菲洛嘉、SVR、高丽雅娜、Swisse等品牌,表现都非常亮眼。晶盟更是紧跟品牌动作,把相宜本草、伽蓝旗下品牌、滋源等一众大品牌的商超渠道代理权拿到手,还借这个机会为团队引入了KA渠道人才。湖北浩霖引进天芮,这个品牌也成为很多CS门店护肤TOP3的新晋黑马。

武汉利标代理的强生和妮维雅今年开始把旗下进口品在全国CS渠道强势铺开,强生旗下Dr.Ci:Labo、Aveeno艾惟诺、露得清和李施德林在湖北省选择了40-50家优势网点入驻,门店对这些品牌也非常欢迎。

这样的局势下,本土品牌正进一步深耕CS渠道,试图重塑代理商和门店信心。比如,珀莱雅开始把一年任务目标与匹配的动销政策、物料发放工作做得非常明确和细致,佰草集·典萃不断降低乡镇和县城网点的加盟门槛,扩大品牌影响力。

评论