文|新文化商业 Hitch

编辑|Amy Wang

2019年,全球流媒体大战一触即发。市值万亿的苹果在3月发布会上高调宣布秋季将会推出流媒体平台Apple TV+,而去年就已经公布了流媒体名称的迪士尼则紧随其后直接亮了底牌,宣布今年三季度上线的Disney+将会定价6.99美元每月。

在这种局面之下,年初刚刚经历史上最大幅涨价的Netflix显得处境有些微妙。好在具有先发优势,Netflix还可以争分夺秒的继续在全球吸引用户。不久前刚刚发布的2019年第一季度财报显示,Netflix在全球范围内的订阅用户已达1.49亿,其中美国本土用户超6000万。

尽管如今的流媒体市场即将成为一片红海,但在Netflix、Hulu等先驱者刚刚进入这一领域时,他们同样需要绞尽脑汁尽可能多和快的获取用户并建立品牌。

后来者包括国内的爱奇艺、腾讯视频、优酷等视频巨头,也都热衷于讲付费故事,即使目前他们的主要收入仍依靠广告。

Netflix:成熟市场涨价与新市场低价并行

Netflix并不是世界上第一家尝试流媒体的公司,但无疑是最成功的一家,从最初的DVD零售与租赁服务转战到线上流媒体,这家事实上的硅谷科技公司在20年间可以说是完美的实现了赛道转换。

早期Netflix吸引用户的方法就是低价。当时7.99美元每月的标准订阅套餐,可以允许用户在两台设备上收看高清格式的内容,这一价格较Netflix自家的DVD租赁服务要便宜,而相对于美国动辄每月上百美元的有线电视订阅费更可谓是白菜价。

当然现在所有人都已经知晓Netflix有一套强大的后台算法在为用户推荐合适的内容,这其实也来源于早期Netflix为DVD租赁业务开发的CineMatch算法,因为其主要营收始终是依靠用户直接付费,很大程度上订阅用户数量与续费率都直接决定了Netflix的营收。

Netflix在流媒体方面有三种不同的计划:基本,标准和高级。计划从9美元开始逐步增加,使标准和高级计划分别达到13美元和16美元。值得注意的是,Netflix最近连续涨价,虽然年龄较大的用户可能仍然每月支付8到14美元,但他们已于今年3月收到价格上调的通知。

与成熟市场的连续涨价截然不同的是,netflix在新市场开始采用“历史最低价”吸引会员。

越来越多的消息显示,Netflix正在对应不同市场制定新的低价套餐以应对竞争。

3月《综艺》报道称Netflix正在印度部分用户间测试一种新的付费套餐:仅限1个手机或平板用户使用,视频画质也下降至标清,这种新的付费套餐定价相当Netflix在印度最便宜的基础套餐的一半。印度并非Netflix第一个被试验低价套餐的国家,去年也有报道表示Netflix在马来西亚部分用户中推出了类似服务。

低价对应的是低质,除了对不同细分市场消费能力的考虑,恐怕也是netflix迫于竞争压力做出的“权宜之策”。

在美国本土用户增长已经遭遇天花板的情况下,Netflix自然需要更多依靠海外尤其是人口众多的亚洲市场来进一步取得收入增长,更关键的是在全球范围内Netflix还需要面对来自亚马逊的激烈竞争。不同于Netflix、Hulu以及HBO,亚马逊的流媒体用户来的似乎“容易”太多。

亚马逊prime:电商技能傍身,树立竞争壁垒

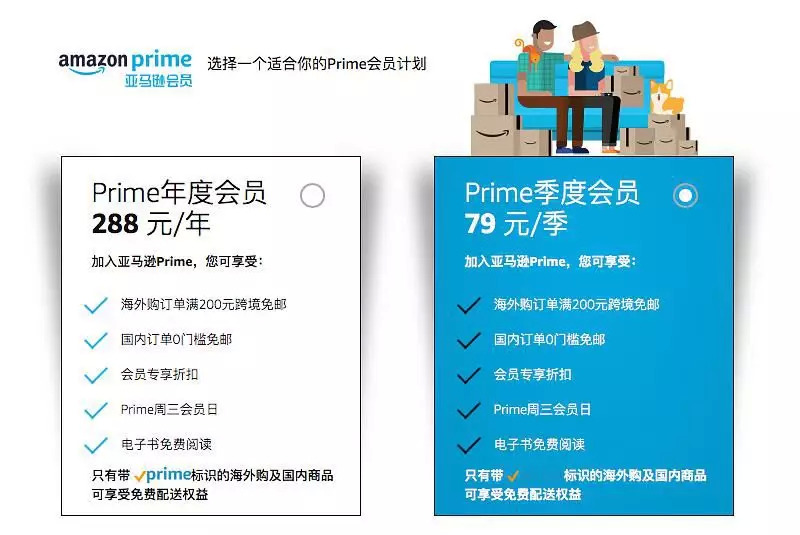

众所周知亚马逊的主业并非影视内容,但也正是如此其Prime Video才显得更具竞争力,绝大多数用户为亚马逊Prime会员付费都是为了这一购物平台的免运费和次日达服务,以美国为例仅仅99美元一年就可享受这些同时还能免费观看Prime Video上的所有内容甚至听音乐,这种“交朋友”式的流媒体服务自然是用户喜闻乐见的,更何况亚马逊最近两年还真金白银的对影视内容进行投入。

因此亚马逊Prime会员较Netflix更早过亿自然不会是因为Prime Video的内容真的有多好,而是这种绑定了网购这类刚需服务的综合型会员更具有吸引力。

亚马逊的流媒体一直处在竞争的边缘位置,他作为主要玩家,起点相当之高,轻易树立了竞争壁垒。

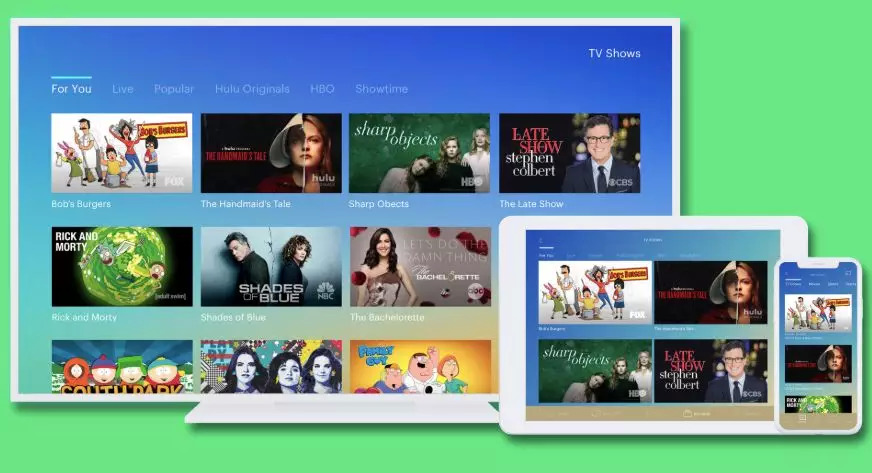

Hulu:版权优势+联合会员

既不像Netflix那般花钱如流水也没有亚马逊那些挣钱的主业,处于第三梯队的Hulu更多只能依靠其内容库与差异化服务来吸引用户掏钱,因为早期拥有众多传统制片厂作为股东,Hulu在版权内容方面一向具有优势。

不同于其他流媒体平台与传统有线电视保持距离,Hulu则是将有线电视内容也纳入了其内容库中。

2017年Hulu正式推出“Hulu with Live TV”,最初的订阅价格为39.99美元每月(目前涨价至44.99美元每月),除了可以在包含少量广告的情况下收看其内容库的全部节目,更重要的是可以通过Live TV收看包括ABC, CBS, NBC, Fox and The CW甚至ESPN等51个国家有线电视频道和593家本地电视联播频道的内容,仅仅一年多时间,“Hulu with Live TV”就已经在美国拥有了超过一百万的订阅用户,这也让Hulu一定程度上与Netflix和亚马逊形成了差异化。

不过在原创内容和全球化扩展方面都不尽如人意的Hulu还需要尝试更多,比如与Spotify的合作。最近两年Hulu都与美国最知名的音乐流媒体平台Spotify进行了联合会员的活动,只需要一次付费就可以分别成为两家的会员,去年这一服务定价为每月13美元,今年则进一步降价只需要10美元每月就能享受这一优惠。

HBO NOW:有线电视附庸,《权游》后会员续费成难题

HBO Now是HBO独立流媒体服务,不需要有线电视订阅或其他流媒体平台,用户可直接从HBO Now网站或应用程序流式传输。提供为期一周的免费试用之后,每月14.99美元。

HBO是“高质量”的代名词,但在“权力的游戏”下个月结束后,流失率或将成HBO Now的新问题。在结束更新后,大部分订阅者很可能会暂停会员付费。而HBO的1.4亿全球用户中的大多数仍然通过传统的付费电视观看。虽然观众越来越多地转向HBO Now等应用程序,但从内容产出量和持续上,Netflix依然有着较强的吸引力。

HBO的新任母公司AT&T正在寻求提升网络产量,因为它试图与Netflix展开竞争,这一举动并没有得到员工和投资者的批评,因为他们担心可能会损害该品牌的声誉。外媒消息表示,AT&T计划在今年晚些时候为HBO和其他华纳媒体内容推出另一项服务。

从某种程度上来说,目前HBO在流媒体业务上的尴尬,今年晚些时候Disney+上线后,也很可能会遇到。

爱腾优:订阅价格过低,仍需承担“国民版权教育成本”

从商业模式来说,国内的爱腾优三家视频流媒体平台都更接近于Hulu,依靠广告作为主要营收并且积极发展付费用户,Hulu的两档会员最大区别就是能否去除广告,免广告也基本上是国内付费会员的主要福利之一。

一方面国内用户的付费意愿有所提高,另一方面还是依靠低价策略,都让最近一两年来国内三家视频巨头的付费用户数量取得了快速的增长。根据去年第三季度腾讯财报显示其平台付费会员数到达了8200万,而爱奇艺最新财报则显示其会员数已达8740万;优酷在2016年12月公布付费会员突破3000万之后,便再未公布付费会员具体数量,仅以“日付费用户同比增长”变相在阿里财报中表达会员数量的增长,不过根据其前总裁杨伟东在2018年年初的公开采访里提到,他认为“会员数会超过7000万”,因此国内三家一线视频平台会员数量的下一个节点无疑是谁能率先破亿。

若论吸引会员的手段,国内的各大平台可谓是花样百出。

低价甚至廉价是三巨头吸引视频订阅的主要策略。由于每年被各大电商生造出来的“购物节”越来越多,因此每逢这类节日视频网站都会推出各种折扣,最常用的手法自然是“买一送一”,今年一月爱奇艺、优酷、腾讯视频都参与了苹果App Store的限时半价活动,再加上各家还有每年例行的周年庆活动,一年中要想原价成为视频网站会员其实是很难的一件事。

评论