文|出类传媒

编辑|孙策

2019年整个私募股权行业最关心的问题就是:PE市场寒潮即将到来,到底哪一部分受影响最严重?GP和LP普遍认为在接下来的12-24个月里,私募股权市场将经历一段低迷期,对此他们必须未雨绸缪,调整自身定位以应对市场的变化,相应地这也造成了2019年Q1季度市场风向的变化。

根据Preqin发布的2019年第一季度私募股权投资行业报告,本文重点选取基金募资、LP配资计划以及基金业绩表现的维度,结合数据和图表分析现阶段市场情况,帮助GP和LP把握市场动向,以下enjoy:

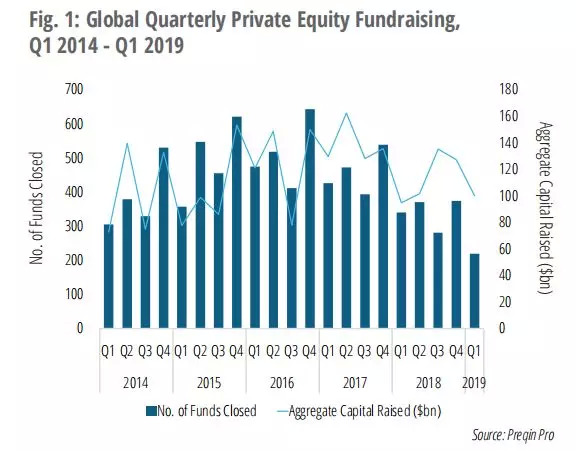

2014 Q1-2019年Q1全球PE基金完成募资数量及募资额

通常来说,一年中的第一季度是较为平静的募资期,本季度也是如此。

2019年Q1完成募资额达1000亿美元,与2018年同期的950亿美元相差不大,然而2019年Q1完成募资的基金数量为219只,较2018年Q1的340只大幅下降,为五年来同期最低点,这说明资本越来越集中于少数的头部基金。

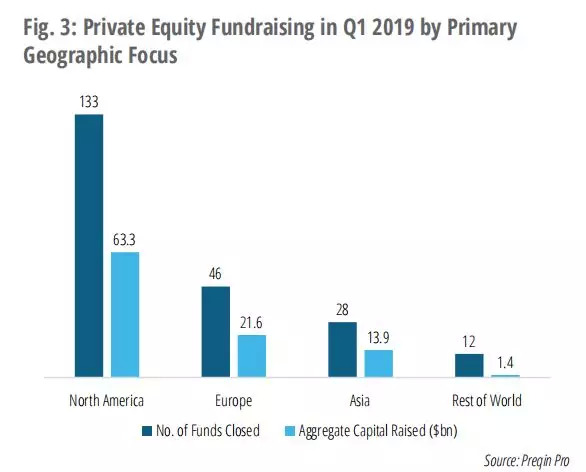

2019 Q1不同地区完成募资基金数量及募资额

从区域来看,亚洲市场近些年在行业内崭露头角,北美市场的募资活动也重新活跃起来。许多LP开始把基金投资聚焦在北美地区,北美地区133只基金共募集了630亿美金;欧洲地区还仍在募资低谷中挣扎,募资金额创造了自2015年以来的新低;

亚洲市场的下滑趋势更加明显,连续5个季度持续下降,2019年Q1仅有28只基金完成募集,募集金额为140亿美元,与过去5年的季度性数据相比也位于倒数第二。但这并不意味着亚洲整体市场放缓,毕竟亚洲地区大量的基金仍在募资中,而且其中很大一部分已经通过临时close(而不是一定要完成募资额才close)获得了大量资金。这只能说明,在充满竞争的市场中,GP更难成功募集到足够的资金。

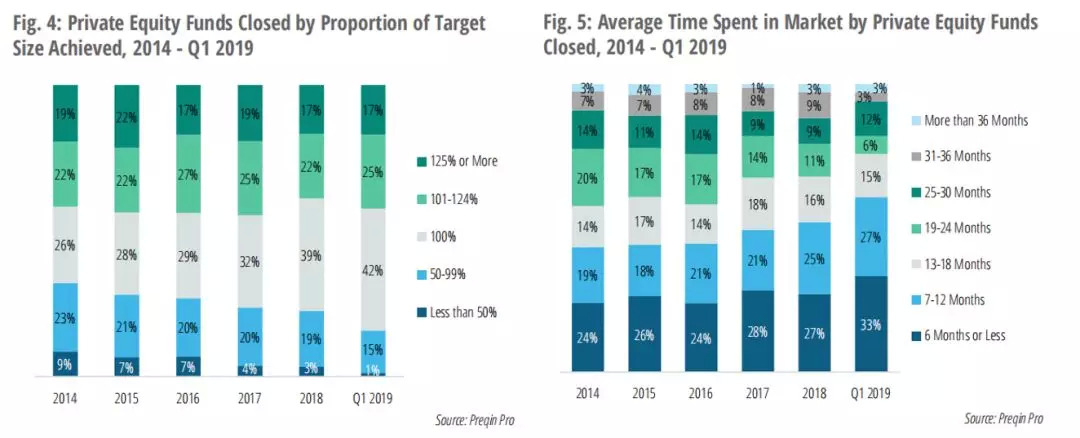

左图为最终完成募资占预期募资比例,右图为完成募资所耗时间

虽然全球完成募资的基金数量偏低,但整体来说能够成功完成募集的基金募资速度更快了,60%的基金仅花了12个月甚至更短的时间就完成了募资,其中33%的基金在6个月以内就完成了募资,创下了5年来最高比例。

这个现象反映出募资市场开始出现分层,优秀的GP往往被超额认购,因此也能够轻松快速地完成募资。

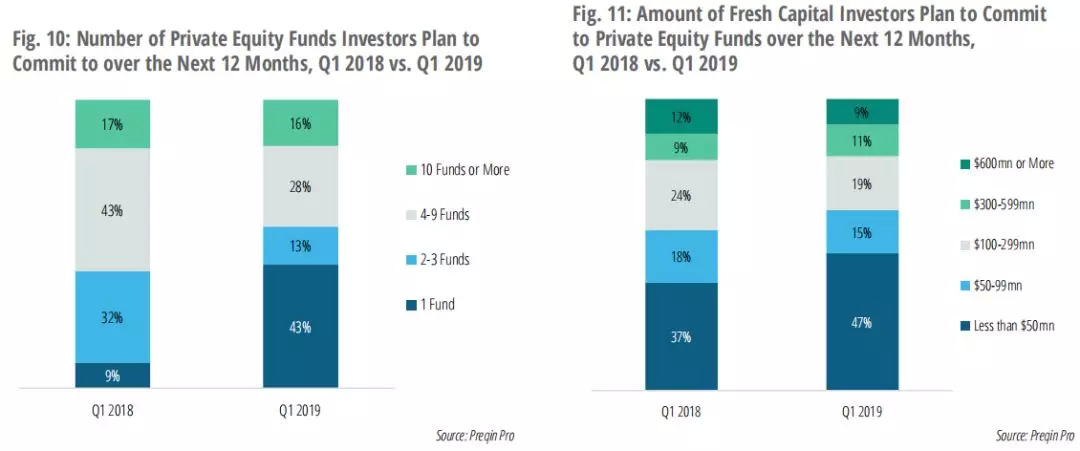

左图为LP计划出资基金数量,右图为LP计划出资金额范围

从左图可以看出,2019年Q1计划只投资1只基金的LP占43%,相比2018年同期大幅提升;计划投资2—3只和4—9只基金的LP数量也相应地下降;尽管计划投资10只基金以上的LP占比几乎持平,但仍说明受PE市场潜在的低迷期影响,大部分LP对出资变得更加谨慎,开始减少出资基金的数量,这对GP募资来说并不是一个良好的信号。

从右图中可以看出,相对于2018年Q1,2019年Q1有意向基金投资低于5000万美元的LP数量从37%上升到47%;投资3亿美元到5.99亿美元的LP数量也稍有增长,从9%升到11%;而投资5000-9900万美元、1-2.99亿美元及6亿以上的LP数量均有下降,分别为3%、5%、3%。由此可见,受市场低迷影响,有许多LP会向基金投资5000万美元或更少的资金,即减少了对基金投资的资金量,这表明LP对投资更加谨慎,不会轻易投入资金。

无论是数量上,还是金额上,大部分LP都表现出明显谨慎出资的状态,但是有能力出资10只以上基金和6亿美元以上的LP数量同比基本持平,这说明LP头部效应明显,只有少数LP具有持续且稳定的出资能力。

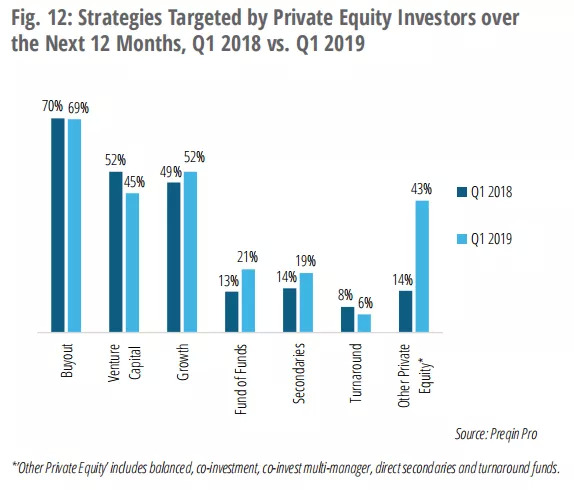

2018年Q1 VS 2019年Q1LP对不同类型基金的计划配资比例

在LP对未来12个月的配资策略上, 2019年Q1并购基金依然是多数LP的首选基金类型,占比高达69%,与去年同期基本持平;VC基金下滑最大,同期下滑7%,Growth基金略有回升。

值得注意的是,2019年Q1季度LP对FOF和S基金的兴趣大大提升,FOF同比上升7%达到21%;S基金同比上升5%达到19%。这反映出LP两种不同的诉求:一是更加谨慎出资,把资金交给更加专业的FOF来管理,更好地进行分散投资;二是对流动性的需求提升,对S基金的配置比例提升,LP需要有更短周期内带来回报的方式。

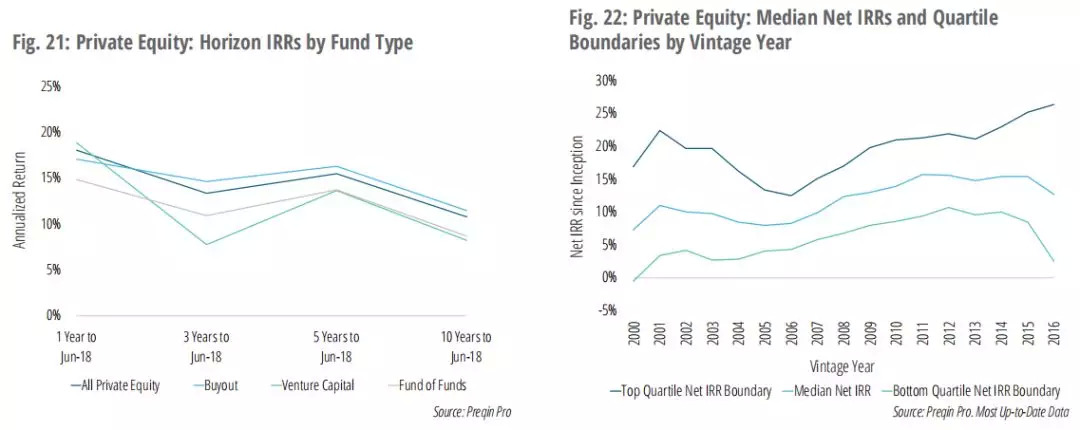

左图为各类型基金不同周期的IRR,右图为不同VintageYear的IRR表现

PE基金整体表现强劲,在1、3、5、10年期表现中都创造了2位数的IRR,在不同类型的PE基金中,1年期IRR表现中,VC基金带来了高达18.9%的IRR回报,但在3、5、10年期表现垫底。并购基金的整体表现优异,分别在3、5、10年期创造了14.6%、16.3%和11.5%的IRR。

在不同的Vintage Year中,经济危机对PE基金回报的影响还是比较明显的,在2005年和2006年开始投资的基金,在整个市场估值较高的时候入场,随着2008年金融危机,估值泡沫破碎,这两年的基金表现为11年来最低。同时,前四分位基金的IRR回报和后四分位基金的IRR回报相差最大达到7倍。

对LP而言,私募股权市场的吸引力并未衰减。从以往来看,即使在金融危机时期,私募股权市场的表现也一直优于公开市场。除了产出的回报,私募股权投资的多样性和通胀对冲(inflation-hedging)优势,对希望优化投资组合的LP来说尤其具有吸引力。然而,在不确定时期,LP变得更加谨慎,资金逐渐向行业头部集中,这将为许多小型GP带来前所未有的挑战。

但是在deal-making端又是另外一幅景象:2018年,并购基金和VC基金的投资交易量都达到了历史新高,且一路高歌猛进持续到今年的第一季度。干火药(Dry Powder:指基金完成募集但还未投出的资金)不断累积,尽管资产定价高且市场竞争激烈,但GP能够有效地使用资本。激烈的竞争给回报产出带来的压力不言而喻,虽然这个行业能够给予LP两位数收益的时代已经过去,但许多GP和LP仍认为私募股权在未来一段时期能够有优异的表现。

文章译自Preqin

原标题:PREQIN QUARTERLY UPDATE: PRIVATE EQUITY & VENTURE CAPITAL Q1 2019

英文版版权归属Preqin

中文版为 出类 原创编译稿件,仅供行业交流学习,不得用于商业用途,经授权后方可转载,请务必注明原文出处、出类首发及编译人员名,谢谢合作。

编译 | 刘姝睿 何卿妍

校对 | 冯玉娟 七寒谷

评论