记者 |

编辑 | 曾福斌

*ST康得(002450.SZ)120亿“货币门”相关事件正在发酵。

5月12日晚间,江苏省张家港市公安局官方微博发布消息称,康得投资集团有限公司(下称康得集团)董事长、 康得新复合材料集团股份有限公司(下称*ST康得,002450.SZ)大股东及实际控制人钟玉,因涉嫌犯罪被警方采取刑事强制措施。

对此,浙江裕丰律师事务所厉健律师对界面新闻记者表示,钟玉被采取刑事强制措施意味公安机关初步掌握其犯罪事实,《公安机关办理刑事案件程序规定》第一百七十五条规定:公安机关接受案件后,经审查,认为有犯罪事实需要追究刑事责任,且属于自己管辖的,经县级以上公安机关负责人批准,予以立案。

“目前公安机关没有通报钟玉被刑拘涉嫌的罪名,根据证监会立案公告、钟玉在上市公司的大股东及实控人身份,结合2018年年报披露的122.1亿元存款不翼而飞事件。”厉健初步判断,“其可能涉嫌违规披露、不披露重要信息罪,也有可能涉嫌挪用资金罪,具体以司法机关认定为准。”

5月13日,*ST康得盘中封住跌停至收盘,报3.87元,跌幅4.91%,封单16万手,最新市值只有137亿。

5月13日,*ST康得发出“致全体员工的一封信”,称此次事件,并不会对公司的生产经营造成直接影响。

公开信称,根据《公司法》相关规定,董事会是对内掌管公司事务、对外代表公司的经营决策和业务执行机构。时至今日,董事会和管理团队竭尽全力,使得公司前期的问题正在逐步理清。

厉健表示,毫无疑问,大股东、实际控制人钟玉被采取刑事强制措施将给上市公司带来严重影响,尤其是在公司面临两次证监会立案的情况下,不仅仅是 “动摇军心”、“群龙无首”,导致公司经营管理出现困难,还有可能导致股价连续跌停,投资者损失惨重。

大股东现金管理协议存问题

4月30日,*ST康得披露年报:截至报告期末,公司账面货币资金153.16亿元,其中122.1亿元存放于西单支行的货币资金“不翼而飞”。

对于上述年报,公司全体董事表示无法保证年度报告内容的真实、准确、完整,会计师事务所出具了无法表示意见的审计报告。

其中,有独立董事对上述百亿存款余额的真实存在强烈质疑。独立董事陈东表示:“这笔存款既不能用于支付也无法执行,并且北京银行西单支行曾经口头回复‘可用余额为零’,注册会计师就此笔存款向北京银行西单支行发出询证函,对方至今没有回复。”

随后深交所下发关注函,要求*ST康得说明上述存款的主要用途,以及是否与西单支行签订了现金管理协议。

据*ST康得之前公告,康得投资集团与西单支行签署了现金管理协议,后者为上市公司及多个全资子公司提供账户资金集中、定向支付控制、内部资金计价、呈现余额管理、账单及凭证服务及资金证明服务。

对此,深交所怀疑上述现金管理协议导致了大股东资金占用事项:由于与大股东共用银行账户,可能存在将公司资金通过《现金管理合作协议》存入康得投资集团及其关联人控制的账户的情形。

*ST康得在回复函中表示,“上市公司可能和大股东资金混同”、“供应商已将预付款转付给康得集团”,并且*ST康得“不排除控股股东存在非经营性占用上市公司资金的情形”。

根据上述情况进行推测,上述现金管理协议或许就是导致大股东占用上市公司货币资金的关键步骤:根据上述现金管理协议,北京银行西单支行负责为康得集团提供资金归集服务。

一位财务人士为界面新闻记者推理了上述过程:上市公司及下属子公司与康得集团共用银行账户,康得集团统筹使用,这为大股东的资金占用提供了机会。如果上述子账户有资金进账,在资金归集协议下,这些资金会被自动上划给康得集团的总账户。如果子账户有对外付款需求,自康得投资集团账户实时向下下拨资金完成支付。基于该协议,康得新2018年12月31日的122亿现金都上划给了康得集团。

该财务人士同时表示,在上述过程后,康得集团总账户与子账户的余额将以账户实际余额和应计余额两种形式呈现。

为*ST康得提供审计的瑞华会计师事务所在回复函中则表示,曾向北京银行西单支行核对该资金余额,银行回函显示:“银行存款该账户余额为0元,该账户在我行有联动账户业务,银行归集金额为122.1亿元。”

谁该负责任?

如果上述推理成立,资金归集协议导致大股东康得集团占用上市公司资金122亿,并导致公司出现流动性危机,谁该负责任?

首先应该是控股股东康得集团。上述行为违背了公司《关联交易管理制度》的相关规定。其中规定,上市公司不得通过有偿或无偿拆借公司的资金给控股股东及其他关联方使用、代控股股东及其他关联方偿还债务等方式将资金直接或间接地提供给控股股东及其他关联方使用。

《深圳证券交易所股票上市规则》也规定,“上市公司向控股股东或者其关联人提供资金的余额在一千万元以上,或者占上市公司最近一期经审计净资产的5%以上”属于严重违规情况。康得集团122亿元的银行货币资金约占2018年末净资产的70%。

控股股东这一行为显然也触犯了刑法169条。刑法第169条则规定,上市公司的董事、监事、高级管理人员违背对公司的忠实义务,利用职务便利,操纵上市公司从事下列行为之一,致使上市公司利益遭受重大损失的,处三年以下有期徒刑或者拘役,并处或者单处罚金;致使上市公司利益遭受特别重大损失的,处三年以上七年以下有期徒刑,并处罚金。

在A股市场,控股股东及关联方占用上市公司资金的现象屡见不鲜,锌业股份、三九医药、蓝田股份、佳都科技、华泽钴镍等都曾经是历史上知名的案例。为此,证监会、交易所等监管机构为此专门颁布法规予以治理,先后颁布《上市公司信息披露管理办法》,交易所上市规则,并从会计准则等信息披露的角度加大对控股股东的约束。

其次,则是康得新的管理层和治理层。从目前披露的信息看,康得集团与北京银行西单支行的资金归集协议至少在2018年以前就已存在。根据证券法第69条明确规定,“上市公司董事、监事、高级管理人员应当保证上市公司所披露的信息真实、准确、完整”。

厉健律师也向界面新闻记者表示,“这种现金管理协议是置明确法律、法规于不顾,是胆大妄为、有意为之,公司实际控制人和管理层可能面临行政责任、刑事责任和民事赔偿责任。”

此外,北京银行西单支行和瑞华会计师事务所同样负有责任。

一方面,北京银行西单支行在与各方签订《现金管理合作协议》时,是否查验了相关法律法规、上市公司章程、上市公司股东大会决议、上市公司公告,确认了协议签订方的签署权限?

另一方面,根据资金归集协议,康得新以及下属子公司的银行账户,一定会经常出现银行余额为0的情况,还会出现大额银行存款划转。这些动向为什么没有引起已连续6年为康得新提供年报审计的瑞华会计师事务所的注意?其是否对于上述资金归集协议一无所知?

“如果证监会认定瑞华会计师事务所未能勤勉尽责、*ST康得信批违法并作出行政处罚,投资者可以证券虚假陈述为由起诉*ST康得和瑞华会所,要求其承担民事赔偿责任。北京银行西单支行可能因违规行为被银监部门处罚,也有可能因共同侵权成为民事案件被告。”厉健表示。

厉健称,根据证监会两次立案公告、公安机关对钟玉的刑拘通报,符合条件的*ST康得投资者可以提前办理索赔预登记。一旦证监会认定*ST康得信息披露违规并作出正式行政处罚或法院对信批违法责任人作出刑事判决,权益受损的投资者可以依法起诉索赔。

厉健认为,根据司法解释,符合索赔条件的投资者暂定为:1、在2018年10月28日前(含当日)买入*ST康得股票,并在2018年10月29日后卖出或继续持有该股票的受损投资者,可以办理索赔预登记;2、在2019年1月21日前(含当日)买入*ST康得股票,并在2019年1月22日后卖出或继续持有该股票的受损投资者,可以办理索赔预登记。

但他也同时表示,上述索赔预登记条件仅供参考,不涉及投资者任何证券投资决策和证券买卖建议。索赔的条件将根据证监会行政处罚决定结论进一步调整,最终以法院生效判决为准。

康得集团的投资版图

康得新董事长钟玉生于1950年,技术出身,此前为北京航空航天大学系统管理工程硕士,高级工程师,1988年创建康得集团,2001年创办康得新。2010年,康得新以“全球最大的预涂膜生产企业”的标签在A股上市,康得集团官网上张贴着诸如《康得新扼住下一代显示技术“咽喉”》《人民日报:康得、康得新碳纤维复合材料让飞机更轻盈》等新闻报道。

2017年,康得新在福布斯全球最具创新力企业100榜单中,作为唯一的新材料企业位列第47名;2018年,钟玉在福布斯北京富豪榜中以170亿元身家位列第35。

康得新也成了投资者心目中的“白马股”、高新技术企业。自上市以来,康得新股价步步高升,2017年市值越过千亿大关。

2015年,钟玉还许下五年内康得新达到3000亿市值诺言,堪称“大跃进”。但事实上,由于技术含量不高,光学膜和预涂膜龙头并不足以支撑三倍的市值增长,市场需要新“故事”,钟玉的目光落在了高尖技术——碳纤维材料上。

钟玉曾对投资者承诺碳纤维业务将于2020年注入上市公司。该板块初期主要由大股东康得集团投入,一旦盈利稳定便可注入上市公司,获得市值攀升。投资者对碳纤维业务注入的预期也推升了康得新的股价。

目前碳纤维业务在康得集团体系:主要有中安信、康得碳谷、康得复材、常州康得复材四大生产基地。上市公司康得新只有少量出资。具体如下图:

其中投资金额最大的康得碳谷成立于2017年8月,已于2018年2月开工,但康得集团的出资仅到位2亿元。2017年10月,康得碳谷增资协议称康得集团将以现金出资90亿元,随后改为现金及其所持中安信股权的方式出资,出资时间调整为2018年12月31日前完成。2018年5月,康得新在回复深交所问询函中称其20亿元增资款已到位,大股东康得集团的90亿元仅到位2亿元。随着流动性危机暴露,康得集团不得不再次延迟出资时间,修改为2019年6月30日前完成。

至于上述碳纤维板块的盈利能力,根据康得新此前披露,截至2018年1月,康得复材已与宝马、奔驰等国内外59家整车厂建立合作,已签订合同额达28亿元。

至于上述合同进展,钟玉在2018年11月7日的电话会议中表示,中安信和康得复材预计将在2019-2021年,三年平均年利润超过10亿元,可以实现在2020年注入上市公司。

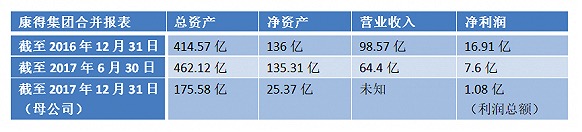

但由于康得集团并不对外披露,无法得知其具体业绩和经营情况,根据仅有的康得新披露的数据,界面新闻记者整理如下:

康得集团资金来源主要为股票质押融资、发行PPN(一种向特定投资人发行的债务融资工具)、银行贷款、经营现金流入和股权投资分红收益等。截至2017年年末,康得集团主要资产为长期股权投资83.49亿元、可供出售金额资产39.24亿元。主要持有的资产为上市公司股权,以及对碳纤维及碳纤维复合材料产业的投资。

但根据上表,康得集团的净利润逐年下滑,如在上述数据基础上剔除上市公司康得新部分,康得集团的负债率在上升,盈利状况下降。根据这些数据可从侧面窥探康得集团的碳纤维事业,而碳纤维究竟目前应用情况如何、回报期多长是决定性因素。

碳纤维(carbon fiber),是一种含碳量在95%以上的高强度、高模量纤维的新型纤维材料,质量轻强度高,可应用于航天、航空、汽车、电子、机械、体育等领域。根据康得集团的布局,其准备将碳纤维主要应用于汽车和航空方面。

对于目前碳纤维在汽车市场的应用,中国汽车流通协会常务理事贾新光在接受界面新闻记者采访时表示,汽车市场目前因为成本和技术两方面原因无法大规模使用。成本方面,由于价格太高,需求被抑制,目前碳纤维主要应用于高端跑车,传统车型无法应用;技术方面,国内的碳纤维制造商与国外相比还有一大段距离,技术引进困难,目前众多车企使用的碳纤维主要来自于日本。

一位研究航空材料性能的教授对界面新闻记者表示,目前C919所用的碳纤维主要来自美国两家公司——氰特和赫氏,但不排除未来材料国产化的趋势。国内碳纤维企业要成为商飞供应商还有很长一段路要走。

随着巨额资金问题的曝出,康得集团的碳纤维板块或终究只是黄粱一梦。

评论