记者 | 曹恩惠

光伏龙头企业天合光伏股份有限公司(下称天合光能)冲击科创板的消息终于落地。5月16日,上交所已受理天合光能科创板申请。

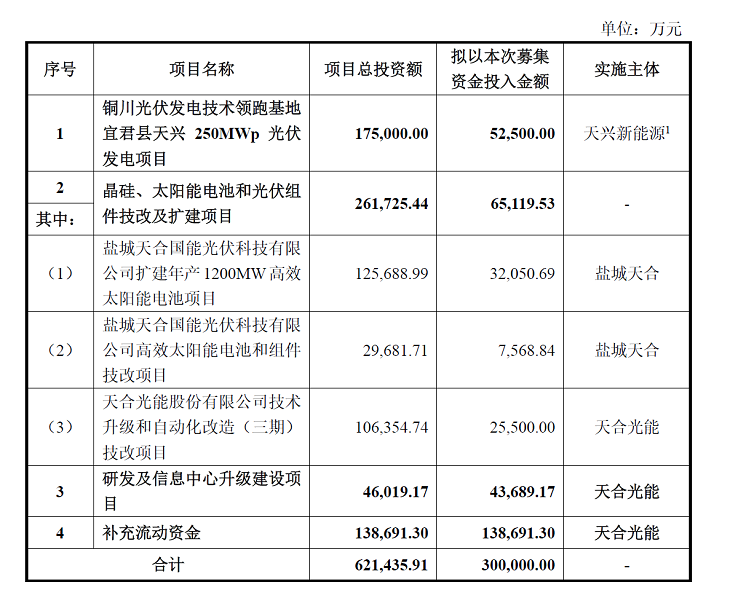

招股说明书显示,天合光能拟发行不超过4.4亿股股份,募资30亿元,用于光伏电池、组件技术改造及扩产,铜川领跑者基地250MW光伏项目,研发及信息中心升级建设项目,和补充流动资金。这其中,约13.87亿元的募集资金将用于天合光能补充流动资金。

自2017年完成私有化后,天合光能登陆国内资本市场的动向引人关注。

此次上交所正式受理天合光伏科创板IPO申请,不仅使得天合光能的上市去向有了答案,同时也揭开了这家光伏巨头近些年来的财务“面纱”。

招股说明书显示,2018年,天合光能实现营业收入和归母净利润分别为285.55亿元、5.42亿元,较2017年有所下滑。但该公司去年经营活动产生的现金流金额暴增,达40.81亿元,是2017年的4倍。

而现金流大涨的背后,这家曾经以光伏组件而闻名业界的公司,正在“改面换新”。

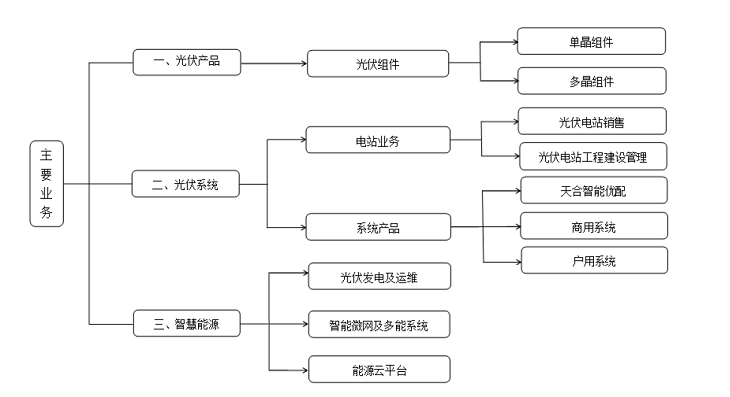

天合光能是国内知名的光伏组件制造商,但近些年来,该公司力图打破固有的行业印象,通过延伸光伏产业链,进军光伏电站领域和储能领域,来降低过往主营业务上对光伏组件所产生的过多依赖。根据招股说明书,目前,天合光能已经形成光伏产品(组件)、光伏系统(系统+电站)、智慧能源三个主营业务板块,以塑造“光伏智慧能源整体解决方案提供商”的形象。

2018年的财务数据显示,天合光能光伏产品业务实现收入143.46亿元,占主营收入的比重为59.81%。而2016年,这一占比数据曾高达93.03%。

实际上,受531光伏政策的影响,天合光能去年光伏产品收入下滑。但光伏系统业务的营收提升,填补了“缺口”。根据财务数据,该公司2018年光伏系统业务实现营业收入85.38亿元,较2017年增长243.44%。

上述营收结构的变化,是导致天合光能去年经营活动产生的现金流金额快速增长的主要原因,同时也体现出该公司目前转型取得了一定的成效。

不过,以组件产品见长的天合光能,虽然去年组件业务收入减少,但其组件端的毛利率有所上升。

招股说明书显示,2018年,天合光能组件端的毛利率为16.35%,较2017年增加1.07个百分点。毛利率回升的原因,在于天合光能去年组件的单位成本有所下滑—由2017年的2.17元/W,下降至2018的1.82元/W,降幅超过了组件单价的变动率,从而维持住了组件端的毛利率。

事实上,在未来一定时间内,天合光能很大一部分主营收入仍需来自于组件端。2018年,该公司组件出货量约8.1GW,占据全球8.9%的市场份额,是全球第三大组件商。

组件业务的快速转现,和电站业务的资金回流,使得天合光能目前整体资金状况良好。2018年,在同行竞争对手应收账款普遍上升的情况下,天合光能却降低了应收款项。

财务数据显示,天合光能去年应收账款和应收票据总额为51.11亿元,较2017年下降9.38%。

与此同时,该公司债务压力也有所缓解:报告期内,天合光能资产负债率为57.83%,较2017年下降约10个百分点。

评论