文|镜像娱乐 庞李洁

文投控股2018年财报疑点重重。

5月23日,文投控股收到了上交所的问询函。根据文投控股披露的2018年年报,上交所就其公司业绩、主营业务、资产减值三方面提出14点质疑,具体如下:

1、文投控股业绩预告在更正后由盈转亏,且前后差异巨大,是否存在利用大额资产减值进行财务大洗澡的情形;

2、耀莱影城在连续4年完成对赌后即巨亏6.43亿,是否合理;

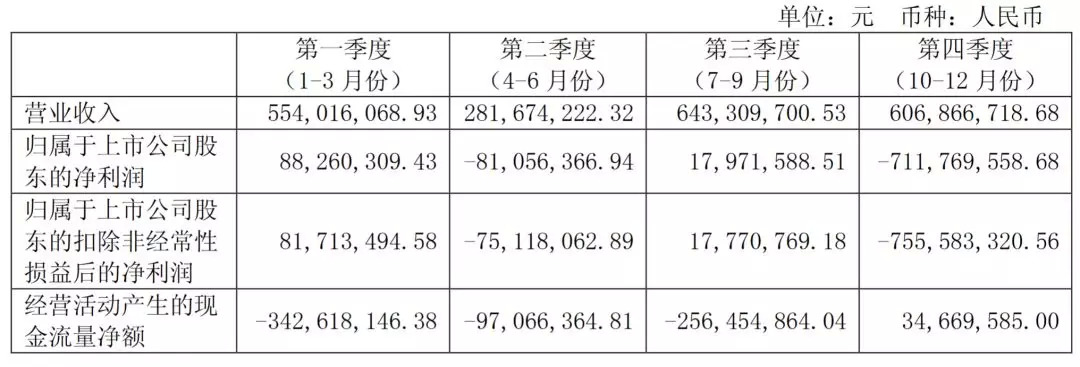

3、文投控股分季度营收与净利润、现金流不匹配的原因及合理性;

4、影视投资制作及发行业绩与公司前期回复相悖,是否存在信息披露不准确;

5、影院电影放映及相关衍生业务毛利率为负的原因及合理性;

6、游戏业务现有毛利率、营收水平能否可持续;

7&8、文投控股的应收账款及其他应收账款坏账准备金额大幅高于以前年度,是否存在为完成业绩承诺而进行利润跨期调节的情况;

9、文投控股未对影视投资成本进行存货跌价准备计提的合理性和谨慎性;

10、在耀莱影城巨亏的前提下,文投控股仅对耀莱影城计提商誉减值0.54亿元,是否充分、准确;

11、补充披露文投控股期末货币资金账面余额是否存在潜在的合同安排,以及是否存在潜在的限制性用途;

12、预付账款金额较大且逐年快速增长的原因及合理性;

13、文投控股2018 年长期代垫款期末余额5025.45万元,是否属于非经营资金占用;

14、未按规定披露相关信息的原因。

以上几点归结起来就是,上交所认为文投控股在主营业务业绩上存在信息披露不合理甚至失实之处。而且,在影视上市公司商誉集中爆雷的大环境下,文投控股毫无预兆地计提资产减值也不排除公司借机进行财务大洗澡的可能性。

票房90亿,却亏近7亿,文投控股业绩披露疑点重重

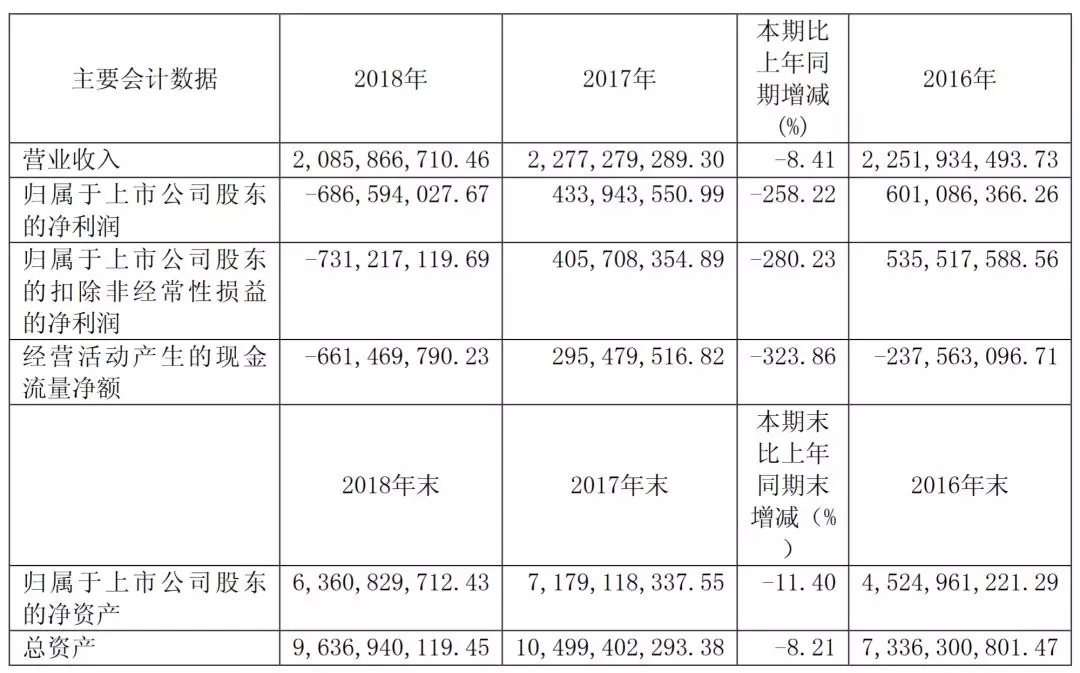

财报数据显示,2018年,文投控股实现营收20.86亿,同比下降8.41%,而其净利润则亏损6.87亿,同比下降258.22%。

根据财报内容,耀莱影城是造成文投控股大面积亏损的主要原因,在2018年,为文投控股带来的业绩贡献是亏损6.43亿。

值得注意的是,2014年-2017年,处于业绩对赌期的耀莱影城为文投控股贡献了1.47亿、2.25亿、3.95亿、3.28亿的扣非净利润,成功完成对赌,2018年是其对赌期过后的首个年份,业绩随即变脸。

然而,在巨额亏损之下,耀莱影城在2018年的影视项目却有着肉眼可见的好成绩。

电影方面,从2017年底上映的《芳华》(14.22亿),到2018年的《唐人街探案2》(33.97亿)、《快把我哥带走》(3.75亿)、《一出好戏》(13.55亿)、《无名之辈》(7.94亿)等都有着亮眼的票房表现。文投控股也在财报中统计,报告期内,公司参与投资制作的电影总票房90.14亿元(含服务费),票房市场占有率为14.82%。

电视剧方面,《延禧攻略》成为年度爆款,之后原班人马主演的《皓镧传》也有着更好的卖相。

尽管财报中提到,公司投资《英伦对决》《绝地逃亡》和《英雄本色》三部影片结转成本5.53亿,实现收入3.25亿,亏损2.28亿,但《英伦对决》《绝地逃亡》的票房累计也达到13亿,再加上上述的其他诸多爆款作品,没能补上最终亏损的缺口有些说不过去。

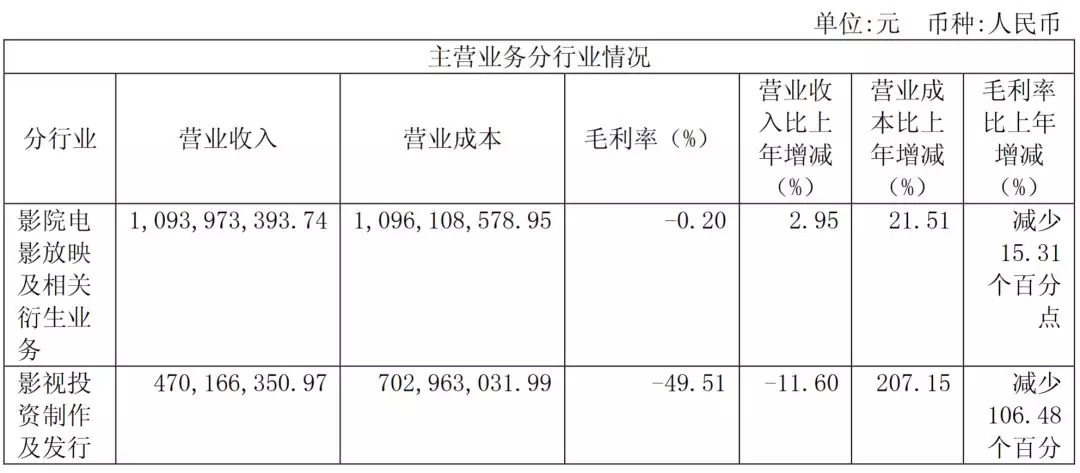

而且,文投控股曾在 2018 年半年报问询函中表示,随着下半年相关影视剧项目结算,公司下半年影视投资业务将同比增加,预计全年收入将比去年有所增长。但在最终的财报中,公司此项业务营收仅达到 4.7 亿元,同比下降 11.60%,营业成本 7.03 亿元,同比增加 207.15%,与公司前期回复相悖,疑似存在信息披露失实的现象,而其客观存在的优秀业绩也与其业绩亏损的表象也不太搭调。

对于文投控股项目业绩与财报数据疑似不符的表现,再加上其亏损出现在对赌完成之后,证监会也有理由怀疑文投控股可能存在为完成业绩承诺而进行利润跨期调节的情况。上交所也要求文投控股补充披露2018年度投资的电影、电视剧具体情况,包括投资金额、合作方式等,并补充披露相关项目的收入及回款情况。

除了影视投资及发行,文投控股的影院电影放映业务也出现了小幅的亏损,毛利率为-0.2%,同比下降15.31%。

财报中将此业务亏损的原因归结于行业环境,认为“由于我国电影市场票房增长放缓,银幕数量继续快速增长,单银幕产出下降,使得公司影城收入未达预期,出现亏损。”但上交所对此并不满意,要求其结合同行业可比公司的情况说明该业务毛利率大幅下滑的原因及合理性。

计提资产减值4.28亿,或借机“财务大洗澡”

文投控股的业绩亏损出现得很突然,在其披露2018年业绩的前十天,公司发布了业绩预告变更的公告,从此前的预计盈利1200万至1400万变更为预计亏损6.8亿至7亿。反映到财报数据上,文投控股第四季度在保持营收与上一季度变化不大的情况下,净利润大幅亏损至7.12亿,而其现金流却由负值转为正值。

更显仓促的是,文投控股在2018年财报发布的前一天,临时发布了计提资产减值的公告。根据财报数据,在报告期内,文投控股对部分应收账款、存货计提减值3.74亿元,对商誉计提减值5428.80万元,合计计提资产减值4.28亿元。资产减值也成为文投控股亏损的又一大因素。

值得注意的是,在此之前,影视、传媒股集中性的商誉爆雷事件不断,例如天神娱乐计提商誉减值约49亿元,华闻传媒的计提商誉减值也达到近20亿元,华谊兄弟、华录百纳、印纪传媒、当代东方等都有不同程度的商誉减值。一方面,此前财政部曾召集专家讨论商誉减值是否要改成商誉按年摊销,后者将对业绩产生持续性的影响;另一方面,影视寒冬的逆境确实也对部分影视公司的业绩不利。

在这样的发展环境下,影视公司通过资本手段,将未来可能出现的亏损情况一并纳入今年的业绩中,尽管拉大了今年的亏损额度,但之后的业绩将因此出现大幅上涨,进而抬升股价,收割红利,也就是业内所说的“财务大洗澡”。

一般来说,上市公司的“财务洗澡”多发生在两种情况之下,一个是公司业绩本身已经面临亏损,更大的亏损也不会造成更严重的后果;另一个是公司经历了重要的人事变更,新团队接手之后将公司的“烂摊子”归结于上一团队,给自己创造一个更有利的发展局面。而文投控股在2018年就经历了耀莱文化实控人、文投控股总经理綦建虹离职的事件。

而且,文投控股对外公告綦建虹离职是在去年8月份,也就是第三季度,而在第四季度,文投控股的业绩就发生了巨变,不免让人有所联想。

不过,文投控股的资产减值并没有集中在商誉减值上,即便耀莱影城亏损高达6.43亿,但耀莱影城的商誉仅减值了5400万,这也使文投控股的减值测试显得更加不合理。尤其是随着綦建虹的离开,外界也纷纷猜测成龙或许也将出走,进而对耀莱的品牌价值造成重创。据此推测,文投控股或许是想避开业内商誉集中性的爆雷事件。上交所也要求文投控股补充披露其商誉减值测试的具体步骤和详细计算过程,以及相关的认定标准和依据等。

尽管商誉减值幅度不大,但文投控股将更多资产减值放在了应收账款上。报告期内,文投控股对应收账款和其他应收账款的坏账准备金额累计2.83亿元,大幅高于以前年度。这种做法既能帮助公司“财务洗澡”,也可以在下一年度通过收回相关坏账的方式拉高年度业绩。对此,上交所为进一步求实相关情况,要求文投控股补充披露欠款方及相关项目的信息,并说明全额计提坏账准备的合理性、以前年度未计提的原因及合理性等。

由此可见,文投控股2018年财报确实疑点重重,或许公司是想借影视公司大面积亏损的环境掩盖自己,但难掩其中诸多矛盾和不合理之处。尤其是随着行业监管趋严,泡沫被稀释,若还想走资本运作的捷径,恐怕将会被自己的“套路”困住。

评论