文 | 消金界

当看到2019年315晚会压轴出场的是714高炮时,我的朋友圈炸开了锅。

随后整顿打击714高炮、套路贷开启,一度蔓延到多地的催收公司,甚至是“一锅端”,闹得人心惶惶。时间悄然已经过去两个多月了,现在的情况又是如何呢?

我在2008年机缘巧合进入催收行业,当时招聘催收岗位的还不多,不知不觉已摸爬滚打11年载,也从银行辗转至专业BPO(商务流程外包)再到互联网金融领域。

催收行业作为金融市场的清道夫,对防范和化解金融风险有着积极贡献。

我个人曾经因为催收业绩突出,获得过年度全国金融体系青年岗位能手,这让我骄傲和自豪。

算起来,我也是行业里的“老鸟”,今天就和大家唠唠催收的那些事。

零星闪点:埋下行业隐患

在信贷的链条中,催收属于贷后管理一环。

在中国,最早的催收来自于民间私人借贷,加之那些黑帮电影的渲染,为这个还没有职业化的行业,扣上了一顶乌黑的帽子——催收等同于暴力。这个帽子一旦扣上就很难摘下。

在上世纪八九十年代,中国金融以传统银行机构为主,当时银行基本都只有对公业务,随着社会的发展和进步,部分银行开始股份制改革。

而后改革开放,个人授信业务及零售业务需求越来越普及。2005-2008年迎来信用卡发展期,各大行开始抢占市场,电销、地推、扫楼、各种开卡送礼等等营销方式层出不穷。

信用卡改变了传统授信模式,加之单客授信额度低、数量多、分布广等特点,一方面,使得客户还款周期更加灵活,另一方面,客户基数增加的同时违约机率也大大增长。

显而易见,这种新的授信模式需要催收跟上。此时银行贷后业务处理中心成立call center,一个中心规模可达6000-7000人。

催收被分为前排、中排、后排,客户的逾期时间长短不同,对应的催收方式也不同。

当时,某行电催后,M1-M3阶段的回收率可以达到96.7%,这奠定了电催在此阶段的重要性。

行业爆发:供不应求

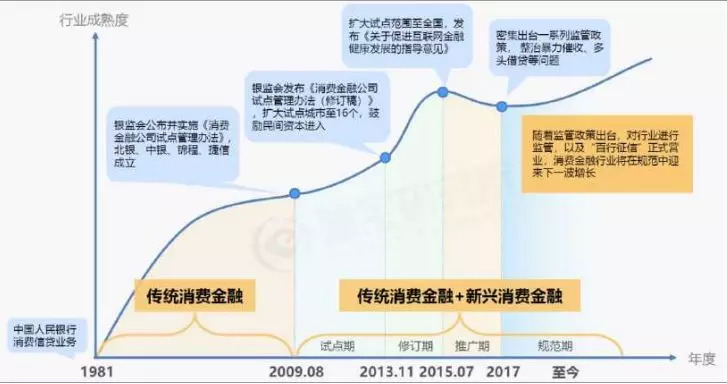

图片来源:《互联网信贷欺诈深度调研报告》

2005年第三方支付进入蓬勃发展期,各地鼓励创新金融模式。不少外资金融公司开始进入。

随后,以自身流量为核心产品的蚂蚁金服兴起,以趣店为代表的互联网金融公司层出不穷。

互联网金融红利期的到来,吸引了越来许多投资人,也让利润输出的贷后管理成为了热门职业,供不应求。

行业痛点:发展与趋势的较量

催收行业快速发展,积攒了矛盾,如今被推上风口浪尖。甚至在一些债务人的口中,我们这些催收人士,竟变成了“催收狗”。

在家人眼里是不体面的职业,在员工眼里是高危行业,这是一个悲剧。但催收到底为何会发展到如今这个局面?

总结来看,催收这一行,主要有以下几个痛点:

痛点一:门槛低、无视风险、多头借贷严重

信贷用户群就像金字塔,塔尖基本上被银行所占领,在银行无法贷款的客户只能去金融公司,在金融公司都无法贷到款的客户只能去找高利贷。

但传统的金融公司以线下门店为主,金额大,需要“下户”(编者注:贷款下户是指申请贷款时的审查,类似于家访),这样一来,造成了获客难、成本高。

好在互联网助贷解决了这一问题。

不过,线下民间借款模式也开始涌向线上,砍头息30%在他们眼里都算良心了。套路贷的核心,都是以故意让客户逾期,而后暴力催收收取高额逾期费,榨干最后一滴韭菜汁为目标。

他们不怕接盘,因为他们知道,信息不对称在金融行业里很正常。

痛点二:供需关系紧张,管理人员能力素质差异化大

2014年,贷后行业出现很多人力缺口。

银行贷后部门的催收团队备受宠爱。当时银行业注重员工的综合素质培养和培训,从员工入职到后期管理,各个阶段都会经过严格考核。

后来进入坏账爆发期,催收人员根本不够用。

由于利益驱使和成本考虑,机构对员工,乃至管理人员的培训和综合素质并不重视,培训能短就短,员工甚至要求是正常人就行,一个没有任何管理经验的员工可以做到主管,或者经理甚至更高职位。

这些过低的门槛,对催收行业起到了拔苗助长的反作用。

痛点三:传统的施压方式,水土不服

在催收行业,大多把客户分为有钱有诚意,有钱无诚意,无钱有诚意,无钱无诚意四大类。

银行借贷客户的资质相对较高,逾期催收的施压点归根结底有三点:信用记录、上门以及法条引用,这也是大家口中的“三板斧”。

“三板斧”的力度适用于银行,只要沟通到位,客户基本都会还款。他们大多还是忌惮上征信这一条。

然而,随着普惠金融现金贷的崛起,贷后催收压力越来越大。很多机构发现银行催收的“三板斧”并不适用。

件均小、上门成本高、客户流动性大、上征信难、查找机构不配合等特点,再加上没有合法的信息修复渠道,互联网金融催收慢慢走向畸形。

痛点四:互联网兴起,信息传播打击行业

从2G时代到即将到来的5G时代,信息传播速度发生了天翻地覆的变化。信息不对称的差距越来越小。

从早期的羊毛党,到现在的职业撸贷人,再到自媒体的舆论引导,让反催收事态越演愈烈,像是给整个行业狠狠地捅上一刀。

这是一次场没有硝烟的战争,债务人开始恶意挑衅、激怒、讽刺,还会诱使催收人员犯错,甚至捏造事实恶意投诉。

为何事情发展到这个局面?

参与方之一的投诉平台,希望客户来投诉,这样可以增加平台的曝光度和影响力。不过于客户而言,他们的犯错成本接近为0,闹大了大不了还钱。金融机构不会投入精力和他们周旋,这也是为什么越来越多的债务人,一接到电话就可以理直气壮地说:“起诉我就还,再打电话我就投诉。”

风口浪尖上的金融机构,只能低下头,哑巴吃黄连。

痛点五:政策频发,根本问题没有得到有效解决

从2017年年底的《关于规范整顿“现金贷”业务的通知》,到2018年4月《互联网金融逾期债务催收自律公约(试行)》,再到2019年315晚会曝光“714高炮”,不管点名的没点名的,因为客群层级共债多,债务人和三方一夜之间,把几乎所有的互联网金融打上了“套路贷”的标签。

在这一波浪潮中,银行系也未能幸免。

各种联盟崛起,反催收集体抱团,他们“大义凌然”,直言“搞垮一家是一家,垮了就不用还”。

在利益的驱使下,有相当比例的一部分人,甚至明明逃避债务,还主动报警、市长热线投诉、致电工商部门等。

“借出来是本事不用还”也在圈里流传至今。在他们眼里,自己反成受害者。

跳出圈子来看,大部分的平台收费都是明确的,如今百般刁难的债务人,主要是那些续贷客户。

痛点六:运营成本水涨船高,盈利难、风险大

如果不是315催化,很多人不会关注到获客导流。单单获客成本这块,已经从2016年的8/A-28/A,甚至更高。

高利润的贷款超市却不承担任何法律风险,金融机构只能转嫁,最终羊毛还是出在羊身上。

某平台做过一个测算,一年在获客的成本占了整体利润的一半以上,导致新贷客户很难实现盈利。

放款量的激增也催生了另外一个行业的爆发——人力资源。员工招聘成本从几百一路飙升至几千,甚至出现到面付一半的情况。

市场供需关系决定商品的价格,就像春节买青菜比肉还贵,但是最后的买单者都是金融机构。

痛点七:行业洗牌,对员工心理打击不容小视

315之后的“黑头套事件”在圈内盛传。

有一天,国内某大型机构的电话催收团队负责人给我打电话,说以前我们都是金融秩序的守护者,为守住最后一道防线而感到自豪。如今,催收与违法扯上关系,都不知道自己是不是入错了行。

简短的对话,也反应出大家的心理委屈与不满。

一个软暴力的定义,让大家不知该如何从业,看看现在的贷后行业,催收像极了客服。

整顿行业在打击“套路贷”的同时,更为老赖提供了保护伞,这让从业者无比痛心。

痛点八:社会天生同情弱者,可怜之人必有可恨之处

似乎会哭的孩子有奶喝,在催收这个行业,债务人天生就把自己当初弱者。

首先,我们要明白,客户逾期了,忘记还款的机率有多大。三番五次提醒后,客户依然没有还款,还是不是忘记了。

这个时候,如果对方说有经济困难,这个理由我觉得是客观存在的。

十天半个月过去了,当债务人发现找不到新的理由和借口,就会开始拒绝还钱,从可联状态变成半失联直至全失联。现在包装黑产的远比我们想象的强大。

其实催收核心策略、谈判和施压,就是与债务人的博弈。债务人也会权衡利弊。只有债务人认识到还钱利大于弊,才会拼尽全力筹钱还款。

拖延还款理由千千万,让债务人想还款的理由只有一个,那就是还款代价更小。

在重压之下,监管范围内的高息贷款产品已退出市场,地下高利贷和高炮口子(超短期高息现金贷)重出江湖。他们灰色经营、不服监管,倒成了受益者。

然而,只要金融市场存在,催收就必然存在。

2019年3月,全国两会期间,全国政协委员王贵国教授提交了《完善债务催收行业商事登记范围的建议》,呼吁应明确催收行业在国民经济行业分类中为“信用服务行业”,有着维护社会信用的内在职能。

湘潭大学信用风险管理学院院长王锐在接受媒体采访时也表示:“国内债务催收行业在规范化解金融中发挥着无可替代的作用,如果没有行业的努力,单个金融机构的还贷风险就有可能演化成系统风险。

长远发展:透明规范各方

催收行业的健康发展,还有很长的路要走。

1.规范催收行业的准入和标准

催收行业去污名化,对于行业的发展至关重要。催收职称化、职业化,对于百万催收大军来说,会更加透明和规范。

2.催收依托于行业规范

金融机构收费透明、信息获取用途明确、交易客户自愿,只有这样,后续的催收工作才能理直气壮。

3. 规范媒体宣传规范

媒体机构应宣传积极正确的人生观价值观,对信用体系建设和维护贡献自身的力量,而非标题党博眼球。

不能对片面不良的个案大肆报道断章取义,应规范媒体宣传方向和重点,给行业带来正确的舆论和社会导向。

4.法律建设要跟上和加持

逾期本质上就是法律借贷关系的违约。作为债权方,依法催收,主张债权,于情于理于法,这都是一件光明正大的事。

行业内标准需明确,定义需清晰,并对外公开。原则上,应以利于行业健康发展,打击逃废债为目的,不纵容逾期客户为本质,建立良好的信用体系为指导方针。

5.合规催收,杜绝暴力催收

各催收机构应加强合规宣传、法律宣传,加大服务品质的投入和监管,杜绝暴力催收,恶意P图、辱骂、恐吓、恶意骚扰等不正确行为。

6.建立良好的投诉机制

建立对恶意投诉客户追责机制,建立良好的维权环境,给企业和个人营造良好的沟通机制。

说了这么多,催收本不该是在泥潭之中,也不能越陷越深,应该让这个行业更加阳光,职业得到社会认可。

评论