文|艾瑞咨询

核心摘要:

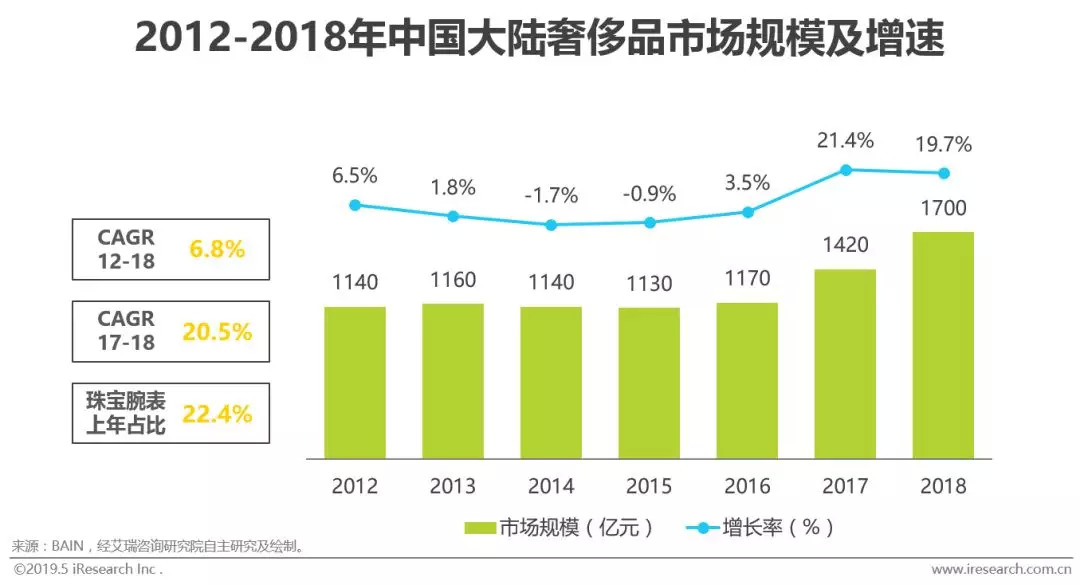

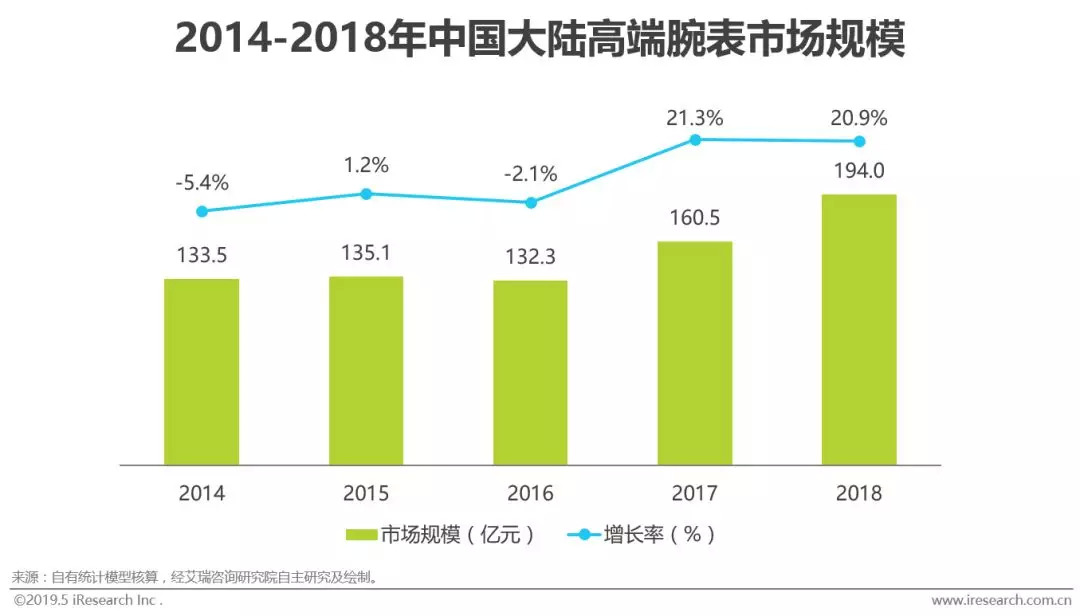

市场规模:2017-2018年,中国大陆奢侈品市场涨势空前,复合增速超过20%,迅速扩大的消费群体成为核心驱动力。作为奢侈品品类的重要组成,高端腕表的市场规模已升至194亿元,诸多利好条件还将推动市场规模的进一步扩大。

消费者:男性群体的高端腕表消费占比高于女性群体,80后及90后人群成为高端腕表消费的主力军,且购买力尚未全部释放。高线城市的事业成长期消费者占比较大,他们主要任职于政企单位或从业于互联网为代表的高收入行业。

消费行为:5000元是消费者认可的高端腕表价格门槛。绝大多数消费者将高端腕表作为展现生活品质和彰显自身形象的饰品。他们倾向于从数字化渠道获取产品信息,却将实体门店视为最重要的消费渠道。多数消费者因品牌而产生兴趣,在决策时还关注外观设计和性价比。

营销传播:多数高端腕表品牌选择在整合营销传播的基础上,聚焦广告、数字化营销与公关宣传。主流品牌对数字化传播与内容营销的投入显著增加,尤其体现在信息流广告和社交媒体营销方面。

高端腕表消费环境分析

奢侈品市场发展概况

诸多大宗商品的消费预期在中国经济的新常态下表现乏力,但奢侈品丝毫未显疲软,于近2年实现了超过20%的复合增速。配饰、鞋服、腕表及珠宝和美妆四大品类在中国市场均有不同程度增长,据艾瑞统计模型核算,腕表及珠宝产品的消费总额于2018年占到中国奢侈品消费总额的22%以上。毫无疑问,高端腕表将从奢侈品消费的增长趋势中获益。

此外,包括艾瑞在内的多家研究机构一致看好奢侈品在中国市场的前景。据McKinsey预测,至2020年,中国消费者将为世界奢侈品市场贡献约35%的消费额;到2025年,这项占比将达到40%。

艾瑞认为,以下三大因素驱动了奢侈品市场近年来的快速增长:

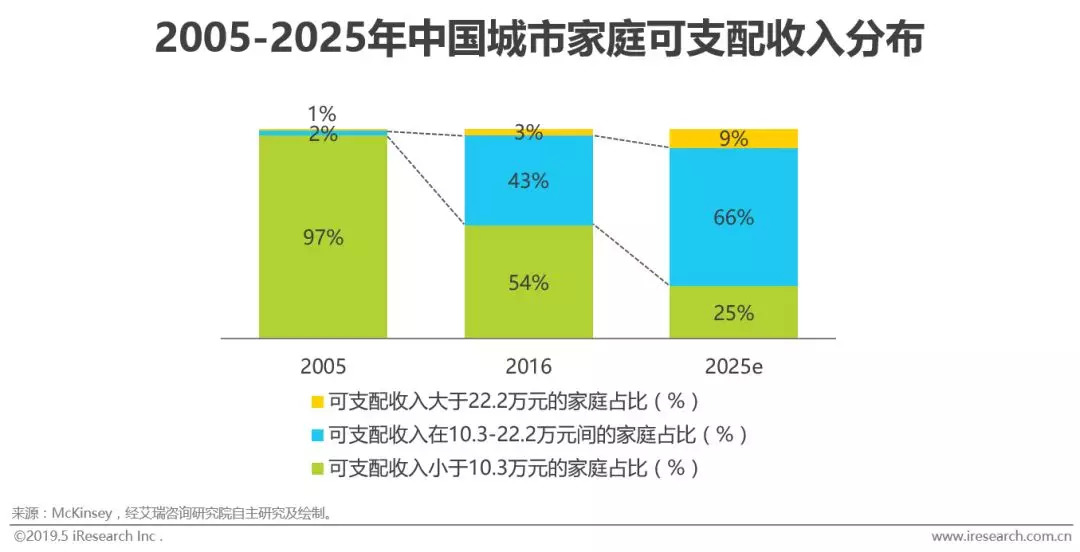

1.持续扩大的中高收入家庭规模。2016年,可支配收入中位数在16万元左右的中国城市家庭占比约为43%,而这一群体将在2025年扩大至66%;届时,可支配收入超过22万元的家庭也将是2016年的3倍。

2.代际消费观念的转变。改革开放以来,各类媒体和出版物对年轻群体自我认知的启发令他们开始关注能帮助他们获得认同感的奢侈品。如今,80后群体正在职场与生活中掌握更多的话语权,2018年,他们以43%的群体占比贡献了56%的消费总额。尽管90后与00后群体收入有限,家庭财富的积累和独生子女的身份也使他们获得了父母的买单意愿。此外,社交场景的需要和助推作用亦不容忽视。

3.数字化购物渠道的成型。线上奢侈品销售渠道已形成由品牌自有渠道、大型电商、奢侈品电商和聚合式购物平台组成的“四列纵队”。2018年,通过电商渠道完成销售的奢侈品约占到总体的10%,较2015年扩大近一倍。考虑到中国区域发展不平衡带来的低线城市奢侈品门店渗透问题,线上渠道还将凭借触达能力和价格优势发挥更大作用。

高端腕表市场规模

高端腕表市场将在现有规模上继续扩大

2018年,中国大陆高端腕表的市场规模达到194亿元。艾瑞认为,整个奢侈品市场的增速虽有趋缓迹象,但不会迅速中断;进口税与消费税的下调也会带来政策上的利好。

从根源上看,尽管高端腕表本身的产品及品牌属性更符合相对年长的消费群体需求,但年轻消费群体对高端腕表的兴趣正在逐渐被培养起来。其他间接的政策调整对高端腕表市场的增长亦有积极影响:例如,《电商法》的出台和更严格的商品入境查验使部分高端手表的海外购买渠道丧失原有价格优势,这将一定程度将部分消费者的购物渠道转化至国内。

然而,一些固有问题依然存在:首先,诸多高端腕表品牌在海外市场的价格优势依然十分明显,如日本的“并行输入品”腕表就广受中国消费者喜爱;其次,部分品牌和产品稀缺属性明显,仅在海外渠道有售。

高端腕表市场格局

高端腕表市场的执牛耳者:“SWISS MADE”

瑞士钟表一直是全球制表业的最高标准之一,也是中国市场上毫无争议的高端腕表霸主。2018年,瑞士腕表产值达199亿法郎,其中向香港和大陆两地出口的腕表类产品总额超过47亿法郎,合人民币近290亿元。

除悠久的历史、高超的工艺和众多声名远扬的品牌外,严格的法律保护与认证规定成功打造了瑞士腕表有力的产品背书。“SWISS MADE”是瑞士腕表的产地保护标识,根据瑞士钟表工业联合会制定的标准,取得认证的腕表须满足以下条件:1.作为一块组装腕表,它需要有60%以上的价值来自瑞士,且必须配以瑞士产机芯;2.机芯的60%以上部件须为瑞士制造;3.占机芯50%以上成本的零配件须来自于瑞士,且成本不应包括组装费用。

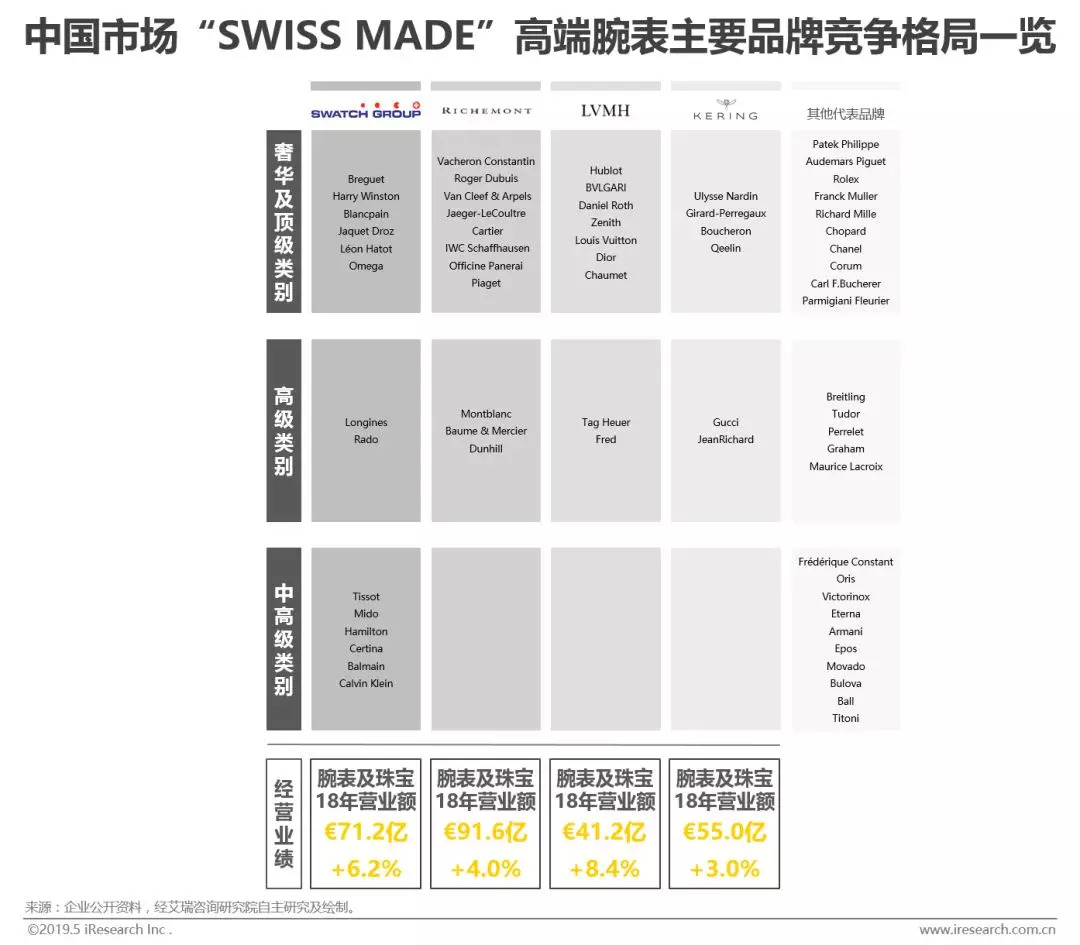

中国市场上销售的“SWISS MADE”认证腕表品牌多隶属于斯沃琪集团、历峰集团、路威酩轩集团和开云集团。前者是专业的制表商集团,而后三者则以奢侈品集团的形象为消费者熟知,四大集团旗下的品牌定位十分清晰。此外,以劳力士集团为代表的独立制表企业也在中国市场举足轻重。

日本品牌定位分化,德国品牌定位全面,国产品牌定位走高

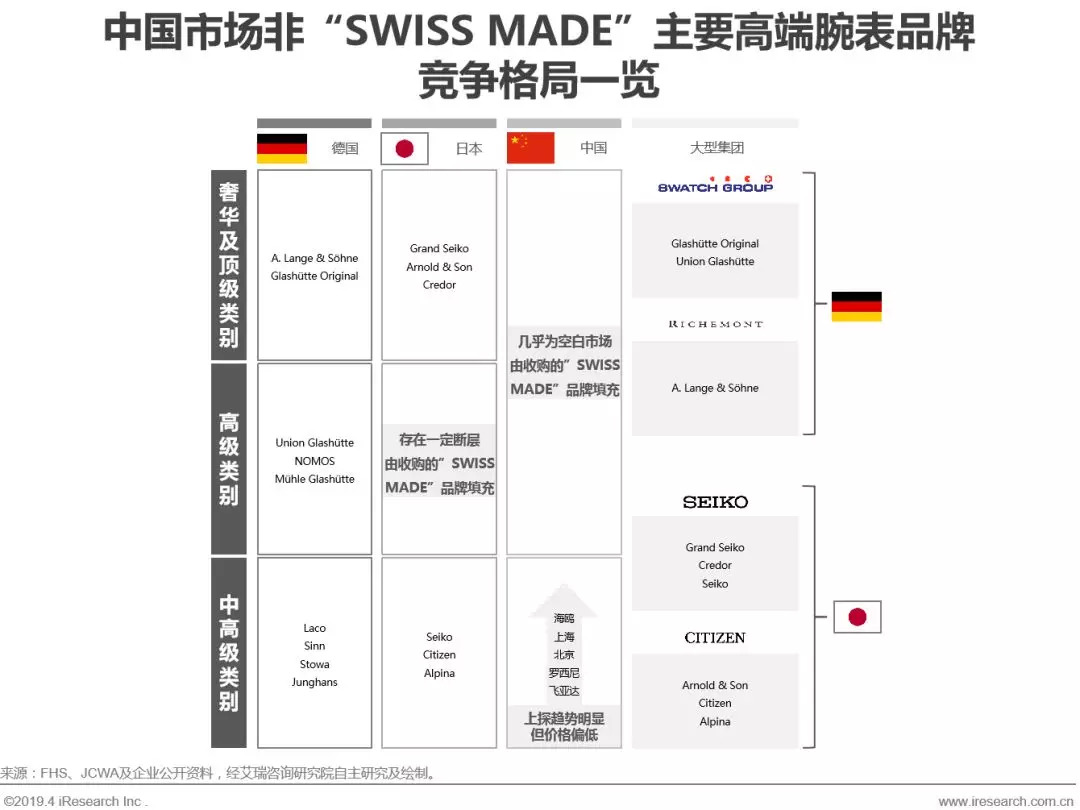

除“SWISS MADE”认证品牌外,日本品牌、德国品牌和自主品牌也是中国高端腕表市场的积极参与者。

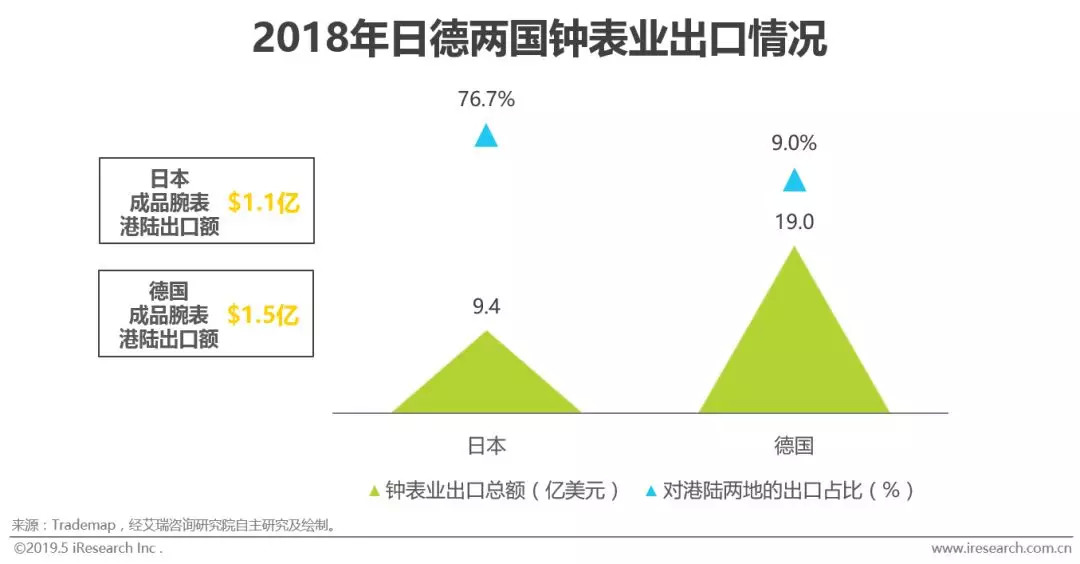

日本高端腕表几乎全部出自精工集团和西铁城集团。不同于瑞士腕表,日本本土品牌的价格定位十分“亲民”,且在中国有工厂开设。同时,日本企业还以子品牌或多品牌战略向高级及以上类别市场渗透。例如,精工集团旗下的Grand Seiko品牌即定位顶级类别市场;西铁城集团以收购“SWISS MADE”品牌的方式填充空白市场,并通过Ateliers de Monaco等品牌打入顶级市场。但因渠道、营销与竞争环境等问题,日本高端腕表品牌在较高类别细分市场上的竞争力一再受制。2018年,日本钟表业的出口金额超过9.4亿美元,对港陆两地的出口占比高达76.7%。

历史原因使得工艺精湛的德国顶级腕表品牌多归于瑞士制表商或奢侈品集团旗下,但高级类别与中高级类别品牌则以独立制表企业为主。2018年,德国钟表业的出口金额约19亿美元,对港陆两地的出口占比达9%。

国产腕表品牌的历史积淀相对薄弱,但海鸥、上海和北京等品牌正在积极投入研发和营销,力争自身在高端腕表市场中的座次。部分厂商选择通过收并购来拓展自身的全球化版图:如冠城钟表珠宝集团(前海淀集团)除经营旗下罗西尼等品牌外,还通过收购Corum和Eterna等“SWISS MADE”品牌来扩大高端市场布局。

高端腕表消费者研究

高端腕表消费者分布情况

男性群体的高端腕表普及率更高

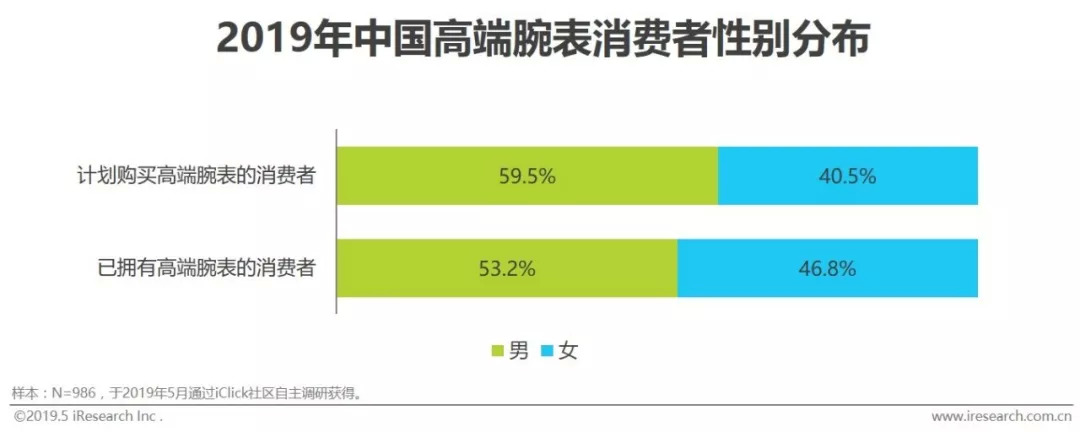

本次调研为线上调研,面向全国范围,覆盖近2000名消费者。其中,约有50%的人表示自已经拥有或正计划购买5000元以上的腕表,这一占比远大于我们的预期。在已拥有高端腕表的消费者中,男性占比略高于女性;而在计划购买高端腕表的消费者中,男性占比则远高于女性。

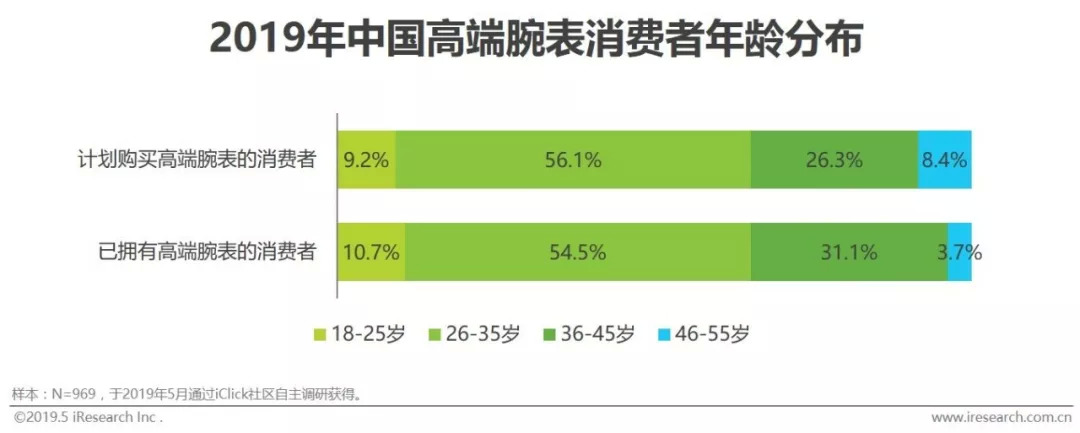

80后及90后群体是高端腕表消费的主力军,巨大潜力仍待释放

18-55岁是高端腕表消费者年龄分布最为集中的区间,而26-35岁的消费者正对应80后及90后群体,其中计划购买高端腕表的消费者占比更为可观。

消费者多处于事业成长期,高线城市是主要市场

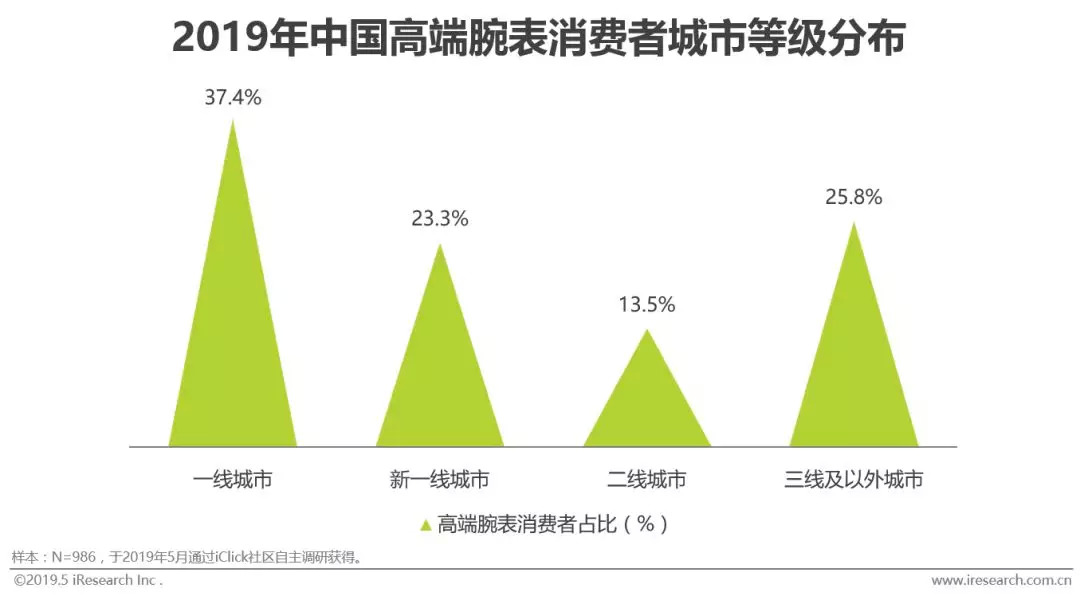

工作人群在受访者中的占比达到了98.3%,分别有近38%的计划购买人群和超过43%的已拥有人群认为自己处在职业生涯的成长阶段。在城市等级分布上,高端腕表消费者数量基本呈现出按照城市等级,由高到低逐渐下降的态势。

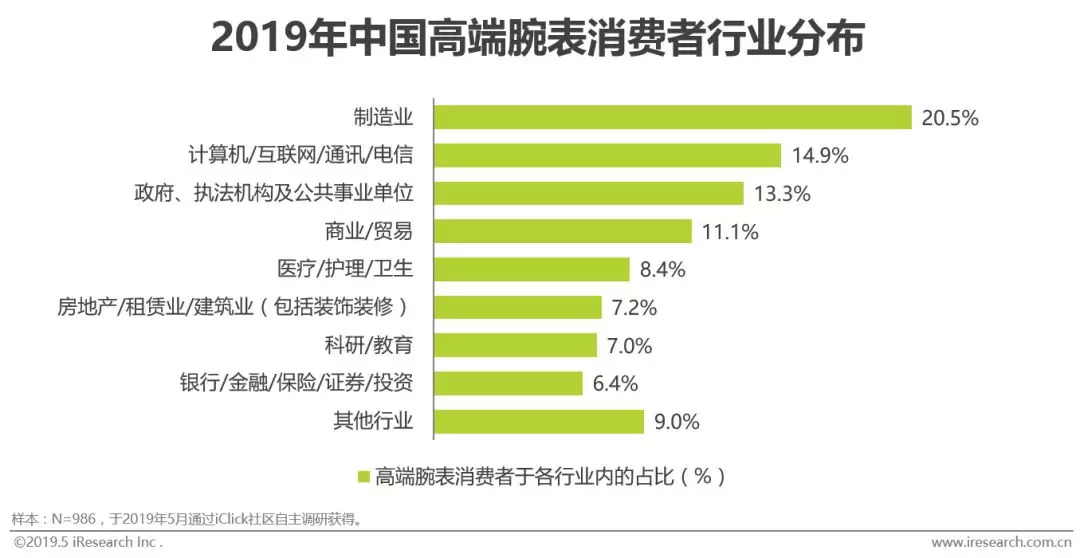

政企单位与高收入行业工作人群拥有高端腕表的数量更多

政企单位工作人群一直是高端腕表的主要消费群体,以互联网、金融、医疗和房地产为代表的高收入行业从业者也钟爱具有一定奢侈品属性的高端腕表。同时,月收入在3万元以上的已购消费者拥有4块及以上高端腕表的占比接近20%,而多数月收入在1万元以下的消费者仅拥有1块高端腕表。

高端腕表消费者决策分析

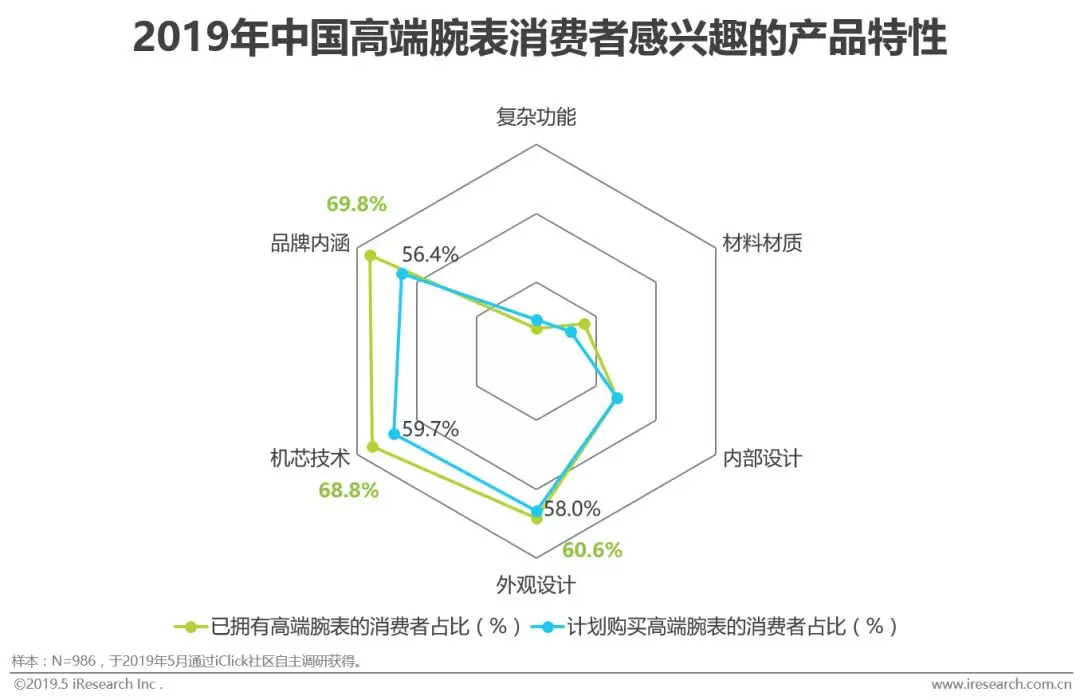

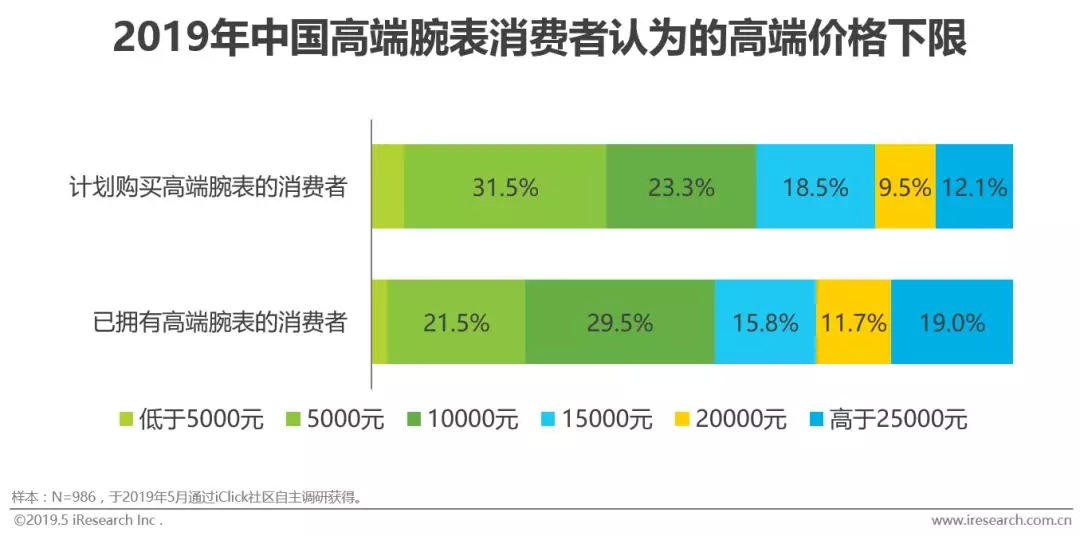

品牌是最吸引消费者的产品特性,5000元为高端腕表价格门槛

约有70%的已拥有高端腕表的消费者和超过56%的计划购买高端腕表的消费者表示,品牌内涵是他们最感兴趣的产品特性。相比潜在消费者,已购消费者更未看中机芯技术与外观设计。同时,超过31.5%的潜在消费者认为,5000元是他们心目中的高端腕表价格下限。

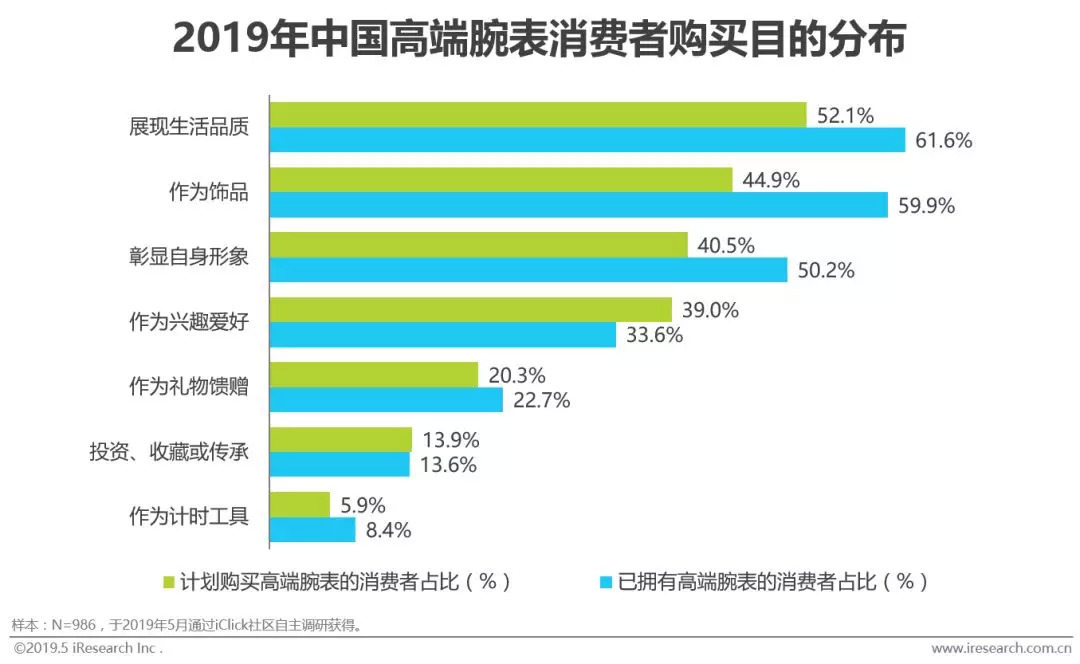

展现生活品质是消费者购买高端腕表的主要目的

对已购消费者和潜在消费者来说,他们购买高端腕表的最主要目的是展现生活品质,其次是将高端腕表作为饰品,再次为通过高端腕表彰显自身形象。将高端腕表作为兴趣爱好的消费者数量也较多,在两类人群中的占比分别为33.6%和39%。

显而易见的是,高端腕表在消费者心中的价值早已超越了计时功能,仅有约8%的已购消费者和近6%的潜在消费者将高端腕表作为计时工具。

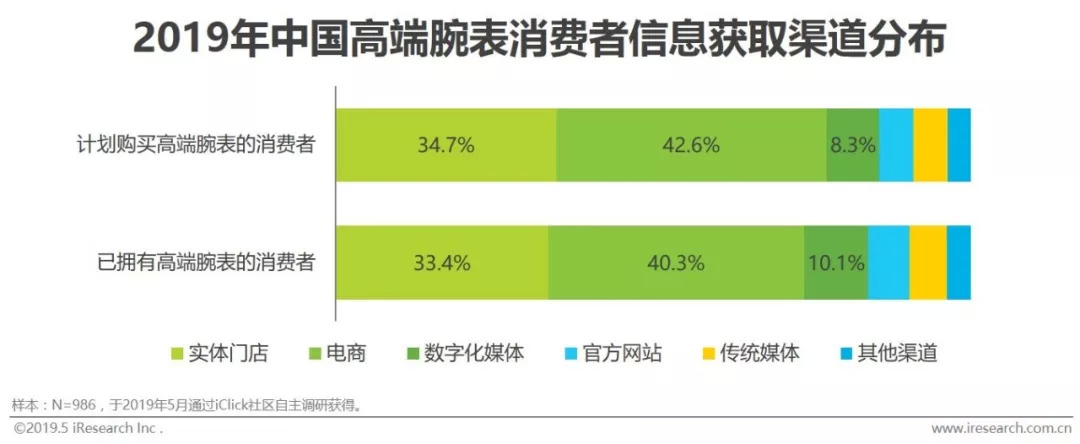

门店作为信息渠道意义重大,数字化渠道是消费者的主要信息源

在本次调研中,近35%的潜在消费者和超过33%的已购消费者将品牌官方门店和钟表行作为主要的信息获取渠道。高端腕表可以在门店中获得理想的展示效果,消费者也需要通过实物和人员服务来获得更深入的产品认知以做出评估。

由电商、数字化媒体和官方网站组成的数字化传播渠道已成为消费者收集产品信息的主要来源:有56.8%的已购消费者会优先选择数字化渠道来收集信息,略高于潜在消费者的56.3%。其中电商平台的占比最高,并可细分为大型综合类电商、奢侈品电商和专业腕表电商。

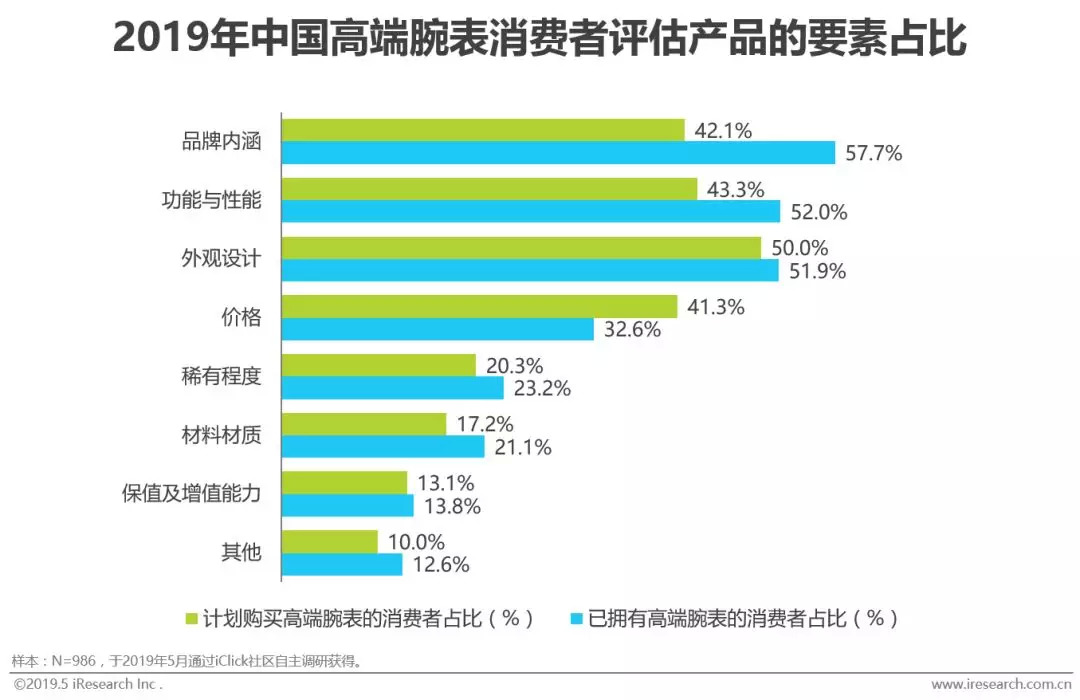

性价比、品牌内涵和外观设计是消费者评估备选产品的关键要素

高端腕表消费者在评估备选产品时,依然会对品牌内涵与外观设计最为看重,这与他们对高端腕表的兴趣点保持一致。

更重要的是,消费者在评估时开始考虑产品的性价比:超过43%的潜在消费者和52%的已购消费者会重点关注产品的功能与性能,两类人群对价格的关注程度也分别达到了41.3%和32.6%;由于后者对表款稀有程度和材料材质的关注度较高,其价格敏感度自然要低于潜在消费者。

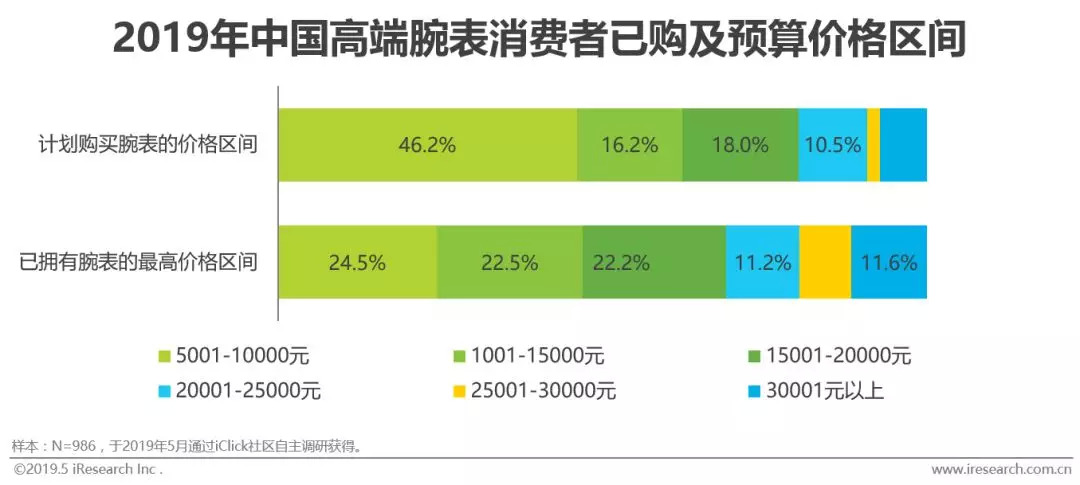

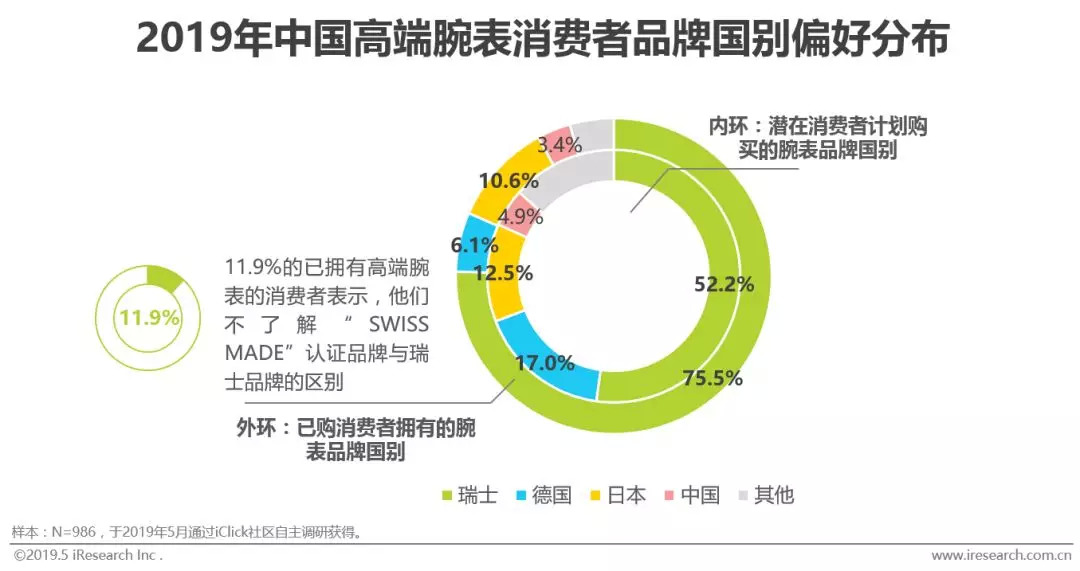

首购人群青睐入门级瑞士腕表,已购人群价格承受能力更高

超过46%的潜在消费者购表预算低于1万元,而已购群体拥有的价格最高的腕表价格区间分布则相对平均,且近12%的消费者拥有3万元以上的腕表。在品牌国别方面,瑞士品牌成为两类人群共同的首选。值得注意的是,潜在消费者对德国品牌偏好明显,但日本腕表的实际拥有数量却更高。

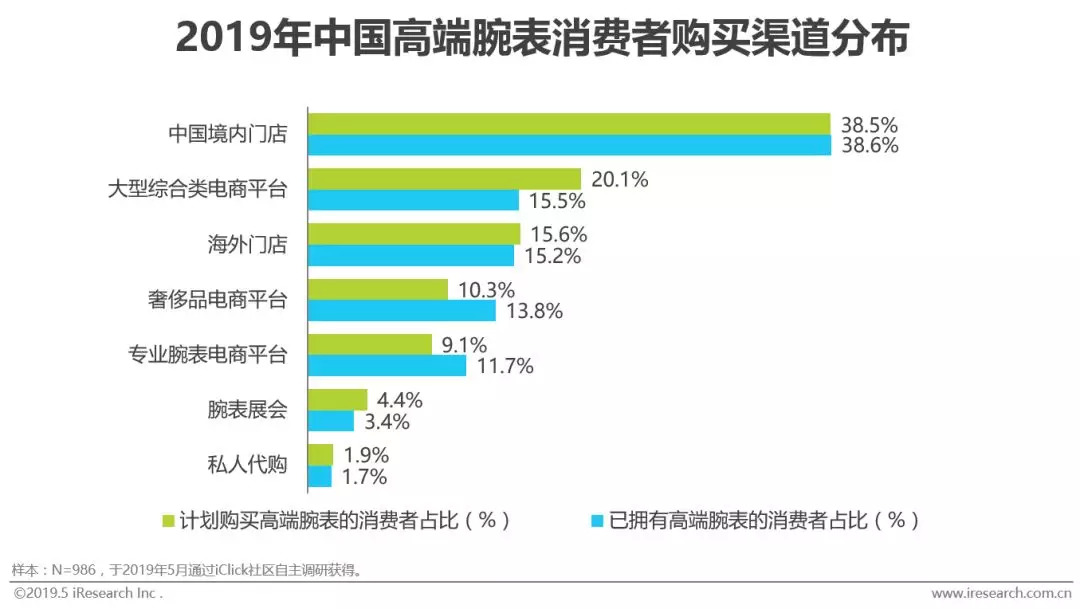

实体门店在销售渠道中占主导地位,电商渠道规模可观

虽然消费者更愿意通过便捷的数字化渠道来获取产品信息,但门店依然是完成销售最重要的渠道。近四成的已购消费者和潜在消费者把境内门店作为购买渠道,计划在海外门店购买高端腕表的两类人群也均超过15%。

在电商平台中,大型综合类电商凭借丰富的品牌及产品品类和优惠的价格获得了约20%的潜在消费者认可,已购消费者则对奢侈品电商更感兴趣。另外,专业腕表电商的起步时间虽然较晚,但也凭借专业性与多内容聚合的特点获得了较高的青睐度。

高端腕表营销传播研究

高端腕表品牌营销传播模式

在整合营销传播的基础上,聚焦广告、数字化营销与公关宣传

消费者对腕表品牌的认知源于以广告为主的市场营销及传播手段、产品属性、产品价格、产品设计和销售渠道等诸多要素的综合,任何要素的微妙变化都会影响到品牌形象:例如,顶级类别的腕表品牌通常不会“自降身价”,去拓展大众化定位的销售渠道。

品牌的重要性无需赘言。如果要塑造并保持自身的高端属性,腕表品牌就需要一个中心化的信息传播模式,使全部的营销活动能够向大众、目标市场及消费者投射出统一的品牌形象和定位。这种需求与整合营销传播的目的不谋而合。因此,多数高端腕表品牌均对整合营销传播加以应用。

有了整合营销传播作为框架,高端腕表品牌还需要选择具体的营销传播方式以服务于最终的销售实现。通常,企业会通过促销组合来提升销售的完成速率,而广告宣传、数字化营销和公关活动不仅是促销组合要素,还是重要的传播方式。

高端腕表营销传播投入分析

各品牌对数字化传播与内容营销的投入显著增加

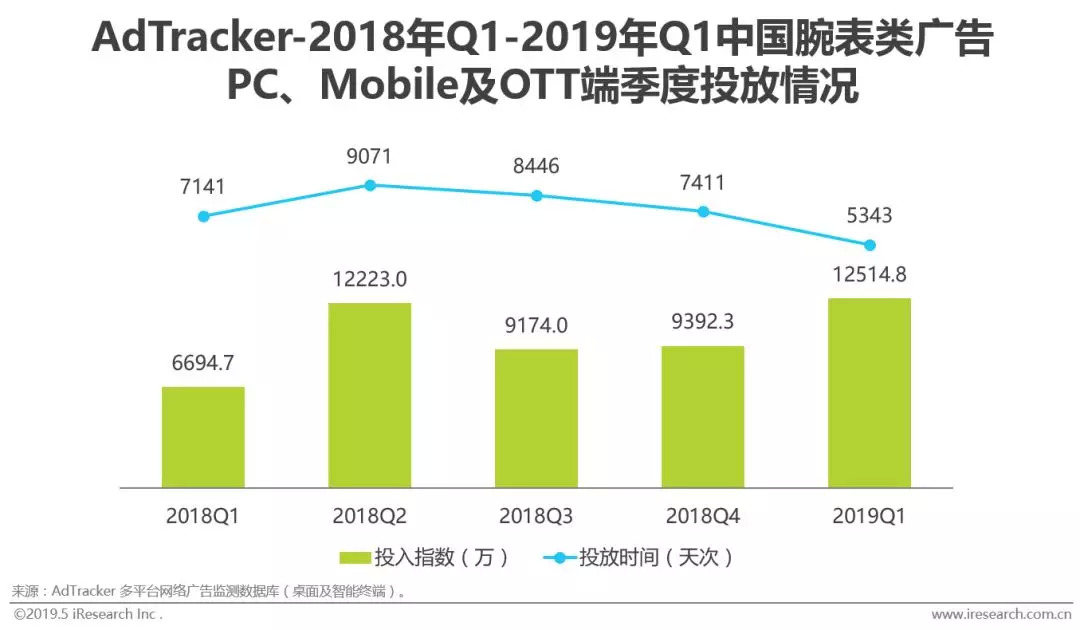

2019年一季度,中国市场上的PC、Mobile及OTT端的腕表广告投放规模明显扩大,比同增长约87%,而投放天次则自2018年二季度起呈现下降趋势。艾瑞认为,高端腕表品牌不会轻易下调与传播效果直接相关的投放时间目标,投放成本的上涨是导致投放时间下降的主要原因之一。与此同时,信息流广告和内容营销逐渐受到品牌方的重视。

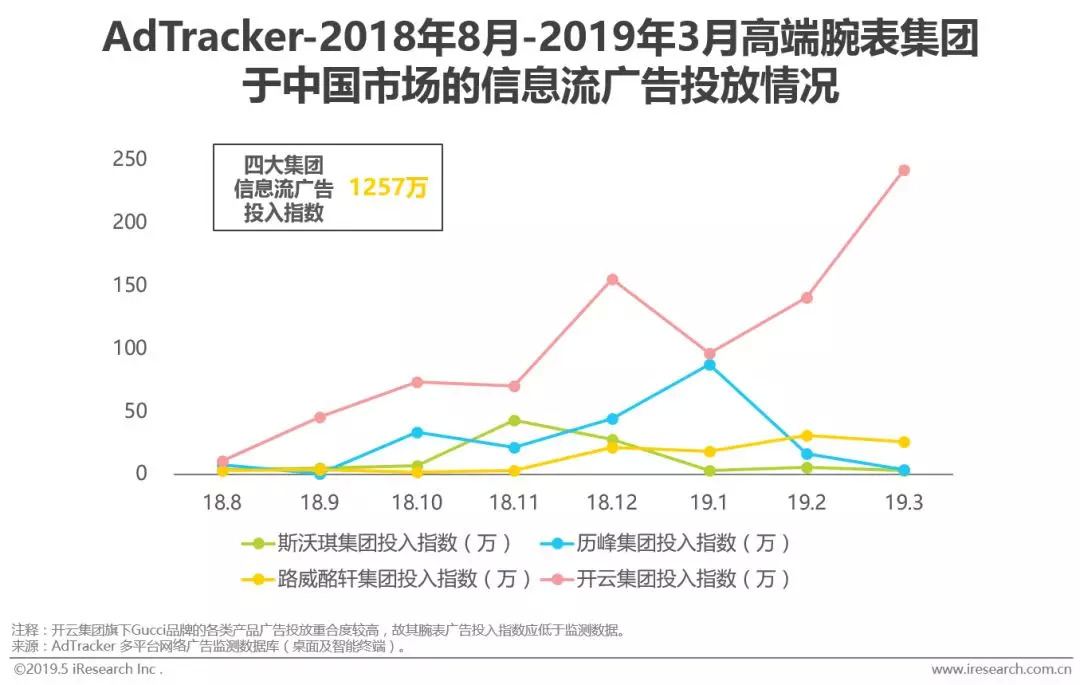

信息流广告是数字化传播的关键手段,并可与DSP等技术高度结合。以“SWISS MADE”认证品牌腕表为主要产品的四大集团于2018年四季度开始发力,在这一时期内对旗下腕表品牌的累计信息流广告投入指数超过500万。而后,以开云为首的奢侈品集团还在持续增加信息流广告投入。

社交媒体是内容营销的不二选择。2018年,高端腕表品牌官方微博发布的内容详实且“软质”的营销类内容数量激增,超过1100条。

高端腕表营销传播启示

在品牌形象、广告内容与传播渠道方面给予足够重视

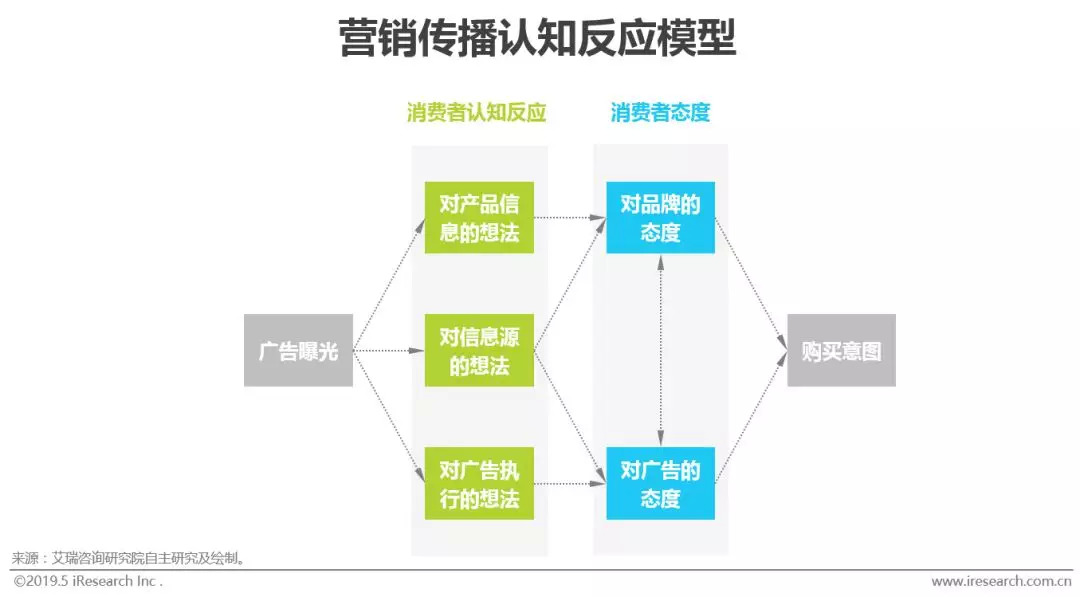

对高端腕表品牌的营销传播而言,帮助消费者形成认知,引发情感共鸣并转化为最终的购买行为是一种典型路径。认知反应模型能够直观地说明这一过程:消费者在接触到广告后,对产品及相关信息、传递信息的主体(即信息源)和广告本身的想法会影响到他们对品牌和广告的态度,而品牌和广告又会相互作用,直接影响消费者最终的购买行为。

如果将消费者的各类认知反应和态度归类并投射到高端腕表的营销传播活动上,我们会发现品牌形象、广告内容与传播渠道三个方面与消费者对营销传播的认知反应联系最为密切。前二者是消费者形成认知和态度的基础,后者则直接关系到广告的曝光效果。

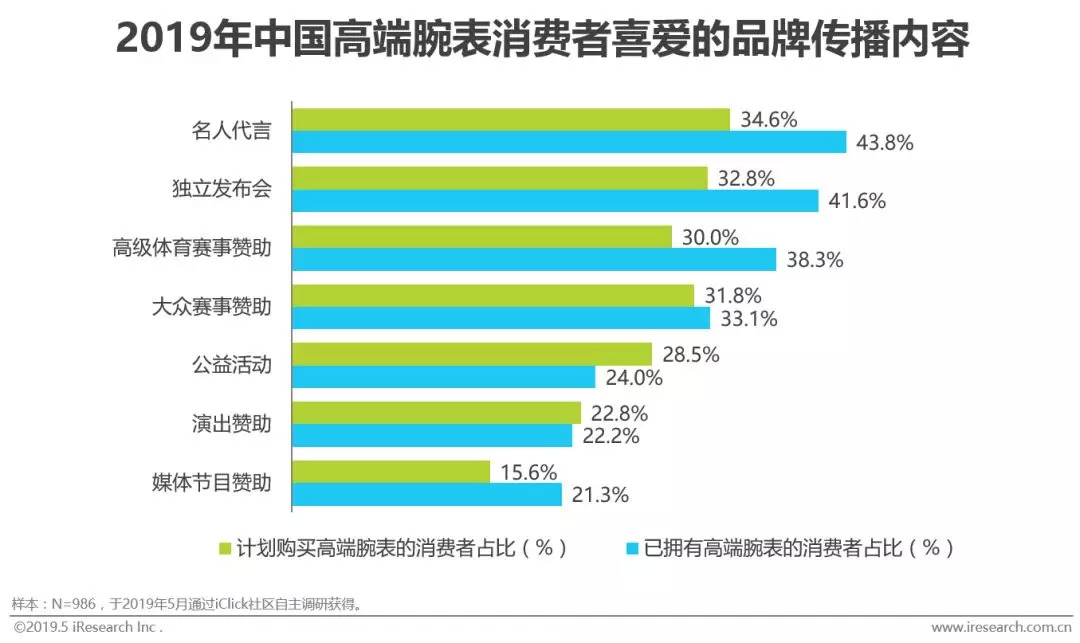

通过“名人代言×社会化传播”传递品牌价值,直击潜力客群

调研数据显示,名人代言是年轻消费者最喜爱的品牌传播内容。若代言人本身具有一定的可信度和吸引力,那么他们作为信息源将极大地带动产品销售。以斯沃琪为主的多家高端腕表集团在2018年年报中将旗下中国区品牌大使参与的发布会事件做出回顾,足见企业对中国市场名人代言的重视。

在中国,许多娱乐明星拥有数量庞大的年轻追随者,他们在社交媒体上表现活跃,还乐于转发娱乐明星的活动消息并参与到有关营销事件当中。因此,结合名人代言的社交媒体传播可以在短时间内迅速放大高端腕表的品牌声量,培养年轻的消费群体并帮助他们建立品牌认知 。

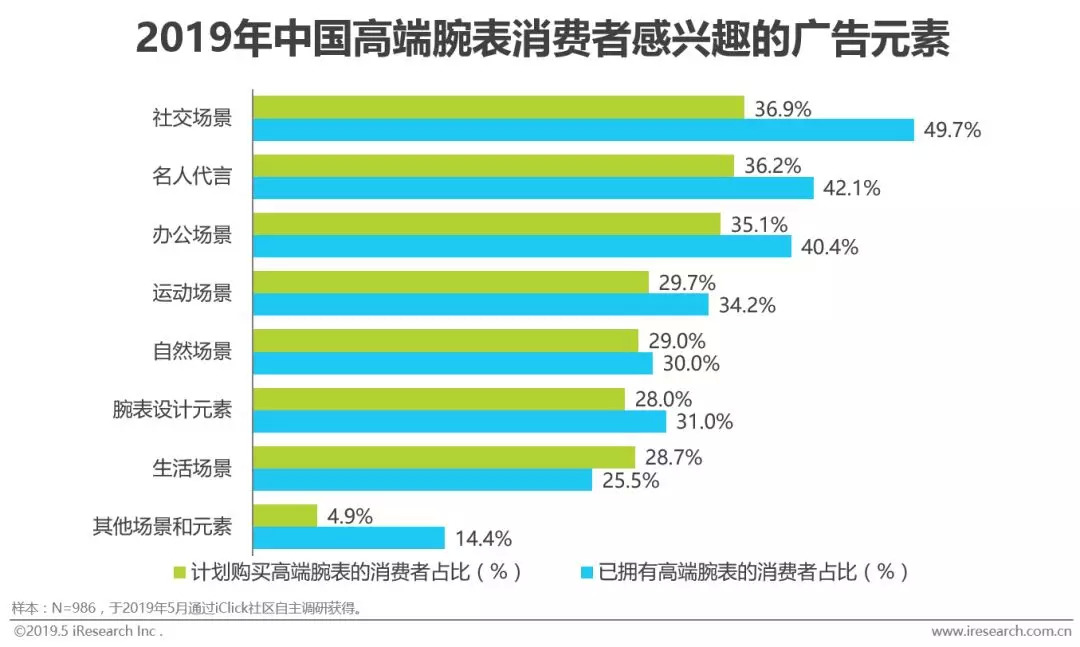

运用吸睛的广告元素凸显品牌调性和产品亮点

价值不菲的高端腕表是众多消费者展现生活品质和彰显自身形象的饰品。因此,在广告中体现与高端腕表调性相符的场景将对消费者产生极大的吸引力,这与本次调研的结果保持一致。

需要注意的是,近50%的潜在消费者对广告中的社交场景更感兴趣,且这一场景目前的应用尚少,而名人代言的受欢迎程度仅次于社交场景。办公、运动和自然场景也颇受欢迎,但后者多应用在顶级与奢华类别腕表的广告之中。当然,广告内容也不应脱离腕表本身的品质与设计亮点。

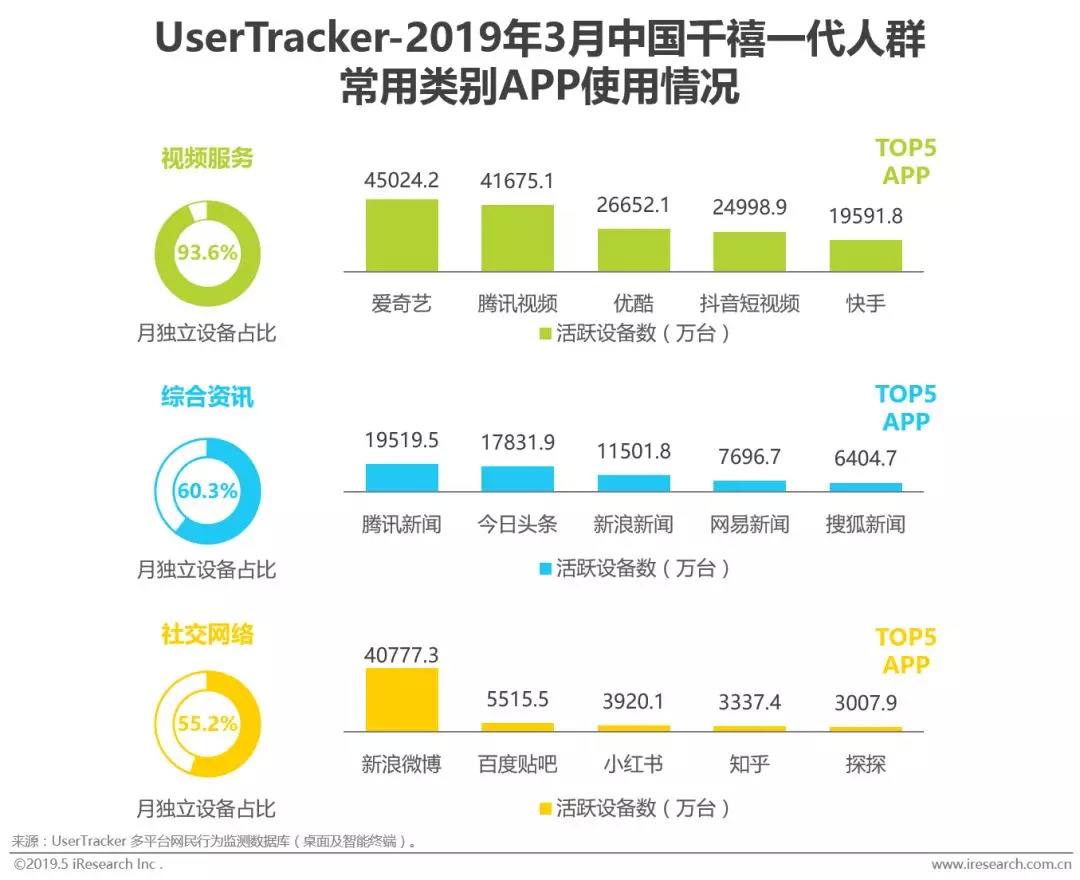

选择年轻人群更为活跃的数字化传播渠道进行投放

作为消费主力军的80后及90后群体对视频服务、社交网络和综合咨询类APP的使用频次较高。这些APP的程序化广告定向较为精准,可实现的功能相对全面,更符合高端腕表的营销传播需求。其他年轻用户相对活跃的垂直类APP、小程序及自媒体也可作为高端腕表品牌的优质传播渠道。

评论