文 | 初善投资

在呆会计或者是一些一知半解只看指标的人眼里,ROE和净利率增长率是有关系的:一般来说,净利润增长率等于ROE,如果企业分红的话,净利润增长率低于ROE,如果公司进行了融资,那么净利润增长率会超过ROE。

他们为什么会有这个结论呢?因为他们假设ROE不变,一家净资产1亿的公司,假设ROE是20%的话,那么第一年净利润为0.2亿,不分红的话净资产变成了1.2亿,那么第二年净利润为1.2*20%=0.24亿元,净利润增长率为0.24/0.2-1=20%,也就是净利润增长率等于ROE。如果分红或者融资,净资产减少或者增加,自然引起净利润的变动,因此增速小于或者高于ROE。

这种观点近几年很少见了,这是以前银行投资者最喜欢的道理,也是初善君见过最呆的呆会计论调。因为几乎企业的任何一个行为都会影响ROE,ROE肯定是变化的,增厚的净资产怎么可能会跟原有的净资产一样带来高ROE的收益呢?ROE是企业的最终结果,而净利润是原因,典型的因果倒置了。

初善君认为ROE与净资产增长率有关系,但不是上面的关系,净利润增长率主要是营业收入增长率、毛利率和费用率三者驱动,在净资产增速较低的情况下,净利润增长率可以提高ROE。

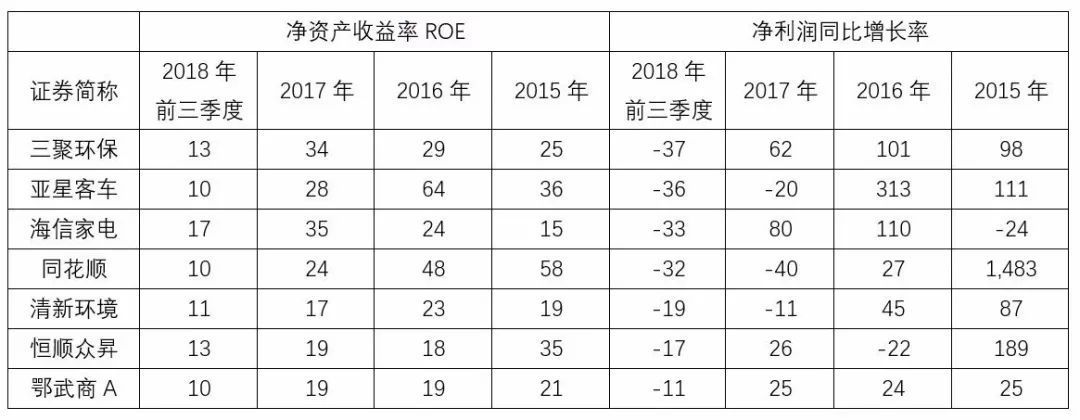

如下图所示,虽然这些企业的ROE符合连续高ROE的特点,但是随着2018年前三季度净利润增长率大幅下滑,其ROE也大幅下滑(即使按照年化ROE)。比如环保产业的三聚环保和清新环境,由于受到产业政策的影响,净利润高增长不在,ROE下滑不可避免。

当然,与此相反,那些净利润高速增长的企业ROE也在上涨。比如下表中的平治信息,2018年前三季度净利润增长率为225%,其前三季度ROE为43%,远超去年全年的33%。

我们可以判断ROE与净利润增长率的关系:净利润增长率可以提高ROE,关键看净利润增长率和净资产增长率的大小,净利润增长率大于净资产增长率时,ROE提高。

净资产增长率,如果不分红,就是上一年度ROE。因此简化一下:如果净利润增长率大于ROE,那么下一年度ROE还会继续提高。或许这才是成长股投资的真谛:净利润的快速增长和ROE的不断提高带来的双击。比如老板电器2011年至2016年,ROE由12.98%提升至33.07%,主要驱动力可以理解为净利润的高速增长,净利润增长率远超ROE。

投资时,ROE重要还是净利润增长率重要,初善君认为都重要,缺一不可,毕竟净利润增长率可以提高ROE。同时,我们要规避那些看起来ROE很高,但是净利润开始下滑的公司,因为他的ROE也会下滑,带来双杀。比如上面的老板电器,2017年净利润增速下滑至21.1%,低于当年的ROE31.1%,于是ROE也开始下滑了。

由此我们得出:本质上高ROE跟成长性没有关系,前一年的高ROE,后一年净利润可能不再增长甚至下滑,所以并不可能指望投资以前年度的高ROE来获取高收益,因为他的高ROE未来并不一定可以维持。但是不可否认的是:当净利润增长率大于ROE时,可以提高ROE。

高ROE使用的前置条件是:未来ROE能保持或者提高,这个条件的判断最为重要,也最难。

高ROE与现金流

今天初善君换个逻辑,使用三年一期平均收现比,如果这个比例小于90%,意味着三年一期实现收入的10%都没能收回现金。理论上这种企业的商业模式是值得商榷的,有点价值毁灭的意思。

统计发现,这149家企业里合计28家企业的收现比小于90%。主要分布在环保(3家)、电子(4家)、电气设备(4家)、医药生物(3家)、汽车(3家)。这些公司的收现比不行确实是商业模式的问题,明明ROE那么高,比如环保的三聚环保、清新环境和中再资环,下游主要是化工企业或者Gov,比如汽车的浙江仙通、川环科技,下游都是大的整车厂,现金流自然不会太好。

那些高ROE公司的收现比最好呢,房地产和食品饮料,收现比超过119%一共就10家,房地产和食品饮料就占了7家,此外老凤祥、浙江美大和吉祥航空的收现比也是让人羡慕的。这些公司收现比好的本质还是因为都是TOC的,消费公司是好的股票这两年开始深入人心,不过以后就不知道了。

所以我们得出:高ROE与现金流没有关系,这两者都是由商业模式决定的:一种是高ROE高现金流模式,一种是高ROE低现金流模式,我们的选择当然是高ROE高现金流模式。

光靠高ROE是不够的,成长性和现金流也必不可少,毕竟大家好才是真的好,大家好才是最好的商业模式。

在投资之前,我们还必须搞明白最后一个问题,高ROE与估值有何关系?我们投资最终选择目标是高ROE、高成长、高现金流的公司吗?选择这些公司的回测效果如何呢?且听下回分解。

如果你喜欢这篇文章,可在摩尔金融APP或摩尔金融官方网站moer.cn看到更多个股、盘面走势分析及投资技巧,也可在新浪微博、微信公众号、今日头条上搜索摩尔金融并关注。

评论