记者 | 梁昌均

医药行业又一重磅政策靴子落地。国家版辅助用药最终以国家重点监控合理用药目录的形式发布,辅助用药遭“围剿”,千亿用药空间迎巨变。

【事件】

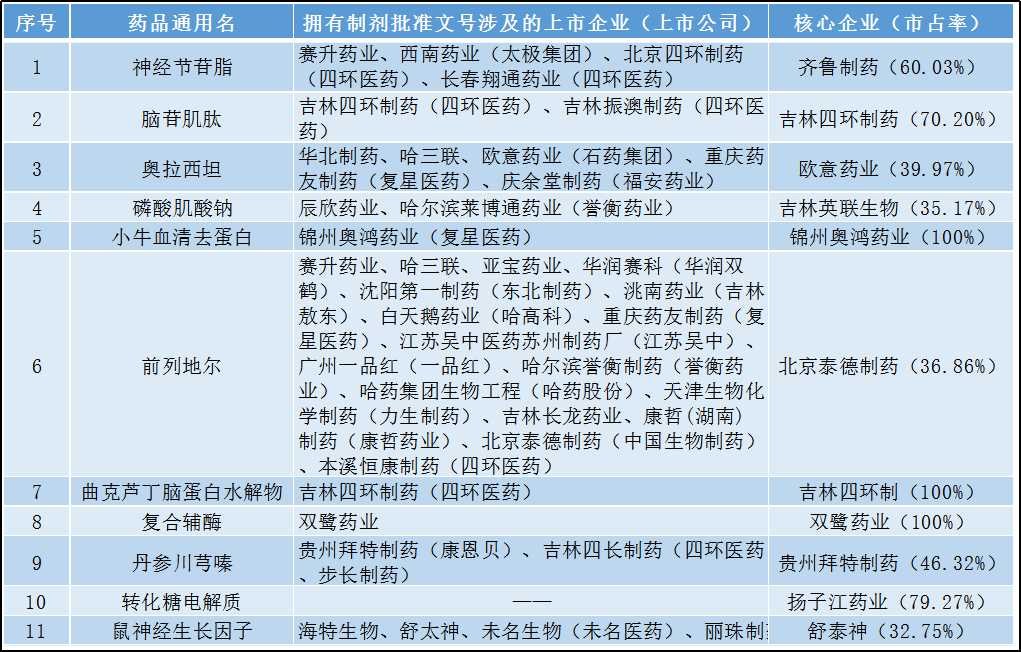

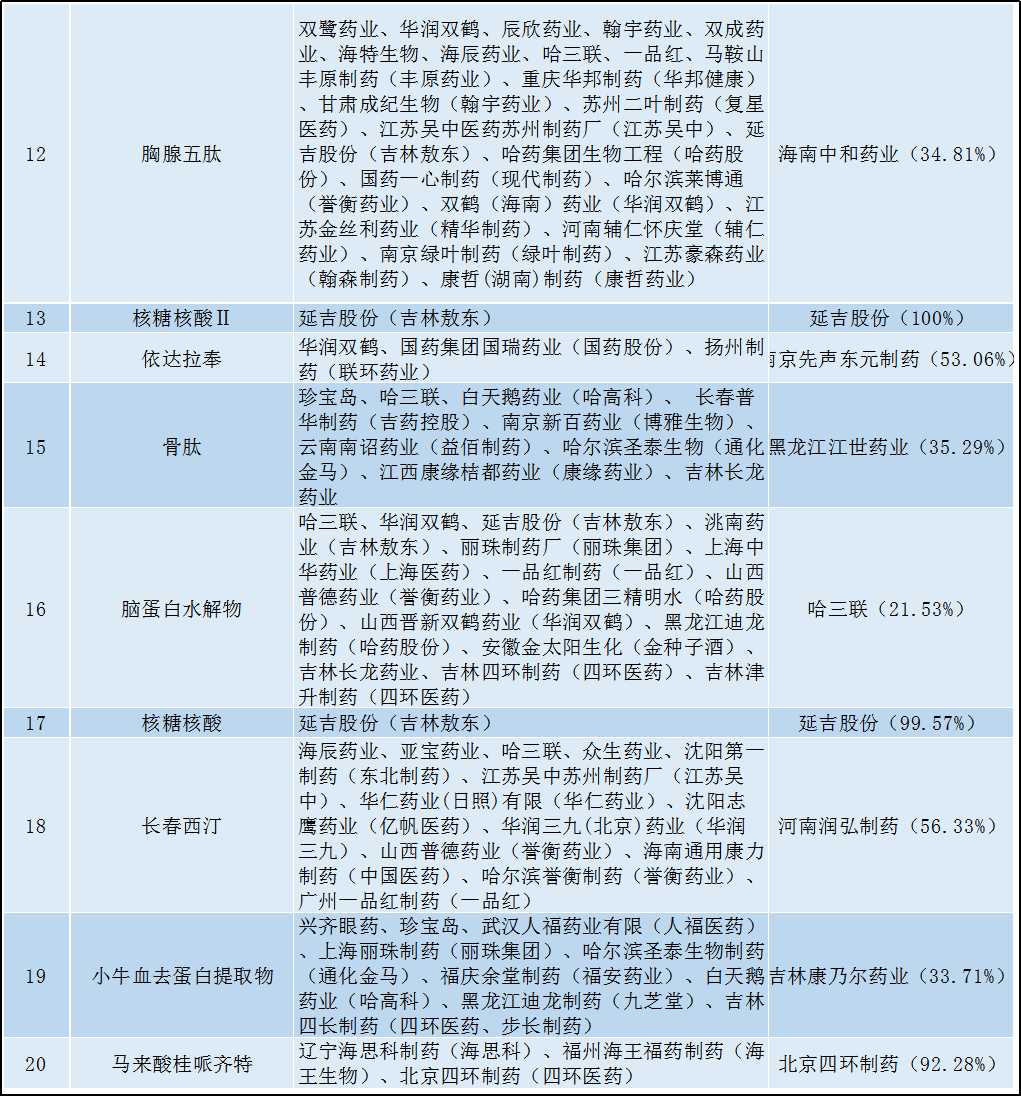

7月1日,国家卫健委网站发布《关于印发第一批国家重点监控合理用药药品目录(化药及生物制品)的通知》(下称《通知》),首批目录涉及20个化药及生物制品,并将实施动态调整。同时《通知》还提出四个要求:制定省级和各医疗机构目录、重点监控目录内药品的临床应用、重点监控目录内药品的临床应用、加强药品临床使用监测和绩效考核。

【解读】

1、在医保资金池缩紧和严控药占比的医改政策推动下,这是一份“迟到”但却早晚会来的名单,目录名称则从全国辅助用药目录名单变更为国家重点监控合理用药药品目录,绕开争议,国家重拳出击监管辅助用药的决心十分明显。

早在2015年2月,国务院办公厅在印发的《关于完善公立医院药品集中采购工作的指导意见》中就提出重点跟踪监控辅助用药,多个省份在最近三年也先后发布辅助用药和重点监控名单。随着去年12月12日国家卫健委印发《关于做好辅助用药临床应用管理有关工作的通知》,辅助用药监管正式上升到国家层面。卫健委要求医疗机构以通用名按照年度使用金额由多到少排序,形成辅助用药目录,每家原则上不少于20个,在去年底前上报给国家卫健委,国家卫健委制订全国辅助用药目录并公布。彼时市场大多判断可能会在今年上半年发布国家版辅助用药目录,但迟迟未见动作,今年下半年伊始发布可以说晚于市场此前预期。

同时,目录名称也不是国家卫健委和业内常称的辅助用药,而是重点监控合理用药,体现了政策的灵活性和严谨性,但也反映出辅助用药存在的尴尬情况,即缺乏明确定义,导致其无法定义的主因在于药品在不同使用条件下的作用和意义不同,此前地方发布的相关文件对辅助用药作出定义,但全国范围内并未统一。不过这一目录名称的变更并不会改变其实质作用,即通过重点监控促进医疗机构合理用药,从而实现医保控费的目标。这在一定程度上和压缩流通环节的两票制,以及采取以价换量的带量采购等政策可以说是殊途同归,都是国家卫健委和医保局为推进降价和控费的医改主题所推出的组合拳。

2、首批为何选中这20个化药及生物制品?最主要的原因或在于缺乏明确临床价值,同时不合理使用导致占用大额医保资金。未来国家重点监控用药目录毫无疑问将会进一步扩容,中药注射剂在劫难逃,而目录外的药品同样面临管理和监测。

据药智网,这20个药品均被纳入过地方辅助用药或重点监控名单,经统计有13个药品的相关记录达到50条,其中最多的是达到87条的脑蛋白水解物,此前其已被18个省份纳入重点监控,部分产品此前还因产品质量等问题出现过暂停销售的情况。从治疗领域来看,这20个药品主要集中在神经系统、心血管、免疫调节领域,在临床治疗中效果不明显,价值不明确,但医疗机构却出现滥用情况。这很大程度受到药企销售费用推广所隐藏的利益(如回扣、红包等)推动所致,这已引起了财政部和医保局的关注,二者正在联手核查77家药企销售费用合规真实性。

从销售情况来看,此次首批20个药品规模都比较大。据中国医药工业信息中心PDB数据库,这20个药品均销售过亿,2018年在国内样本医院的销售总额合计达到146亿元,其中超过10亿元的包括奥拉西坦、前列地尔、神经节苷脂、磷酸肌酸钠,分别约为14.9亿元、12.9亿元、12.7亿元、11.9亿元;脑蛋白水解物和小牛血去蛋白提取物销售规模最小,但也达到1.9亿元,实际销售数据会更高。

出于统计口径的差异,市场数据显示,这20个药品涉及的市场规模合计为475亿元,也有称500亿元,甚至是近600亿元,而这20个药品均被纳入多个省份的医保目录,其中还有6个产品属于国家医保乙类产品,大额的销售数据也就意味着医保资金在为这些药品买单。这20个药品在一定程度上具有典型性和代表性,充当了“先驱者”的角色,但也仅仅是引火索,国家重点监控用药未来“照顾”的对象范围毫无疑问将会继续扩容,第二批、第三批等也会接连发布,除了已经涉及到的化学和生物制品外,存在巨大争议的中药注射剂恐在劫难逃。

另外,对于没有纳入国家重点监控用药的产品也无法心存侥幸,依然面临管理和监测,可以说没有企业能够真正置身事外。此次《通知》提到,要加强目录外药品的处方管理(包括就西医开中药问题作出资质要求),市场再出现限制西医开中药的讨论,但政策本意在于推动药品(包括中药、西药和生物制品)合理规范使用。《通知》还提出加强药品临床使用监测和绩效考核,对尚未纳入目录管理的药品,做好常规临床使用监测工作,发现使用量异常增长、无指征、超剂量使用等问题,要加强预警并查找原因。因此国家重点药品监控带有更大的“野心”,其不仅仅是聚焦在所谓的辅助用药方面,而是意图借此推动更大范围内的医疗机构合理规范用药,实现药品市场有序健康发展,结束此前“粗放”模式。

3、随着国家重点监控药品名单出炉,各省级和二级医疗机构监控名单也将落定,行业开启合理用药时代,而目录药品在后续招标采购、医保支付等环节也有可能遭到进一步冲击,这必然也会传导至企业端,多个品种入选的企业,尤其是市场份额突出和系公司业绩核心品种的企业将受到明显影响。

根据国家卫健委去年12月发布的通知文件,各省级卫生健康行政部门在国家公布的辅助用药目录基础上,制订本省份辅助用药目录,数量不得少于国家辅助用药目录,二级以上医疗机构则在省级辅助用药目录基础上,增加本机构上报的辅助用药品种。此次《通知》也提出,各省级卫生健康行政部门要在国家重点监控药品目录的基础上形成省级目录,各级各类医疗机构在省级目录基础上形成本机构重点监控合理用药药品目录,不过并未要求省级和各医疗机构目录数量要多于国家目录。

也就是说,对于国家此次确定的首批20个药品接下来会在全国范围内被纳入重点监控,这些不合理用药或将有所遏止,同时在后续医保局主导的招标采购和医保支付环节,其很有可能面临进一步调整冲击,如对目录药品加大价格降幅、限制采购比例、降低医保报销比例、调整医保目录或适应症等,那么将对这些药品的使用造成重创,这对上游的生产企业也会造成影响。

根据国家药监初步统计,首批20个品种共涉及565个国家批准文号(不含原料药),几乎全部为注射剂规格,其中脑蛋白水解物制剂批号最多,达到112个,此次分别是长春西汀(68个)、胸腺五肽(63个)和核糖核酸(63个);涉及的生产厂家共计达到220多家(重复统计),涉及到的A+H股上市公司(包含控股子公司或孙公司,不重复统计)达到59家,其中A股企业52家,H股7家。在非上市企业中,还包括扬子江、齐鲁制药、修正药业、辅仁药业集团、雷允上药业,以及正在借壳的罗欣药业、曾被方盛制药(603998.SH)和海南海药(000566.SZ)竞购均失败的奇力制药等。

从品种数量来看,港股四环医药(00460.HK)有8个产品入选目录,行业预估受影响市场规模超过70亿元。据PDB数据,四环医药在脑苷肌肽、曲克芦丁脑蛋白水解物、马来酸桂哌齐特三个产品市场份额领先,市占率分别达到70%、100%、92%,其中曲克芦丁脑蛋白水解物是四环医药旗下吉林四环制药的独家产品。从这个角度看,目前四环医药将会是受到影响波及范围最广的企业。

此外,哈三联(002900.SZ)有6个产品入选,誉衡药业(002437.SZ)和吉林敖东(000623.SZ)均有5个产品入选,复星医药(600196.SH)、华润双鹤(600062.SH)、一品红(300723.SZ)则均有4个产品入选,哈药股份(600664.SH)、丽珠集团(000513.SZ)、江苏吴中(600200.SH)、哈高科(600095.SH)也各有3个产品入选;上海医药(601607.SH)、步长制药(603858.SH)、人福医药(600079.SH)、康恩贝(600572.SH)、石药集团(01093.HK)、绿叶制药(02186.HK)、中国生物制药(01177.HK)以及刚上市的翰森制药(即豪森药业,03692.HK)等知名企业也有产品上榜。

值得一提的是,这20个产品还有多个属于独家产品。除了前文提到的四环医药的曲克芦丁脑蛋白水解物,小牛血清去蛋白则是复星医药旗下锦州奥鸿药业的独家产品,复合辅酶是双鹭药业(002038.SZ)的独家产品,核糖核酸Ⅱ是吉林敖东旗下延吉股份的独家产品。据PDB数据库,这四个独家产品去年样本医院销售额分别为5.5亿元、5.8亿元、6.6亿元、8亿元(核糖核酸和核糖核酸Ⅱ合计数据),分别占对应上市公司去年营收的18.65%、2.33%、30.73%、24.07%(实际比例会更高),可以说是这些公司业绩的核心来源。

实际上,这些品种的市场压力已经显现。复星医药去年业绩下降就受到奥鸿药业核心产品奥德金(小牛血清去蛋白的商品名)销量下降影响,奥鸿药业去年净利润同比下降近40%,吉林敖东去年净利近乎腰斩也与核糖核酸销售不及预期存在较大关系。另一家药企舒泰神(300204.SZ)压力则更为明显,去年该公司营收下降超40%,净利腰斩,主要系两大产品之一且为国家一类新药的苏肽生(即目录中的鼠神经生长因子)销售收入不甚理想,营收规模近5.46亿元,同比下降近53%;销售数量约为310万瓶,同比下降达到47%。PDB数据库显示,舒泰神的苏肽生市场份额接近33%,在该产品细分品类中居龙头地位。

随着首批20个产品被纳入国家重点监控用药目录,这些产品未来销量继续下降已经无可避免,市场空间增长遭遇压制,甚至可能面临萎缩,那么对这些产品有较高依赖的企业业绩也将受到影响。显而易见的是,随着更多批次目录发布,影响范围将会越来越广,波及企业也会越来越多,千亿空间的行业将迎来变革,企业需要做好准备迎接这场硬仗。

评论